Por que o dólar está despencando? Os motivos que explicam o forte alívio no mercado de câmbio

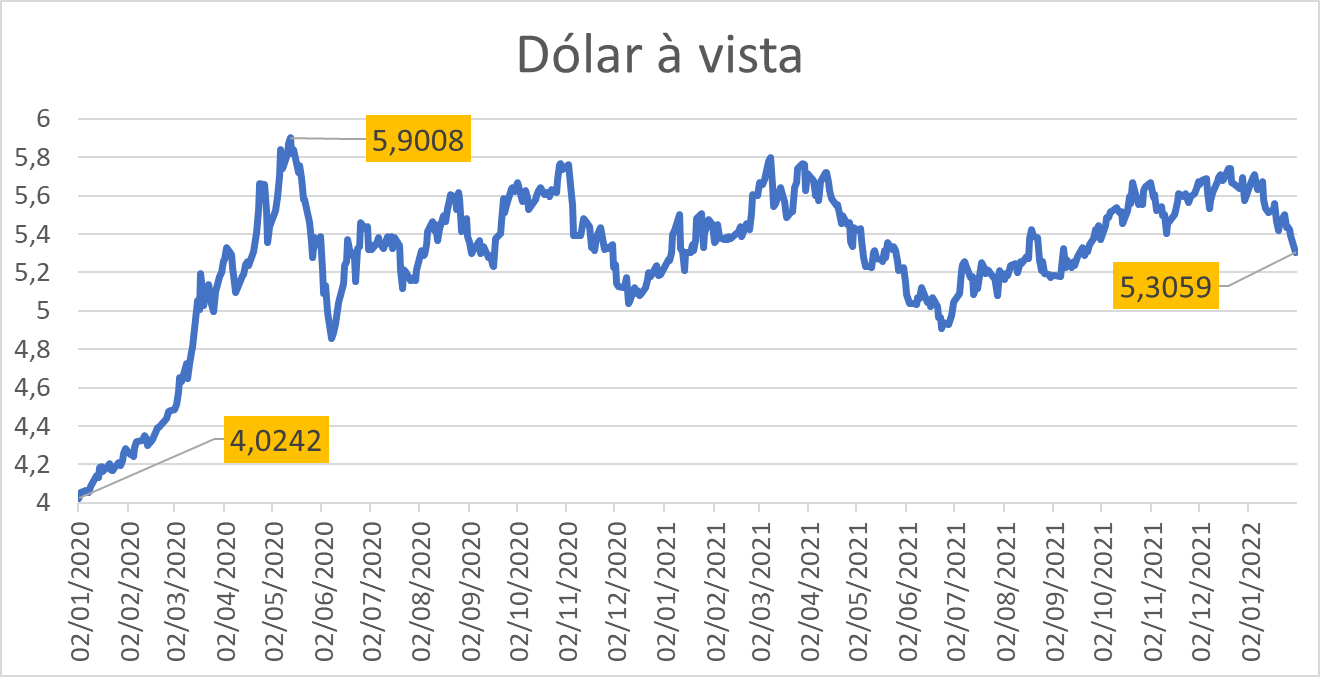

O dólar à vista fechou janeiro na casa de R$ 5,30, acumulando baixa de quase 5% no mês. Entenda o que está mexendo com o real e a taxa câmbio

Nas últimas semanas de dezembro do ano passado, quando o dólar à vista estava flertando com o patamar de R$ 5,70, parecia uma questão de tempo até que a moeda americana atingisse novos recordes — e, quem sabe, rompesse a casa de R$ 6,00. Afinal, o cenário não era exatamente animador: com eleições à frente e uma economia em desaceleração, poucos mostravam-se empolgados com a trajetória do câmbio.

Mas eis que, passado o primeiro mês de 2022, todos os prognósticos pessimistas foram contrariados. O Ibovespa subiu forte, indo na contramão da cautela vista lá fora, e o dólar à vista passou por um alívio intenso: nesta segunda (31), a divisa fechou a R$ 5,3059, acumulando uma queda de 4,6% em janeiro.

É claro que essa cotação ainda está distante dos patamares vistos em janeiro de 2020, quando o dólar à vista valia R$ 4,00. Ainda assim, com a queda vista nas últimas semanas, a moeda americana retornou ao nível de setembro do ano passado — portanto, estamos nas mínimas em quatro meses.

O que explica essa virada de mão? Por que o dólar, que subiu quase 8% em relação ao real ao longo de 2021, passou por essa onda tão intensa de despressurização? Antes de explicar tudo isso, deixo aqui um convite de uma conversa que tivemos sobre 3 oportunidades do mercado: Apple, Arezzo e barril de petróleo:

Em linhas gerais, analistas e gestores apontam para o mesmo motivo: a atuação do investidor estrangeiro, que ingressou fortemente no mercado brasileiro ao longo do mês. Numa explicação simplificada, é tudo uma questão de oferta e demanda — se o gringo injeta dólares na economia local, um volume maior de divisa americana estará disponível por aqui; e se a oferta aumenta, o preço cai.

Veja a tabela abaixo. Ela mostra os dados de fluxo de investimento no mercado secundário de ações ao longo de janeiro — as informações são disponibilizadas pela B3:

Leia Também

| Compras (R$ mil) | Vendas (R$ mil) | Saldo líquido (R$ mil) | |

| Investidores Individuais | 86.479.204 | 92.522.609 | -6.043.405 |

| Clubes de Investimento | 1.260.138 | 1.563.678 | -303.540 |

| Institucionais | 141.042.100 | 165.605.492 | -24.563.392 |

| Investidor Estrangeiro | 325.361.597 | 297.219.346 | +28.142.251 |

| Empresas Públicas e Privadas | 5.963.639 | 4.392.197 | +1.571.442 |

| Instituições Financeiras | 23.300.868 | 22.086.418 | +1.214.450 |

| Outros | 5.116 | 22.921 | -17.805 |

Repare que, somente em janeiro, os investidores estrangeiros compraram R$ 28 bilhões em ações — um volume muito expressivo para um único mês. O que nos traz à questão essencial: por que os gringos estão entrando no mercado brasileiro, considerando os riscos eleitorais e as perspectivas não muito positivas para a economia doméstica?

Há uma série de fatores que ajudam a explicar esse comportamento, quase todos eles técnicos. Em meio à iminente alta de juros no exterior, à aversão ao risco vista nas principais bolsas globais e aos preços depreciados dos ativos brasileiros, houve uma espécie de conjuntura ideal para que os estrangeiros aportassem recursos por aqui.

Você também pode entender melhor os motivos por trás desse comportamento no nosso Instagram (aproveite para nos seguir por lá). Entregamos aos leitores análises de mercado, notícias relevantes para o seu patrimônio, oportunidades de compra na bolsa, insights sobre carreira, empreendedorismo e muito mais. Veja abaixo:

Portanto, vamos analisar com mais detalhes cada um desses pontos.

1. Dólar x real: há assimetria?

O primeiro fator a ser considerado é a própria trajetória do mercado de câmbio. Veja o gráfico abaixo, com o comportamento do dólar à vista desde 2020:

Algumas conclusões são bastante evidentes à primeira vista. A moeda americana disparou a partir de março de 2020, justamente o período em que as incertezas relacionadas à pandemia era maior. De lá para cá, o dólar tem se mantido numa faixa entre R$ 4,80 e R$ 5,90.

Repare, no entanto, que a taxa de câmbio se moveu para cima de maneira relativamente constante durante o segundo semestre de 2021. Vale lembrar que esse movimento não foi acompanhado de uma deterioração significativa no cenário macroeconômico doméstico.

Em paralelo, a bolsa também sofreu na segunda metade de 2021, com um crescimento na percepção de risco por parte dos investidores. Por fim, esse período também coincidiu com uma elevação mais brusca da taxa Selic — um fator que, a priori, impacta a bolsa, mas não deveria pressionar o câmbio.

Ou seja: muitos investidores ponderam que, por mais que o cenário doméstico não tenha trazido notícias positivas, ele também não trouxe desdobramentos capazes de gerar uma piora tão acentuada — a dinâmica da dívida/PIB até melhorou nos últimos meses, apesar das turbulências políticas e econômicas.

Um levantamento feito pela Austin Rating traz uma dimensão numérica ao comportamento do mercado de câmbio. Em 2021, o real foi a 38ª divisa global que mais se desvalorizou em relação ao dólar. Outras divisas de países emergentes, como a rúpia indiana, o peso mexicano e o rublo russo tiveram desempenho superior.

Esse cenário, na avaliação de muitos analistas, criou uma certa distorção que colocou o real numa posição de preço atraente em relação às demais moedas do mundo. "É como se o pior cenário possível tivesse sido precificado já no fim do ano passado", disse um gestor.

2. Bolsa na promoção

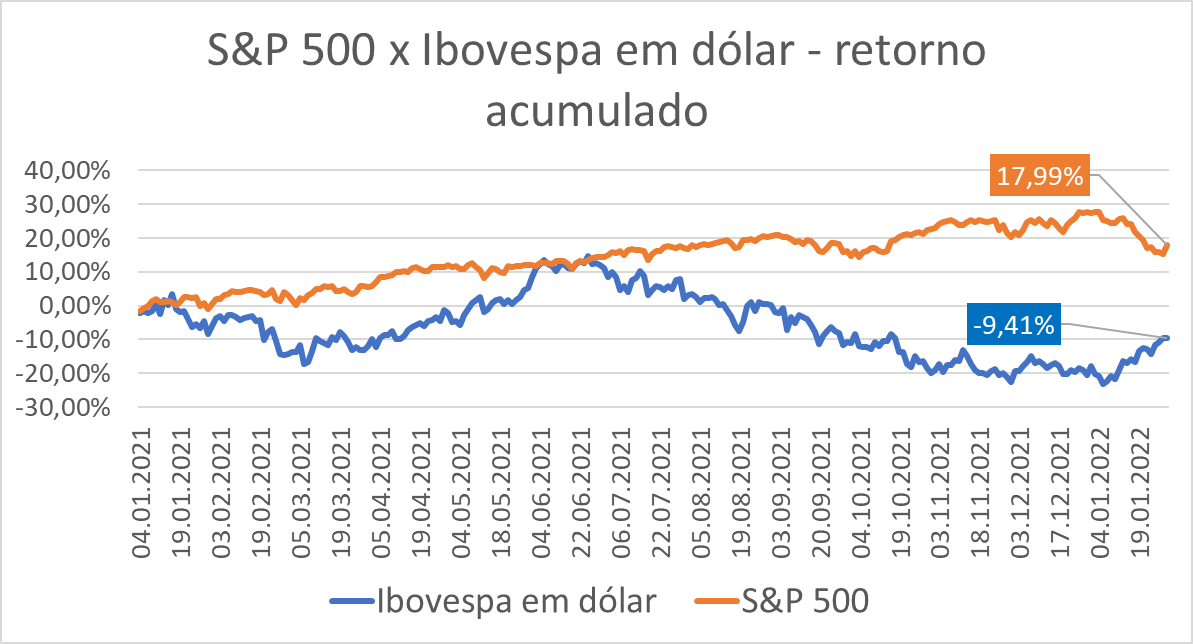

Que o ano de 2021 não foi muito bom para a bolsa brasileira, todos já sabemos: o Ibovespa amargou perdas de quase 12% no ano passado, enquanto as bolsas americanas dispararam entre 20% e 30%. São números que, por si só, já mostram que o mercado doméstico de ações ficou para trás — mas é possível refinar essa análise.

Quando usamos o preço das ações da bolsa brasileira em dólares, chegamos a uma queda ainda maior do Ibovespa ao longo do ano passado, de cerca de 18% — a alta da moeda americana em relação ao real, combinada à desvalorização dos papéis em si, colocou a bolsa brasileira numa posição de pechincha entre os mercados acionários globais. Veja o gráfico abaixo:

Novamente: veja como há uma deterioração significativa nos ativos domésticos ao longo do segundo trimestre de 2021, enquanto o S&P 500 continuou subindo sem grandes turbulências — a 'abertura da boca' no gráfico é bastante nítida.

Peguemos, a título de análise, os patamares vistos no fim do ano passado. O Ibovespa em dólares, com baixa acumulada de 18% em um ano, estava perto das mínimas históricas; o S&P 500, com alta de 27% no mesmo período, estava perto das máximas.

Essa dicotomia dispara uma série de questões na mente de qualquer investidor: será que, em dólar, as ações brasileiras não estavam excessivamente descontadas — ainda mais quando consideramos que os resultados das empresas não indicavam um baque operacional e financeiro? E será que os papéis americanos não estavam caros demais?

O gráfico mostra que, em janeiro, os investidores viraram a mão. Repare que houve um fechamento considerável da 'boca' na porção final das curvas, mostrando uma correção no S&P 500 e um salto no Ibovespa em dólares. E um fator em específico disparou esse movimento.

3. Fed agressivo = fuga de recursos

Os dois primeiros fatores serviram para mostrar que havia uma porta de entrada para os investidores estrangeiros, com os ativos domésticos bastante depreciados quando convertidos para o dólar. Restava, portanto, um gatilho para que o fluxo de recursos começasse a vir para cá.

E o fator que disparou o movimento foi a postura cada vez mais agressiva do Fed — o banco central americano — no combate à inflação no país. O órgão já vinha retirando gradualmente os estímulos injetados na economia durante a pandemia, mas, a partir de janeiro, o tom das comunicações ficou mais duro.

Em linhas gerais, o mercado como um todo já esperava que, em algum momento deste ano, o Fed começaria a subir os juros, atualmente na faixa de 0% a 0,25% ao ano. No entanto, o BC dos EUA tem dado a entender que esse movimento de correção da política monetária será mais brusco que o imaginado.

As mais recentes declarações de Jerome Powell, presidente do Fed, dão a entender que uma elevação na taxa de juros poderá ser feita já em março; em resposta, os grandes bancos e casas de análise dos EUA já trabalham com um cenário de três a cinco altas de juros ao longo deste ano.

Essa nova realidade mexe diretamente com o comportamento dos investidores, já que, quanto maior é a taxa de juros dos EUA, maior é o rendimento dos Treasuries, os títulos do Tesouro americano. São ativos extremamente seguros — e se o retorno deles é maior, as alternativas mais arriscadas perdem parte do brilho.

É uma lógica semelhante à vista por aqui: com a Selic cada vez mais alta, a rentabilidade dos títulos de renda fixa aumenta — e, sendo assim, a bolsa e outros investimentos com maior risco ficam menos atraentes. Para que uma ação valha a pena, ela precisa apresentar um potencial de retorno elevado.

Pois bem: em resposta às sinalizações cada vez mais agressivas do Fed, os investidores americanos optaram por se desfazer de parte de suas posições em bolsa, já antevendo os desdobramentos do cenário de juros mais altos: menor crescimento das empresas e da economia, avanço mais tímido das ações e rendimentos maiores dos títulos do governo. Afinal, o S&P 500 e os demais índices acionários dos EUA estavam nas máximas, lembram-se?

Portanto, houve uma saída de recursos das bolsas americanas. Mas para onde todo esse dinheiro foi?

Bem, parte dele foi para os títulos de renda fixa no país. Mas outra parte também foi para o exterior, com os investidores procurando alternativas de alocação nos demais mercados globais. E quais países oferecem boas perspectivas de lucro?

Gestores consultados pelo Seu Dinheiro ponderam que, entre os emergentes, o Brasil acaba sendo um destino natural de investimentos estrangeiros — a Rússia está envolvida em conflitos geopolíticos, a China tem problemas de interferência estatal nos mercados, a Turquia e a Argentina enfrentam enormes turbulências econômicas, e assim em diante.

Não é que o Brasil tenha um cenário brilhante à frente. Mas, quando consideramos o ambiente conturbado dos mercados emergentes como um todo, somado ao preço atraente dos ativos brasileiros, chegamos a uma espécie de janela de oportunidade para a entrada de recursos internacionais no país.

4. Dólar e o diferencial de juros

Essa explicação pode parecer frágil, e, de fato, há muito risco associado ao investimento no país. A começar pelas eleições presidenciais no segundo semestre, um período tradicionalmente turbulento e cheio de volatilidade para os ativos domésticos.

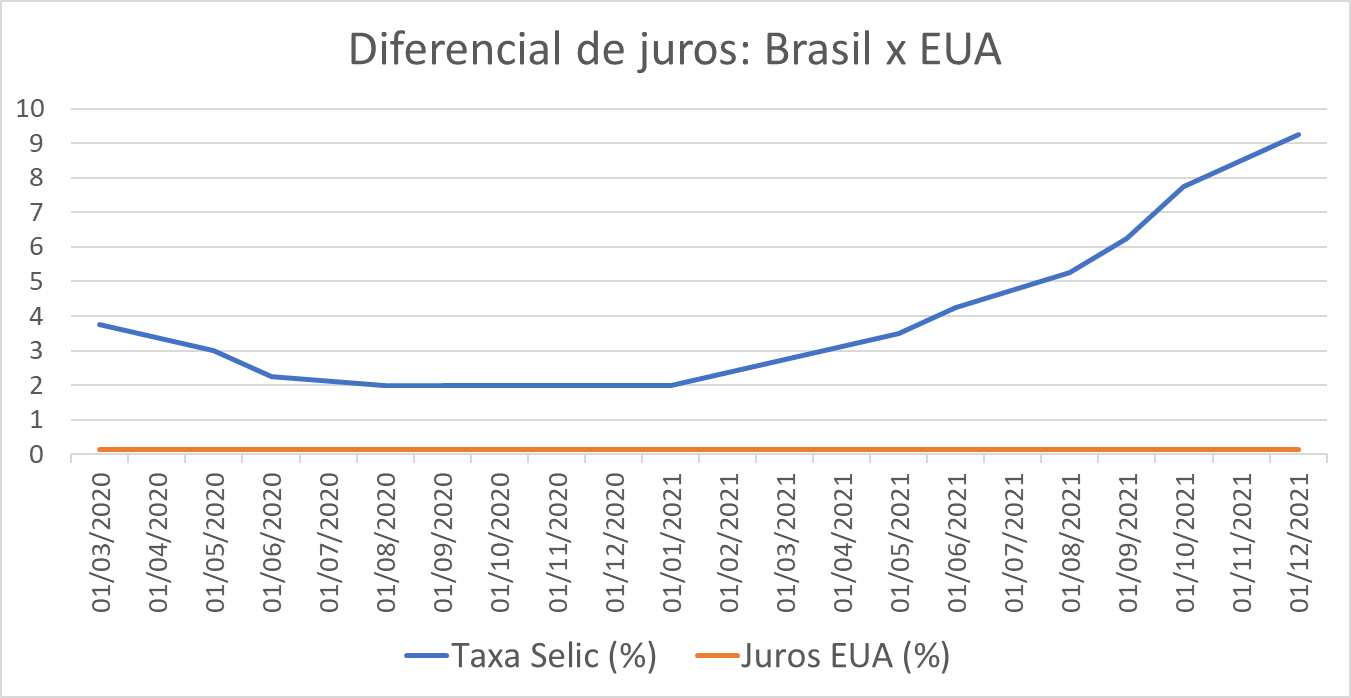

No entanto, essa janela de oportunidade tem um impulso extra: o diferencial de juros. É um termo rebuscado, mas de fácil compreensão — trata-se da discrepância entre as taxas no Brasil e no exterior. Veja o gráfico abaixo e note, mais uma vez, como houve uma abertura entre as curvas:

Em linhas gerais, quanto maior o diferencial de juros, mais atrativo torna-se o mercado brasileiro para o investidor estrangeiro, já que os recursos alocados aqui serão remunerados a taxas mais elevadas.

Em setembro de 2020, por exemplo, a taxa Selic estava em 2%, enquanto os juros americanos ficavam na faixa de 0% a 0,25% — portanto, o diferencial era de 1,75% a 2%. Para o investidor estrangeiro, esse nível não era muito atraente: vale a pena correr o risco de aportar recursos no Brasil e ter uma rentabilidade tão baixa?

Mas, em janeiro de 2022, o quadro era outro: com a Selic a 9,25% ao ano e os juros americanos ainda na faixa de 0% a 0,25%, o diferencial aumentou muito, compensando o risco — ainda mais quando os ativos domésticos estão tão baratos. E, vale lembrar: o Copom já deu a entender que a taxa irá para 10,75% na reunião desta quarta-feira (2), aumentando ainda mais a discrepância entre as curvas.

Sim, é verdade: o Fed provavelmente vai começar a subir os juros em março. No entanto, as altas nos EUA devem ser bastante graduais, sem os saltos de 1,5 ponto percentual que vemos por aqui. Por outro lado, o Copom deve continuar aumentando a Selic no curto prazo — há quem aposte num avanço até o nível de 12% a 13%.

Ou seja: o diferencial de juros continuará a aumentar, embora num ritmo menor — e isso é um fator de atração para os investidores que querem alocar parte dos recursos em mercados externos.

- O podcast Touros e Ursos desta semana já está no ar! A equipe do Seu Dinheiro discutiu os próximos passos do banco Central, que deve elevar a Selic para além dos 10% na próxima semana. É só dar play!

Até onde vai a queda do dólar?

Fica claro que há um contexto muito oportuno para a entrada de recursos estrangeiros no país, ajudando a derrubar as cotações do dólar por aqui. Mas até quando esse alívio vai se estender? Esse movimento é estrutural, ou apenas circunstancial?

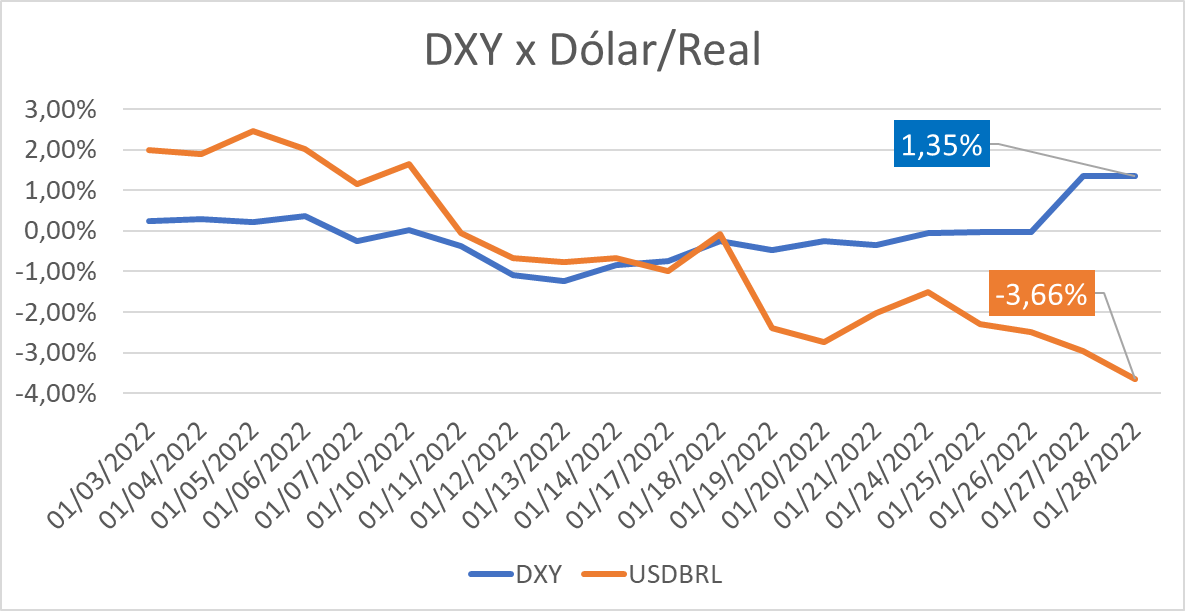

Antes de nos aprofundarmos nesse debate, veja o gráfico abaixo. Ele mostra o retorno do Dollar Index (DXY) — um índice que compara o dólar em relação a uma cesta de divisas fortes, como o Euro, a Libra, o Franco Suíço e o Iene — e o do dólar versus o real, desde o começo do ano:

O DXY tem desempenho positivo, o que significa que o dólar está se valorizando em relação às moedas fortes; por outro lado, a divisa americana recua na comparação com o real. Portanto, o Brasil está na contramão do exterior: o dólar ganha força no mundo todo, mas não aqui.

Dito isso, fazer previsões para o câmbio é das tarefas mais ingratas, considerando a enorme lista de variáveis que podem influenciar o comportamento das moedas. Mas há alguns pontos a serem considerados:

- Os recursos que chegam ao país apenas por causa do diferencial de juros tem um caráter mais especulativo — da mesma maneira que um investidor colocou dinheiro no país para capturar a rentabilidade momentânea, ele pode retirá-lo a qualquer momento, caso julgue que os riscos domésticos tenham crescido ou que outros mercados estejam mais atraentes;

- Com a alta firme da bolsa ao longo do mês, os níveis de preço já não estão mais tão descontados quanto antes; consequentemente, as ações não oferecem retornos tão atrativos;

- Ações das chamadas 'blue chips', empresas de grande porte e alta liquidez, costumam ser as portas de entrada dos investidores estrangeiros na bolsa brasileira. E são justamente elas as que mais sobem no mês na carteira do Ibovespa — Itaú e Bradesco avançam quase 20%, enquanto a Petrobras tem alta de 15%;

- É de se esperar que, assim que os juros começarem a subir nos EUA, haja um fluxo de entrada de recursos no país, considerando a atratividade maior dos Treasuries — e, assim, há o potencial de saída de dinheiro de outros mercados globais, rumo ao mercado americano;

- A tendência é a de que o noticiário político ganhe cada vez mais força a partir de agora: o Congresso voltará do recesso em janeiro e as eleições presidenciais vão se aproximando. Portanto, é possível que o cenário doméstico, que tem ficado em segundo plano, volte a afetar decisivamente os mercados.

Dito isso, os fatores que provocaram a queda firme do dólar até aqui continuam valendo na virada para fevereiro — alguns com menos força, outros ainda mais intensos.

Mega da Virada: quanto rende o prêmio na renda fixa conservadora? Fizemos as contas do rendimento na poupança, no Tesouro e em LCIs

O montante expressivo sorteado na Mega-Sena oferece uma renda mensal de, no mínimo, R$ 3,9 milhões

A melhor ação do Ibovespa em 2024: Embraer (EMBR3) dispara 150% no ano — mas não é a única exportadora no pódio; veja o top 10 da bolsa brasileira

Mesmo com a “pernada” dos papéis neste ano, a empresa ainda vale cerca de 30% menos do que as maiores concorrentes globais em termos de múltiplos e há quem diga que o céu realmente é o limite para a companhia

Azul (AZUL4) desaba quase 80% em 2024 e recebe coroa de pior ação do Ibovespa; veja o top 10 dos papéis que mais afundaram na bolsa no ano

As incertezas sobre a saúde financeira pesaram sobre a Azul neste ano, mas a aérea não foi a única ação a sofrer perdas expressivas na B3 em 2024; confira o ranking completo

Tony Volpon: O Fed estraga o Natal — e três previsões para 2025

O balanço de risco claramente pende mais para más notícias na inflação ao longo de 2025, com o banco central norte-americano jogando a toalha no ciclo de queda de juros

Adeus ano velho: aos 120 mil pontos, Ibovespa amarga perda de mais de 10% no pior ano desde 2021; dólar avança quase 30% no desempenho mais forte desde 2020

Lá fora, Nova York fechou o dia em baixa, com destaque negativo para a Boeing após os acidentes; Wall Street ainda opera nesta terça-feira (31) em uma sessão mais curta

Os melhores investimentos de 2024: bitcoin é bicampeão, enquanto lanterna fica com Ibovespa e títulos do Tesouro Direto; veja o ranking

Sem rali de Natal, Ibovespa tomba cerca de 10% no ano e retorna ao patamar dos 120 mil pontos; dólar sobe quase 30% no período, fechando na faixa dos R$ 6,20. Veja o balanço completo dos investimentos em 2024

Ações da Embraer mudam de direção e passam a cair após encomenda de última hora. Ainda vale a pena colocar EMBR3 na carteira?

A companhia disse que um cliente não revelado encomendou seis aeronaves de ataque leve e treinamento avançado A-29 Super Tucano

Para fechar 2024 e abrir 2025: Ibovespa vai ao último pregão do ano de olho em liberação parcial de emendas de comissão

Ministro Flávio Dino, do STF, liberou execução de parte de emendas parlamentares sob suspeita, mas não sem duras críticas ao Congresso

Por que 2024 foi o ano das criptomoedas — e qual é a próxima ‘narrativa milionária’ de cripto para 2025

De acordo com o Coin Market Cap, o mercado global de criptomoedas cresceu 117% em 2024, ultrapassando os US$ 3,5 trilhões

Mega da Virada, B3 no fim do ano, IA de Elon Musk e o erro do Google: veja quais foram as matérias mais lidas do Seu Dinheiro na semana

Reportagens sobre a Mega da Virada foram as campeãs de audiência do SD, seguidas da matéria sobre o funcionamento dos mercados nas duas últimas semanas de 2024

O que esperar dos fundos imobiliários em 2025? Dois setores e dois FIIs para atravessar um ano difícil

Apesar do cenário incerto, as cotas dos fundos imobiliários (FIIs) apresentam elevados descontos atualmente, mas a régua de qualidade deve permanecer elevada

Ibovespa, Haddad, Vale (VALE3), Tesouro Direto… o pior do Seu Dinheiro em 2024; veja quem foram os ursos do ano na seleção do SD

O podcast Touros e Ursos elege os destaques negativos do ano nas categorias Urso Financeiro, Urso Corporativo e Urso Personalidade; confira

Brava Energia (BRAV3): os dois motivos por trás da disparada de 10% das ações na reta final do ano na B3

Em mais um pregão sofrível na B3, as ações da Brava (BRAV3) são destaque e registram a maior alta do Ibovespa

Morning Star, que forneceu dados errados sobre dólar para o Google, admite problemas na coleta da cotação

No último dia 25, a Advocacia-Geral da União (AGU) pediu ao Banco Central (BC) esclarecimentos sobre a cotação do dólar no Google

Embraer (EMBR3) chega ao décimo país com o avião militar C-390 após fechar venda de mais duas aeronaves

Novo pedido deve adicionar US$ 240 milhões (aproximadamente R$ 1,5 bilhão no câmbio atual) à carteira de pedidos da Embraer

Baixa liquidez faz Ibovespa recuar, mas dólar sobe com desemprego nas mínimas históricas e apesar da inflação menor; entenda

Com a agenda do exterior relativamente mais esvaziada, os investidores se voltam para a bateria de dados publicados na manhã de hoje aqui no Brasil

As melhores criptomoedas de 2024 no último sextou do ano, queda nas bolsas do exterior com baixa liquidez — e dia cheio para o Ibovespa; confira

Na agenda do dia, os investidores acompanham a divulgação da prévia da inflação, dados da PNAD e os desdobramento do caso das emendas parlamentares

Novo queridinho da renda fixa? Investimento de pessoas físicas em FIDCs mais que dobra em 12 meses e chega a R$ 15,98 bilhões

Brasileiros ampliaram em 115,9% a aplicação nesses fundos entre outubro de 2023 e o mesmo mês deste ano

2025 será o ano da renda fixa? Onde estarão as oportunidades em títulos públicos e privados diante de retornos (e riscos) mais altos

Alta dos juros e aversão a risco levaram os investidores para a renda fixa em 2024; movimento tem tudo para continuar no ano que vem, mas seletividade será mais importante

Emendas parlamentares, remendos de feriado e investimentos na China: bolsas operam com liquidez ainda menor após Natal

Os investidores acompanham o custo político do bloqueio de R$ 4,2 bilhões em emendas parlamentares e os novos estímulos à economia chinesa

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP