Como ficam os investimentos com a Selic em 2,75% – quem ganha, quem perde e onde investir

Com alta de 0,75 ponto percentual na taxa básica de juros, é o caso de mexer na carteira de investimentos? Veja também como fica o retorno da renda fixa conservadora neste cenário.

Pela primeira vez após quase seis anos, o Comitê de Política Monetária do Banco Central (Copom) elevou ontem a taxa básica de juros (Selic), passando-a de 2,00% para 2,75% ao ano.

Antes desta alta de 0,75 ponto percentual, a Selic permanecia estacionada na mínima histórica desde agosto do ano passado. A elevação já era esperada pelo mercado, que se dividia entre a expectativa de alta de 0,75 ou de 0,50 ponto percentual.

De fato, a alta recente nos juros futuros já apontava para a necessidade de o Banco Central retomar o ciclo de alta, dadas as pressões inflacionárias que temos presenciado.

E o BC optou logo pelo aperto mais duro. Apesar de admitir que o atual momento da pandemia pode retardar a recuperação econômica, a autoridade monetária disse que a atividade já mostra sinais de reação e preferiu não arriscar em relação à inflação.

Com efeito, a expectativa do mercado, de acordo com o último Boletim Focus do Banco Central, é de que o ciclo de alta continue, levando a taxa básica a terminar 2021 em 4,50%.

O Banco Central também apontou nesse sentido, ao comunicar, na sua decisão de política monetária, que novo aumento de 0,75 já deve vir na próxima reunião, levando a Selic para 3,50%.

Leia Também

Tanto o mercado quanto o governo já esperam uma inflação acima do centro da meta de 3,75% em 2021. A estimativa, segundo o Focus, é de 4,60%, enquanto para o governo, o IPCA de 2021 deve ficar em 4,40%.

Tudo nos conformes

Apesar de as apostas do mercado terem ido mais para o lado do 0,5 ponto percentual de alta, o aumento de 0,75 não foi inesperado e estava também dentro das expectativas. Sendo assim, até poderemos ver reações na bolsa, nos juros e no câmbio, mas nada como se tivesse sido surpreendente.

O Copom, portanto, atendeu às expectativas do mercado, que já estava precificando um aumento dos juros de tal magnitude. É fácil verificar isso pelo retorno dos títulos públicos prefixados e atrelados à inflação (Tesouro Prefixado e Tesouro IPCA+, com ou sem juros semestrais).

Com a alta recente dos juros futuros, as taxas de remuneração prefixadas desses papéis vêm aumentando desde o início do ano, enquanto seus preços vêm recuando, que é o que acontece com os títulos de taxa prefixada sempre que a expectativa é de alta nos juros.

"A alta de hoje, assim como as próximas que devem ocorrer, mudam pouco o cenário para investimentos no curto prazo. Mudaria mais se o BC fosse obrigado, por exemplo, a subir os juros acima do que já está precificado", explica Dan Kawa, sócio da TAG Investimentos.

Sendo assim, não necessariamente veremos uma queda na bolsa, que é o que tende a ocorrer quando os juros sobem, uma vez que a subida de juros era vista como necessária pelo mercado e foi atendida.

Afinal, a inflação também é um risco, e uma perspectiva de inflação mais controlada por uma alta de juros moderada é melhor para os ativos de risco do que uma inflação sem controle que obrigue um aumento de juros mais forte.

Assim, uma alta de juros que ainda deixe o juro brasileiro num patamar historicamente baixo pode acabar sendo benéfica para o investimento em ações.

"Se o Copom tivesse feito menos, talvez fosse até negativo. O mercado poderia começar a precificar que se tratou de um erro de política monetária e que o Banco Central poderia acabar obrigado a aumentar o juro de maneira muito forte lá na frente. Assim, a curva de juros poderia abrir ainda mais, prejudicando os investimentos de risco", diz Kawa.

Um mercado que talvez veja uma reação mais significativa é o de câmbio. O juro no chão por tempo prolongado contribuiu para uma forte depreciação do real, dado que os estrangeiros foram deixando de achar vantajoso investir nos títulos públicos brasileiros. Pela pequena diferença entre as taxas de juros do Brasil e dos países ricos, o risco tupiniquim deixou de valer a pena para o gringo.

Mas uma alta na Selic, sobretudo um ajuste mais forte como foi o de ontem, pode ajudar a conter a depreciação do real, conferindo um alívio à cotação do dólar.

Sua reserva de emergência continua rendendo pouco

A alta na Selic dá uma melhorada no retorno das aplicações pós-fixadas, aquelas cuja remuneração está atrelada à própria Selic ou ao CDI. Mas 2,75% ainda é um juro baixo, então não espere grandes retornos naquelas aplicações mais conservadoras, ou mesmo na sua reserva de emergência.

É claro que, com a tendência de alta na Selic, o esperado é que a remuneração desses investimentos vá subindo ao longo do ano, o que não é ruim para quem é mais conservador. Se a Selic de fato chegar perto de 5% no fim do ano, como espera o mercado, isso poderá significar uma volta das aplicações pós-fixadas ao páreo da diversificação, e não só mais como reserva de emergência.

Segundo Dan Kawa, como a alta de ontem já estava dentro das expectativas do mercado e já vinha sendo precificada, não seria o caso de o investidor fazer grandes mudanças na sua carteira neste momento.

A única coisa que ele acha que realmente mudou, neste sentido, por enquanto, é que agora os fundos de crédito privado high grade - isto é, aqueles que investem em títulos de renda fixa privada de baixo risco de crédito e boa classificação de risco - voltam a fazer sentido na carteira do investidor.

Os fundos que investem majoritariamente em papéis cuja remuneração é atrelada ao CDI passarão a ter um retorno mais alto. São fundos que costumam dar retornos equivalentes a CDI + 0,5%, CDI + 1% ou CDB + 2%.

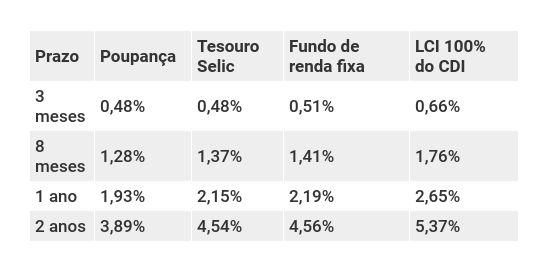

Como ficam os investimentos conservadores com a Selic em 2,75% ao ano

Agora, vamos a ela: a simulação de como fica a remuneração dos principais investimentos conservadores, atrelados à Selic e ao CDI. Desde agosto do ano passado que não vemos essa comparação.

Eu fiz uma simulação de rentabilidade com quatro aplicações pós-fixadas no novo cenário de juros: caderneta de poupança, Tesouro Selic (LFT), fundo de renda fixa e Letra de Crédito Imobiliário (LCI). Considerei Selic constante de 2,75% ao ano e o CDI constante de 2,65%, um pouco abaixo, como costuma acontecer.

Vale frisar aqui que o retorno do Tesouro Selic é um pouco maior do que o que aparece na tabela, pois aplicações de até R$ 10 mil nesse título são isentas da taxa de custódia cobrada pela B3, de 0,25% ao ano. Aplicações superiores a este valor sofrem cobrança dessa taxa apenas sobre o que exceder os R$ 10 mil.

Para montar a tabela, eu considerei aportes de R$ 1.000, mas a calculadora do Tesouro Direto, utilizada para fazer as contas do Tesouro Selic, ainda não foi atualizada com os novos parâmetros para a taxa de custódia.

Parâmetros

A poupança atualmente paga 70% da taxa Selic mais Taxa Referencial (TR), que no momento encontra-se zerada. Não tem taxas nem imposto de renda, e sua rentabilidade é mensal, apenas no dia do aniversário.

Já o Tesouro Selic é um título público que paga, no vencimento, a Selic mais um ágio ou deságio. Se vendido antes do vencimento, o retorno é levemente sacrificado em função de uma diferença entre as taxas de compra e venda do papel (spread).

O rendimento é diário, e há cobrança de IR e de uma taxa de custódia obrigatória de 0,25% ao ano, paga à B3, apenas sobre o que exceder o saldo investido de R$ 10 mil. Na simulação acima, eu considerei, ainda, que a corretora utilizada para operar no Tesouro Direto não cobra taxa de agente de custódia.

Para simular o retorno do fundo de renda fixa, considerei um fundo que só invista em Tesouro Selic e não cobre taxas. Supus, portanto, que seu retorno represente a variação do CDI no período menos o imposto de renda. Seria similar, por exemplo, para um CDB, RDB ou conta de pagamentos que pagasse 100% do CDI.

Por fim, simulei o retorno da LCI porque se trata de um título isento de taxas e de IR. Considerei um papel que pague 100% do CDI (às vezes surge uma dessas por aí), apenas para você ver que 100% do CDI, atualmente, não é lá grande coisa.

Escolhi quatro prazos de forma a contemplar as quatro alíquotas de IR possíveis, no caso das aplicações tributadas (Tesouro Selic e fundos). Usei datas reais para poder usar o simulador do Tesouro Direto para calcular o retorno do Tesouro Selic, de modo a incluir a taxa de custódia e o spread nos cálculos no caso de uma venda antes do vencimento.

Para calcular o retorno da poupança utilizei os prazos em meses e anos. Já para simular os retornos do fundo e da LCI, levei em conta o número de dias úteis entre as duas datas reais consideradas em cada prazo.

Ato falho relevante: Ibovespa tenta manter tom positivo em meio a incertezas com tarifas ‘recíprocas’ de Trump

Na véspera, teor da ata do Copom animou os investidores brasileiros, que fizeram a bolsa subir e o dólar cair

Selic em 14,25% ao ano é ‘fichinha’? EQI vê juros em até 15,25% e oportunidade de lucro de até 18% ao ano; entenda

Enquanto a Selic pode chegar até 15,25% ao ano segundo analistas, investidores atentos já estão aproveitando oportunidades de ganhos de até 18% ao ano

Sem sinal de leniência: Copom de Galípolo mantém tom duro na ata, anima a bolsa e enfraquece o dólar

Copom reitera compromisso com a convergência da inflação para a meta e adverte que os juros podem ficar mais altos por mais tempo

Com a Selic a 14,25%, analista alerta sobre um erro na estratégia dos investidores; entenda

A alta dos juros deixam os investidores da renda fixa mais contentes, mas este momento é crucial para fazer ajustes na estratégia de investimentos na renda variável, aponta analista

Cuidado com a cabeça: Ibovespa tenta recuperação enquanto investidores repercutem ata do Copom

Ibovespa caiu 0,77% na segunda-feira, mas acumula alta de quase 7% no que vai de março diante das perspectivas para os juros

Inocentes ou culpados? Governo gasta e Banco Central corre atrás enquanto o mercado olha para o (fim da alta dos juros e trade eleitoral no) horizonte

Iminência do fim do ciclo de alta dos juros e fluxo global favorecem, posicionamento técnico ajuda, mas ruídos fiscais e políticos impõem teto a qualquer eventual rali

Felipe Miranda: Dedo no gatilho

Não dá pra saber exatamente quando vai se dar o movimento. O que temos de informação neste momento é que há uma enorme demanda reprimida por Brasil. E essa talvez seja uma informação suficiente.

Eles perderam a fofura? Ibovespa luta contra agenda movimentada para continuar renovando as máximas do ano

Ata do Copom, balanços e prévia da inflação disputam espaço com números sobre a economia dos EUA nos próximos dias

Agenda econômica: Ata do Copom, IPCA-15 e PIB nos EUA e Reino Unido dividem espaço com reta final da temporada de balanços no Brasil

Semana pós-Super Quarta mantém investidores em alerta com indicadores-chave, como a Reunião do CMN, o Relatório Trimestral de Inflação do BC e o IGP-M de março

Juros nas alturas têm data para acabar, prevê economista-chefe do BMG. O que esperar do fim do ciclo de alta da Selic?

Para Flávio Serrano, o Banco Central deve absorver informações que gerarão confiança em relação à desaceleração da atividade, que deve resultar em um arrefecimento da inflação nos próximos meses

Co-CEO da Cyrela (CYRE3) sem ânimo para o Brasil no longo prazo, mas aposta na grade de lançamentos. ‘Um dia está fácil, outro está difícil’

O empresário Raphael Horn afirma que as compras de terrenos continuarão acontecendo, sempre com análises caso a caso

Não fique aí esperando: Agenda fraca deixa Ibovespa a reboque do exterior e da temporada de balanços

Ibovespa interrompeu na quinta-feira uma sequência de seis pregões em alta; movimento é visto como correção

Deixou no chinelo: Selic está perto de 15%, mas essa carteira já rendeu mais em três meses

Isso não quer dizer que você deveria vender todos os seus títulos de renda fixa para comprar bolsa neste momento, não se trata de tudo ou nada — é até saudável que você tenha as duas classes na carteira

Ainda sobe antes de cair: Ibovespa tenta emplacar mais uma alta após decisões do Fed e do Copom

Copom elevou os juros por aqui e Fed manteve a taxa básica inalterada nos EUA durante a Super Quarta dos bancos centrais

Rodolfo Amstalden: As expectativas de conflação estão desancoradas

A principal dificuldade epistemológica de se tentar adiantar os próximos passos do mercado financeiro não se limita à já (quase impossível) tarefa de adivinhar o que está por vir

Renda fixa mais rentável: com Selic a 14,25%, veja quanto rendem R$ 100 mil na poupança, em Tesouro Selic, CDB e LCI

Conforme já sinalizado, Copom aumentou a taxa básica em mais 1,00 ponto percentual nesta quarta (19), elevando ainda mais o retorno das aplicações pós-fixadas

Copom não surpreende, eleva a Selic para 14,25% e sinaliza mais um aumento em maio

Decisão foi unânime e elevou os juros para o maior patamar em nove anos. Em comunicado duro, o comitê não sinalizou a trajetória da taxa para os próximos meses

A recessão nos EUA: Powell responde se mercado exagerou ou se a maior economia do mundo está em apuros

Depois que grandes bancos previram mais chance de recessão nos EUA e os mercados encararam liquidações pesadas, o chefe do Fed fala sobre a situação real da economia norte-americana

Decisão do Federal Reserve traz dia de alívio para as criptomoedas e mercado respira após notícias positivas

Expectativa de suporte do Fed ao mercado, ETF de Solana em Wall Street e recuo da SEC no processo contra Ripple impulsionam recuperação do mercado cripto após semanas de perdas

Nova York vai às máximas, Ibovespa acompanha e dólar cai: previsão do Fed dá força para a bolsa lá fora e aqui

O banco central norte-americano manteve os juros inalterados, como amplamente esperado, mas bancou a projeção para o ciclo de afrouxamento monetário mesmo com as tarifas de Trump à espreita

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP