Analista que apostou contra Dilma e PT e já entregou 560% de lucro vê ações baratas após queda do Ibovespa; veja o portfólio completo

Mesmo com lucro das empresas listadas na bolsa brasileira explodindo no 2º trimestre, ações estão em baixa e abrem janela rara para ganhar dinheiro

A última semana foi assustadora para o investidor de renda variável no Brasil. Com uma sequência de baixas, o Ibovespa perdeu a marca de 120 mil pontos e viu importantes empresas despencarem dois dígitos. O movimento de perda, desagradável para o investidor, acendeu a preocupação: seria agora o momento de vender as ações e evitar prejuízos maiores? Ou a bolsa ficou barata e é hora de comprar?

Para o estrategista-chefe da Empiricus, Felipe Miranda, a bolsa está subvalorizada. Segundo o analista, que previu o desgaste econômico do governo Dilma e já entregou mais de 560% de retorno para seus leitores, a recente queda do Ibovespa abriu uma rara janela de oportunidade para ganhar dinheiro com ações.

Imagine-se como o gerente de um negócio, cujas vendas estavam indo mal no ano passado. Neste ano, um dos seus vendedores consegue entregar um lucro 16 vezes maior. O que você faz? Promove ou dá um bônus ao empregado? Demite ou o rebaixa de função? Pois bem, os investidores do Ibovespa estão optando pela segunda alternativa – e abrindo oportunidade para outros colherem os ganhos.

O lucro das companhias não financeiras listadas na B3 foi de R$ 157 bilhões no 2º trimestre de 2021, crescimento de 1.615% em relação ao mesmo período do ano passado. Até quando são excluídas as gigantes Petrobras e Vale da conta – que desequilibram o levantamento, por causa de seu tamanho e vantagens com a alta das commodities - o resultado é 1.026% maior.

O desempenho das companhias aponta para uma recuperação da economia, principalmente por conta da retomada das atividades e do avanço da vacinação no Brasil e em todo mundo. Por outro lado, a explosão dos resultados também são ancoradas em números que já se realizaram e em uma base comparativa fraca (2º trimestre de 2020), afetada pela pandemia.

Mas, mesmo com um resultado desse porte, as coisas não andam muito animadoras para os investidores da bolsa. O índice Ibovespa, por exemplo, que chegou a bater recordes pouco tempo atrás, rompendo a linha dos 130 mil pontos, vem emendando baixas consecutivas e já está abaixo dos 120 mil pontos, patamar do início de 2020.

O melhor custo-benefício dos últimos tempos: a bolsa está ‘barata’

Você já deve ter se deparado com alguma avaliação de ação qualificando-a como “cara” ou “barata”. Mas do que depende esse julgamento? Uma ação que custa R$ 10 está mais barata do que uma que custa R$ 20?

Não é bem assim que funciona. Como a ação é uma fração do capital de uma empresa, seu valor depende tanto do número total de ações como do valor de mercado da companhia. Para qualificar uma ação como “cara” ou “barata”, contudo, os analistas comparam o seu preço de mercado com a capacidade de gerar lucro que elas têm a oferecer.

Uma das maneiras de medir isso é por meio da relação P/L, ou preço sobre lucro, uma espécie de “custo-benefício” dos papéis. Essa métrica mostra quantas vezes o preço da ação é maior do que o lucro obtido pela companhia. Portanto, quanto maior o P/L, mais cara está ação. Veja o exemplo abaixo:

Companhia A

- Preço da Ação: R$ 10

- Lucro por Ação: R$ 1

- P/L: 10/1 = 10

Companhia B

- Preço por Ação: R$ 20

- Lucro por ação: R$ 4

- P/L: 20/4 = 5

Basicamente, mesmo que o preço de uma ação da companhia A custe R$ 10 e o da B custe R$ 20, é preciso investir R$ 10 na companhia A para ter R$ 1 de lucro, enquanto basta investir R$ 5 na companhia B. Ou seja, a companhia B está “mais barata”.

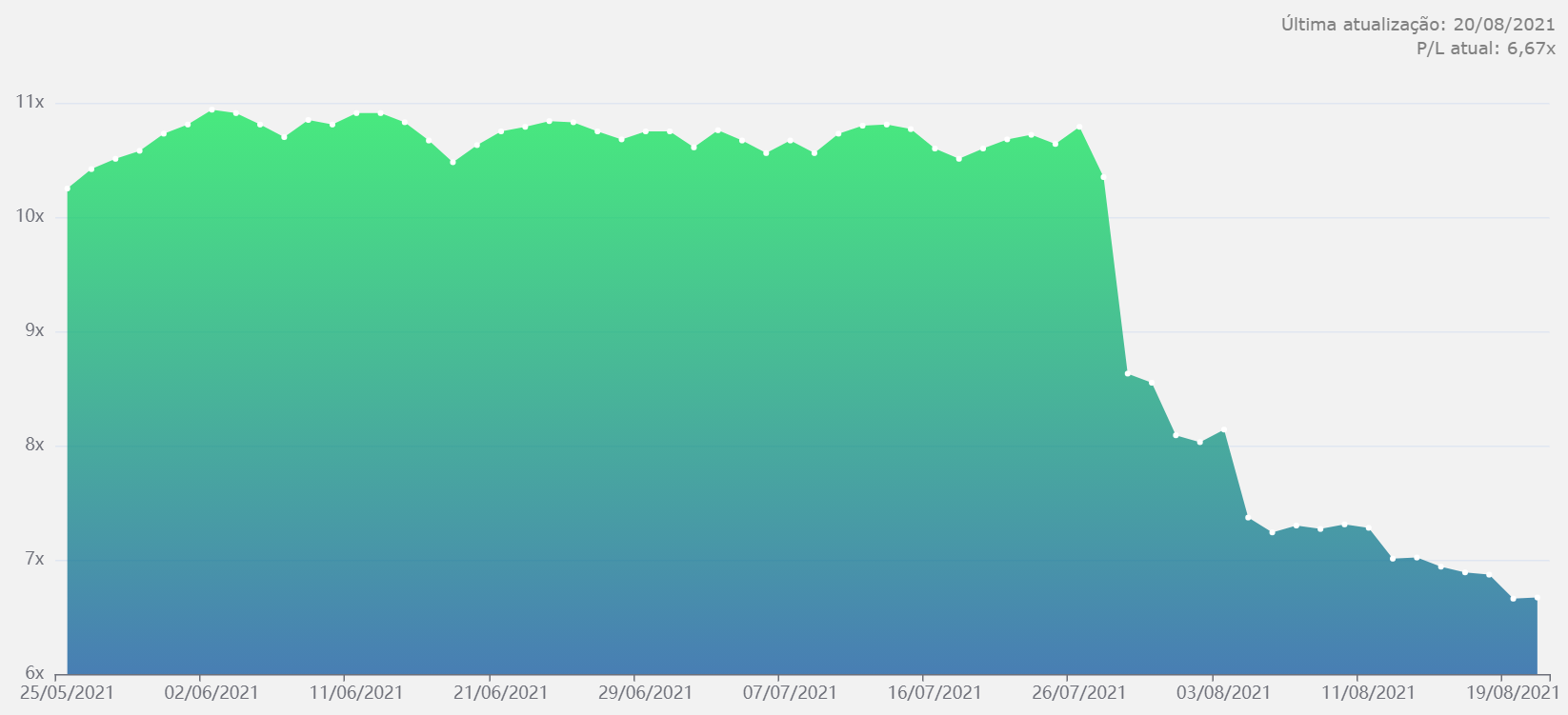

Voltando ao Ibovespa, muitos analistas, como Felipe Miranda, da Empiricus, consideram que a bolsa está barata. Com a desvalorização das ações e o aumento dos lucros, a relação P/L da Bolsa, que estava no patamar de 10 nos últimos meses, chegou ao mínimo de 6,87 no dia 18 de agosto. Isso significa que cada real de lucro na B3 antes custava R$ 10 e agora custa menos de R$ 7 de investimento. Observe a evolução no gráfico abaixo:

Ter um P/L de sete vezes é o mesmo que dizer que o Ibovespa está entregando anualmente 15% do seu investimento total em lucros. Essa margem é considerada alta, nos patamares apenas de empresas tradicionalmente pagadoras de dividendos. Se compararmos com o S&P500, principal índice de ações dos EUA, o P/L oscilou entre 31 e 38 entre junho e novembro do ano passado, ou seja, um lucro na casa de apenas 3% do valor investido.

“Com o Ibovespa negociado a sete vezes lucro, eu estou comprando”, afirma Felipe Miranda, responsável pela carteira de ações que entregou mais de 560% de lucro desde 2015 e que gerou muito dinheiro para seus leitores apostando contra o governo Dilma (clique aqui e saiba mais sobre o portfólio).

Para o analista, “as condições sistêmicas estão pesando muito para a queda da bolsa”, ou seja, a sequência de novas notícias, especialmente no campo político, está desvalorizando as ações, embora o desempenho das companhias não seja condizente com a queda.

A tendência, contudo, é a de que, em algum momento, o mercado perceba o quão “barato” está o Ibovespa e volte a ajustar o preço das ações. Existe agora, portanto, uma rara janela de oportunidade para quem deseja ganhar dinheiro.

QUERO COMPRAR AÇÕES BARATAS E GANHAR COM A VALORIZAÇÃO

O preço do Ibovespa ainda não corrigiu nem a inflação...

O atual patamar do Ibovespa, abaixo da linha dos 120 mil pontos, é praticamente o mesmo dos níveis pré-pandemia, no começo de 2020. Ou seja, as ações estão sendo negociadas a preços parecidos, como se o mercado estivesse estagnado todo esse tempo.

Isso considerando o valor nominal das ações, já que a inflação nos últimos 12 meses foi de 9%. Ou seja, as ações brasileiras perderam valor real de mercado, mesmo com as empresas apresentando bons resultados.

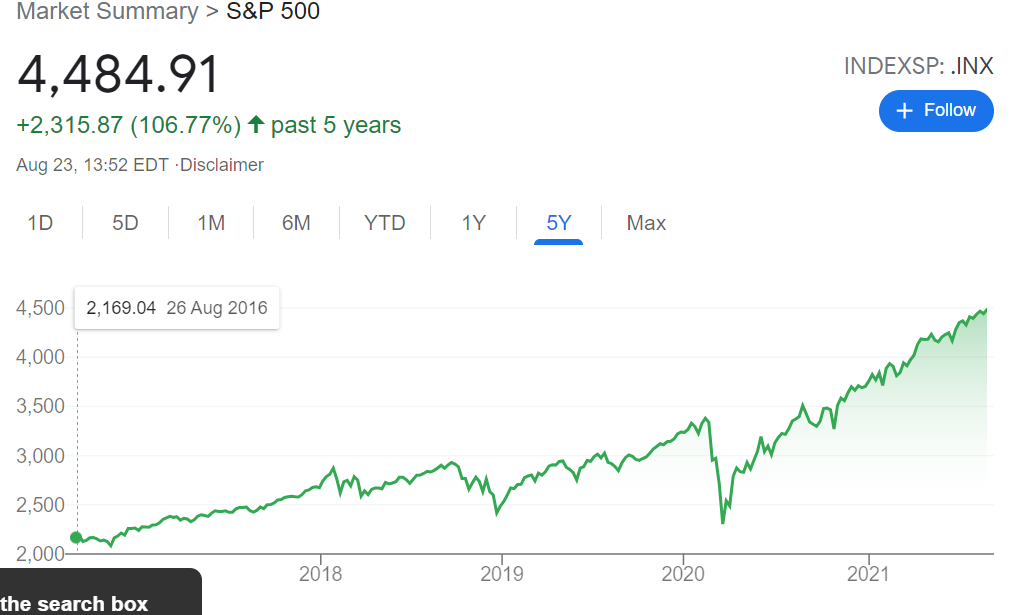

O S&P500, por exemplo, não só recuperou os níveis pré-pandemia, como já cresceu em torno de 30%. Essa disparidade é mais um elemento que indica que os preços das ações brasileiras podem estar defasados, não refletindo seu potencial real de gerar caixa.

Ele apostou contra o PT e já multiplicou o dinheiro dos investidores por seis

Essa convicção de que o Ibovespa está “barato” está por trás da tese de investimento de Felipe Miranda, um dos analistas mais polêmicos e exitosos do país. Em 2014, ele publicou uma tese chamada “O Fim do Brasil”, alertando para os problemas econômicos do governo Dilma Rousseff e recomendando a venda de ações da Petrobras e a compra de dólar.

Após ser escrachado e processado pelo PT e seus simpatizantes, Felipe se mostrou certo. Em pouco tempo, o dólar saiu do patamar de R$ 1,90 para R$ 4 – e as ações da Petrobras despencaram com o escândalo da Lava-Jato.

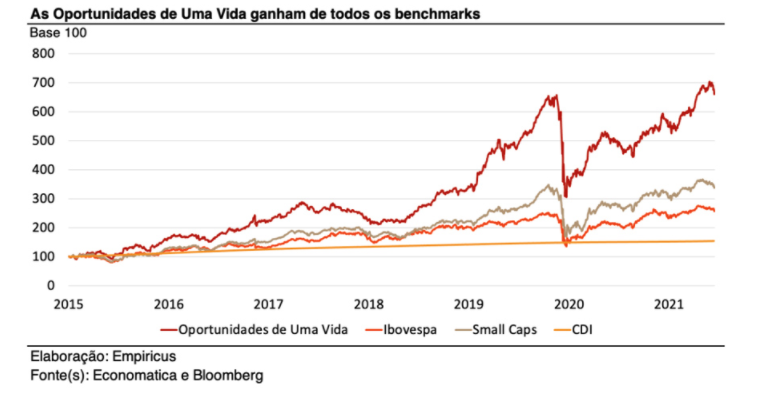

Desbancar a política do governo, contudo, não foi o maior feito de Miranda. Em 2015, no meio de uma das maiores crises vividas pelo nosso país, ele montou uma carteira de ações, a Oportunidades de Uma Vida, que já rendeu 560% para seus leitores desde então. O desempenho é considerado um dos melhores em todo o mercado financeiro do país. Observe o gráfico abaixo:

Pela primeira vez, Miranda abriu a lista para não assinantes; acesse

Agora, o analista entende que o patamar de 120 mil pontos está muito baixo para o real potencial das empresas brasileiras de capital aberto. Por isso, mais do que recomendar a compra de ações, Miranda irá liberar, pela primeira vez, o acesso de não assinantes da Empiricus à lista de sua carteira Oportunidades de Uma Vida por 30 dias.

O portfólio conta com pouco mais de 20 ações, cujos pesos e a própria presença na carteira são rebalanceados de tempos em tempos, conforme avaliação de Miranda. O próprio analista coloca parte de seu patrimônio nos ativos que indica, para garantir a transparência.

Clique no botão abaixo e destrave seu acesso gratuito à lista de ações da carteira Oportunidades de Uma Vida, elaborada pelo analista que entregou mais de 560% de retorno nos últimos anos.