Especialista do BTG responde: como ficam os investimentos na renda fixa?

Conservar uma carteira diversificada e equilibrada é o que o colocará em posição de vantagem não apenas para evitar prejuízos, mas para conseguir bons rendimentos em suas aplicações no longo prazo

Como você já deve saber, o Comitê de Política Monetária do Banco Central anunciou um aumento de 1 ponto percentual na taxa Selic, que agora passa a ser de 5,25% ao ano. Foi a quarta alta consecutiva desde 17 de março, quando o juro básico brasileiro começou a abandonar o patamar mais baixo de sua história, de 2% ao ano. Também foi a de maior magnitude, dado que as três anteriores haviam sido de 0,75 ponto percentual.

A decisão já era esperada pela maior parte do mercado, na medida em que os próprios integrantes do Bacen vinham dando fortes indícios de que intensificariam o ritmo do aperto com o objetivo de conter a inflação. Mais do que isso, a expectativa é que novos aumentos levem a Selic para 7,00% ao final de 2020, conforme estimativa do último relatório Focus, o que tornará menos desequilibrada a relação entre o risco e o retorno da renda fixa se comparada à da renda variável.

Uma taxa de juros de 5,25% ainda perde da inflação oficial prevista para o ano cheio, de 6,79%. Mas começa a superar com certa folga o IPCA (Índice de Preços ao Consumidor Amplo) projetado para 2021, de 3,81% – ambas projeções também contidas no Focus, divulgado toda segunda-feira pelo BC.

Caso se confirme a tendência de continuidade do ciclo de alta dos juros, também se elevarão gradativamente os retornos das aplicações financeiras cujo rendimento esteja atrelado à Selic.

Ou seja, devemos ver nos próximos meses os investimentos mais conservadores, como os CDBs, LCIs e LCAs pós-fixados, voltando a oferecer rentabilidades atrativas, batendo a inflação e preservando o poder de compra dos investidores.

Investir de verdade começa com você abrindo a sua conta no BTG Pactual digital. Faça tudo pelo app.

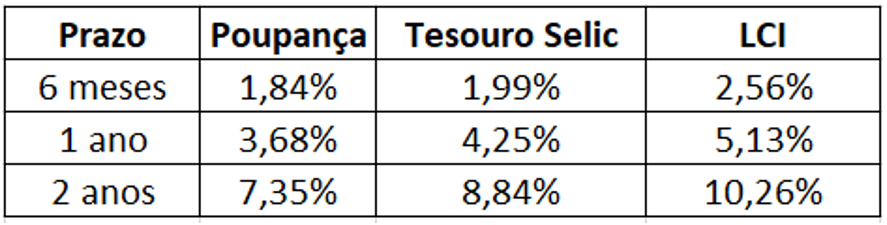

Para facilitar a visualização de como estão os retornos líquidos da renda fixa mais conservadora, eu fiz essa tabela abaixo simulando as rentabilidades de três aplicações pós-fixadas no novo cenário de juros: poupança, Tesouro Selic (a antiga LFT) e Letra de Crédito Imobiliário. Considerei a Selic constante de 5,25% ao ano e o CDI constante de 5,13%, um pouco abaixo como de costume.

Vale ressaltar que o retorno do Tesouro Selic pode ser um pouco maior do que os que estão na tabela, dado que, desde agosto do ano passado, aplicações de até R$ 10 mil nesse título estão isentas da taxa de custódia cobrada pela B3, de 0,25% ao ano – aplicações superiores a esse valor sofrem cobrança dessa taxa apenas sobre o valor que exceder os R$ 10 mil.

Para montar a tabela, considerei aportes de R$ 1 mil, mas a calculadora do Tesouro Direto, utilizada para calcular a rentabilidade do Tesouro Selic, ainda não foi atualizada com os novos parâmetros para a taxa de custódia.

A poupança, por sua vez, atualmente paga 70% da taxa Selic mais a Taxa Referencial, que no momento encontra-se zerada. É isenta de taxas e de imposto de renda, e sua rentabilidade é mensal, apenas no dia do aniversário. Ainda assim, é a que apresenta os menores retornos quando comparada aos demais títulos pós-fixados.

Se ampliarmos mais o leque de opções na renda fixa, podemos identificar boas alternativas de investimento dentre as estruturas de crédito privado emitidas por grandes empresas. São os casos das debêntures incentivadas, CRAs e CRIs, todas também isentas da cobrança de imposto de renda.

Além do próprio Tesouro Direto, você pode conferir todas as aplicações de renda fixa disponíveis em nossa plataforma clicando aqui.

É importante notar, contudo, que uma Selic a 5,25% – ou mesmo a 7,00%, como esperado para o fim do ano – ainda é historicamente baixa para os patamares brasileiros.

Num passado não tão distante, tínhamos uma taxa de juros na casa dos dois dígitos, e assim foi durante a maior parte desde a implementação do Plano Real. Deste modo, a Selic mais alta ainda não é alta o suficiente para tirar totalmente a atratividade dos investimentos de renda variável, com maior risco.

Conservar uma carteira diversificada e equilibrada é o que o colocará em posição de vantagem não apenas para evitar prejuízos, mas para conseguir bons rendimentos em suas aplicações no longo prazo.