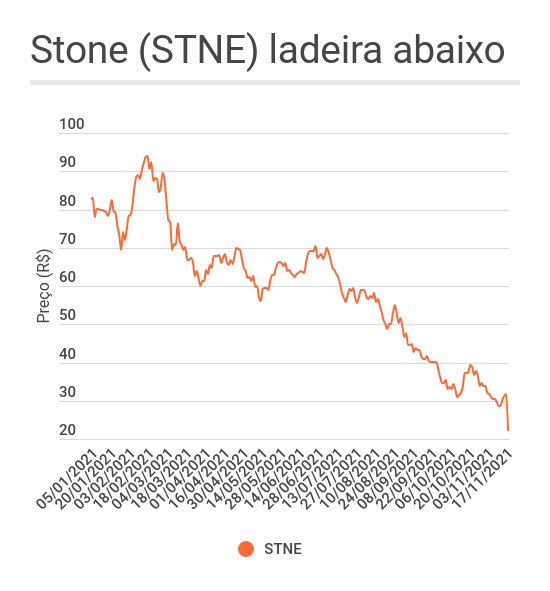

Decepção na Stone (STNE): ações desabam 30% nos EUA após trimestre fraco; queda no ano é de quase 75%

A Stone (STNE) reportou uma queda de mais de 50% no lucro líquido, ficando bastante abaixo das projeções de analistas

A má fase da Stone (STNE) nas bolsas americanas parece não ter fim. As ações da companhia, que já amargavam perdas de mais de 60% desde o início do ano, desabam outros 30% apenas na sessão desta quarta-feira (17). E não é para menos: a empresa reportou uma queda intensa em seu lucro líquido e trouxe um balanço bastante poluído, cheio de ajustes e efeitos extraordinários a serem digeridos.

A última linha do balanço é a que mais chama a atenção: lucro líquido ajustado de R$ 132,7 milhões, queda de 53,9% em um ano — e isso apesar do salto de 57% na receita líquida, para R$ 1,47 bilhão. Com isso, a margem líquida da Stone despencou para 9%, patamar considerado bastante baixo por analistas e investidores; ao fim do terceiro trimestre de 2020, a margem era de 30,8%.

Muitos fatores pressionaram a empresa de meios de pagamento no trimestre. Há, em primeiro lugar, a consolidação da Linx nos resultados — a aquisição foi acertada no fim do ano passado, após uma intensa disputa com a Totvs. Além disso, a parceria firmada com o Inter também foi sentida: a Stone se comprometeu a investir R$ 2,5 bilhões para ficar com 5% do banco, e os efeitos contábeis sobre o balanço foram lançados agora.

Esses dois itens provocam uma distorção nos resultados e dificultam uma análise mais precisa: com tantos asteriscos e notas de rodapé no balanço, é complexo entender com exatidão qual o real estado das operações da Stone. Mas, de qualquer maneira, a queda brusca no lucro pegou o mercado de surpresa.

Veja, por exemplo, o caso do Bank of America: o lucro de R$ 132,7 milhões reportado pela Stone ficou 23% abaixo das projeções dos analistas Mario Pierry e Antonio Ruette — e eles já não estavam muito otimistas. Em média, o lucro da companhia ficou 44% aquém das estimativas do mercado, de acordo com dados do BTG Pactual.

Como resultado, as ações da Stone (STNE) recuavam 29,69% por volta de 13h15 (horário de Brasília), sendo negociadas a US$ 22,29 em Nova York — desde o começo do ano, as perdas já chegam a quase 75%. Na B3, a história não é muito diferente: os BDRs da empresa (STOC31) despencam 29,22%, a R$ 121,74.

Leia Também

A avalanche na Stone também traz desdobramentos para os papéis do Inter: a má impressão deixada pelo novo sócio do banco faz as ações PN (BIDI4) caírem 7,60%, enquanto as units (BIDI11) recuam 7,66% — são as duas maiores baixas do Ibovespa nesta quarta.

Stone (STNE e STCO31): como avaliar?

Em relatório, os analistas Eduardo Rosman, Thiago Paura e Ricardo Buchpigel, do BTG Pactual, ponderam que o balanço da Stone até trouxe algumas boas notícias: o volume total de pagamentos avançou 7,6% em um ano e chegou a R$ 75 bilhões; a adição de mais de 290 mil novos usuários também foi bem-vinda.

No entanto, esses pontos de brilho foram mais que ofuscados pelas inúmeras zonas nebulosas do resultado. A estratégia mais agressiva de precificação nos últimos 12 meses, o fato de a companhia não reportar receitas com crédito no trimestre, os investimentos pesados em expansão, as maiores despesas financeiras — tudo isso pesou muito e fez com que a margem líquida ficasse abaixo dos 10%.

"Dado que o crédito ainda não retornou (e não sabemos quando ele irá ou qual sua 'rentabilidade'), e que a Selic está disparando, vemos os resultados para 2022 sob ameaça", escrevem os analistas do BTG. "Considerando tudo, nós provavelmente precisaremos revisar em muito as nossas estimativas (provavelmente em mais de 30%)".

Além dos pontos já citados e dos efeitos não recorrentes, o Bank of America também destaca que o aumento nas despesas — tanto as operacionais quanto as financeiras — pressionaram o balanço da Stone. Investimentos para o crescimento e expansão em novos negócios, marketing, tecnologia e soluções financeiras ajudam a explicar o salto.

STNE desaba em Nova York

Vale lembrar que essa não é a primeira decepção do mercado com a Stone: os números do período entre abril e junho deste ano também pegaram os analistas de surpresa e provocaram uma reação bastante negativa em Wall Street — o Bank of America, inclusive, lembra que a companhia reportou perdas operacionais pelo segundo trimestre consecutivo.

Nesse cenário e em meio à intensa queda das ações em Nova York, o BofA destaca que os papéis não estão precificando "quaisquer benefícios em potencial da transação com a Linx ou o eventual relançamento dos produtos de crédito". Dito isso, o banco possui recomendação neutra para STNE, com preço-alvo de US$ 59,00.

O BTG, por ora, continua com recomendação de compra para as ações da Stone, com preço-alvo de US$ 66,00 — vale lembrar, no entanto, que os analistas já afirmaram que devem revisar para baixo seus modelos para a empresa.

De acordo com o TradeMap, as ações STNE possuem 11 recomendações de compra e 5 neutras.

Embraer (EMBR3) tem começo de ano lento, mas analistas seguem animados com a ação em 2025 — mesmo com as tarifas de Trump

A fabricante de aeronaves entregou 30 aviões no primeiro trimestre de 2025. O resultado foi 20% superior ao registrado no mesmo período do ano passado

Oportunidades em meio ao caos: XP revela 6 ações brasileiras para lucrar com as novas tarifas de Trump

A recomendação para a carteira é aumentar o foco em empresas com produção nos EUA, com proteção contra a inflação e exportadoras; veja os papéis escolhidos pelos analistas

Itaú (ITUB4), de novo: ação é a mais recomendada para abril — e leva a Itaúsa (ITSA4) junto; veja outras queridinhas dos analistas

Ação do Itaú levou quatro recomendações entre as 12 corretoras consultadas pelo Seu Dinheiro; veja o ranking completo

Rodolfo Amstalden: Nos tempos modernos, existe ERP (prêmio de risco) de qualidade no Brasil?

As ações domésticas pagam um prêmio suficiente para remunerar o risco adicional em relação à renda fixa?

Onde investir em abril? As melhores opções em ações, dividendos, FIIs e BDRs para este mês

No novo episódio do Onde Investir, analistas da Empiricus Research compartilham recomendações de olho nos resultados da temporada de balanços e no cenário internacional

Minoritários da Tupy (TUPY3), gestores Charles River e Organon indicam Mauro Cunha para o conselho após polêmica troca de CEO

Insatisfeitos com a substituição do comando da metalúrgica, acionistas indicam nome para substituir conselheiro independente que votou a favor da saída do atual CEO, Fernando Rizzo

Cogna (COGN3) mostra ao investidor que terminou o dever de casa, retoma dividendos e passa a operar sem guidance

Em meio à pandemia, em 2020, empresa anunciou guidances audaciosos para 2024 – que o mercado não comprou muito bem. Agora, chegam os resultados

Assembleia do GPA (PCAR3) ganha apoio de peso e ações sobem 25%: Casino e Iabrudi sinalizam que também querem mudanças no conselho

Juntos, os acionistas somam quase 30% de participação no grupo e são importantes para aprovar ou recusar as propostas feitas pelo fundo controlado por Tanure

Lucro do Banco Master, alvo de compra do BRB, dobra e passa de R$ 1 bilhão em 2024

O banco de Daniel Vorcaro divulgou os resultados após o término do prazo oficial para a apresentação de balanços e em meio a um negócio polêmico com o BRB

Tupy (TUPY3): Troca polêmica de CEO teve voto contrário de dois conselheiros; entenda o imbróglio

Minoritários criticaram a troca de comando na metalúrgica, e o mercado reagiu mal à sucessão; ata da reunião do Conselho divulgada ontem mostra divergência de votos entre os conselheiros

Vale (VALE3) garante R$ 1 bilhão em acordo de joint venture na Aliança Energia e aumenta expectativa de dividendos polpudos

Com a transação, a mineradora receberá cerca de US$ 1 bilhão e terá 30% da nova empresa, enquanto a GIP ficará com 70%

Trump preocupa mais do que fiscal no Brasil: Rodolfo Amstalden, sócio da Empiricus, escolhe suas ações vitoriosas em meio aos riscos

No episódio do podcast Touros e Ursos desta semana, o sócio-fundador da Empiricus, Rodolfo Amstalden, fala sobre a alta surpreendente do Ibovespa no primeiro trimestre e quais são os riscos que podem frear a bolsa brasileira

Michael Klein de volta ao conselho da Casas Bahia (BHIA3): Empresário quer assumir o comando do colegiado da varejista; ações sobem forte na B3

Além de sua volta ao conselho, Klein também propõe a destituição de dois membros atuais do colegiado da varejista

Ex-CEO da Americanas (AMER3) na mira do MPF: Procuradoria denuncia 13 antigos executivos da varejista após fraude multibilionária

Miguel Gutierrez é descrito como o principal responsável pelo rombo na varejista, denunciado por crimes como insider trading, manipulação e organização criminosa

Mais valor ao acionista: Oncoclínicas (ONCO3) dispara quase 20% na B3 em meio a recompra de ações

O programa de aquisição de papéis ONCO3 foi anunciado dias após um balanço aquém das expectativas no quarto trimestre de 2024

Ainda dá para ganhar com as ações do Banco do Brasil (BBAS3) e BTG Pactual (BPAC11)? Não o suficiente para animar o JP Morgan

O banco norte-americano rebaixou a recomendação para os papéis BBAS3 e BPAC11, de “outperform” (equivalente à compra) para a atual classificação neutra

Casas Bahia (BHIA3) quer pílula de veneno para bloquear ofertas hostis de tomada de controle; ação quadruplica de valor em março

A varejista propôs uma alteração do estatuto para incluir disposições sobre uma poison pill dias após Rafael Ferri atingir uma participação de cerca de 5%

Tanure vai virar o alto escalão do Pão de Açúcar de ponta cabeça? Trustee propõe mudanças no conselho; ações PCAR3 disparam na B3

A gestora quer propor mudanças na administração em busca de uma “maior eficiência e redução de custos” — a começar pela destituição dos atuais conselheiros

Vale tudo na bolsa? Ibovespa chega ao último pregão de março com forte valorização no mês, mas de olho na guerra comercial de Trump

O presidente dos Estados Unidos pretende anunciar na quarta-feira a imposição do que chama de tarifas “recíprocas”

Agenda econômica: Payroll, balança comercial e PMIs globais marcam a semana de despedida da temporada de balanços

Com o fim de março, a temporada de balanços se despede, e o início de abril chama atenção do mercado brasileiro para o relatório de emprego dos EUA, além do IGP-DI, do IPC-Fipe e de diversos outros indicadores

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP