Simpar vai abrir o capital da Vamos e espera levantar até R$ 1,7 bilhão

Operação será na modalidade restrita, em que ações serão oferecidas apenas para um pequeno grupo de investidores qualificados

A Simpar (SIMH3) resolveu, enfim, seguir adiante com a oferta pública inicial de ações da Vamos, subsidiária de locação de caminhões, que pode resultar na arrecadação de um total de R$ 1,7 bilhão.

O montante consiste na colocação total das ações na parte superior da faixa indicativa de preços, que varia entre R$ 21,92 e R$ 28,50. O preço final será após o processo de coleta de intenção de investimento (bookbuilding), marcado para terminar dia 27 de janeiro.

A empresa planeja uma oferta primária (quando os recursos vão para o caixa da companhia) de 34.215.328 ações ordinárias e secundária (quando os acionistas vendem participação) de, inicialmente, 11.405.109 papéis, todas de titularidade da Simpar.

A quantidade de ações ofertada poderá ser acrescida em até 9.124.087 ativos, oriundos do chamado lote adicional, que serve para atender eventual excesso de demanda que venha a ser constatado quando for fixado o preço por ação, e em até 4.562.043 ações do lote suplementar, de titularidade da Simpar.

Os recursos da oferta primária serão utilizados para financiamento da frota de locação de caminhões, máquinas e equipamentos.

A operação está sendo coordenada pelos bancos BTG Pactual, Itaú BBA, Bradesco BBI, J.P. Morgan, UBS BB e pela corretora XP Investimentos.

Leia Também

Abertura de capital diferente

Ao contrário de outras empresas que realizaram a abertura de capital por meio de uma tradicional oferta pública inicial de ações (IPO, na sigla em inglês), oferecendo os papéis a um público amplo, a Simpar decidiu tornar a Vamos pública por meio de uma oferta restrita.

Neste caso, a operação é destinada apenas a investidores profissionais, aqueles que possuem um patrimônio mínimo investido de R$ 10 milhões. E ela também é restrita a um número limitado de investidores – um total de 75, sendo que apenas 50 podem subscrever os papéis.

A oferta restrita é regulada pela Instrução Normativa 476 (IN 476) da Comissão de Valores Mobiliários (CVM). Além de ser destinada apenas a investidores profissionais, este tipo de operação é um pouco mais flexível que um IPO normal, regulado pela Instrução Normativa 400 (IN 400). Ela não exige a elaboração de prospectos e a oferta não precisa ser registrada na CVM. O objetivo da IN 476 é agilizar e diminuir os custos de entrada no mercado acionário.

Melhor que Magazine Luiza (MGLU3)? Apesar do resultado forte no 3T24, Empiricus prefere ação de varejista barata e com potencial de valorizar até 87,5%

Na última quinta-feira (8), após o fechamento do pregão, foi a vez do Magazine Luiza (MGLU3) divulgar seus resultados referentes ao terceiro trimestre de 2024, que agradaram o mercado, com números bem acima das expectativas. Entre julho e setembro deste ano, o Magalu registrou um lucro líquido de R$ 102,4 milhões, revertendo o prejuízo de […]

B3 vai ganhar ações de rede de concessionárias com negócios da Vamos (VAMO3) e Automob

Após a operação, a Vamos passará a atuar exclusivamente no segmento de locação e a Automob será responsável pela rede de concessionárias

Preço mínimo da ação da Sabesp foi fixado em 20 de junho, e pouca gente sabia disso

Preço mínimo de R$ 63,56 por ação se tornou público hoje, com a publicação da ata de reunião do dia 20; Equatorial pagou R$ 67,00

Tragédia no Rio Grande do Sul: Confira as perdas do varejo causadas pelas enchentes

Turismo no RS teve perdas de mais de R$ 1,3 bilhão durante o mês de maio, segundo a CNC

E agora, Ozempic? Caneta emagrecedora Zepbound se mostra promissora no tratamento da apneia do sono

De acordo com dados preliminares de ensaios clínicos, a Zepbound foi mais eficaz que um placebo na redução da gravidade da apneia obstrutiva do sono

Fundo que detém direitos de músicas de Beyoncé e Shakira anuncia venda de US$ 1,4 bilhão a investidor

A negociação será feita com apoio da Apollo Capital Management, parceira da Concord, gigante de private equity dos EUA

O Galaxy desbanca o iPhone: Apple (AAPL34) perde liderança global de smartphones no 1T24

Embora o setor esteja em crescimento, a gigante de tecnologia apresentou uma queda de quase 10% nas remessas de iPhone no primeiro trimestre do ano

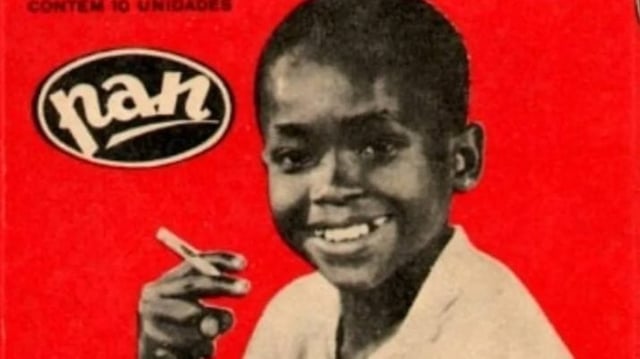

Os ‘cigarrinhos’ de chocolate vão voltar: Pan é vendida em leilão por R$ 3,1 milhões

Companhia entrou em recuperação judicial em 2021, mas o processo não foi bem sucedido e dois anos depois decretou falência

Dividendos milionários pingando na carteira? Essas cinco empresas anunciaram mais de R$ 390 milhões em proventos. Saiba como receber

Além da Cury, Direcional e Totvs, a JSL (JSLG3) e o BTG Pactual (BPAC11) anunciaram o pagamento de proventos aos investidores

Vamos (VAMO3) vai recomprar ações após queda de 40% desde as máximas na B3

Empresa poderá comprar até 34 milhões de papéis, o que representa aproximadamente 8% do capital em circulação na B3

Dona da JSL e da Movida, Simpar (SIMH3) anuncia aquisição do Grupo Alta por R$ 120 milhões e amplia presença no setor de veículos leves

A empresa afirma que a aquisição do Grupo Alta está em linha com o plano estratégico da Automob, ampliando a presença da companhia no segmento de concessionárias

O pior já passou? O que diz a Fitch sobre as empresas brasileiras um mês após ter elevado a nota de crédito do Brasil

As empresas sob o guarda-chuva da agência de classificação de risco têm R$ 425 bilhões em dívidas com vencimento até 2024; o número assusta, mas pode não ser tão ruim assim; entenda por quê

Essa small cap tem potencial de valorização de 50% e é a nova queridinha do Itaú BBA; entenda o otimismo com as ações

O banco atualizou seu modelo para a empresa e manteve a recomendação de compra para os papéis, com preço-alvo de R$ 13 para 2023

O que esperar da Simpar (SIMH3) em 2023? Confira as projeções do CEO Fernando Simões para a dona da JSL e Movida

Conheça a história da holding de logística e transporte confira as perspectivas do CEO Fernando Simões para o futuro da companhia

ISA CTEEP (TRPL4), Banco Pan (PPAN4) e outras três empresas anunciam R$ 1,4 bilhão em dividendos e JCP e uma delas pagará mais de R$ 1 por ação — veja qual

A ISA CTEEP é quem pagará a maior quantia, são R$ 700 milhões em juros sobre o capital próprio

Big techs na mira: Google (GOGL34) é multado por União Europeia e Coreia do Sul em bilhões de dólares

A maior das penalidades foi de US$ 4,126 bilhões, referente a um processo aberto pela União Europeia em 2015 por práticas anticompetitivas

Elon Musk quer te ouvir: Onde a Tesla deve instalar a próxima rede de carregadores para os carros elétricos?

Tesla Charging pediu que o público comentasse os locais que desejam que seja inaugurada uma nova unidade de Supercharger. Os nomes mais curtidos devem entrar para uma votação oficial da empresa

Café com selo colecionável: Starbucks (SBUB34) anuncia programa de fidelidade com NFT; entenda como vai funcionar

O “selo digital” é uma recompensa para clientes membros do ‘Starbucks Rewards’ e funcionários nos EUA; a iniciativa deve ser lançada ainda neste ano

De olho no varejo digital, Raia Drogasil (RADL3) compra startup de tecnologia focada em soluções de mídia

Segundo a RD, a aquisição da eLoopz deve fortalecer a estratégia de publicidade dos anunciantes nos canais físicos e digitais da companhia

Twitter, Vale e Americanas têm processos seletivos abertos para estágio e trainee; veja oportunidades com bolsas-auxílio de até R$ 7 mil

Os processos seletivos aceitam candidaturas até outubro, com início previsto a partir de janeiro de 2023

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP