Hapvida (HAPV3) x SulAmérica (SULA11): a briga de gigantes por um pequeno grupo de saúde no interior de SP

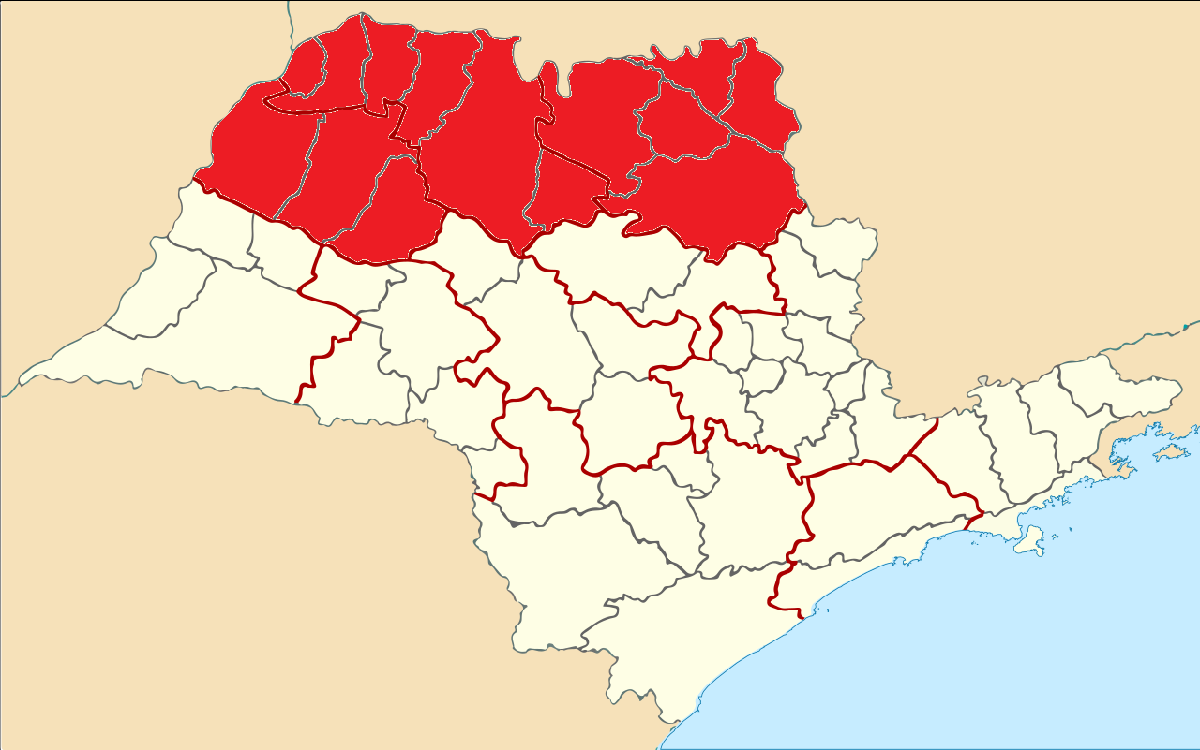

A HB Saúde atua na porção norte/nordeste/noroeste de São Paulo, área rica do estado e que é bastante visada pelos grupos de saúde

O ano de 2021 tem sido bastante agitado no lado das fusões e aquisições, particularmente no setor de saúde: quase toda semana há anúncios de compra por parte dos principais players. E, nessa corrida por novos ativos, Hapvida (HAPV3) e SulAmérica (SULA11) entraram em rota de colisão pela HB Saúde, um grupo com sede em São José do Rio Preto (SP).

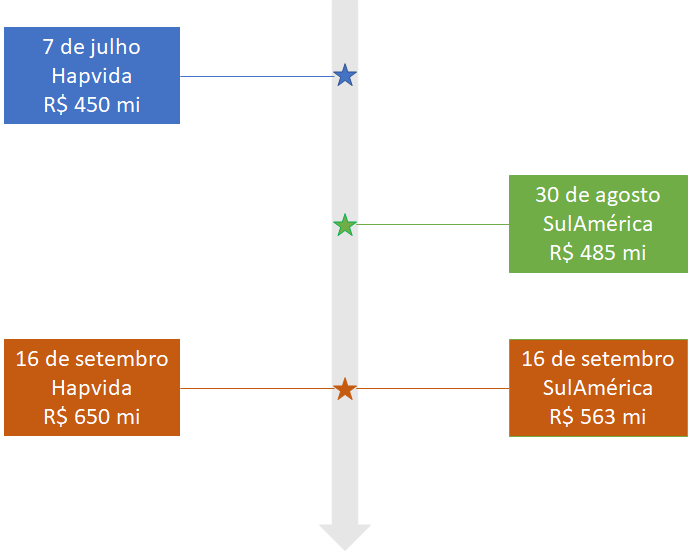

O Hapvida deu o primeiro passo, avaliando a HB Saúde em R$ 450 milhões fechando um acordo de compra ainda em julho. No entanto, a SulAmérica atravessou o negócio em agosto, oferecendo uma quantia maior — e desencadeando uma disputa direta, com lances cada vez maiores sendo dados por ambos os lados.

A última rodada aconteceu nesta manhã: a SulAmérica colocou R$ 563 milhões na mesa, enquanto o Hapvida foi além e fez uma proposta de R$ 650 milhões, voltando à liderança na corrida — é um aumento de 45% em relação ao valor original. Por enquanto, ainda não há uma nova oferta por parte da rival.

Essa queda de braço chama a atenção, considerando o porte das partes envolvidas. SulAmérica e Hapvida são gigantes do setor de saúde, com receitas líquidas na casa dos bilhões de reais apenas no segundo trimestre; a HB Saúde, por outro lado, é minúscula na comparação: seu faturamento em todo o ano de 2020 foi de "apenas" R$ 310 milhões.

Indo além: o grupo do interior paulista tem cerca de 150 mil beneficiários de planos de saúde e odontológicos, uma fração da carteira de 4,3 milhões de pessoas da SulAmérica e de 7,2 milhões de usuários do Hapvida.

Dito isso, o que explica essa briga? Por que as duas gigantes do setor de saúde estão tão empenhadas em comprar um ativo tão pequeno em relação aos seus portfólios atuais?

Leia Também

Bem, o que está em jogo é muito mais que uma rede de hospitais ou uma carteira de beneficiários. Hapvida e SulAmérica duelam pelo território atualmente atendido pela HB — e, no tabuleiro do mercado de saúde, quem chega primeiro consegue uma vantagem competitiva importante.

HB Saúde e a briga por territórios

Para entender melhor o racional por trás desses movimentos, é preciso antes consultar um mapa. A HB Saúde atua no norte/nordeste/noroeste do estado de São Paulo, uma área economicamente próspera e que é impulsionada pelo agronegócio. Além de São José do Rio Preto, o grupo atende também os mercados de Barretos, Fernandópolis, Votuporanga, Catanduva e Araçatuba, chegando ainda a Três Lagoas (MS) e Uberaba (MG).

É uma área que possui quase quatro milhões de habitantes e tem cerca de 1,1 milhão de beneficiários de planos de saúde privados, segundo dados divulgados pelo Hapvida. Ou seja: estamos falando de um mercado com tamanho nada desprezível e de poder econômico elevado.

Considerando os potenciais 1,1 milhão de beneficiários, a HB Saúde e sua carteira de 150 mil clientes correspondem a cerca de 13% do mercado da região. Assim, Hapvida e SulAmérica querem uma porta de entrada para o Norte/Nordeste/Noroeste paulista — e, a partir daí, usar sua capacidade financeira para avançar sobre a área.

E dinheiro tem sido o nome do jogo no setor: em meio à pandemia, pequenos grupos hospitalares e de planos de saúde têm encontrado dificuldades para se manter de pé, o que tem sido um prato cheio para quem tem mais poder de fogo

Além de Hapvida (HAPV3) e SulAmérica (SULA11), companhias como NotreDame Intermédica (GNDI3) e Rede D'Or (RDOR3) estão aproveitando para fazer aquisições e aumentar seu alcance geográfico. E, em regiões mais pulverizadas, como o interior paulista, fincar a bandeira antes dos concorrentes é sinônimo de ganho rápido de escala.

E, vale lembrar: Hapvida e NotreDame Intermédica já acertaram a combinação de seus negócios, criando um conglomerado com atuação nacional e participação de mercado próxima de 20%; a operação ainda está sendo analisada pelo Conselho Administrativo de Defesa Econômica (Cade).

Mas, voltando à HB Saúde: o grupo tem como principal ativo o hospital HBS Mirassol; seu portfólio ainda conta com oito unidades ambulatoriais, uma clínica infantil, centros clínicos e de diagnóstico e espaços de medicina preventiva e ocupacional, além de um centro oncológico.

É uma rede que não é desprezível, mas que é pequena para o tamanho da população da região. Sendo assim, com SulAmérica ou Hapvida por trás, o grupo terá mais facilidade para ampliar suas instalações e, consequentemente, conquistar mais beneficiários, atender mais pacientes e gerar mais receita.

Hapvida (HAPV3) versus SulAmérica (SULA11)

A questão territorial é o racional mais macro do setor de saúde. Mas é claro que Hapvida e SulAmérica têm seus motivos particulares para terem interesse na HB Saúde.

No caso do Hapvida, há um potencial ganho administrativo e operacional a ser destravado com a incorporação da rede do grupo paulista: a empresa já possui operações em Ribeirão Preto, mais ao nordeste de São Paulo, e em Uberaba, contando com 110 mil beneficiárias na área de atuação da HB Saúde. Assim, caso concluída, os ganhos de sinergia tornariam o Hapvida uma força relevante na região.

Para a SulAmérica, a compra representa o avanço numa região considerada estratégica para o seu plano de expansão — a companhia trabalha com um modelo de 'hubs regionais'; um exemplo é a atuação no sul do país, via Paraná Clínicas.

Seja qual for o desfecho, o mercado financeiro não se mostra muito empolgado com a guerra de preços pela HB Saúde: tanto as ações ON do Hapvida (HAPV3) quanto as units da SulAmérica (SULA11) operam em queda nesta quinta-feira (16), acompanhando o movimento do Ibovespa, que recua mais de 1% hoje.

Vale lembrar, ainda, que as propostas dizem respeito à 100% da HB Saúde, mas que não necessariamente será fechada a venda do grupo inteiro. Tanto Hapvida quanto SulAmérica deixam claro que uma eventual transação precisa envolver mais de 50% do grupo paulista, de modo a garantir o controle da companhia.

Oportunidades em meio ao caos: XP revela 6 ações brasileiras para lucrar com as novas tarifas de Trump

A recomendação para a carteira é aumentar o foco em empresas com produção nos EUA, com proteção contra a inflação e exportadoras; veja os papéis escolhidos pelos analistas

Itaú (ITUB4), de novo: ação é a mais recomendada para abril — e leva a Itaúsa (ITSA4) junto; veja outras queridinhas dos analistas

Ação do Itaú levou quatro recomendações entre as 12 corretoras consultadas pelo Seu Dinheiro; veja o ranking completo

Rodolfo Amstalden: Nos tempos modernos, existe ERP (prêmio de risco) de qualidade no Brasil?

As ações domésticas pagam um prêmio suficiente para remunerar o risco adicional em relação à renda fixa?

Onde investir em abril? As melhores opções em ações, dividendos, FIIs e BDRs para este mês

No novo episódio do Onde Investir, analistas da Empiricus Research compartilham recomendações de olho nos resultados da temporada de balanços e no cenário internacional

Minoritários da Tupy (TUPY3), gestores Charles River e Organon indicam Mauro Cunha para o conselho após polêmica troca de CEO

Insatisfeitos com a substituição do comando da metalúrgica, acionistas indicam nome para substituir conselheiro independente que votou a favor da saída do atual CEO, Fernando Rizzo

Assembleia do GPA (PCAR3) ganha apoio de peso e ações sobem 25%: Casino e Iabrudi sinalizam que também querem mudanças no conselho

Juntos, os acionistas somam quase 30% de participação no grupo e são importantes para aprovar ou recusar as propostas feitas pelo fundo controlado por Tanure

Tupy (TUPY3): Troca polêmica de CEO teve voto contrário de dois conselheiros; entenda o imbróglio

Minoritários criticaram a troca de comando na metalúrgica, e o mercado reagiu mal à sucessão; ata da reunião do Conselho divulgada ontem mostra divergência de votos entre os conselheiros

Vale (VALE3) garante R$ 1 bilhão em acordo de joint venture na Aliança Energia e aumenta expectativa de dividendos polpudos

Com a transação, a mineradora receberá cerca de US$ 1 bilhão e terá 30% da nova empresa, enquanto a GIP ficará com 70%

Trump preocupa mais do que fiscal no Brasil: Rodolfo Amstalden, sócio da Empiricus, escolhe suas ações vitoriosas em meio aos riscos

No episódio do podcast Touros e Ursos desta semana, o sócio-fundador da Empiricus, Rodolfo Amstalden, fala sobre a alta surpreendente do Ibovespa no primeiro trimestre e quais são os riscos que podem frear a bolsa brasileira

Michael Klein de volta ao conselho da Casas Bahia (BHIA3): Empresário quer assumir o comando do colegiado da varejista; ações sobem forte na B3

Além de sua volta ao conselho, Klein também propõe a destituição de dois membros atuais do colegiado da varejista

Ex-CEO da Americanas (AMER3) na mira do MPF: Procuradoria denuncia 13 antigos executivos da varejista após fraude multibilionária

Miguel Gutierrez é descrito como o principal responsável pelo rombo na varejista, denunciado por crimes como insider trading, manipulação e organização criminosa

Mais valor ao acionista: Oncoclínicas (ONCO3) dispara quase 20% na B3 em meio a recompra de ações

O programa de aquisição de papéis ONCO3 foi anunciado dias após um balanço aquém das expectativas no quarto trimestre de 2024

Ainda dá para ganhar com as ações do Banco do Brasil (BBAS3) e BTG Pactual (BPAC11)? Não o suficiente para animar o JP Morgan

O banco norte-americano rebaixou a recomendação para os papéis BBAS3 e BPAC11, de “outperform” (equivalente à compra) para a atual classificação neutra

Casas Bahia (BHIA3) quer pílula de veneno para bloquear ofertas hostis de tomada de controle; ação quadruplica de valor em março

A varejista propôs uma alteração do estatuto para incluir disposições sobre uma poison pill dias após Rafael Ferri atingir uma participação de cerca de 5%

Tanure vai virar o alto escalão do Pão de Açúcar de ponta cabeça? Trustee propõe mudanças no conselho; ações PCAR3 disparam na B3

A gestora quer propor mudanças na administração em busca de uma “maior eficiência e redução de custos” — a começar pela destituição dos atuais conselheiros

Não é a Vale (VALE3): BTG recomenda compra de ação de mineradora que pode subir quase 70% na B3 e está fora do radar do mercado

Para o BTG Pactual, essa mineradora conseguiu virar o jogo em suas finanças e agora oferece um retorno potencial atraente para os investidores; veja qual é o papel

TIM (TIMS3) anuncia pagamento de mais de R$ 2 bilhões em dividendos; veja quem tem direito e quando a bolada cai na conta

Além dos proventos, empresa anunciou também grupamento, seguido de desdobramento das suas ações

Nem tudo é verdade: Ibovespa reage a balanços e dados de emprego em dia de PCE nos EUA

O PCE, como é conhecido o índice de gastos com consumo pessoal nos EUA, é o dado de inflação preferido do Fed para pautar sua política monetária

Não existe almoço grátis no mercado financeiro: verdades e mentiras que te contam sobre diversificação

A diversificação é uma arma importante para qualquer investidor: ajuda a diluir os riscos e aumenta as chances de você ter na carteira um ativo vencedor, mas essa estratégia não é gratuita

Após virar pó na bolsa, Dotz (DOTZ3) tem balanço positivo com aposta em outra frente — e CEO quer convencer o mercado de que a virada chegou

Criada em 2000 e com capital aberto desde 2021, empresa que começou com programa de fidelidade vem apostando em produtos financeiros para se levantar, após tombo de 97% no valuation

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP