Análise: a Azul (AZUL4) demorou mais a decolar, mas já voa mais alto que a Gol (GOLL4)

A AZUL (AZUL4) mostra mais resiliência no lado da receita líquida e do controle de custos, colocando-se numa posição melhor que a GOL (GOLL4)

A Covid-19 afetou fortemente todos os setores da economia, mas o setor aéreo foi atingido em cheio. Pense em empresas como a Gol (GOLL4) ou a Azul (AZUL4): toda a lógica da operação está centrada no transporte dos clientes — e, num cenário em que a livre circulação de pessoas é prejudicada, o obstáculo para a sobrevivência dessas companhias é enorme.

Mas, passado um ano e meio desde o início da pandemia, ambas continuam firmes e operantes: apesar das condições adversas, conseguiram gerenciar sua malha e honrar seus compromissos financeiros. O mesmo não pode ser dito de suas principais concorrentes no país: a Latam está em recuperação judicial e a Avianca Brasil teve a falência decretada.

O setor aéreo, afinal, é conhecido por suas margens enxutas e inúmeros fatores externos de risco: câmbio, preço dos petróleo e impostos diversos sobre o combustível de aviação são apenas alguns dos itens que trazem estresse aos balanços. Tal pano de fundo, somado à forte queda na demanda por voos com a pandemia, gerou um ambiente dificílimo para as empresas.

Sendo assim, como Gol e Azul conseguiram atravessar a zona de turbulência — e, agora, começam a vislumbrar um céu menos cinzento no horizonte?

As duas estavam numa posição financeira mais confortável no começo de 2020; a disciplina de ambas na gestão do caixa e dos custos acabou servindo como uma espécie de 'seguro' para o momento de crise mais aguda, garantindo a sobrevivência e a continuidade das operações.

Dito isso, a análise dos balanços desde o segundo trimestre mostra que a Gol até estava melhor posicionada no início da pandemia, com mais folga em termos de liquidez. No entanto, a Azul mostrou tendências mais saudáveis no segundo trimestre de 2021, ensaiando voos mais altos daqui para frente.

Leia Também

Vale lembrar que, apesar do otimismo com a recuperação do setor, ainda há muitos fatores de risco rondando as companhias aéreas. A variante delta da Covid pode provocar uma nova queda na demanda por voos; além disso, o preço do petróleo segue subindo e a cotação do dólar tende a passar por oscilações fortes daqui em diante, considerando a proximidade das eleições.

Gol x Azul: métricas financeiras

Voltemos a dezembro de 2020: na ocasião, o ritmo de contágio da Covid-19 começava a recuar, apesar da ausência de vacinas — e, nesse contexto, a demanda por voos voltou a subir. Gol e Azul mostravam-se animadas, planejando a reativação de um número cada vez maior de rotas.

Passados poucos meses, esse cenário ruiu: a segunda onda no país veio com ainda mais intensidade que a primeira, provocando uma explosão nas internações e óbitos — e, consequentemente, provocando um novo fechamento da economia. As malhas aéreas precisaram ser novamente ajustadas, de modo a refletir essa realidade.

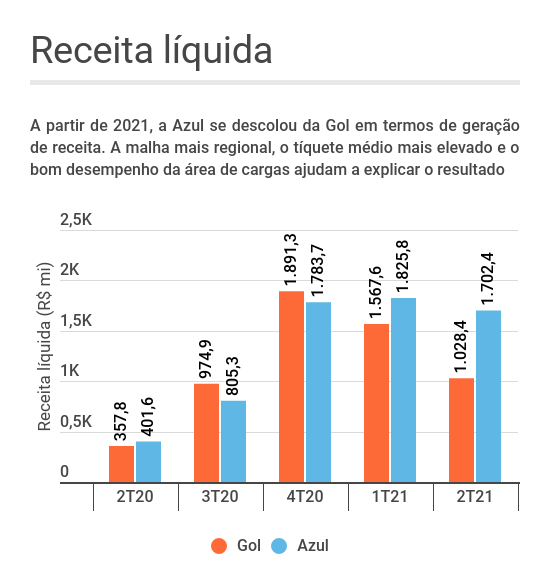

Mas enquanto a Gol reportou uma queda na receita líquida em relação ao quarto trimestre de 2020, a Azul conseguiu manter uma certa estabilidade em suas cifras. A própria natureza de sua operação foi importante nesse front: a Azul atende destinos de menor porte e aeroportos regionais — e, em meio às restrições no transporte de passageiros, viu seu negócio de carga ganhar importância.

No segundo trimestre de 2021, a Azul Cargo teve receita de R$ 284,9 milhões, mais que o dobro do visto há um ano; na mesma base de comparação, a área de transporte de cargas da Gol avançou 23%, a R$ 141 milhões.

O comportamento das divisões de carga não explicam, por si só, os resultados dissonantes das receitas das empresas. A capilaridade da malha da Azul faz com que ela opere mais voos, transporte mais passageiros e mantenha mais aeronaves no ar: no segundo trimestre, a Azul tinha uma frota operacional de 161 aeronaves, versus 53 da Gol.

A dinâmica mais saudável para a receita líquida, naturalmente, veio acompanhada de custos operacionais mais elevados. Afinal, quanto mais aviões estão voando, mais combustível está sendo consumido, mais tripulantes estão trabalhando, mais manutenção é necessária e assim em diante.

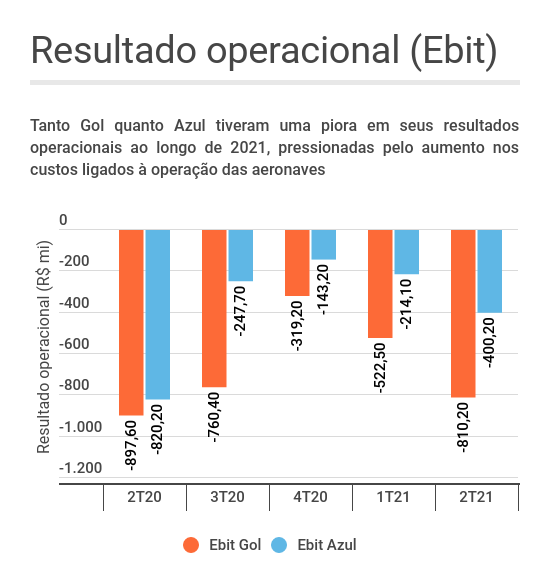

Com isso em mente, é importante ressaltar um ponto comum às duas aéreas: ambas têm reportado resultados operacionais (Ebit) negativos desde o começo da pandemia. Ou seja, tanto Gol quanto Azul têm custos operacionais maiores que as receitas.

É um cenário esperado, dados os desafios operacionais enfrentados pelo setor aéreo, mas que está longe do ideal do ponto de vista de gestão financeira de uma empresa. Ainda assim, note que, mais uma vez, a Azul teve oscilações muito menores que a Gol.

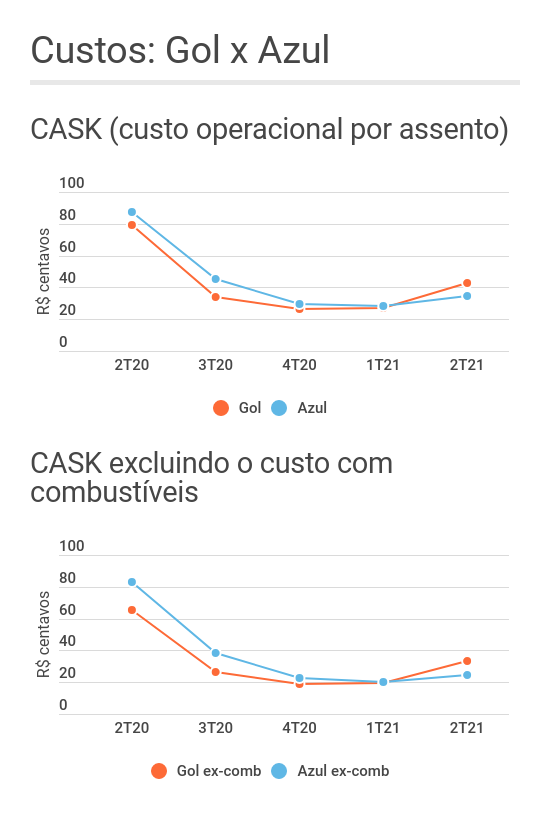

As características da frota de cada uma das empresas desempenha um papel importante: como atende mais destinos regionais, boa parte das aeronaves da Azul tem um porte menor e consome menos combustível. Veja a composição da frota operacional da empresa no segundo trimestre:

- Airbus cabine longa (mais de 250 passageiros): 11;

- Airbus cabine média (de 100 a 200 passageiros): 46;

- Embraer E1 (de 60 a 125 passageiros): 49;

- Embraer E2 (até 115 passageiros): 9;

- ATR turboélice (até 75 passageiros): 33; e

- Cessna turboélice (10 passageiros): 13.

Vale destacar os nove E-Jets de segunda geração da Embraer, aeronaves da família mais moderna da fabricante brasileira e que consomem menos combustível que os jatos E1.

A frota da Gol, por sua vez, é inteiramente composta por aeronaves Boeing de cabine média — dez deles são do modelo 737-MAX, o mais moderno da fabricante americana, também consumindo menos combustível que os aviões da geração anterior.

Um indicador interessante a respeito dos gastos operacionais é o chamado CASK, o custo por assento. Com o consumo menor de combustível, a Azul conseguiu reduzir seu CASK para níveis inferiores aos da Gol:

Gol x Azul: liquidez e dívida

Apesar das incertezas menores e da recuperação gradual da receita, as empresas aéreas ainda estão longe de um ambiente normal para o transporte de passageiros. Sendo assim, um ponto muito observado em todas as divulgações de balanço é o comportamento da dívida e da posição de liquidez da Gol e da Azul.

Como o resultado operacional de ambas têm ficado negativo trimestre após trimestre, há a preocupação constante de que a posição de caixa e disponíveis de curto prazo seja insuficiente para fazer frente aos vencimentos. E, nesse front, a administração das duas companhias fez um bom trabalho.

Renegociação e rolagem de dívidas, obtenção de recursos via ofertas de ações ou de títulos, antecipação de recebíveis, aumentos de capital — tanto Gol quanto Azul usaram as ferramentas que estavam à disposição para gerenciar as métricas de endividamento. E, embora o montante de dívida líquida das duas tenha aumentado bastante nos últimos trimestres, a sustentabilidade das operações não é alvo de dúvidas no momento.

| (R$ mi) | Liquidez Gol | Dívida líquida Gol | Liquidez Azul | Dívida líquida Azul |

| 2T20 | 3.305,50 | 13.480,40 | 2.253,70 | 16.605,80 |

| 3T20 | 2.242,30 | 14.145,40 | 2.298,90 | 15.663,70 |

| 4T20 | 2.576,50 | 12.967,60 | 4.032,00 | 13.124,10 |

| 1T21 | 1.797,70 | 14.801,20 | 3.305,00 | 16.092,70 |

| 2T21 | 1.814,50 | 14.289,70 | 5.530,70 | 14.862,50 |

O salto na posição de liquidez da Azul no segundo trimestre de 2021 se deve à emissão de US$ 600 milhões em títulos de dívida, concluída em junho. Esse conforto, inclusive, dá liberdade à empresa para especular eventuais movimentos de consolidação no setor: em maio, a companhia deu a entender que teria interesse na compra das operações brasileiras da Latam.

GOLL4 x AZUL4: disputa na bolsa

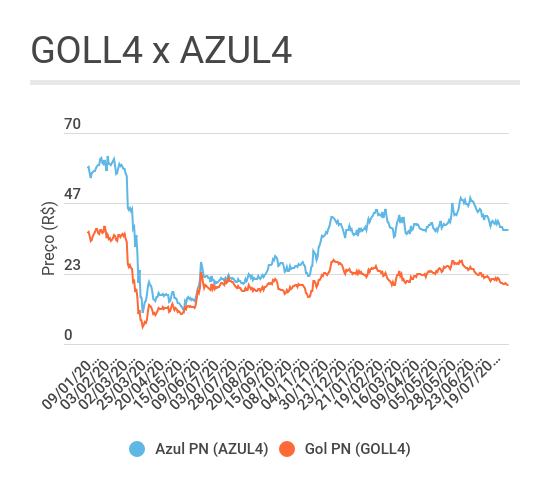

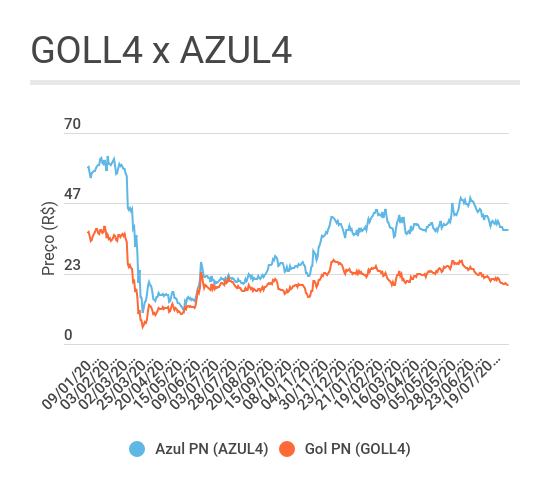

Com a vacinação contra a Covid-19 ganhando força e a perspectiva de retomada gradual na demanda por voos, as ações PN da Gol (GOLL4) e da Azul (AZUL4) têm conseguido ganhar alguma tração na bolsa. Embora ainda estejam distantes do patamar pré-pandemia, os papéis também estão bem acima do nível visto em março de 2020:

O futuro das ações depende, em grande parte, da dinâmica do setor daqui em diante. Se a demanda por voos continuar aumentando e a Covid-19 não provocar mais grandes interrupções no transporte aéreo, os papéis tendem a voar alto, acompanhando a recuperação das empresas; mas, caso a variante delta force um novo fechamento econômico — ou caso o dólar e o petróleo pressionem de maneira relevante os custos —, é possível que GOLL4 e AZUL4 continuem sofrendo.

Por ora, os analistas de grandes bancos estão mais inclinados às ações da Azul. Segundo dados da Refinitiv, AZUL4 tem quatro recomendações de compra, quatro neutras e duas de venda; GOLL4, por sua vez, conta com duas recomendações de compra, seis neutras e duas de venda.

Veja abaixo os dados de preço-médio projetado pelas casas de análise para GOLL4 e AZUL4, compilados pela Refinitiv:

| (R$) | GOLL4 | AZUL4 |

| Cotação atual | 18,83 | 37,19 |

| Preço-alvo máximo | 31,00 | 75,00 |

| Preço-alvo mínimo | 11,50 | 16,00 |

| Preço-alvo médio | 24,58 | 41,58 |

| Mediana | 26,00 | 43,40 |

Rodolfo Amstalden: Nos tempos modernos, existe ERP (prêmio de risco) de qualidade no Brasil?

As ações domésticas pagam um prêmio suficiente para remunerar o risco adicional em relação à renda fixa?

Onde investir em abril? As melhores opções em ações, dividendos, FIIs e BDRs para este mês

No novo episódio do Onde Investir, analistas da Empiricus Research compartilham recomendações de olho nos resultados da temporada de balanços e no cenário internacional

Minoritários da Tupy (TUPY3), gestores Charles River e Organon indicam Mauro Cunha para o conselho após polêmica troca de CEO

Insatisfeitos com a substituição do comando da metalúrgica, acionistas indicam nome para substituir conselheiro independente que votou a favor da saída do atual CEO, Fernando Rizzo

CFO da Gol (GOLL4) renuncia ao cargo em meio ao adiamento do fim do processo de recuperação judicial nos EUA

A renúncia do CFO vem acompanhada do adiamento do processo de RJ da Gol nos EUA, que estava previsto para acabar ainda neste mês

Cogna (COGN3) mostra ao investidor que terminou o dever de casa, retoma dividendos e passa a operar sem guidance

Em meio à pandemia, em 2020, empresa anunciou guidances audaciosos para 2024 – que o mercado não comprou muito bem. Agora, chegam os resultados

Assembleia do GPA (PCAR3) ganha apoio de peso e ações sobem 25%: Casino e Iabrudi sinalizam que também querem mudanças no conselho

Juntos, os acionistas somam quase 30% de participação no grupo e são importantes para aprovar ou recusar as propostas feitas pelo fundo controlado por Tanure

Lucro do Banco Master, alvo de compra do BRB, dobra e passa de R$ 1 bilhão em 2024

O banco de Daniel Vorcaro divulgou os resultados após o término do prazo oficial para a apresentação de balanços e em meio a um negócio polêmico com o BRB

Brasil não aguarda tarifas de Trump de braços cruzados: o último passo do Congresso antes do Dia da Libertação dos EUA

Enquanto o Ibovespa andou com as próprias pernas, o Congresso preparava um projeto de lei para se defender de tarifas recíprocas

Tupy (TUPY3): Troca polêmica de CEO teve voto contrário de dois conselheiros; entenda o imbróglio

Minoritários criticaram a troca de comando na metalúrgica, e o mercado reagiu mal à sucessão; ata da reunião do Conselho divulgada ontem mostra divergência de votos entre os conselheiros

Natura &Co é avaliada em mais de R$ 15 bilhões, em mais um passo no processo de reestruturação — ações caem 27% no ano

No processo de simplificação corporativa após massacre na bolsa, Natura &Co divulgou a avaliação do patrimônio líquido da empresa

Vale (VALE3) garante R$ 1 bilhão em acordo de joint venture na Aliança Energia e aumenta expectativa de dividendos polpudos

Com a transação, a mineradora receberá cerca de US$ 1 bilhão e terá 30% da nova empresa, enquanto a GIP ficará com 70%

Trump preocupa mais do que fiscal no Brasil: Rodolfo Amstalden, sócio da Empiricus, escolhe suas ações vitoriosas em meio aos riscos

No episódio do podcast Touros e Ursos desta semana, o sócio-fundador da Empiricus, Rodolfo Amstalden, fala sobre a alta surpreendente do Ibovespa no primeiro trimestre e quais são os riscos que podem frear a bolsa brasileira

Michael Klein de volta ao conselho da Casas Bahia (BHIA3): Empresário quer assumir o comando do colegiado da varejista; ações sobem forte na B3

Além de sua volta ao conselho, Klein também propõe a destituição de dois membros atuais do colegiado da varejista

Ex-CEO da Americanas (AMER3) na mira do MPF: Procuradoria denuncia 13 antigos executivos da varejista após fraude multibilionária

Miguel Gutierrez é descrito como o principal responsável pelo rombo na varejista, denunciado por crimes como insider trading, manipulação e organização criminosa

Em busca de proteção: Ibovespa tenta aproveitar melhora das bolsas internacionais na véspera do ‘Dia D’ de Donald Trump

Depois de terminar março entre os melhores investimentos do mês, Ibovespa se prepara para nova rodada da guerra comercial de Trump

Trump Media estreia na NYSE Texas, mas nova bolsa ainda deve enfrentar desafios para se consolidar no estado

Analistas da Bloomberg veem o movimento da empresa de mídia de Donald Trump mais como simbólico do que prático, já que ela vai seguir com sua listagem primária na Nasdaq

Mais valor ao acionista: Oncoclínicas (ONCO3) dispara quase 20% na B3 em meio a recompra de ações

O programa de aquisição de papéis ONCO3 foi anunciado dias após um balanço aquém das expectativas no quarto trimestre de 2024

Ainda dá para ganhar com as ações do Banco do Brasil (BBAS3) e BTG Pactual (BPAC11)? Não o suficiente para animar o JP Morgan

O banco norte-americano rebaixou a recomendação para os papéis BBAS3 e BPAC11, de “outperform” (equivalente à compra) para a atual classificação neutra

Casas Bahia (BHIA3) quer pílula de veneno para bloquear ofertas hostis de tomada de controle; ação quadruplica de valor em março

A varejista propôs uma alteração do estatuto para incluir disposições sobre uma poison pill dias após Rafael Ferri atingir uma participação de cerca de 5%

Tanure vai virar o alto escalão do Pão de Açúcar de ponta cabeça? Trustee propõe mudanças no conselho; ações PCAR3 disparam na B3

A gestora quer propor mudanças na administração em busca de uma “maior eficiência e redução de custos” — a começar pela destituição dos atuais conselheiros

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP