Gol fecha o trimestre no azul, mas queima caixa e segue com resultado operacional negativo

O balanço da Gol veio pior na base trimestral, tanto em termos de receita quanto de Ebitda. Mas o resultado financeiro forte garantiu o lucro

Trimestre após trimestre, a Gol faz questão de passar uma mensagem positiva aos acionistas — uma postura natural e esperada, obviamente. Projeções de melhora operacional, previsões otimistas quanto à dinâmica da pandemia, estimativas de recuperação financeira: a narrativa, em linhas gerais, é sempre a mesma.

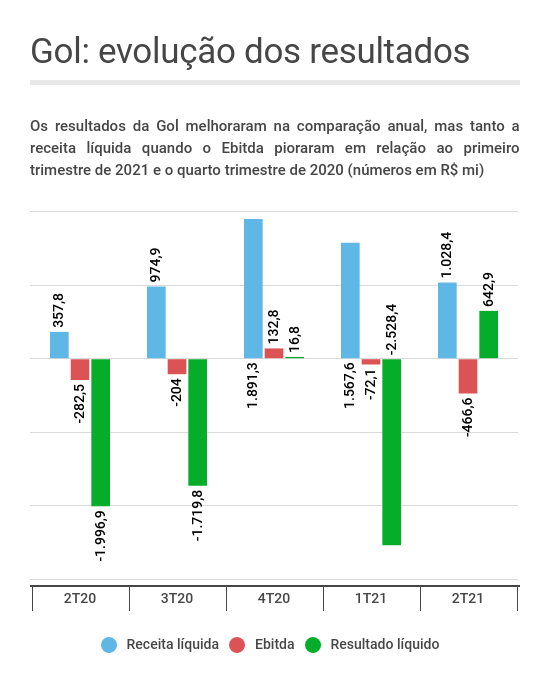

Mas, ao menos neste segundo trimestre, ainda não é possível dizer que a companhia aérea já esteja enxergando um céu de brigadeiro adiante. Por mais que a Gol tenha reportado um lucro líquido de R$ 642,9 milhões entre abril e junho — no mesmo período do ano passado, houve prejuízo de R$ 2 bilhões —, ainda há várias nuvens carregadas no horizonte.

A cifra ficou bem acima das expectativas do mercado. A média das projeções de analistas consultados pela Bloomberg apontava para um prejuízo líquido de R$ 764 milhões. Ou seja: ao menos a última linha do balanço surpreendeu positivamente.

Só que a análise mais detalhada do balanço nos mostra que essa surpresa se deve, basicamente, ao resultado financeiro líquido positivo em R$ 1,479 bilhão no segundo trimestre — a Gol diz apenas que teve "ganhos com variações cambiais e monetárias de R$ 1,9 bilhão", sem dar maiores detalhes.

Portanto, estamos falando de um efeito que não traz impactos ao caixa da companhia. E, nas demais linhas dos resultados trimestrais, encontramos um desempenho que ainda não decolou.

Quer saber quais as perspectivas para a bolsa no segundo semestre desse ano? É só clicar no vídeo abaixo, feito especialmente pelo Seu Dinheiro para você:

Leia Também

Mantenham os cintos afivelados

Antes de irmos aos números em si, é importante fazer uma ressalva: a comparação anual é pouco útil, já que o segundo trimestre de 2020 foi marcado pelo auge da incerteza no setor aéreo e uma paralisia quase completa do fluxo de aeronaves.

Dito isso, a receita líquida da Gol chegou a R$ 1 bilhão, mais que o dobro dos R$ 357,8 milhões reportados há um ano. O dado parece bom à primeira vista, mas a comparação trimestral nos mostra uma tendência não muito animadora.

Afinal, a receita líquida da Gol encolheu na comparação com os primeiros três meses de 2021 e em relação ao quarto trimestre de 2020. É verdade que esses períodos são sazonalmente mais fortes para o setor aéreo, mas também é verdade que a vacinação contra a Covid-19 estava bem mais atrasada e as medidas de restrição eram bem mais severas.

Particularmente preocupante é a tendência do resultado operacional (Ebit) — o lucro ou o prejuízo que resulta das atividades diárias da companhia. No segundo trimestre deste ano, a linha ficou negativa em R$ 810,2 milhões, um desempenho não muito superior ao visto no mesmo intervalo de 2020.

Sendo assim, o que garantiu a decolagem do lucro foi o resultado financeiro positivo, já que as operações da Gol continuam deficitárias. Além disso, a aérea segue queimando caixa, embora em quantias menores que no passado.

O fluxo de caixa líquido da Gol ficou negativo em R$ 82,2 milhões — uma cifra bem inferior à dos trimestres passados, mas que ainda mostra a dificuldade da empresa para estancar a sangria.

| (R$ mi) | Resultado operacional (Ebit) | Margem Ebit | Fluxo de caixa líquido |

| 2T20 | -897,6 | -250,9% | -1010,1 |

| 3T20 | -760,4 | -78,0% | -142,7 |

| 4T20 | -319,2 | -16,9% | 577,8 |

| 1T21 | -522,5 | -33,3% | -514,5 |

| 2T21 | -810,2 | -78,8% | -82,2 |

Baixe já o seu!

Conquiste a sua medalha de investidor com as nossas dicas de onde investir no segundo semestre de 2021 neste ebook gratuito.

Gol: custos e dívida

No lado dos custos, a Gol também mostrou uma pressão superior à vista nos trimestres recentes — novamente, a comparação com o segundo trimestre de 2020 é pouco útil, dado que, na ocasião, os custos foram às alturas.

Veja abaixo como evoluiu o custo por assento (Cask) da Gol ao longo dos trimestres (em centavos de real):

- 2T20: 79,16;

- 3T20: 34,12 (-56,9% t/t);

- 4T20: 26,44 (-22,5% t/t);

- 1T21: 27,34 (+3,4% t/t);

- 2T21: 42,47 (+55,3% t/t)

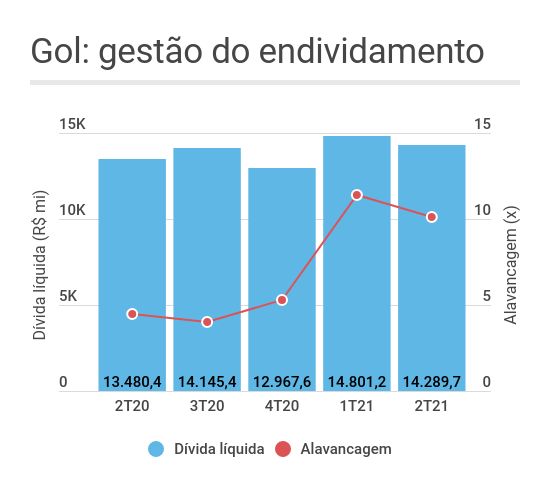

Em termos de gestão de endividamento, a Gol segue com níveis elevados de dívida líquida e alavancagem, mas relativamente estáveis na comparação com o trimestre anterior — o que é uma boa notícia e afasta eventuais dúvidas a respeito da viabilidade das operações no curto prazo.

A posição de liquidez total da Gol — que soma o caixa e os recebíveis — subiu 1% em relação aos níveis de março, para R$ 1,8 bilhão; a dívida líquida recuou 3,5% na mesma base, para R$ 14,3 bilhões.

Mais projeções da Gol

A companhia aérea forneceu mais estimativas operacionais e financeiras a respeito do futuro. Para o terceiro trimestre, a Gol prevê uma receita líquida de cerca de R$ 1,8 bilhão e Ebitda positivo na ordem de R$ 400 milhões.

A dívida líquida, por outro lado, deve aumentar e chegar perto de R$ 15 bilhões.

Oncoclínicas (ONCO3) fecha parceria para atendimento oncológico em ambulatórios da rede da Hapvida (HAPV3)

Anunciado a um dia da divulgação do balanço do quarto trimestre, o acordo busca oferecer atendimento ambulatorial em oncologia na região metropolitana de São Paulo

Braskem (BRKM5) salta na bolsa com rumores de negociações entre credores e Petrobras (PETR4)

Os bancos credores da Novonor estão negociando com a Petrobras (PETR4) um novo acordo de acionistas para a petroquímica, diz jornal

JBS (JBSS3): Com lucro em expansão e novos dividendos bilionários, CEO ainda vê espaço para mais. É hora de comprar as ações?

Na visão de Gilberto Tomazoni, os resultados de 2024 confirmaram as perspectivas positivas para este ano e a proposta de dupla listagem das ações deve impulsionar a geração de valor aos acionistas

Azzas cortadas? O que está por trás da disputa que pode separar o maior grupo de moda da América Latina

Apesar da desconfiança sobre o entrosamento entre os líderes, ninguém apostava num conflito sem solução para a Azzas 2154, dona de marcas como Hering e Arezzo

Não é só o short squeeze: Casas Bahia (BHIA3) triplica de valor em 2025. Veja três motivos que impulsionam as ações hoje

Além do movimento técnico, um aumento da pressão compradora na bolsa e o alívio no cenário macroeconômico ajudam a performance da varejista hoje; entenda o movimento

É hora de comprar a líder do Ibovespa hoje: Vamos (VAMO3) dispara mais de 17% após dados do 4T24 e banco diz que ação está barata

A companhia apresentou os primeiros resultados trimestrais após a cisão dos negócios de locação e concessionária e apresenta lucro acima das projeções

Hapvida (HAPV3) salta na B3 com Squadra reforçando o apetite pela ação. É o nascer de uma nova favorita no setor de saúde?

A Squadra Investimentos adquiriu 388.369.181 ações HAPV3, o equivalente a 5,15% da companhia de saúde

Dividendos e JCP: Magazine Luiza (MGLU3) e TIM (TIMS3) vão depositar mais de R$ 700 milhões na conta dos acionistas

A festa de proventos da bolsa brasileira acaba de receber mais dois nomes de peso; saiba como ter direito às remunerações e quando receber os dividendos

Cuidado com a cabeça: Ibovespa tenta recuperação enquanto investidores repercutem ata do Copom

Ibovespa caiu 0,77% na segunda-feira, mas acumula alta de quase 7% no que vai de março diante das perspectivas para os juros

Goldman Sachs de saída da Oncoclínicas? Banco vende maior parte da fatia em ONCO3 para gestora de private equity; operação reacende discussão sobre OPA

O banco norte-americano anunciou a venda de 102.914.808 ações ordinárias ONCO3, representando 15,79% do capital social total da Oncoclínicas

Investir em Petrobras ficou mais arriscado, mas ainda vale a pena colocar as ações PETR4 na carteira, diz UBS BB

Mesmo com a visão positiva, o UBS BB cortou o preço-alvo para a petroleira estatal, de R$ 51,00 para os atuais de R$ 49,00

BYD acelera em 2024 e supera Tesla em receita, em mais uma notícia ruim para Elon Musk

Montadora chinesa divulgou receita de US$ 107 bilhões no ano passado, contra US$ 97 bilhões da americana

Gol (GOLL4) anuncia financiamento de até US$ 1,25 bilhão para seguir com processo de reestruturação

O financiamento será utilizado para o pagamento de custos do processo de reestruturação da companhia aérea, que está em recuperação judicial nos EUA

Agenda econômica: Ata do Copom, IPCA-15 e PIB nos EUA e Reino Unido dividem espaço com reta final da temporada de balanços no Brasil

Semana pós-Super Quarta mantém investidores em alerta com indicadores-chave, como a Reunião do CMN, o Relatório Trimestral de Inflação do BC e o IGP-M de março

Sem OPA na Oncoclínicas (ONCO3): Empresa descarta necessidade de oferta pelas ações dos minoritários após reestruturação societária

Minoritários pediram esclarecimentos sobre a falta de convocação de uma OPA após o Fundo Centaurus passar a deter uma fatia de 16,05% na empresa em novembro de 2024

Bolão fatura sozinho a Mega-Sena, a resposta da XP às acusações de esquema de pirâmide e renda fixa mais rentável: as mais lidas da semana no Seu Dinheiro

Loterias da Caixa Econômica foram destaque no Seu Dinheiro, mas outros assuntos dividiram a atenção dos leitores; veja as matérias mais lidas dos últimos dias

Engie Brasil (EGIE3) anuncia compra usinas hidrelétricas da EDP por quase R$ 3 bilhões — e montante pode ser ainda maior; entenda

O acordo foi firmado com a EDP Brasil (ENBR3) e a China Three Gorges Energia, com um investimento total de R$ 2,95 bilhões

AgroGalaxy (AGXY3) adia outra vez balanço financeiro em meio à recuperação judicial

A varejista de insumos para o agronegócio agora prevê que os resultados do quarto trimestre de 2024 serão divulgados em 22 de abril

Dividendos e JCP pingando na carteira: Rede D’Or (RDOR3) e outras 4 empresas anunciam mais de R$ 1 bilhão em proventos

Além do gigante hospitalar, a Localiza, Grupo Mateus, Track & Field e Copasa anunciaram JCPs e dividendos; saiba como receber

Por que a ação da Casas Bahia (BHIA3) salta 45% na B3 na semana, enquanto outra varejista desaba 18%?

A ação da varejista acumulou uma valorização estelar superior a 45% nos últimos pregões; entenda o movimento

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP