Com resultados abaixo do esperado, ações da Multiplan caem mais de 2%

No entanto, analistas do BTG consideram resultados operacionais bons, e acreditam que os shoppings mostram recuperação

As ações da administradora de shopping centers Multiplan (MULT3) recuavam mais de 2% nesta sexta-feira (12), mais do que o Ibovespa, que opera perto da estabilidade. O mercado reage aos resultados da companhia divulgados ontem à noite, que vieram piores que o esperado.

Mesmo assim, analistas do BTG Pactual emitiram relatório dizendo que, embora os resultados tenham vindo piores que o esperado pelo próprio banco, os números operacionais da companhia no quarto trimestre foram bons e são mais relevantes no momento. O banco manteve a recomendação neutra para as ações, consideradas mais caras que as de outras empresas abertas do segmento, com preço-alvo de R$ 31 em 12 meses.

A Multiplan divulgou um lucro líquido de cerca de R$ 147 milhões no quarto trimestre de 2020, alta de 3,2% na comparação anual e acima da média das estimativas dos analistas, segundo a Bloomberg, que era de R$ 122 milhões.

Outras cifras, porém, vieram mais fracas que o esperado. A receita líquida de R$ 302 milhões, queda de 18% na comparação anual, veio abaixo do consenso de mercado de R$ 315 milhões.

O Ebitda (lucro antes de juros, impostos, depreciação e amortização) de R$ 149 milhões, queda de 41% na comparação anual, também veio abaixo do consenso, que era de R$ 238 milhões. A margem Ebitda no trimestre foi de 49,3%, enquanto a expectativa do mercado era de 75%.

Segundo os analistas do BTG, Gustavo Cambauva, Elvis Credendio e Antonio Martins, os números da Multiplan foram impactados por despesas gerais e administrativas mais altas que o esperado, uma vez que a companhia provisionou os bônus anuais inteiramente no quarto trimestre. As receitas líquidas vieram 2% abaixo das estimativas do banco, enquanto o Ebitda ficou 20% inferior às suas expectativas.

Leia Também

Sem medo do efeito Trump: Warren Buffett é o único entre os 10 maiores bilionários do mundo a ganhar dinheiro em 2025

Sem aversão ao risco? Luiz Barsi aumenta aposta em ação de companhia em recuperação judicial — e papéis sobem forte na B3

Apesar disso, dizem os analistas, "os números operacionais do quarto trimestre foram sólidos". As Vendas Mesmas Lojas caíram 15% na comparação anual, devido às restrições para combate da pandemia de covid-19, mas a Multiplan conseguiu manter os Aluguéis Mesmas Lojas estáveis, com uma queda de apenas 0,2% na comparação anual. O fim dos descontos concedidos aos inquilinos no segundo e no terceiro trimestre ajudou.

"A Multiplan também continuou cortando despesas de condomínio, o que levou o custo de ocupação para 11,6% das vendas dos inquilinos (estável em relação ao mesmo período do ano passado, apesar dos aluguéis mais altos)", diz o relatório.

Os analistas destacam ainda a taxa de inadimplência de 5,8% no quarto trimestre, alta de 4,9 pontos percentuais em relação ao mesmo período de 2019, mas uma queda de 1,4 ponto percentual ante o terceiro trimestre. Já a taxa de vacância foi de apenas 4,2%, alta de 2,2 pontos percentuais na comparação anual, mas queda de 0,5 ponto percentual ante o trimestre anterior.

"Embora os resultados tenham vindo abaixo das nossas estimativas devido a despesas gerais e administrativas acima do esperado, nós acreditamos que os números operacionais são mais relevantes a esta altura, e a Multiplan mostrou uma boa combinação: aluguéis já retornaram aos níveis de 2019, enquanto as taxas de vacância e inadimplência começaram a cair. Na nossa visão, essa é uma recuperação mais rápida do que a maioria estava esperando para os shoppings", diz o relatório do BTG.

A recomendação do banco para a ação só permanece neutra porque ela é considerada cara ante os pares. A relação Preço/Fluxo de Caixa Operacional (P/FFO) é de 17 vezes, 25% acima da média do setor.

Recuperação pós-pandemia

O quarto trimestre foi o único do ano em que todos os 19 shoppings do portfólio da Multiplan permaneceram abertos, embora ainda com restrições ao funcionamento.

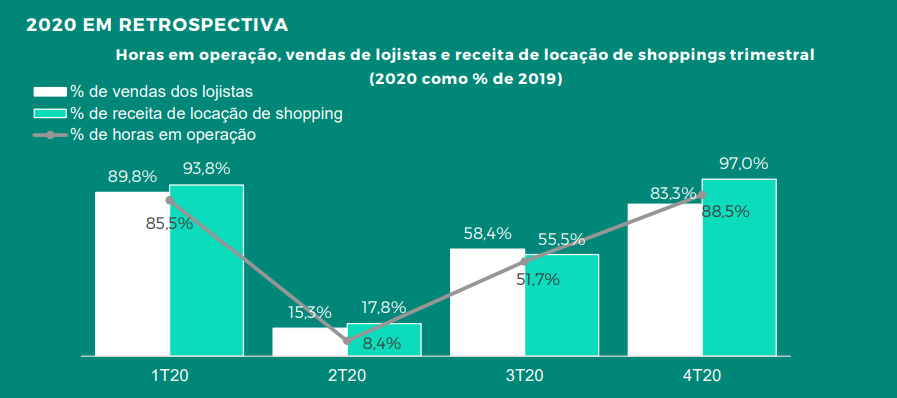

Os números da companhia mostram uma recuperação em "V", à medida que as fortes restrições do segundo trimestre de 2020 foram sendo relaxadas nos períodos seguintes.

Neste início de ano, porém, os shopping centers e suas administradoras devem continuar a ter seus resultados impactados pela pandemia, uma vez que diversas prefeituras e governos estaduais impuseram novas medidas restritivas por alguns dias, na tentativa de controlar a pandemia na sua segunda onda.

No quarto trimestre de 2020, as vendas dos lojistas atingiram 83,3% das vendas do quarto trimestre de 2019, totalizando R$ 4,3 bilhões, completando oito meses seguidos de alta nas vendas. O gráfico a seguir mostra a recuperação das receitas com vendas, locação e horas em operação em 2020 como percentual dos mesmos trimestres de 2019:

No ano, a receita líquida foi de R$ 1,9 bilhão, 43,5% a mais que em 2019; o Ebitda foi de R$ 1,4 bilhão, alta de 47,7% na comparação anual; e o lucro líquido totalizou R$ 964 milhões, o dobro de 2019.

É importante notar, porém, que esses resultados foram fortemente impactados, de maneira positiva, pela venda de um imóvel da carteira da companhia em julho, o edifício Diamond Tower.

Os gigantes estão de volta: XP Malls (XPML11) divide o pódio com FII logístico entre os fundos imobiliários preferidos dos analistas para abril

Dois fundos imobiliários ocupam o primeiro lugar no ranking de recomendações para abril. Os FIIs favoritos entre os analistas ainda estão sendo negociados com desconto

Brasil x Argentina na bolsa: rivalidade dos gramados vira ‘parceria campeã’ na carteira de 10 ações do BTG Pactual em abril; entenda

BTG Pactual faz “reformulação no elenco” na carteira de ações recomendadas em abril e tira papéis que já marcaram gol para apostar em quem pode virar o placar

Disputa aquecida na Mobly (MBLY3): Fundadores da Tok&Stok propõem injetar R$ 100 milhões se OPA avançar, mas empresa não está lá animada

Os acionistas Régis, Ghislaine e Paul Dubrule, fundadores da Tok&Stok, se comprometeram a injetar R$ 100 milhões na Mobly, caso a OPA seja bem-sucedida

China não deixa barato: Xi Jinping interrompe feriado para anunciar retaliação a tarifas de Trump — e mercados derretem em resposta

O Ministério das Finanças da China disse nesta sexta-feira (4) que irá impor uma tarifa de 34% sobre todos os produtos importados dos EUA

Cardápio das tarifas de Trump: Ibovespa leva vantagem e ações brasileiras se tornam boas opções no menu da bolsa

O mais importante é que, se você ainda não tem ações brasileiras na carteira, esse me parece um momento oportuno para começar a fazer isso

Ações para se proteger da inflação: XP monta carteira de baixo risco para navegar no momento de preços e juros altos

A chamada “cesta defensiva” tem dez empresas, entre bancos, seguradoras, companhias de energia e outros setores classificados pela qualidade e baixo risco

Petrobras (PETR4) e Vale (VALE3) perdem juntas R$ 26 bilhões em valor de mercado e a culpa é de Trump

Enquanto a petroleira sofreu com a forte desvalorização do petróleo no mercado internacional, a mineradora sentiu os efeitos da queda dos preços do minério de ferro

Embraer (EMBR3) tem começo de ano lento, mas analistas seguem animados com a ação em 2025 — mesmo com as tarifas de Trump

A fabricante de aeronaves entregou 30 aviões no primeiro trimestre de 2025. O resultado foi 20% superior ao registrado no mesmo período do ano passado

Oportunidades em meio ao caos: XP revela 6 ações brasileiras para lucrar com as novas tarifas de Trump

A recomendação para a carteira é aumentar o foco em empresas com produção nos EUA, com proteção contra a inflação e exportadoras; veja os papéis escolhidos pelos analistas

Itaú (ITUB4), de novo: ação é a mais recomendada para abril — e leva a Itaúsa (ITSA4) junto; veja outras queridinhas dos analistas

Ação do Itaú levou quatro recomendações entre as 12 corretoras consultadas pelo Seu Dinheiro; veja o ranking completo

Rodolfo Amstalden: Nos tempos modernos, existe ERP (prêmio de risco) de qualidade no Brasil?

As ações domésticas pagam um prêmio suficiente para remunerar o risco adicional em relação à renda fixa?

Onde investir em abril? As melhores opções em ações, dividendos, FIIs e BDRs para este mês

No novo episódio do Onde Investir, analistas da Empiricus Research compartilham recomendações de olho nos resultados da temporada de balanços e no cenário internacional

Minoritários da Tupy (TUPY3), gestores Charles River e Organon indicam Mauro Cunha para o conselho após polêmica troca de CEO

Insatisfeitos com a substituição do comando da metalúrgica, acionistas indicam nome para substituir conselheiro independente que votou a favor da saída do atual CEO, Fernando Rizzo

Cogna (COGN3) mostra ao investidor que terminou o dever de casa, retoma dividendos e passa a operar sem guidance

Em meio à pandemia, em 2020, empresa anunciou guidances audaciosos para 2024 – que o mercado não comprou muito bem. Agora, chegam os resultados

Assembleia do GPA (PCAR3) ganha apoio de peso e ações sobem 25%: Casino e Iabrudi sinalizam que também querem mudanças no conselho

Juntos, os acionistas somam quase 30% de participação no grupo e são importantes para aprovar ou recusar as propostas feitas pelo fundo controlado por Tanure

Lucro do Banco Master, alvo de compra do BRB, dobra e passa de R$ 1 bilhão em 2024

O banco de Daniel Vorcaro divulgou os resultados após o término do prazo oficial para a apresentação de balanços e em meio a um negócio polêmico com o BRB

Tupy (TUPY3): Troca polêmica de CEO teve voto contrário de dois conselheiros; entenda o imbróglio

Minoritários criticaram a troca de comando na metalúrgica, e o mercado reagiu mal à sucessão; ata da reunião do Conselho divulgada ontem mostra divergência de votos entre os conselheiros

Vale (VALE3) garante R$ 1 bilhão em acordo de joint venture na Aliança Energia e aumenta expectativa de dividendos polpudos

Com a transação, a mineradora receberá cerca de US$ 1 bilhão e terá 30% da nova empresa, enquanto a GIP ficará com 70%

Trump preocupa mais do que fiscal no Brasil: Rodolfo Amstalden, sócio da Empiricus, escolhe suas ações vitoriosas em meio aos riscos

No episódio do podcast Touros e Ursos desta semana, o sócio-fundador da Empiricus, Rodolfo Amstalden, fala sobre a alta surpreendente do Ibovespa no primeiro trimestre e quais são os riscos que podem frear a bolsa brasileira

Michael Klein de volta ao conselho da Casas Bahia (BHIA3): Empresário quer assumir o comando do colegiado da varejista; ações sobem forte na B3

Além de sua volta ao conselho, Klein também propõe a destituição de dois membros atuais do colegiado da varejista

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP