Aura Minerals quer dobrar produção até 2024 e quer você, pessoa física, como sócio

Após passar por reestruturação, mineradora de ouro quer estreitar relações com mercado, oferecendo dividendos em patamares elevados

Rodrigo Barbosa tinha tido praticamente nenhuma experiência com mineração quando assumiu o cargo de CEO da Aura Minerals (AURA33) em janeiro de 2017. Engenheiro mecânico de formação, o mais perto que chegou do segmento durante sua carreira foi quando atuou como consultor de duas produtoras de fertilizantes fosfatados.

Pode parecer um erro primário dos acionistas optar por alguém sem experiência na área, mas o que interessava no seu currículo era a experiência em reestruturação de empresas, o tal turnaround, no jargão do mercado.

Por 13 anos, Barbosa atuou num dos principais conglomerados do país, o Grupo Camargo Corrêa. Enquanto esteve lá, ajudou no desenvolvimento da CCR (CCRO3) e da CPFL Energia (CPFE3), que começavam a dar os primeiros passos e hoje são grandes nomes de seus setores, com valor de mercado de R$ 26 bilhões e R$ 35 bilhões, respectivamente. Ele conseguiu até chegar ao posto de diretor financeiro do grupo, cargo que ocupou de 2010 a 2014.

Sua fama como especialista em turnaround se consolidou com o trabalho que fez na Santista, empresa do ramo têxtil da Camargo Corrêa que enfrentava graves problemas financeiros. A reestruturação que promoveu recebeu até prêmio de uma associação que se dedica ao fomento das melhores práticas de gestão, reestruturação e recuperação de empresas em crise.

Essa expertise em recuperar empresas foi justamente o que os acionistas da Aura, desejosos em dar uma reviravolta na empresa, buscavam em um novo CEO e encontraram em Barbosa.

“Entrei com uma agenda muito clara para reestruturar a companhia e recolocá-la em ritmo de crescimento e recuperação das margens”, disse ele, em entrevista ao Seu Dinheiro. “Mas diferente de redução de endividamento, aqui foi preparar a empresa para o crescimento.”

Leia Também

Desde a sua chegada à companhia, os acionistas receberam os resultados que esperavam – a mineradora saneou suas finanças, viu aumento significativo de receita e suas ações tiveram um aumento no volume de negociação.

E agora, registrando até dívida líquida negativa, a Aura parte para um plano ambicioso: dobrar sua produção até 2024, mantendo o pagamento de dividendos em patamar elevado. Tudo isso com você, investidor pessoa física, como sócio dessa jornada.

De microcap a nome para ficar de olho

A transformação da Aura começou um pouco antes da chegada de Barbosa, embora ele seja responsável por uma boa parte dela.

A empresa está listada na bolsa de Toronto (TSX), no Canadá, desde 2006, e atuava na mineração de cobre e ouro, com projetos grandes e ambiciosos do tipo greenfield, classificação do mercado para projetos ainda prematuros. Tudo ia bem até 2008, quando veio a crise e a empresa começou a enfrentar problemas financeiros para viabilizar as operações.

Barbosa contou que ela foi administrando a situação até 2013, até que o fundo de investimento brasileiro Northwestern, do empresário Paulo Carlos de Brito, especializado em mineração, começou a aumentar a sua participação no capital social, até alcançar mais de 50% das ações e assumir o comando.

A partir de 2016, o fundo começou a conduzir um processo de reformulação da companhia, que culminou com a escolha de Barbosa. “A gente começou o projeto de turnaround aqui na Aura em 2017, e a gente tinha caminhos claros para recuperar o valor e a geração de caixa. Ela [reestruturação] foi ancorada em questões super triviais, mas a gente faz o trivial bem feito”, disse.

O primeiro passo foi garantir a sustentabilidade financeira da Aura, e isso passou por fazer cortes de custos e despesas, com escolhas racionais em relação às operações. Nesta frente, uma das decisões mais importantes foi vender o principal ativo que a companhia tinha até então, o projeto Serrote da Laje. Localizado no interior de Alagoas, ele consistia no desenvolvimento de uma mina a céu aberto e na implantação de uma usina de beneficiamento de minério e para produção de cobre, que a Aura também extrai, mas representa pouco em relação ao ouro.

Barbosa não tem dúvidas quanto à qualidade do ativo, mas afirmou que ele era muito custoso para a companhia, por isso decidiu vende-lo para o fundo de private equity Appian, em 2017, por US$ 40 milhões. “O projeto é espetacular, mas o investimento era de US$ 350 milhões, e à época a gente tinha US$ 20 milhões em geração de caixa, de Ebitda, era absolutamente incompatível”, afirmou.

O episódio ilustra bem outro pilar da reestruturação: a escolha e foco em bons ativos e projetos capazes de permitir à empresa crescer, sem resultar em altos custos ou endividamento. A Aura tem como princípio buscar projetos que permitam rápida conversão de caixa dos investimentos. “A gente gosta de entrar em projetos que estão perto de iniciar sua construção, ou que a gente otimiza”, afirmou o CEO da Aura.

Ele cita como exemplo Almas, um projeto de ouro localizado no estado do Tocantins, adicionado ao portfólio em 2018 e que começou a ser desenvolvido neste ano. A expectativa é de que ele inicie suas operações no segundo semestre de 2022, com investimento total de aproximadamente US$ 73 milhões. Assumindo um preço do ouro de US$ 1.800,00 por onça, a empresa calcula uma taxa interna de retorno após os impostos (TIR) de 57%, patamar bem alto por um projeto desse tipo, com um valor presente líquido após impostos (VPL) de US$ 260 milhões.

“Isso nos permite dar sequência aos investimentos, sem prejudicar alavancagem, porque em um ano, um ano e meio, já estaremos produzindo e gerando caixa, e já estaremos desalavancando daquele projeto”, afirmou Barbosa.

Com estas mudanças, mais a implementação de uma nova cultura de trabalho, a Aura começou a ver os resultados no final de 2019, que acabaram sedimentados em 2020. A empresa registrou produção recorde no quarto trimestre (sendo que a receita no período foi recorde) do ano passado, fechando 2020 com 6,5 vezes o valor do lucro líquido de 2019 (R$ 385 milhões), com avanço de 74,8% da receita, para R$ 1,5 bilhão.

Voltando ao mercado

Durante todo este período, Barbosa não fez outra coisa a não ser trabalhar na reestruturação da Aura. “Eu não participei de eventos com analistas, com investidores, nada disso, fiquei 100% focado na lição de casa”, disse.

Com os resultados começando a aparecer, a empresa entendeu que era hora de voltar ao mercado de capitais, conversar com os investidores. E no final de 2019 surgiu a ideia de fazer um re-IPO da companhia.

As ações da Aura não movimentavam um volume grande de recursos. Para se ter uma ideia, na primeira metade de 2020, o montante diário negociado na bolsa de Toronto era de cerca de apenas US$ 173 mil.

Decidida pelo re-IPO, a empresa começou a olhar para diversos mercados, Estados Unidos, Londres e o próprio Canadá. Mas com a ajuda de seus assessores, ela concluiu que seria uma boa ideia realizar a oferta no Brasil.

“Por uma conjunção de fatores, seja o tamanho, o DNA nosso, dos acionistas, dos executivos brasileiros, e também o momento do Brasil, de todo mundo procurando investimentos com um pouco mais de risco, diante da queda do CDI, fomos provocados pelos bancos de que o Brasil poderia, sim, fornecer um mercado favorável para a abertura do capital”, disse o executivo.

Por estar listada e sediada no exterior, a Aura emitiu recibos de ações na B3, os famosos BDRs, a R$ 820,00, gerando uma arrecadação total de R$ 790,1 milhões. Ela foi pioneira do chamado modelo de esforços restritos. Essa forma de listagem, inaugurada no Brasil pela produtora de ouro, só permite a entrada de fundos de investimentos na abertura de capital.

Com o re-IPO, a Aura conseguiu expandir o giro financeiro de suas ações para uma faixa de US$ 2 milhões a US$ 5 milhões, levando em consideração as ações negociadas no Brasil e no Canadá. Mas ainda é pouco, considerando as pretensões da companhia.

“É um tamanho ok, não é ruim, estamos falando de [giro] R$ 10 milhões, R$ 15 milhões por dia, mas para atrair grandes investidores institucionais, nos EUA, no Canadá, que investem em mineração, o objetivo é estar entre US$ 5 milhões e US$ 10 milhões por dia, porque aí acaba trazendo um leque muito maior de investidores institucionais”, disse Barbosa.

O que vem daqui para frente

Tudo o que Barbosa e a equipe da Aura fizeram até o momento teve por objetivo criar bases sustentáveis para a companhia ser conhecida e crescer. Agora, a ordem é justamente expandir, em termos operacionais e nas carteiras dos investidores, contando inclusive com acionistas pessoa física em sua base.

Do lado operacional, os planos estão traçados e já estão sendo colocados em prática. A meta é dobrar a produção de ouro até 2024, para uma faixa de 400 mil a 480 mil onças equivalentes, com as minas que ela já possui no seu portfólio. Novos ativos estão sempre no radar da diretoria, mas uma compra depende do cumprimento dos dois princípios que nortearam a reestruturação da Aura: projetos com rápida conversão de caixa e reduzida complexidade de implantação, junto com disciplina de capital.

“A gente não vai fazer aquisições só para crescer. Nosso crescimento é a nossa prioridade, e aquisições são algo que a gente acompanha, que a gente quer fazer, mas essa não é a estratégia principal da companhia. Não é por isso que a gente vai dobrar de tamanho, a gente vai dobrar de tamanho com projetos internos”, disse Barbosa.

Entre os ativos atuais, existem aqueles que precisam avançar um pouco mais do lado de infraestrutura antes de iniciarem as operações - como é o caso do projeto de Matupa, em Mato Grosso, cujas reservas medidas e indicadas somam 332.400 onças de ouro - e tem os ativos já em operação cuja capacidade está sendo ampliada, como Aranzazu, uma mina subterrânea de ouro, prata e cobre no México, que no ano passado extraiu 891.699 toneladas de minério.

Ainda que os objetivos sejam para 2024, a Aura espera apresentar resultados das iniciativas ainda neste ano. “Só este ano a gente vai crescer entre 22% e 42% em produção”, afirmou Barbosa.

Já do lado do acionista, a ideia da Aura é dedicar mais tempo para se aproximar dos investidores pessoa física, para que a companhia seja considerada uma alternativa para composição de carteiras.

Uma das formas para atingir esse objetivo passa por explicar as diferenças entre investir na empresa e em outras companhias de mineração. No caso da Aura, de acordo com o executivo, as operações são menores, porque não há necessidade de extrair grandes volumes para ter retorno.

“A Vale, por exemplo, vende a tonelada de minério de ferro, hoje a US$ 150,00. A gente vende 30 gramas de ouro, que é uma onça, por US$ 1.800. E a nossa produção voa, vai de helicóptero, avião, não precisamos de infraestrutura de escoamento”, disse Barbosa.

Outra maneira é mostrar que investir na empresa equivale a investir em ouro, tradicional ativo de proteção. Barbosa acredita na força dessa tese considerando as atuais circunstâncias, em que a inflação dá sinais de que está voltando. Além de se proteger no ouro, afirma o CEO da Aura, o investidor está exposto a uma empresa com grande potencial de crescimento e que pretende pagar dividendos elevados.

Em março, a empresa anunciou o pagamento de US$ 60 milhões em dividendos, o equivalente a US$ 0,83 por ação (R$ 4,68 por BDR). Na ocasião, o Credit Suisse informou que o valor representava um retorno (dividend yield) de 8,3%, acima do mínimo, com base nos resultados de 2020 (2,5%).

E mostrando que a intenção de ter mais acionistas é algo sério, a Aura desdobrou suas ações em agosto, na proporção de uma para 15 ações. Agora, os papéis estão bem abaixo dos R$ 820,00 em que foram vendidos no IPO – eles fecharam a R$ 57,77 na quinta-feira (1º).

“Ainda existe um campo enorme para a gente explorar no Brasil. Acho que com os fundos institucionais a gente fez um bom trabalho, é bem conhecido. Agora, é muito novo para o varejo, a gente pode dedicar muita energia e investir bastante tempo para explicar sobre a companhia, para que eles entendam os riscos e as oportunidades de investir em ouro”, disse Barbosa.

Dividendos da Petrobras (PETR4) podem cair junto com o preço do petróleo; é hora de trocar as ações pelos títulos de dívida da estatal?

Dívida da empresa emitida no exterior oferece juros na faixa dos 6%, em dólar, com opções que podem ser adquiridas em contas internacionais locais

Allos (ALOS3) entra na reta final da fusão e aposta em dividendos com data marcada (e no começo do mês) para atrair pequeno investidor

Em conversa com Seu Dinheiro, a CFO Daniella Guanabara fala sobre os planos da Allos para 2025 e a busca por diversificar receitas — por exemplo, com a empresa de mídia out of home Helloo

Volvo EX90, a inovação sobre rodas que redefine o conceito de luxo

Novo top de linha da marca sueca eleva a eletrificação, a segurança e o conforto a bordo a outro patamar

COP30: O que não te contaram sobre a maior conferência global do clima e por que ela importa para você, investidor

A Conferência do Clima será um evento crucial para definir os rumos da transição energética e das finanças sustentáveis no mundo. Entenda o que está em jogo e como isso pode impactar seus investimentos.

Ibovespa é um dos poucos índices sobreviventes de uma das semanas mais caóticas da história dos mercados; veja quem mais caiu

Nasdaq é o grande vencedor da semana, enquanto índices da China e Taiwan foram os que mais perderam

Trump virou tudo do avesso (várias vezes): o resumo de uma das semanas mais caóticas da história — como ficaram dólar, Ibovespa e Wall Street

Donald Trump virou os mercados do avesso várias vezes, veja como ficaram as bolsas no mundo todo, as sete magníficas, Ibovespa e dólar

Após semana intensa, bolsas conseguem fechar no azul apesar de nova elevação tarifária pela China; ouro bate recorde a US$ 3.200

Clima ainda é de cautela nos mercados, mas dia foi de recuperação de perdas para o Ibovespa e os índices das bolsas de NY

Senta que lá vem mais tarifa: China retalia (de novo) e mercados reagem, em meio ao fogo cruzado

Por aqui, os investidores devem ficar com um olho no peixe e outro no gato, acompanhando os dados do IPCA e do IBC-Br, considerado a prévia do PIB nacional

Acabou a magia? Ir pra Disney está mais caro, mas o ‘vilão’ dessa história não é Donald Trump

Estudos mostram que preços dos ingressos para os parques temáticos subiram mais do que a inflação americana; somado a isso, empresa passou a cobrar por serviços que antes eram gratuitos

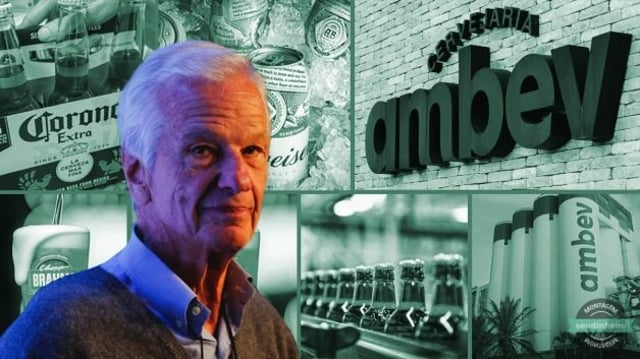

Ambev (ABEV3) vai do sonho grande de Lemann à “grande ressaca”: por que o mercado largou as ações da cervejaria — e o que esperar

Com queda de 30% nas ações nos últimos dez anos, cervejaria domina mercado totalmente maduro e não vê perspectiva de crescimento clara, diante de um momento de mudança nos hábitos de consumo

Inteligência artificial autônoma abala modelos de negócios das big techs; Google é a que tem mais a perder, mas não é a única, diz Itaú BBA

Diante do desenvolvimento acelerado de agentes autônomos de inteligência artificial, as big techs já se mexem para não perder o bonde

Carros blindados estão em alta no Brasil – e os custos também. O que entra na conta?

Confira o que é importante para circular com carros blindados por aí: custos, cuidados, garantias e uma alternativa para não se preocupar com a desvalorização

CDBs do Banco Master pagam até 160% do CDI no mercado secundário após investidores desovarem papéis com desconto

Negócio do Master com BRB jogou luz nos problemas de liquidez do banco, o que levou os investidores a optarem por resgate antecipado, com descontos de até 20%; taxas no secundário tiram atratividade dos novos títulos emitidos pelo banco, a taxas mais baixas

‘Ninguém pendura CDB na parede’: obras de arte ganham força como investimento; como colecionar?

Obras de arte são cada vez mais visadas como forma de diversificação do portfólio de investimentos; leiloeiro que está há 40 anos no mercado dá as principais dicas para começar a investir

Hyrox no Brasil: conheça a competição que chamou a atenção dos boxes de CrossFit

Hyrox, a competição que mistura corrida e força, virou febre nos boxes de CrossFit do Brasil, e tem provas para o segundo semestre

Luis Stuhlberger: ‘Brasil saiu muito beneficiado’ após tarifas de Trump; dos ativos globais, bitcoin e ouro saem ganhando, e uma moeda se destaca

Em evento da Icatu Seguros, o gestor do fundo Verde analisou o impacto das tarifas recíprocas anunciadas ontem nos mercados globais e apontou ganhadores e perdedores

Trump Day: Mesmo com Brasil ‘poupado’ na guerra comercial, Ibovespa fica a reboque em sangria das bolsas internacionais

Mercados internacionais reagem em forte queda ao tarifaço amplo, geral e irrestrito imposto por Trump aos parceiros comerciais dos EUA

Nike vai recuperar o pace? Marca perdeu espaço para Adidas e On, mas pode voltar aos pés dos consumidores

Após anos de marasmo, perdendo espaço para concorrentes, empresa americana tenta recuperar influência no mercado focando em um segmento que sempre liderou

Itaú (ITUB4), de novo: ação é a mais recomendada para abril — e leva a Itaúsa (ITSA4) junto; veja outras queridinhas dos analistas

Ação do Itaú levou quatro recomendações entre as 12 corretoras consultadas pelo Seu Dinheiro; veja o ranking completo

Napa Valley além dos vinhos: gastronomia, bem-estar e aventura em Yountville, Calistoga e St. Helena

Restaurantes estrelados, trilhas de diferentes intensidades e SPAs com piscinas de água termal: um guia do lado B da região vinícola da Califórnia, nos Estados Unidos

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP