Após fracasso na disputa pela Hering, presidente da Arezzo comenta planos para o futuro da empresa

Alexandre Birman indica que a dona da Reserva segue normalmente com sua agenda de fusões e aquisições, de olho nas opções interessantes entre empresas de pequeno porte

Após uma oferta considerada agressiva pela Hering, a Arezzo acabou sendo passada para trás por um movimento surpresa do Grupo Soma na disputa pela companhia.

O presidente do grupo Arezzo, Alexandre Birman, diz, porém, que a empresa é da paz e que a fama de negociador furioso não tem lastro na realidade. "É extrema inverdade falar isso e minha consciência é tranquila nesse sentido. Deveria até ser mais (furioso)", disse.

Leia, a seguir, os principais trechos da entrevista:

Em que pé está o negócio digital da Arezzo?

Em 2018, demos o pontapé inicial no digital e na visão omnichannel (integração entre lojas físicas e internet). Foram milhões em investimentos em tecnologia e, sobretudo, na cultura da equipe.

Quando veio a primeira onda de restrição à circulação, em março de 2020, levou um tempo até colocarmos tudo de pé e definirmos a nova forma de operar. Mas, a partir de maio, já iniciamos um momento bom.

Leia Também

Senta que lá vem mais tarifa: China retalia (de novo) e mercados reagem, em meio ao fogo cruzado

A força de venda ficou 100% ativa e mantivemos, com as lojas fechadas, patamar de 52% das vendas de 2019 e crescimento turbinado com e-commerce.

A empresa está preparada caso venha uma terceira onda?

Nosso viés é positivo: pior do que foi, não será. Mas talvez não seja uma linha reta de crescimento. Haverá momento de maior desafio e depois volta ao normal, em uma curva crescente e não linear.

Os franqueados tiveram renegociação de aluguéis com os shoppings?

Na maioria dos shoppings, nosso custo de ocupação é melhor do que o de outros lojistas. Nos casos em que os shoppings veem que o ponto comercial está em dificuldade, há boas negociações. Nunca judicializamos nenhum tipo de pagamento. A gente é uma empresa da paz, em todos os sentidos.

Mas, nas últimas semanas, muito se falou da "fúria do Birman" em negociações...

Primeiro, sou justo demais. Pago o preço justo, inclusive no âmbito pessoal. Nosso modelo de negócio é transparente: não fico negociando a compra no meu fornecedor para ganhar margem melhor.

Nosso fornecedor sabe o preço de venda. O franqueado sabe quanto comprou na fábrica. Se a gente atua no core business assim, quem diz que eu sou furioso na negociação? É extrema inverdade falar isso e minha consciência é tranquila nesse sentido. Deveria até ser mais.

O sr. se refere ao caso Hering?

Não. Quis dizer que sou extremamente conservador em vários sentidos e, nesse caso, não deixa de ser verdade. Em nossa opinião e na dos principais bancos que nos assessoraram, a forma que conduzimos foi extremamente aberta e transparente. Realmente, foi motivo de muita surpresa a forma como aconteceu, mas não tenho muito a falar sobre isso.

Após a compra da Hering não ter saído, o mercado espera agora um próximo movimento da Arezzo. Qual será?

Nossa empresa não foi criada para crescer por aquisições. Nossa essência é o crescimento orgânico. Quando fizemos a aquisição da Reserva, foi para entrar no segmento de vestuário. Era muito difícil nos tornarmos relevantes do zero.

A expansão por aquisição é algo novo. Mesmo se tivéssemos concretizado a aquisição da Hering, iríamos manter a área ativa, porque hoje é uma prerrogativa da empresa.

Não tinha desespero. Era uma oportunidade que acreditávamos estar na hora certa, no preço certo. Não aconteceu. Continua nossa agenda normal de M&A (fusões e aquisições), sem acelerar e sem frear.

Após a Hering, restaram menos empresas "compráveis"?

De grande porte, não. De pequeno porte, tem várias. Temos opções interessantes, algumas de baixíssimo risco e endividamento, com possibilidade de crescimento de longo prazo. Outras com trabalho um pouco maior de reconstrução.

Pode ser que a gente venha com aquisição de menor porte, mais digital. Pode ser uma empresa de moda feminina ou uma marca que já fez muito sucesso, mas precisa de reposicionamento.

Fontes falam da Restoque.

Não faz parte.

E C&A?

Não é um bom alvo, pelo modelo de negócios e a classe social. Hoje, não faz parte do nosso pipeline (plano).

Falam da Inbrands. Algumas marcas, não a empresa toda.

Inbrands tem marcas interessantes. O conjunto da obra, infelizmente, não foi exitoso. É o máximo que posso falar.

E Brooksfield?

Sim, foi ofertada. Não tem a menor possibilidade.

As informações são do jornal O Estado de S. Paulo.

Adeus, Porto Seguro (PSSA3), olá Lojas Renner (LREN3) e Vivara (VIVA3): em novembro, o BTG Pactual decidiu ‘mergulhar’ no varejo de moda; entenda o motivo

Na carteira de 10 ações para novembro, o BTG decidiu aumentar a exposição em ações do setor de varejo de moda com múltiplos atraentes e potencial de valorização interessante

Melhor que Magazine Luiza (MGLU3)? Apesar do resultado forte no 3T24, Empiricus prefere ação de varejista barata e com potencial de valorizar até 87,5%

Na última quinta-feira (8), após o fechamento do pregão, foi a vez do Magazine Luiza (MGLU3) divulgar seus resultados referentes ao terceiro trimestre de 2024, que agradaram o mercado, com números bem acima das expectativas. Entre julho e setembro deste ano, o Magalu registrou um lucro líquido de R$ 102,4 milhões, revertendo o prejuízo de […]

Preço mínimo da ação da Sabesp foi fixado em 20 de junho, e pouca gente sabia disso

Preço mínimo de R$ 63,56 por ação se tornou público hoje, com a publicação da ata de reunião do dia 20; Equatorial pagou R$ 67,00

Tragédia no Rio Grande do Sul: Confira as perdas do varejo causadas pelas enchentes

Turismo no RS teve perdas de mais de R$ 1,3 bilhão durante o mês de maio, segundo a CNC

E agora, Ozempic? Caneta emagrecedora Zepbound se mostra promissora no tratamento da apneia do sono

De acordo com dados preliminares de ensaios clínicos, a Zepbound foi mais eficaz que um placebo na redução da gravidade da apneia obstrutiva do sono

Fundo que detém direitos de músicas de Beyoncé e Shakira anuncia venda de US$ 1,4 bilhão a investidor

A negociação será feita com apoio da Apollo Capital Management, parceira da Concord, gigante de private equity dos EUA

O Galaxy desbanca o iPhone: Apple (AAPL34) perde liderança global de smartphones no 1T24

Embora o setor esteja em crescimento, a gigante de tecnologia apresentou uma queda de quase 10% nas remessas de iPhone no primeiro trimestre do ano

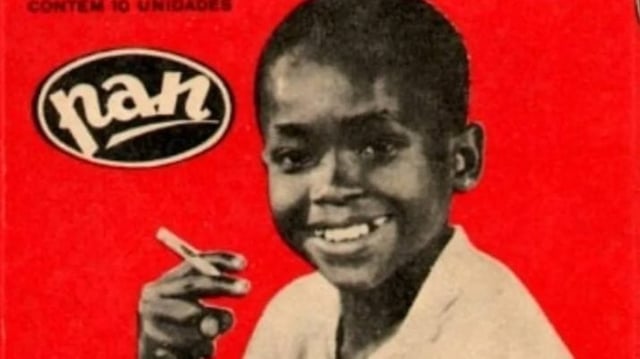

Os ‘cigarrinhos’ de chocolate vão voltar: Pan é vendida em leilão por R$ 3,1 milhões

Companhia entrou em recuperação judicial em 2021, mas o processo não foi bem sucedido e dois anos depois decretou falência

O pior já passou? O que diz a Fitch sobre as empresas brasileiras um mês após ter elevado a nota de crédito do Brasil

As empresas sob o guarda-chuva da agência de classificação de risco têm R$ 425 bilhões em dívidas com vencimento até 2024; o número assusta, mas pode não ser tão ruim assim; entenda por quê

Big techs na mira: Google (GOGL34) é multado por União Europeia e Coreia do Sul em bilhões de dólares

A maior das penalidades foi de US$ 4,126 bilhões, referente a um processo aberto pela União Europeia em 2015 por práticas anticompetitivas

Elon Musk quer te ouvir: Onde a Tesla deve instalar a próxima rede de carregadores para os carros elétricos?

Tesla Charging pediu que o público comentasse os locais que desejam que seja inaugurada uma nova unidade de Supercharger. Os nomes mais curtidos devem entrar para uma votação oficial da empresa

Café com selo colecionável: Starbucks (SBUB34) anuncia programa de fidelidade com NFT; entenda como vai funcionar

O “selo digital” é uma recompensa para clientes membros do ‘Starbucks Rewards’ e funcionários nos EUA; a iniciativa deve ser lançada ainda neste ano

De olho no varejo digital, Raia Drogasil (RADL3) compra startup de tecnologia focada em soluções de mídia

Segundo a RD, a aquisição da eLoopz deve fortalecer a estratégia de publicidade dos anunciantes nos canais físicos e digitais da companhia

Twitter, Vale e Americanas têm processos seletivos abertos para estágio e trainee; veja oportunidades com bolsas-auxílio de até R$ 7 mil

Os processos seletivos aceitam candidaturas até outubro, com início previsto a partir de janeiro de 2023

Vagas de emprego: PagBank PagSeguro, C6 Bank e Banco Inter estão com processos seletivos abertos; confira as principais oportunidades da semana

Ao todo, são mais de 200 vagas de emprego para diversas áreas no formato híbrido ou remoto, em todo o país

Vale e Ambev estão processos seletivos abertos para estágio e trainee; veja oportunidades com bolsas-auxílio de até R$ 7 mil

Os processos seletivos aceitam candidaturas até setembro, com início previsto a partir de janeiro de 2023

IRB (IRBR3) lidera pelotão de perdas do Ibovespa e Eztec (EZTC3) vai na direção oposta — veja o que foi destaque na bolsa na semana

Lá fora, as negociações da semana continuaram sendo marcadas pela expectativa em torno da condução da política monetária do Federal Reserve; por aqui, o principal índice da B3 acumulou perdas de 1,28%

Gerdau (GGBR4) e Randon (RAPT4) se unem para competir com a Vamos (VAMO3) no ramo de locação de caminhões

As duas empresas vão investir R$ 250 milhões em uma joint venture para atuar no segmento; ações reagem em alta ao negócio

JHSF (JHSF3) é ação de luxo com potencial de valorização de mais de 60%; saiba por que vale a pena ter

O Bank of America iniciou a cobertura da empresa com recomendação de compra e preço-alvo de R$ 10,50

Mais que petróleo! Como a PRIO (PRIO3) pode lucrar com a compra da Dommo (DMMO3), a antiga joia do império de Eike Batista

A Prisma Capital, dona da antiga OGX de Eike Batista, estava em busca de um comprador para a Dommo Energia e assinou na quinta-feira (01) um memorando de entendimento com a PetroRio, que deve assumir a empresa

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP