Por que a poupança ainda atrai o investimento de milionários mesmo com retorno real negativo

Especialistas explicam quais fatores levam mais de 22 mil pessoas a deixaram essa dinheirama toda na aplicação que teve em 2020 o pior desempenho dos últimos 18 anos

Há quem diga que, hoje em dia, a caderneta de poupança sequer pode ser considerada um investimento. Afinal, é difícil defender uma aplicação cujo rendimento perdeu para a inflação pelo segundo ano consecutivo.

Mas nem mesmo a rentabilidade real negativa — que significa, na prática, uma perda do poder de compra — destronou a poupança de seu lugar cativo no rol dos investimentos preferidos de grande parte dos brasileiros.

- VÍDEO: Afinal, por que a poupança ainda atrai tantas pessoas? O Seu Dinheiro te explica em 1 minuto:

E engana-se quem pensa que apenas os poupadores eventuais — com poucos recursos, disciplina ou educação financeira — deixam seus caraminguás à mercê da implacável inflação.

O próprio presidente Jair Bolsonaro revelou ter quase R$ 500 mil na caderneta na declaração de bens ao TSE, nas eleições de 2018. Mas ele está longe de ser o único brasileiro que poderia ter seu dinheiro melhor investido.

Existem poupanças por aí com depósitos superiores a R$ 1 milhão. Para ser mais exata, existiam 22.659 contas desse tipo em março deste ano, de acordo com dados do Fundo Garantidor de Créditos (FGC). 120 delas, inclusive, guardavam mais de R$ 20 milhões.

Quem são, onde vivem e do que se alimentam aqueles que deixam essa dinheirama na poupança é algo que ainda não sabemos, pois eles se escondem muito bem e não estão dispostos a explicar seus motivos.

Leia Também

Mas conversamos com duas especialistas que podem nos ajudar a entender um pouco melhor sobre como funciona a mente dos milionários da poupança.

Vai um fermento aí?

Antes, porém, de tentarmos explicar a lógica por trás das escolhas de mais 22 mil pessoas com acesso a praticamente qualquer tipo de investimento, precisamos entender como é possível, com a variedade de opções disponíveis no mercado, decidir qual é o melhor para nós.

Para ajudar nessa tarefa, vamos às figuras de linguagem. Imagine, por exemplo, que o patrimônio é um bolo e os investimentos são os ingredientes que adicionamos para vê-lo crescer um pouco mais a cada ano.

Existem certos tipos de ingredientes que fazem com que o crescimento dispare em um ritmo acelerado, mas que também podem levá-lo a murchar de repente caso a temperatura do forno mude.

Já outros adicionais podem não provocar grandes mudanças na massa, mas garantem que o bolo estará disponível para qualquer necessidade.

Na economia, este é o chamado tripé dos investimentos, um guia muito útil, formado por três elementos - rentabilidade, liquidez e segurança -, para avaliar qual aplicação se encaixa melhor dentro dos objetivos de cada um.

Não existe uma “receita” para decretar qual é o grau de importância desses elementos e montar uma carteira de aplicações. Isso quem define é o perfil de cada investidor.

Mas, analisando os três separadamente, vemos que a poupança dá show em um dos quesitos, “empata” em outro e perde feio em um deles.

Pernas bambas

A poupança pode render pouco, mas tem a vantagem de estar livre da volatilidade de investimentos como a renda variável, por exemplo. Além disso, os valores depositados são cobertos pelo fundo garantidor de créditos (FGC) no caso da quebra do banco onde o dinheiro foi aplicado — até o limite de R$ 250 mil. Ponto para a segurança.

Poderíamos dar outro ponto para a liquidez. Afinal, é possível resgatar os recursos da caderneta a qualquer momento. Mas essa é uma “liberdade condicional”, já que você perde todo o rendimento do mês se sacar o dinheiro antes da data de aniversário da aplicação.

O rendimento atual da poupança equivale a 70% da taxa básica de juros (Selic) e tem a vantagem de ser isento de imposto de renda. Quanto significa isso em termos práticos? De acordo com um levantamento da Economatica, considerando a inflação, a poupança teve um retorno real negativo de 2,30% em 2020, o pior desempenho os últimos 18 anos. Menos um ponto para a rentabilidade.

Na prática, o rendimento da poupança não é suficiente para manter o poder de compra do dinheiro. Imagem: Shutterstock

Um combo desastroso

Com o tripé em mente e de volta aos nossos milionários, podemos levantar três hipóteses para explicar porque eles — ou a maioria deles — decidiram deixar essa grana toda perdendo poder de compra:

- Valorizam mais a segurança;

- Preferem a liquidez “condicional”;

- Não sabem como funcionam outros tipos de investimentos.

Para Sigrid Guimarães, sócia e CEO da Alocc Gestão Patrimonial, a explicação mais lógica é um combo que reúne as três possibilidades em um só pacote.

“Nós não temos, ou temos muito pouco, educação financeira nas escolas e nas faculdades. Então, por falta de conhecimento técnico e por via das dúvidas, nos sentimos mais seguros com a poupança.”

Apesar de não podermos ter certeza quanto ao contexto e motivos pessoais por trás de cada uma daquelas 22 mil contas, a aposta da especialista está de acordo com o que mostram os dados disponíveis.

Segundo o Raio X do Investidor 2020, elaborado pela Associação Brasileira das Entidades dos Mercados Financeiro e de Capitais (Anbima), cerca de 65% dos investidores que ficam apenas na poupança pertencem à classe C e apenas 29% possuem formação superior.

Já a maioria, ou 56%, daqueles que apostam em outros produtos financeiros são da classe B e outros 60% têm o ensino superior completo.

A dificuldade no acesso à educação financeira também é um fator determinante para os poupanceiros. Imagem: Shutterstock

Geração Poupança

Além da falta de conhecimento e do medo, Sandra Blanco, estrategista-chefe da Órama Investimentos, destaca que podemos acrescentar mais um elemento ao combo: a idade dos investidores.

“Acredito que isso está relacionado a pessoas de gerações passadas, que ainda são muito tradicionais. Elas não têm o conhecimento necessário, não conseguem se entender tão bem com os bancos digitais e com os novos produtos disponíveis e preferem a segurança da caderneta de poupança.”

A diferença geracional pode ajudar a entender, por exemplo, como podemos observar um crescimento entre dois grupos muito diferentes, o de “poupanceiros” e de investidores arrojados, no mesmo período.

O número de contas poupança — cuja idade dos titulares, ainda segundo o Raio X, gira em torno dos 43 anos — com mais de R$ 1 milhão em depósitos avançou 17% nos últimos 12 meses. Enquanto isso, a B3, bolsa de valores brasileira, atingiu a marca de 3,5 milhões de investidores pessoas físicas em março de 2020 com a chegada de pessoas com idade média de 32 anos.

“Vemos também, não só na bolsa, essa turma investindo em criptomoedas, por exemplo, e se aventurando em corretoras internacionais porque se sentem mais confortáveis nesse novo ambiente tecnológico que, para o investidor mais velho, representa um risco adicional”, aponta a estrategista da Órama.

Mas, mesmo para quem não lida muito bem com os adventos da modernidade e sente aquele frio na espinha só de pensar em arriscar seu patrimônio, há outras formas de balancear rentabilidade, liquidez e segurança e deixar a caderneta (e a inflação) para trás.

Primeiros passos

Assim como funciona para quem não chegou nem perto de um forno por anos e agora resolveu se arriscar na cozinha, a estrategista explica que o mais indicado para os futuros ex-poupanceiros é começar com aplicações mais simples e parecidas com a caderneta.

“Hoje nós temos disponíveis produtos para que o investidor conservador dê um passo fora da poupança para aclimatar no novo ambiente até que se sinta confortável para expandir seus horizontes”, diz. Na hora da escolha do produto, o que manda é descobrir em qual das pontas do tripé o investidor está disposto a perder pontos para que a rentabilidade passe a ganhar.

Para quem topa abrir mão da liquidez, por exemplo, outros títulos de renda fixa que também são garantidos pelo FGC até R$ 250 mil, como os CDBs, podem garantir performances superiores com aplicações um pouco mais longas.

Outros títulos bancários, como as letras de crédito imobiliária (LCI) e do agronegócio (LCA) contam ainda com isenção de imposto de renda, assim como a poupança.

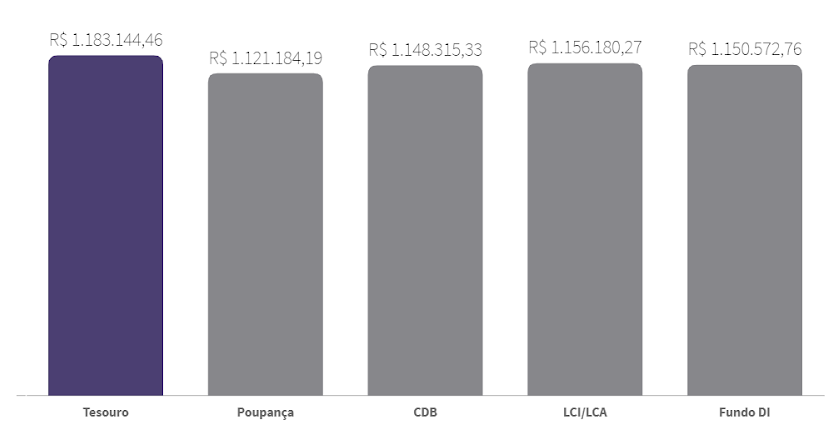

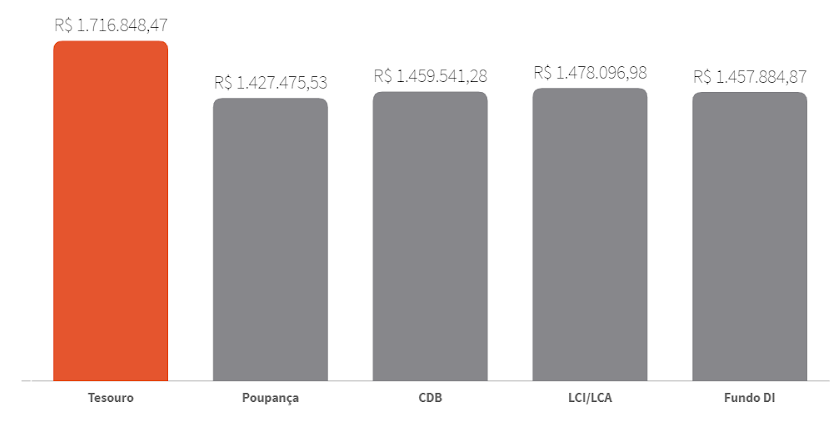

Há ainda a opção dos títulos públicos disponíveis na plataforma do Tesouro Direto. Se algum dos nossos milionários decidisse aplicar o dinheiro em um título que poderá ser resgatado em 2024, por exemplo, o ganho sobre a poupança seria de aproximadamente R$ 51 mil.

Para quem pode deixar o dinheiro aplicado por períodos ainda maiores, a diferença entre os dois investimentos saltaria para mais de R$ 292 mil com um título de vencimento em 2030 e pagamento semestral de juros.

A desvantagem do Tesouro Direto é que, caso o investidor precise do dinheiro antes do vencimento, terá de vender seus papéis pela taxa daquele momento, o que pode levar a um retorno negativo. É a famosa "marcação a mercado".

Já para quem aceita riscos maiores, os fundos de investimento imobiliário, de renda fixa e multimercados oferecidos por grandes casas de investimentos oferecem a perspectiva de rentabilidades maiores e a gestão profissional dos portfólios.

Diversificar é preciso

Seja qual for a escolha final, uma última lição sobre investimentos também deve estar sempre na mente do investidor: nunca coloque todos os seus ovos em apenas uma cesta.

Até mesmo a aplicação mais segura do universo está sujeita a certos tipos de risco. Empresas vão à falência, bancos quebram e até mesmo governos podem enfrentar dificuldades para honrar seus compromissos financeiros. A garantia da poupança também só vai até os R$ 250 mil da cobertura do FGC.

“A melhor maneira de enfrentar essas eventualidades é diversificar o patrimônio em várias categorias, porque nunca sabemos exatamente onde a crise pode atingir”, diz Sigrid Guimarães, da Alocc.

Vale tudo na bolsa? Ibovespa chega ao último pregão de março com forte valorização no mês, mas de olho na guerra comercial de Trump

O presidente dos Estados Unidos pretende anunciar na quarta-feira a imposição do que chama de tarifas “recíprocas”

Conservador, sim; com retorno, também: como bater o CDI com uma carteira 100% conservadora, focada em LCIs, LCAs, CDBs e Tesouro Direto

A carteira conservadora tem como foco a proteção patrimonial acima de tudo, porém, com os juros altos, é possível aliar um bom retorno à estratégia. Entenda como

Protege contra a inflação e pode deixar a Selic ‘no chinelo’: conheça o ativo com retorno-alvo de até 18% ao ano e livre de Imposto de Renda

Investimento garimpado pela EQI Investimentos pode ser “chave” para lucrar com o atual cenário inflacionário no Brasil; veja qual é

Nova faixa do Minha Casa Minha Vida deve impulsionar construtoras no curto prazo — mas duas ações vão brilhar mais com o programa, diz Itaú BBA

Apesar da faixa 4 trazer benefícios para as construtoras no curto prazo, o Itaú BBA também vê incertezas no horizonte

110% do CDI e liquidez imediata — Nubank lança nova Caixinha Turbo para todos os clientes, mas com algumas condições; veja quais

Nubank lança novo investimento acessível a todos os usuários e notificará clientes gradualmente sobre a novidade

Esporte radical na bolsa: Ibovespa sobe em dia de IPCA-15, relatório do Banco Central e coletiva de Galípolo

Galípolo concederá entrevista coletiva no fim da manhã, depois da apresentação do Relatório de Política Monetária do BC

Selic em 14,25% ao ano é ‘fichinha’? EQI vê juros em até 15,25% e oportunidade de lucro de até 18% ao ano; entenda

Enquanto a Selic pode chegar até 15,25% ao ano segundo analistas, investidores atentos já estão aproveitando oportunidades de ganhos de até 18% ao ano

Sem sinal de leniência: Copom de Galípolo mantém tom duro na ata, anima a bolsa e enfraquece o dólar

Copom reitera compromisso com a convergência da inflação para a meta e adverte que os juros podem ficar mais altos por mais tempo

Com a Selic a 14,25%, analista alerta sobre um erro na estratégia dos investidores; entenda

A alta dos juros deixam os investidores da renda fixa mais contentes, mas este momento é crucial para fazer ajustes na estratégia de investimentos na renda variável, aponta analista

Cuidado com a cabeça: Ibovespa tenta recuperação enquanto investidores repercutem ata do Copom

Ibovespa caiu 0,77% na segunda-feira, mas acumula alta de quase 7% no que vai de março diante das perspectivas para os juros

Inocentes ou culpados? Governo gasta e Banco Central corre atrás enquanto o mercado olha para o (fim da alta dos juros e trade eleitoral no) horizonte

Iminência do fim do ciclo de alta dos juros e fluxo global favorecem, posicionamento técnico ajuda, mas ruídos fiscais e políticos impõem teto a qualquer eventual rali

Felipe Miranda: Dedo no gatilho

Não dá pra saber exatamente quando vai se dar o movimento. O que temos de informação neste momento é que há uma enorme demanda reprimida por Brasil. E essa talvez seja uma informação suficiente.

Eles perderam a fofura? Ibovespa luta contra agenda movimentada para continuar renovando as máximas do ano

Ata do Copom, balanços e prévia da inflação disputam espaço com números sobre a economia dos EUA nos próximos dias

Juros nas alturas têm data para acabar, prevê economista-chefe do BMG. O que esperar do fim do ciclo de alta da Selic?

Para Flávio Serrano, o Banco Central deve absorver informações que gerarão confiança em relação à desaceleração da atividade, que deve resultar em um arrefecimento da inflação nos próximos meses

Não fique aí esperando: Agenda fraca deixa Ibovespa a reboque do exterior e da temporada de balanços

Ibovespa interrompeu na quinta-feira uma sequência de seis pregões em alta; movimento é visto como correção

Deixou no chinelo: Selic está perto de 15%, mas essa carteira já rendeu mais em três meses

Isso não quer dizer que você deveria vender todos os seus títulos de renda fixa para comprar bolsa neste momento, não se trata de tudo ou nada — é até saudável que você tenha as duas classes na carteira

Rodolfo Amstalden: As expectativas de conflação estão desancoradas

A principal dificuldade epistemológica de se tentar adiantar os próximos passos do mercado financeiro não se limita à já (quase impossível) tarefa de adivinhar o que está por vir

Renda fixa mais rentável: com Selic a 14,25%, veja quanto rendem R$ 100 mil na poupança, em Tesouro Selic, CDB e LCI

Conforme já sinalizado, Copom aumentou a taxa básica em mais 1,00 ponto percentual nesta quarta (19), elevando ainda mais o retorno das aplicações pós-fixadas

Copom não surpreende, eleva a Selic para 14,25% e sinaliza mais um aumento em maio

Decisão foi unânime e elevou os juros para o maior patamar em nove anos. Em comunicado duro, o comitê não sinalizou a trajetória da taxa para os próximos meses

O que o meu primeiro bull market da bolsa ensina sobre a alta das ações hoje

Nada me impactou tanto como a alta do mercado de ações entre 1968 e 1971. Bolsas de Valores seguem regras próprias, e é preciso entendê-las bem para se tirar proveito

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP