Pensando em investir em IPOs? Gestores da Truxt, SPX e Clave recomendam cautela

Com o grande número de IPOs na bolsa brasileira desde 2020, gestores da Truxt, Clave e SPX dizem que é preciso calma na hora de investir

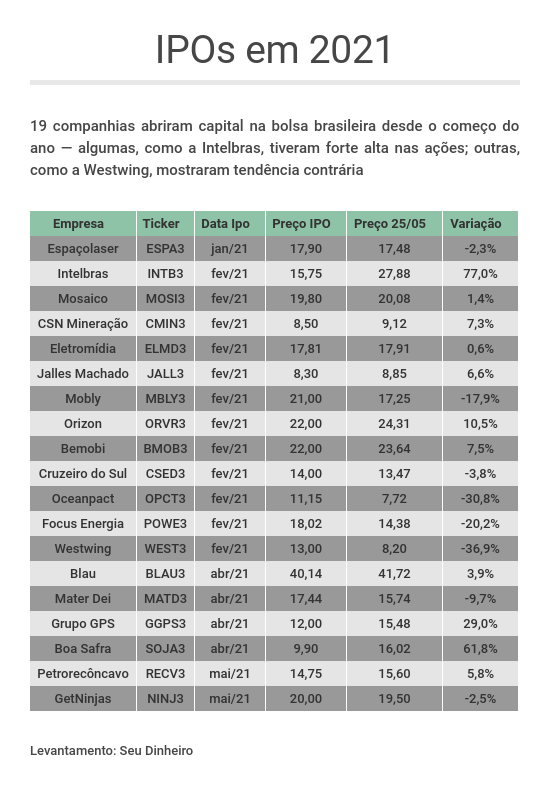

A bolsa brasileira passa por uma explosão de IPOs: foram 26 aberturas de capital em 2020 e, neste ano, outras 19 companhias chegaram à B3. É um mercado que atrai investidores, mas que não está livre de riscos — e profissionais da Truxt, SPX e Clave, três das mais tradicionais gestoras de recursos do país, pregam cautela com o boom.

Afinal, com tantos prospectos sendo lançados, muitas vezes é difícil encontrar tempo para se debruçar sobre os números e estudar os planos de negócio — um cenário perfeito para que erros de análise sejam cometidos.

"Com empresas novas, é preciso ter um cuidado maior", disse Leonardo Linhares, sócio da SPX, em evento promovido pelo BTG Pactual. Além da questão do tempo, ele ainda destaca que a falta de um histórico de comportamento das companhias em ambientes de crise é outro fator que dificulta a tomada de decisão.

Bruno Garcia, CIO da Truxt, deu um exemplo prático para ilustrar o aquecimento dos IPOs: ele contou que, somente no primeiro trimestre deste ano, 76 empresas procuraram a gestora a respeito de uma potencial abertura de capital — apenas 13 de fato concluíram o processo.

"IPOs são maravilhosos, adoramos olhar para empresas novas, setores novos", disse Garcia. "Mas, no curto prazo, há certo exagero".

O gestor da SPX ainda destaca que tem sido comum ver altas ou baixas muito fortes nos primeiros dias de negociação de um papel — um comportamento que pode indicar uma definição de preço mal feita e que, em certa medida, pode ser fruto dos longo período sem IPOs no Brasil.

Leia Também

Senta que lá vem mais tarifa: China retalia (de novo) e mercados reagem, em meio ao fogo cruzado

IPOs e os temas do mercado

André Caldas, CIO da Clave Capital, ainda aponta outro fator que favorece as distorções nos IPOs: os chamados "temas quentes" do mercado.

Ele dá um exemplo: na esteira do sucesso da Rede D'Or e do bom desempenho das ações de Hapvida e NotreDame Intermédica, muitas empresas desse segmento estão tentando entrar no mercado. A percepção de que todo um setor tem boas perspectivas acaba criando distorções e problemas de avaliação.

"Quando tivermos uma Localiza, uma Natura, uma Renner [fazendo IPO], é claro que queremos achar", disse Caldas. "Mas com o excesso de liquidez, muitas empresas que não estão prontas estão vindo para a bolsa".

Segundo dados da CVM, há 31 companhias com pedidos de IPO em análise; outras 34 desistiram dos IPOs ao longo do ano.

De maior marketplace de NFTs a protagonista dos ativos digitais: OpenSea se reinventa e anuncia “IPO” de token próprio

A empresa destacou que o acesso antecipado ao token será um presente para os usuários mais antigos e engajados da plataforma

Um rolezinho no shopping: Ibovespa reage a tarifas de Trump em semana de testemunhos de Powell e IPCA

Enquanto isso, banco BTG Pactual dá andamento à temporada de balanços com lucro recorde em 2024

Alinhando expectativas: Shein deve reduzir valuation para tentar o IPO na bolsa de Londres – e um dos ‘culpados’ por isso é Donald Trump

Varejista chinesa tenta abertura de capital na bolsa há algum tempo; nova medida do governo americano pode deixar esse processo ainda mais complicado

Ultrapar (UGPA3) pretende investir até R$ 2,5 bilhões em 2025 – e a maior parte deve ir ‘lá para o posto Ipiranga’

Plano apresentado pela Ultrapar (UGPA3) prevê investimentos de até R$ 2,542 bilhões este ano, com 60% do valor destinados à expansão do grupo

O raio-x da Moody’s para quem investe em empresas brasileiras: quais devem sofrer o maior e o menor impacto dos juros altos

Aumento da Selic, inflação persistente e depreciação cambial devem pressionar a rentabilidade das companhias nacionais em diferentes graus, segundo a agência de classificação de risco

Uma renda nem tão fixa assim: Ibovespa reage a balanços enquanto investidores monitoram Trump e decisão de juros na Inglaterra

Itaú reporta lucro líquido maior do que se esperava e anuncia dividendos extraordinários e recompra de ações multibilionária

Vem novo FII por aí: construtora aposta em residenciais para aluguel e anuncia novo fundo imobiliário na bolsa

IPO do fundo imobiliário da Neoin deve ocorrer ainda em 2025 e, apesar do cenário de turbulências no mercado, a construtora aposta na expansão dos negócios

Em mais uma etapa da reestruturação financeira, Azul (AZUL4) aprova aumento de capital em até R$ 6,1 bilhões – mercado reage e ação cai

Conselho de administração da Azul aprova aumento de capital da companhia em até R$ 6,1 bilhões; ação fica entre maiores quedas do Ibovespa nesta manhã (5)

A mensagem de uma mudança: Ibovespa se prepara para balanços enquanto guerra comercial de Trump derruba bolsas mundo afora

Trump impõe ao Canadá e ao México maiores até do que as direcionadas à China e coloca a União Europeia de sobreaviso; países retaliam

Depois do bombardeio: Ibovespa repercute produção da Petrobras enquanto mundo se recupera do impacto da DeepSeek

Petrobras reporta cumprimento da meta de produção e novo recorde no pré-sal em 2024; Vale divulga relatório hoje

Apetite insaciável em Wall Street? Concorrente do Ozempic pode chegar a valer US$ 2 bilhões com IPO nos EUA

Empresa, fundada em 2022, está desenvolvendo medicamentos com o mesmo princípio ativo das injeções das principais rivais, Novo Nordisk e Eli Lilly

Todo vazio será ocupado: Ibovespa busca recuperação em meio a queda do dólar com Trump preenchendo o vácuo de agenda em Davos

Presidente dos Estados Unidos vai participar do Fórum Econômico Mundial via teleconferência nesta quinta-feira

Em meio à seca de IPOs na bolsa, renda fixa foi campeã em emissões em ano recorde de captação pelas empresas

Segundo dados divulgados pela Anbima, empresas captaram R$ 783,4 bilhões e 2024, sendo R$ 709 bilhões advindos de instrumentos como debêntures e FIDCs

Metralhadora giratória: Ibovespa reage às primeiras medidas de Trump com volta do pregão em Nova York

Investidores ainda tentam mensurar os efeitos do retorno de Trump à Casa Branca agora que a retórica começa a se converter em ações práticas

Esta empresa de óleo e gás conta com Trump para fazer o maior IPO do setor de energia em 10 anos e se tornar maior que a BP; entenda

Venture Global teve uma ascensão meteórica, mas não está isenta de polêmicas

A vitrine mudou de lugar: Depois de começar o ano com o pé esquerdo, Ibovespa tenta recuperação em dia sem agenda

Agenda vazia e recesso em Brasília dificultam identificação de gatilhos para eventual recuperação do Ibovespa hoje

Um quarto sem janela: Ibovespa busca recuperação de banho de sangue de olho no PIB dos EUA e no RTI

Roberto Campos Neto e Gabriel Galípolo concedem entrevista coletiva conjunta depois da apresentação do Relatório Trimestral de Inflação

Zero IPOs, retração do mercado de capitais, mais reestruturações de dívidas… o que o BR Partners (BRBI11) espera para 2025

Vinicius Carmona, sócio e diretor de RI do BR Partners (BRBI11) falou sobre as perspectivas para o próximo ano – e elas não são otimistas

Quando até a morte é incerta: Em dia de agenda fraca, Ibovespa reage ao IBC-Br em meio a expectativa de desaceleração

Mesmo se desacelerar, IBC-Br de outubro não altera sinalizações de alta dos juros para as próximas reuniões

Após 15 anos — e muito juro pela frente —, IPO do Bradesco Seguros pode finalmente sair do papel? Bancões têm altas expectativas que sim

Oferta colocaria banco ao lado de outras instituições que já tem seus segmentos de seguros com capital aberto em bolsa

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP