Inflação assume dianteira e Fed acelera retirada de estímulos; veja como decisão afeta juros e investimentos

Além de enxugar liquidez do mercado, banco central norte-americano fica mais perto de elevar a taxa básica, mantida hoje entre zero e 0,25% ao ano

A inflação assumiu definitivamente a dianteira na corrida da política monetária do Fed, que foi obrigado a fazer uma troca de pneus para tentar evitar que a disparada de preços abra ainda mais vantagem e comprometa o futuro da economia norte-americana.

Hoje, em sua última reunião do ano, o Fed anunciou que irá pisar no acelerador e retirar mais rápido os estímulos fornecidos no auge da crise provocada pela pandemia de covid-19, em março do ano passado.

Com isso, o banco central norte-americano deixará de comprar os atuais US$ 90 bilhões em títulos de dívida ao mês para passar a adquirir US$ 60 bilhões desses papéis mensalmente a partir de janeiro do ano que vem.

"A economia norte-americana não precisa mais de apoios crescentes vindos da política monetária", disse o presidente do Fed, Jerome Powell, na coletiva que aconteceu logo após a decisão de política monetária.

Ele reconheceu ainda que a inflação mais alta se espalhou amplamente pelos setores nos Estados Unidos. "Precisamos ver mais dados, acompanhar como a inflação vai evoluir nos próximos meses. Faremos de tudo para garantir que a inflação alta não seja um problema para alcançarmos nossa meta de máximo emprego e estabilidade de preços", afirmou.

No mês passado, o banco central americano avisou que reduziria o volume de títulos de dívida comprados do mercado financeiro por conta das preocupações com a inflação. Até outubro, o Fed vinha adquirindo US$ 120 bilhões desses títulos, que passaram a US$ 105 bilhões em novembro e diminuíram para US$ 90 bilhões em dezembro.

Leia Também

Mantida esta redução conhecida como tapering, de US$ 15 bilhões por mês, o estímulo terminaria em junho do ano que vem. Agora, com a aceleração anunciada hoje, essas aquisições devem acabar antes, em março de 2022.

O próximo passo do Fed

O próximo passo do Fed deve ser o aumento dos juros para conter uma inflação galopante. Com a morte do discurso que indicava que o aumento de preços dos Estados Unidos era transitório, a próxima missão de Powell é trazer a inflação para próximo da meta de 2% e isso só será possível com a elevação da taxa básica.

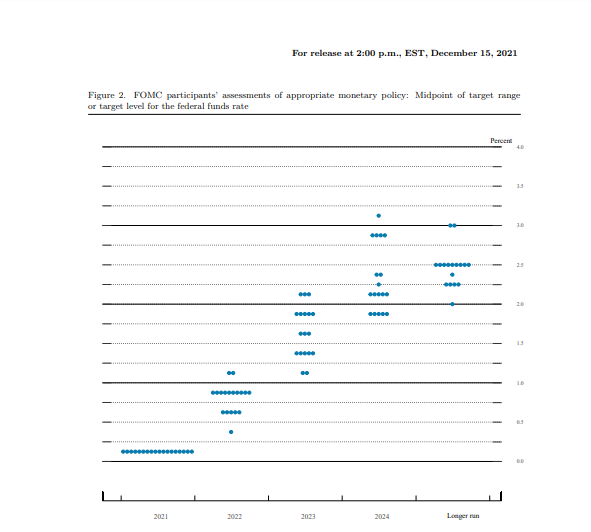

De acordo com o gráfico de pontos, que traz as projeções dos membros do Fed para os juros nos próximos anos, é unânime que a taxa básica será elevada em 2022. O famoso dot plot mostra três elevações no ano que vem, com mais dois apertos monetários em 2023 e mais dois em 2024.

A cada trimestre, os membros do Fed atualizam suas previsões para os juros. Em setembro, última vez que as projeções foram revisitadas, a maioria dos 18 dirigentes via um aumento da taxa básica já em 2022. Até junho, as estimativas indicavam uma subida dos juros apenas em 2023.

Veja abaixo o gráfico de pontos da reunião de dezembro de 2021:

Qualquer decisão do Fed, no entanto, também levará a situação da pandemia de covid-19 em conta. "A trajetória da economia continua dependendo do curso do vírus. O progresso na vacinação e a redução das restrições de oferta devem apoiar os ganhos contínuos na atividade econômica e no emprego, bem como na redução da inflação. Os riscos para as perspectivas econômicas permanecem, inclusive de novas variantes do vírus", diz o comunicado.

Menos liquidez, dólar valorizado

E o que a aceleração da retirada dos estímulos tem a ver com o seu dinheiro? Tudo.

Quando o Fed reduz os estímulos, ele está, na prática, retirando dinheiro de circulação disponível para investimentos no mundo todo, inclusive aqui.

Países emergentes como o Brasil, que oferecem mais risco, são os primeiros a sentir o impacto, já que o investidor estrangeiro fica mais seletivo e reduz suas aplicações por aqui.

Esse comportamento tem dois efeitos práticos: pode pressionar para baixo o preço das ações das quais o gringo se desfizer e puxar para cima a cotação do câmbio, por conta dos dólares que os estrangeiros retiram do Brasil.

Juros mais altos, custo maior para empresas

Depois que o Fed retirar os bilhões de dólares em ajuda pandêmica, o próximo passo deve ser o aumento da taxa de juros para conter a inflação, como já contamos aqui. Embora pareça uma realidade distante, esse movimento tem efeito sobre as empresas e, consequentemente, sobre suas ações.

Hoje, com os juros perto de zero, as empresas conseguem o chamado negócio de pai para filho ao tomar um empréstimo. Logo, uma taxa mais elevada significa que esses empréstimos vão encarecer, a dívida corporativa pode aumentar e a percepção do valor de uma companhia na bolsa pode diminuir, refletindo em seus papéis no mercado.

Para as empresas brasileiras, que tomam crédito no exterior ou que tem negócios lá fora, o cenário é mais ou menos o mesmo.

A atratividade dos Treasuries

Um outro ponto que não pode ser ignorado é como a alta de juros nos Estados Unidos afeta os mercados globais. E a linha de raciocínio é uma só: uma taxa básica mais elevada por lá torna os Treasuries - os famosos títulos da dívida do governo norte-americano - muito mais atraentes.

Isso significa que diminui o apelo de ativos de risco, como as bolsas e os de países emergentes - novamente o Brasil entra na roda.

A reação dos mercados ao Fed

Com a novidade no posicionamento a respeito do tapering, o mercado brasileiro, que acompanhava o clima de instabilidade antes da decisão do Fed, passou a subir com mais ímpeto assim que a decisão saiu. Lá fora, as bolsas norte-americanas apagaram as perdas do dia e também subiram assim que o comunicado foi divulgado.

Depois de oscilar entre perdas e ganhos, o Ibovespa fechou em alta de 0,63%, aos 107.431 pontos. O dólar à vista recuou de sua trajetória de alta, ao cair 0,16%, a R$ 5,709, mas acabou terminando o dia em alta de 0,25%, a R$ 5,7080.

O olhar dos especialistas

Étore Sanchez, economista-chefe da Ativa Investimentos, chama atenção para o fato de que os comentários sobre a transitoriedade da inflação foram suprimidos do comunicado com a decisão de hoje. "Reconheceu os sólidos avanços do mercado de trabalho, deixando novas variantes da covid-19 apenas como riscos", afirma.

Já Marcos Mollica, gestor do Opportunity Total, viu a decisão de hoje como mais hawk - uma referência ao falcão e que é muito usada na política monetária para indicar tendências de aperto monetário.

"No comunicado, o Fed removeu a linguagem suave em relação a inflação. Agora, a indicação é que o objetivo de inflação já foi atingido e só restaria completar a meta de emprego para começar a subir juros. Com desemprego em 4,2%, este objetivo está também muito próximo de ser atingido. Em resumo, resultado mais hawk que coloca firmemente na mesa o início de altas de juros no segundo trimestre de 2022, ou seja maio ou junho", diz Mollica.

Já o economista-chefe da CIBC World Markets, Avery Shenfeld, a aceleração do tapering não foi uma surpresa, e o ritmo da retirada dos estímulos deve ganhar ainda mais tração nos próximos meses.

"Agora serão necessários mais aumentos nos juros para acalmar essas águas, com a taxa média agora em 0,9% no final de 2022 e 1,6% no final de 2023 e em 2,1% em 2024, com a meta de longo prazo inalterada em 2,5%", diz Shenfeld.

Veja a coletiva do presidente do Fed, Jerome Powell, aqui.

Em busca de proteção: Ibovespa tenta aproveitar melhora das bolsas internacionais na véspera do ‘Dia D’ de Donald Trump

Depois de terminar março entre os melhores investimentos do mês, Ibovespa se prepara para nova rodada da guerra comercial de Trump

Boletim Focus mantém projeção de Selic a 15% no fim de 2025 e EQI aponta caminho para buscar lucros de até 18% ao ano; entenda

Com a Selic projetada para 15% ao ano, investidores atentos enxergam oportunidade de buscar até 18% de rentabilidade líquida e isenta de Imposto de Renda

Trump Media estreia na NYSE Texas, mas nova bolsa ainda deve enfrentar desafios para se consolidar no estado

Analistas da Bloomberg veem o movimento da empresa de mídia de Donald Trump mais como simbólico do que prático, já que ela vai seguir com sua listagem primária na Nasdaq

Vale tudo na bolsa? Ibovespa chega ao último pregão de março com forte valorização no mês, mas de olho na guerra comercial de Trump

O presidente dos Estados Unidos pretende anunciar na quarta-feira a imposição do que chama de tarifas “recíprocas”

Agenda econômica: últimos balanços e dados dos Estados Unidos mobilizam o mercado esta semana

No Brasil, ciclo de divulgação de balanços do 4T24 termina na segunda-feira; informações sobre o mercado de trabalho norte-americano estarão no foco dos analistas nos primeiros dias de abril.

Protege contra a inflação e pode deixar a Selic ‘no chinelo’: conheça o ativo com retorno-alvo de até 18% ao ano e livre de Imposto de Renda

Investimento garimpado pela EQI Investimentos pode ser “chave” para lucrar com o atual cenário inflacionário no Brasil; veja qual é

Nova York em queda livre: o dado que provoca estrago nas bolsas e faz o dólar valer mais antes das temidas tarifas de Trump

Por aqui, o Ibovespa operou com queda superior a 1% no início da tarde desta sexta-feira (28), enquanto o dólar teve valorização moderada em relação ao real

Nem tudo é verdade: Ibovespa reage a balanços e dados de emprego em dia de PCE nos EUA

O PCE, como é conhecido o índice de gastos com consumo pessoal nos EUA, é o dado de inflação preferido do Fed para pautar sua política monetária

Não existe almoço grátis no mercado financeiro: verdades e mentiras que te contam sobre diversificação

A diversificação é uma arma importante para qualquer investidor: ajuda a diluir os riscos e aumenta as chances de você ter na carteira um ativo vencedor, mas essa estratégia não é gratuita

Tarifas de Trump derrubam montadoras mundo afora — Tesla se dá bem e ações sobem mais de 3%

O presidente norte-americano anunciou taxas de 25% sobre todos os carros importados pelos EUA; entenda os motivos que fazem os papéis de companhias na América do Norte, na Europa e na Ásia recuarem hoje

110% do CDI e liquidez imediata — Nubank lança nova Caixinha Turbo para todos os clientes, mas com algumas condições; veja quais

Nubank lança novo investimento acessível a todos os usuários e notificará clientes gradualmente sobre a novidade

Esporte radical na bolsa: Ibovespa sobe em dia de IPCA-15, relatório do Banco Central e coletiva de Galípolo

Galípolo concederá entrevista coletiva no fim da manhã, depois da apresentação do Relatório de Política Monetária do BC

Rodolfo Amstalden: Buy the dip, e leve um hedge de brinde

Para o investidor brasileiro, o “buy the dip” não só sustenta uma razão própria como pode funcionar também como instrumento de diversificação, especialmente quando associado às tecnologias de ponta

Ato falho relevante: Ibovespa tenta manter tom positivo em meio a incertezas com tarifas ‘recíprocas’ de Trump

Na véspera, teor da ata do Copom animou os investidores brasileiros, que fizeram a bolsa subir e o dólar cair

Selic em 14,25% ao ano é ‘fichinha’? EQI vê juros em até 15,25% e oportunidade de lucro de até 18% ao ano; entenda

Enquanto a Selic pode chegar até 15,25% ao ano segundo analistas, investidores atentos já estão aproveitando oportunidades de ganhos de até 18% ao ano

É hora de comprar a líder do Ibovespa hoje: Vamos (VAMO3) dispara mais de 17% após dados do 4T24 e banco diz que ação está barata

A companhia apresentou os primeiros resultados trimestrais após a cisão dos negócios de locação e concessionária e apresenta lucro acima das projeções

Sem sinal de leniência: Copom de Galípolo mantém tom duro na ata, anima a bolsa e enfraquece o dólar

Copom reitera compromisso com a convergência da inflação para a meta e adverte que os juros podem ficar mais altos por mais tempo

Cuidado com a cabeça: Ibovespa tenta recuperação enquanto investidores repercutem ata do Copom

Ibovespa caiu 0,77% na segunda-feira, mas acumula alta de quase 7% no que vai de março diante das perspectivas para os juros

Inocentes ou culpados? Governo gasta e Banco Central corre atrás enquanto o mercado olha para o (fim da alta dos juros e trade eleitoral no) horizonte

Iminência do fim do ciclo de alta dos juros e fluxo global favorecem, posicionamento técnico ajuda, mas ruídos fiscais e políticos impõem teto a qualquer eventual rali

Felipe Miranda: Dedo no gatilho

Não dá pra saber exatamente quando vai se dar o movimento. O que temos de informação neste momento é que há uma enorme demanda reprimida por Brasil. E essa talvez seja uma informação suficiente.

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP