Onde investir no 2º semestre: imóveis têm recuperação desigual, e crise abre oportunidades em fundos imobiliários

Imóveis residenciais seguem em alta ao menos em São Paulo, enquanto espaços comerciais têm desempenho desigual; especialistas apontam os fundos imobiliários preferidos para capturar retomada

Quem vê no setor imobiliário uma oportunidade de investimento tem dois principais caminhos: compra direta e fundos de investimento imobiliário (FIIs). Mas, no segundo semestre de 2021, há melhor escolha entre os dois ou seria preferível buscar outra classe de ativos?

Este texto faz parte de uma série especial do Seu Dinheiro sobre onde investir no segundo semestre de 2021. Eis a lista completa:

- Bolsa

- Dólar e ouro

- Renda fixa

- Fundos imobiliários e imóveis (você está aqui)

- Bitcoin e criptomoedas (7/7)

- BDRs e ações estrangeiras (8/7)

O mercado imobiliário tem duas grandes divisões: espaços residenciais e comerciais. O primeiro grupo registrou um baque com a chegada da pandemia, mas logo se recuperou — ao menos em parte das cidades — , apoiado no grande déficit habitacional do país e na taxa de juros nas mínimas históricas.

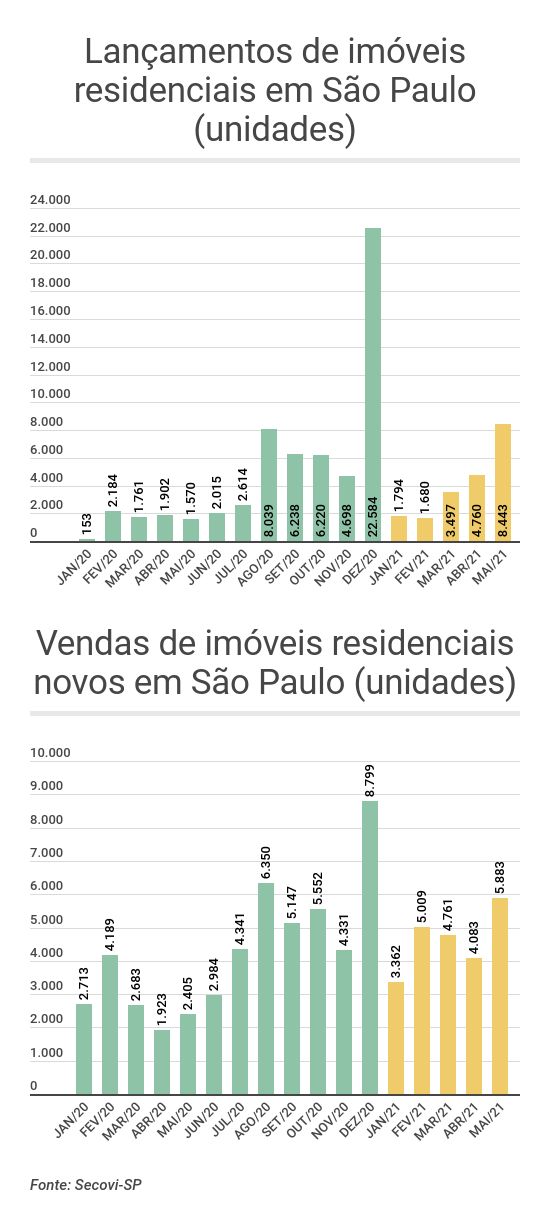

Na cidade de São Paulo, o mercado mais aquecido do país, o número de unidades imobiliárias lançadas de janeiro a maio de 2021 foi de 20.174, 166,5% a mais que as 7.570 unidades lançadas no mesmo período de 2020, lembrando que em março, abril e maio o Brasil enfrentava os piores momentos da crise econômica decorrente da pandemia.

Já as vendas brutas de imóveis novos na capital paulista, de janeiro a maio deste ano, totalizaram 23.098 unidades, 66% a mais que as 13.913 unidades vendidas no mesmo período do ano passado.

A sócia da Fortesec, securitizadora que emite Certificados de Recebíveis Imobiliários (CRI), Juliana Mello, diz ver muitos investidores conservadores migrando, com a queda da taxa básica de juros, para a aquisição de imóvel. "Existe um componente cultural. O brasileiro gosta muito de ter propriedade".

Leia Também

Em maio, o preço médio de locação residencial, entre 25 cidades monitoradas pelo Índice FipeZap, era de R$ 30,71/m². São Paulo se manteve como a capital com o preço mais elevado (R$ 39,55/m²), seguida pelo Brasília (R$ 33,16/m²), Recife (R$ 32,68/m²) e Rio de Janeiro (R$ 31,46/m²).

Locação Residencial registra estabilidade de preços nos últimos 12 meses (-0,02%) e a venda de imóveis residenciais acumula um avanço nominal de preços de 4,36%. No mesmo período, a inflação acumulada medida pelo IPCA até maio era de 7,90%, segundo o IBGE.

No entanto, o FipeZap de maio mostrava um desempenho pior dos espaços comerciais (salinhas), em linha com o que foi apontado por especialistas ouvidos para esta reportagem. A incerteza de demanda por conta da adoção do home office ou o regime híbrido com a pandemia ainda penaliza esses espaços.

O preço médio de venda comercial acumula uma queda de 1,06% nos últimos 12 meses, enquanto o preço médio de locação comercial apresenta recuo de 0,47% no mesmo recorte temporal.

Quem já investe pode lembrar da máxima do mercado financeiro "compre na baixa, venda na alta". O momento, então, seria de comprar os imóveis com preços descontados?

Não é tão simples assim. Apesar da média, o desempenho dos espaços comerciais pode variar bastante entre segmentos, cidades e localidades dentro dos municípios.

De qualquer modo, há pontos básicos que especialistas apontam para buscar um imóvel:

- Boa localização na cidade e estrutura do empreendimento;

- Conferir o rental yield: métrica usada pelo setor para calcular o retorno que um investidor provavelmente obterá por meio do aluguel;

- Ver se toda a documentação está em ordem;

- Aproveitar a competição entre os bancos e comparar as taxas do financiamento imobiliário;

- Olhar além da taxa de juros e comparar o Custo Efetivo Total (CET) dos empréstimos;

- Se for comprar na planta, verificar o histórico de entrega e a qualidade dos imóveis da construtora.

Fundos imobiliários seguem sendo os melhores veículos

Apesar de destacarem que é possível encontrar imóveis atrativos, especialistas são praticamente unânimes em apontar os fundos imobiliários como a melhor opção para se expor ao mercado imobiliário.

O investimento direito em um imóvel exige uma precaução maior devido à baixa liquidez (não é possível revendê-lo facilmente), pouca possibilidade de diversificação e exigência de valores bem mais altos que a cota mínima de um FII, que pode ser de R$ 10.

E como está esse mercado? A resposta também não é precisa. O Índice de Fundos Imobiliários (IFIX) tem alta de apenas 0,39% no último ano, mas o desempenho esconde especificidades do setor, diz o sócio-diretor de finanças e investimentos da Alianza, Fabio Carvalho.

Segundo o executivo, os fundos de tijolo estão em baixa, enquanto os fundos de crédito registraram um bom desempenho durante o último ano. O primeiro grupo investe em imóveis e costuma ganhar com a renda do aluguel, enquanto o segundo aplica em ativos financeiros do setor, notadamente títulos de renda fixa usados para financiar empreendimentos imobiliários.

Também há grandes diferenças entre os principais segmentos — shopping centers, lajes corporativas e galpões logísticos.

Fundos de Shoppings

Os fundos de shoppings estão entre os que mais sofreram com a pandemia, tendo o desempenho prejudicado pela renegociação de aluguéis, horários restritos e até fechamento de lojas.

Só que a perspectiva de vacinação de toda a população até o final do ano deixa os especialistas otimistas com fundos que investem nesse tipo de empreendimento.

- Hedge Brasil Shopping (HGBS11), que lucra com aluguéis das lojas e a renda obtida com o estacionamento, é uma boa opção para captar a retomada dos shoppings, segundo a economista-chefe do Inter, Rafaela Vitória.

Em junho, o dividendo pago aos cotistas do Hedge Brasil Shopping chegou a 3% ao ano. Mas, segundo a especialista, o portfólio do fundo tem potencial de chegar a 7% em proventos ao ano.

O fundo tem como objetivo investir em shopping centers construídos, com área bruta locável mínima de 15 mil metros quadrados. Há uma taxa de 0,6% a.a. sobre o valor de mercado das cotas, mas não há cobrança pela performance.

88% da carteira do Hedge Brasil Shopping corresponde a imóveis localizados no estado de São Paulo, mas há ativos também no Rio Grande do Sul, no Mato Grosso, em Santa Catarina e no Rio de Janeiro. Quase a totalidade dos shoppings é administrada por Ad Shopping, Aliansce Sonae e BrMalls.

Fundos de lajes corporativas

Parte das lajes corporativas segue com desempenho abaixo dos níveis pré-pandemia, frustrando as expectativas de recuperação que o mercado tinha no início do ano, segundo Carvalho, da Alianza.

"Há fundos de escritórios negociados a 30% ou 40% do preço de antes da chegada da covid-19", diz o gestor. "É certo que a recuperação virá, mas o investidor médio tem dificuldade de entender que o mercado é cíclico".

Carvalho diz que muitas empresas têm mudado para escritórios mais espaçosos. Já as salas de reunião têm ficado maiores, quando destinadas a abrigar grandes grupos, ou menores ou mesmo individuais, quando destinadas apenas para uma pessoa fazer uma reunião remota, por exemplo.

De qualquer modo, a demanda segue, o que não mudaria a vida do investidor comum, mas sim do gestor — que deve levar agora em conta essas especificidades.

Carvalho vê uma diminuição no número de reuniões presenciais — o que afetaria o turismo de negócios e os hotéis, ativos já pouco representativos no portfólio dos fundos imobiliários.

O sócio da gestora RBR, Bruno Nardo, concorda que algumas mudanças vieram para ficar. Ele fala em um regime híbrido de trabalho, mas destaca o escritório como um espaço importante para a "formação de cultura" de uma empresa.

O executivo divide o desempenho dos imóveis corporativos em duas regiões. A primeira seria a de imóveis em locais como a Avenida Paulista e a Faria Lima, em São Paulo.

A segunda corresponderia ao distrito da Barra Funda, em São Paulo, ao bairro de Alphaville (Barueri, Grande SP) e à cidade do Rio de Janeiro.

Segundo ele, o porte das empresas que usam espaços na primeira região é muito mais robusto — são companhias que conseguem atravessar uma crise sem grandes problemas. "O cara que aluga na Faria Lima pode pagar R$ 400 mil de aluguel em 2 mil metros quadrados", lembra.

A baixa estaria em fundos que investem na segunda classificação de região citada por Nardo: o de espaços não tão próximos dos principais centros financeiros. "Fundos que sofreram no mercado secundário estão baratos".

Nardo diz que uma importante referência para a RBR é o mercado norte-americano, onde a empresa investe em REITs (Real Estate Investment Trusts). "Em Nova York, o que a gente tem visto é a cidade voltando a uma vida normal".

- CSHG Real Estate FII (HGRE11) é citado por Nardo como um exemplo de fundo que tende a capturar a retomada da atividade, inclusive fora de São Paulo. Em junho, o dividend yield do fundo era de 1,04%.

- Tellus Properties (TEPP11) é outro fundo de interesse do gestor, que tem um portfólio composto por edifícios nos bairros Bela Vista, Pinheiros, Cidade Monções e Itaim Bibi — todos na cidade de São Paulo. A taxa de vacância é de 18% e o dividend yield em maio era de 0,57%.

Segundo Nardo, ambos os casos são FIIs que sofreram bastante e que apresentam bom portfólio. A expectativa é de bons resultados nos próximos dois a quatro anos, segundo ele.

O gestor diz que a RBR observa que HGRE11 e TEPP11 estariam operando em 15% a 20% abaixo do custo de reposição — ou seja, do quanto custaria construir imóveis parecidos com os do seu portfólio. "Não são AAA [classificação máxima], mas A e B muito bem localizados".

- VBI Prime Properties (PVBI11) é a indicação da Isabella Suleiman, analista de fundos imobiliários da Genial Investimentos. Segundo ela, o ativo apresenta um "portfólio bem localizado e resiliente". Em maio, a distribuição de dividendos correspondia a um dividend yield de 6,8% anualizado. Todos os imóveis do fundo, tipo AAA em São Paulo, permaneciam locados.

Fundos de galpões logísticos

Os fundos de galpões logísticos seguem com alta demanda em função da disparada do e-commerce durante a pandemia.

Os preços já elevados contariam contra esse tipo de produto; por outro lado, a penetração do varejo on-line ainda é baixa, o que indica espaço para um crescimento da demanda por galpões.

"O [fundo de galpão] logístico é o que tem os melhores ventos, mas tem que tomar cuidado com o valuation", alerta Nardo. "Muitas vezes o FII tem perspectivas favoráveis, mas já se valorizou demais".

- O gestor cita um produto da casa, o RBR Log (RBRL11), entre os fundos que têm portfólio "muito bem localizados e cujo ponto de entrada é muito bom". Esse FII tem perspectiva de pagamento de dividendos de 8,5% a 9% ao ano. Grande parte dos recursos está alocada em galpões com especificações construtivas AAA e com grandes empresas como locatárias, como Mercado Livre, DHL, Fedex e IBM.

- Rafaela Vitória, do Inter, lembra do XP LOG (XPLG11), que tem dividend yield de 7% ao ano. "A gente acha que é um retorno bastante atrativo, mas com um perfil mais defensivo", diz. Via, Leroy Merlin e Supermercados Dia estão entre os grandes locatários. Os aluguéis são corrigidos pelo IPCA, IGP-M ou IPC/Fipe. A vacância é de 6,9% e quase metade do portfólio está localizada no estado de São Paulo.

Fundos de papel

Os fundos de papel investem majoritariamente em recebíveis imobiliários (CRI), que são investimentos de renda fixa voltados ao setor imobiliário. Por serem indexados à inflação, esses FIIs têm apresentado bom desempenho no último ano.

- Kinea Índice de Preços (KNIP11) é o veículo que Rafaela Vitória, do Inter, recomenda. Segundo ela, o fundo tem dado retorno de até 11% ano. 40% dos recursos estão alocados em títulos lastreados em escritórios, 28% em galpões logísticos e 21% em shoppings.

- Suleiman, da Genial, cita dois produtos dessa categoria: o BTG Pactual Crédito Imobiliário (BTCR11) – fundo de papel com indexação ao CDI e ao IPCA, "papéis com boas garantias e baixo risco" - e o Plural Recebíveis Imobiliários (PLCR11), indexado ao IPCA, de "papéis com boas garantias e bons emissores".

Nardo, da RBR, alerta que o movimento recente da inflação foi "atípico", e que pode levar o investidor a precificar mal os papéis a ela indexados. "Creio que o IGP-M não vai continuar subindo 3% ao mês", diz.

E a reforma tributária?

Rafaela Vitória lembra que os CRI mantiveram sua isenção de IR na proposta de reforma tributária do governo, mas destaca que o assunto ainda deverá ser debatido.

Carvalho, da Alianza, afirma que a proposta, enquanto estiver sendo discutida, deixará uma "camada adicional de incerteza" sobre os fundos imobiliários - ou seja, os ativos tendem a ser negociados abaixo dos níveis justos de preços.

Hoje, rendimentos e amortizações de fundos imobiliários são geralmente isentos de IR para a pessoa física, e o lucro com a venda de cotas é tributado em 20%.

A proposta do governo é tributar rendimentos e amortizações em 15% em todas as situações e ter uma alíquota de 15% sobre o lucro com a venda das cotas. Veja como a tributação pode afetar os FII.

Para o gestor, o investimento imobiliário sempre foi híbrido de renda com ganho de capital. Mas, diz ele, "nos últimos tempos, o investidor só focou na renda. A tributação vai equalizar renda e capital".

Segundo ele, a demora da vacinação e a alta da taxa básica de juros, "em grande medida", já estão precificados. "No segundo semestre o que mais vai afetar é a vacinação", destaca. "São Paulo tem rigor razoável, mas o resto do país está frágil".

Como declarar imóveis no imposto de renda 2025, incluindo compra, venda e doação

A posse de imóveis ou a obtenção de lucro com a venda de um imóvel em 2025 podem obrigar o contribuinte a declarar; mas qualquer um que entregue a declaração deve informar a posse ou transações feitas com bens imóveis

Onde investir em abril? As melhores opções em ações, dividendos, FIIs e BDRs para este mês

No novo episódio do Onde Investir, analistas da Empiricus Research compartilham recomendações de olho nos resultados da temporada de balanços e no cenário internacional

Em busca de zerar a vacância do fundo imobiliário, VPPR11 anuncia mais um contrato de locação de imóvel em Alphaville

Este é o segundo anúncio de locação de ativos do VPPR11 nesta semana. O FII recentemente lidou com a substituição da gestora XP Asset para a V2 Investimentos

Trump-palooza: Alta tensão com tarifaço dos EUA força cautela nas bolsas internacionais e afeta Ibovespa

Donald Trump vai detalhar no fim da tarde de hoje o que chama de tarifas “recíprocas” contra países que “maltratam” os EUA

Após mudança de nome e ticker, FII V2 Prime Properties ganha novo inquilino em imóvel em Alphaville — e cotistas comemoram

A mudança do XP Properties (XPPR11) para V2 Prime Properties (VPPR11) veio acompanhada de uma nova gestora, que chega com novidades para o bolso dos cotistas

Após problema com inadimplência, inquilina encerra contrato de locação do FII GLOG11 — mas cotistas (ainda) não vão sentir impactos no bolso

Essa não é a primeira vez que o GLOG11 enfrenta problemas de inadimplência com a inquilina: em 2023, a companhia deixou de pagar diversas parcelas do aluguel de um galpão em Pernambuco

Em busca de proteção: Ibovespa tenta aproveitar melhora das bolsas internacionais na véspera do ‘Dia D’ de Donald Trump

Depois de terminar março entre os melhores investimentos do mês, Ibovespa se prepara para nova rodada da guerra comercial de Trump

Tarifaço de Trump aciona modo cautela e faz do ouro um dos melhores investimentos de março; IFIX e Ibovespa fecham o pódio

Mudanças nos Estados Unidos também impulsionam a renda variável brasileira, com estrangeiros voltando a olhar para os mercados emergentes em meio às incertezas na terra do Tio Sam

RBR Properties (RBRP11) encerra contrato de locação por inadimplência de inquilino — e os cotistas vão sentir os impactos no bolso

Após uma série de atrasos dos aluguéis em 2024 e uma nova inadimplência em fevereiro, o fundo anunciou a rescisão do contrato de locação de um dos principais ativos do portfólio

Correios decidem encerrar contrato de locação com o FII TRBL11; fundo imobiliário indica que vai acionar a Justiça

A estatal havia aberto o processo administrativo para a rescisão do contrato de locação com o TRBL11 em dezembro. Com a decisão, os Correios estabeleceram um prazo para a desocupação do galpão

Nem tudo é verdade: Ibovespa reage a balanços e dados de emprego em dia de PCE nos EUA

O PCE, como é conhecido o índice de gastos com consumo pessoal nos EUA, é o dado de inflação preferido do Fed para pautar sua política monetária

Nova faixa do Minha Casa Minha Vida deve impulsionar construtoras no curto prazo — mas duas ações vão brilhar mais com o programa, diz Itaú BBA

Apesar da faixa 4 trazer benefícios para as construtoras no curto prazo, o Itaú BBA também vê incertezas no horizonte

110% do CDI e liquidez imediata — Nubank lança nova Caixinha Turbo para todos os clientes, mas com algumas condições; veja quais

Nubank lança novo investimento acessível a todos os usuários e notificará clientes gradualmente sobre a novidade

FII Kinea Renda Imobiliária (KNRI11) já tem novo inquilino para imóvel que ainda está em construção; veja detalhes do negócio

Por ainda estar em construção, a locação do imóvel ainda não terá impacto nas cotas do KNRI11 no curto prazo

Felipe Miranda: Dedo no gatilho

Não dá pra saber exatamente quando vai se dar o movimento. O que temos de informação neste momento é que há uma enorme demanda reprimida por Brasil. E essa talvez seja uma informação suficiente.

Eles perderam a fofura? Ibovespa luta contra agenda movimentada para continuar renovando as máximas do ano

Ata do Copom, balanços e prévia da inflação disputam espaço com números sobre a economia dos EUA nos próximos dias

Fundo imobiliário que investe até em ações: com fundos de FIIs ‘virando’ hedge funds, ainda há espaço para FoFs tradicionais na carteira?

Os fundos imobiliários multiestratégia (ou hedge funds) vão substituir os fundos de FIIs? Conversamos com gestores para entender o perfil de cada um

FIIs: alívio tributário e mudança de rota

Se comparado ao sentimento do comecinho do ano, certamente os participantes da indústria estão aliviados com o panorama atual das cotas de FIIs — ainda assim, enxergamos diversos descontos nos fundos listados, especialmente nos segmentos de tijolos

Não fique aí esperando: Agenda fraca deixa Ibovespa a reboque do exterior e da temporada de balanços

Ibovespa interrompeu na quinta-feira uma sequência de seis pregões em alta; movimento é visto como correção

RELG11 dispara mais de 20% na bolsa após proposta do GGRC11 para a aquisição de todo o portfólio do FII

Com o anúncio do GGRC11, o RELG11 convocou uma assembleia para a deliberação da oferta

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP