Como era verde o meu Vale: ainda vale a pena ter ações da mineradora após a disparada recente?

Vivemos um “novo ciclo das commodities”, com minério de ferro e carvão batendo sucessivas máximas. E a Vale ainda pode se beneficiar deste momento

Para os amantes de literatura ou de cinema, é difícil ler o título acima e não associá-lo de imediato com o livro de Richard Llewellyn, publicado 1939, ou com o filme de John Ford, de 1941. "Como Era Verde o Meu Vale" é uma obra icônica da primeira metade do século XX, tendo servido de referência para as demais produções que seguiram a história.

A trama conta os problemas de uma comunidade de mineradores que enfrenta os males do desemprego, dos baixos salários e das péssimas condições de trabalho. A mineração tratada, porém, deriva do carvão, não do ferro, tema que pretendo abordar com maior ênfase.

De todo modo, vivemos atualmente no que muitos têm chamado de o "novo ciclo das commodities" – em alguns casos, até ponderam a chance de um “super ciclo” para as matérias-primas.

Com isso, vemos os minérios, como carvão e ferro, batendo sucessivas máximas. Apesar da recente correção marginal verificada no final da semana passada, não é segredo para ninguém que as commodities vêm subindo com força desde o último trimestre do ano passado, seguindo as expectativas de recuperação econômica ao redor do mundo.

Ontem mesmo, na segunda-feira (17), as commodities tiveram mais um forte dia de alta, com minério de ferro subindo 4,30%.

Enquanto os preços seguem subindo, os investidores começam a se perguntar se ainda valeria a pena se posicionar em nomes como Vale e similares, uma vez que a alta já teria acontecido.

Leia Também

Para já responder essa questão: sim, ainda vale muito se posicionar em Vale (VALE3).

Tudo isso, claro, feito sob o devido dimensionamento das posições, conforme seu perfil de risco, e a devida diversificação de carteira, com as respectivas proteções associadas.

Muitas gestoras têm resumido bem a ideia geral para o momento atual: compre fluxos de caixa no presente. A ideia aqui é que os preços das commodities não precisam continuar subindo para que as empresas do setor se beneficiem do momento.

Aliás, pelo contrário, alguns preços, como o do minério de ferro, podem muito bem cair, voltando para um patamar entre US$ 100 e US$ 150 por tonelada, e ainda assim teríamos uma oportunidade gigante de Vale.

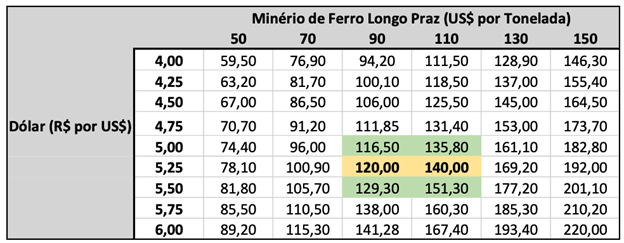

Com um dólar atualmente na casa dos R$ 5,25 e com uma expectativa de longo prazo para o minério em torno de US$ 100, ainda teríamos um potencial em vale que chegaria em algo em torno de R$ 116,50 por ação a R$151,30 - isto sem considerar o minério de ferro no patamar distorcido verificado hoje.

Assim, entendo que Vale ainda possa buscar por baixo algo como R$ 134, o que resultaria em 20% dos patamares atuais.

O motivo?

A Vale oferece um fluxo de caixa livre ao acionista superior a 20% para os próximos 12 meses, negociando a pouco mais de 3 vezes EV/Ebitda e sem dívida. A consequência dessa combinação é a geração de um absurdo de fluxo de caixa, que ainda ganha com o patamar distorcido corrente do preço do minério – a empresa pode travar os seus contratos com um minério neste patamar e garantir uma rentabilidade enorme.

Claro, o caminho não será linear.

Teremos alguns sustos, como no final da semana passada, com alguma possível correção do minério de ferro na China. Contudo, como já argumentei, o minério de ferro não precisa estar no patamar atual para Vale ser uma posição importante em uma carteira de ações.

Alguns comentários sobre a Vale e a questão Brumadinho

Fundada em 1942, a Vale é uma das maiores mineradoras do Brasil e do mundo, sendo líder na produção de minério de ferro e pelotas de minério de ferro. Inclusive, o minério de sua maior operação, Carajás (PA), é considerado o de melhor qualidade do mundo. A companhia é a maior produtora mundial de níquel também.

Adicionalmente, ela produz minério de manganês, carvão térmico e metalúrgico, ferroligas, cobre e subprodutos como ouro, prata e cobalto. Além da mineração, a Vale ainda atua em logística, energia e siderurgia. A empresa tem projetos de exploração em busca de locais que abriguem novas reservas minerais.

Argumenta-se que o desconto de Vale derive dos problemas encontrados na mineradora por conta de suas barragens, mas entendo que exista um desconto em demasia aqui.

Alinhado com as questões de ESG (ou Environmental, Social, and Corporate Governance, usada para se referir às práticas ambientais, sociais e de governança de um negócio), temos visto o management adotando medidas importantes para corrigir a trajetória da empresa até então.

Em outras palavras, desde o ocorrido, a Vale tem promovido mudanças significativas em sua estrutura de governança corporativa. Além de indenizações, a Vale também está reestruturando totalmente a forma como trata os rejeitos e como administra as suas barragens, modernizando seu modelo operacional.

Foram criados, assim, comitês executivos com o propósito de monitorar as barragens, buscando trazer mais segurança e mitigar possíveis riscos — operacionais, geotécnicos, de compliance, estratégicos, financeiros e cibernéticos.

A “descaracterização”, que consiste no processo de encerramento definitivo do uso de uma barragem, e o “beneficiamento a seco” são outras medidas para evitar desastres como os recentes.

Por isso, entendo que o pior já tenha ficado para trás.

Conclusão e oportunidade

A dinâmica vigente das matérias-primas deverá proporcionar mais dias de reflation trade, em que o mercado procure por casos de crescimento, receoso de que a inflação venha a forçar juros mais altos e penalize os fluxos de caixa esticados no futuro distante, e vai comprar a velha economia, como siderurgia, mineração e bancos.

Gosto muito de commodities para o momento atual, a segunda etapa do bull market iniciado em março do ano passado, depois do grande sell-off proporcionado pela pandemia.

Para agora, fluxos de caixa como os que a Vale oferece parecem ser a oportunidade chave para surfar os mercados nos próximos 12 meses, pensando sempre sob o devido dimensionamento das posições, conforme seu perfil de risco, e a devida diversificação de carteira, com as respectivas proteções associadas.

Se você se interessou por essa alternativa, precisa conferir as ideias de Felipe Miranda, estrategista-chefe da Empiricus. Desde o segundo trimestre do ano passado ele vem antecipando este ciclo com Vale e poucos estrategistas estão tão por dentro da tese quanto ele.

Em sua série best seller, Palavra do Estrategista, Felipe apresenta suas melhores ideias para os mais diferentes perfis de investidores. Se você se interessa por Vale, precisa conferir o conteúdo dele o quanto antes, de modo a não perder futuras oportunidades no ciclo atual.

Sem pílula de veneno: Casas Bahia (BHIA3) derruba barreira contra ofertas hostis; decisão segue recuo de Michael Klein na disputa por cadeira no conselho

Entre as medidas que seriam discutidas em AGE, que foi cancelada pela varejista, estava uma potencial alteração do estatuto para incluir disposições sobre uma poison pill; entenda

“Trump vai demorar um pouco mais para entrar em pânico”, prevê gestor — mas isso não é motivo para se desiludir com a bolsa brasileira agora

Para André Lion, sócio e gestor da estratégia de renda variável da Ibiuna Investimentos, não é porque as bolsas globais caíram que Trump voltará atrás na guerra comercial

CEO da Embraer (EMBR3): tarifas de Trump não intimidam planos de US$ 10 bilhões em receita até 2030; empresa também quer listar BDRs da Eve na B3

A projeção da Embraer é de que, apenas neste ano, a receita líquida média atinja US$ 7,3 bilhões — sem considerar a performance da subsidiária Eve

Ação da Vale (VALE3) chega a cair mais de 5% e valor de mercado da mineradora vai ao menor nível em cinco anos

Temor de que a China cresça menos com as tarifas de 104% dos EUA e consuma menos minério de ferro afetou em cheio os papéis da companhia nesta terça-feira (8)

As melhores empresas para crescer na carreira em 2025, segundo o LinkedIn

Setor bancário lidera a seleção do LinkedIn Top Companies 2025, que mede o desenvolvimento profissional dentro das empresas

Minerva (BEEF3): ações caem na bolsa após anúncio de aumento de capital. O que fazer com os papéis?

Ações chegaram a cair mais de 5% no começo do pregão, depois do anúncio de aumento de capital de R$ 2 bilhões na véspera. O que fazer com BEEF3?

Não foi só a queda do preço do petróleo que fez a Petrobras (PETR4) tombar ontem na bolsa; saiba o que mais pode ter contribuído

O ministro de Minas e Energia, Alexandre Silveira, teria pedido à estatal para rever novamente o preço do diesel, segundo notícias que circularam nesta segunda-feira (7)

Guerra comercial abre oportunidade para o Brasil — mas há chance de transformar Trump em cabo eleitoral improvável de Lula?

Impacto da guerra comercial de Trump sobre a economia pode reduzir pressão inflacionária e acelerar uma eventual queda dos juros mais adiante no Brasil (se não acabar em recessão)

Sem medo do efeito Trump: Warren Buffett é o único entre os 10 maiores bilionários do mundo a ganhar dinheiro em 2025

O bilionário engordou seu patrimônio em US$ 12,7 bilhões neste ano, na contramão do desempenho das fortunas dos homens mais ricos do planeta

Sem aversão ao risco? Luiz Barsi aumenta aposta em ação de companhia em recuperação judicial — e papéis sobem forte na B3

Desde o início do ano, essa empresa praticamente dobrou de valor na bolsa, com uma valorização acumulada de 97% no período. Veja qual é o papel

Equatorial (EQTL3): Por que a venda da divisão de transmissão pode representar uma virada de jogo em termos de dividendos — e o que fazer com as ações

Bancões enxergam a redução do endividamento como principal ponto positivo da venda; veja o que fazer com as ações EQTL3

Ibovespa chega a tombar 2% com pressão de Petrobras (PETR4), enquanto dólar sobe a R$ 5,91, seguindo tendência global

O principal motivo da queda generalizada das bolsas de valores mundiais é a retaliação da China ao tarifaço imposto por Donald Trump na semana passada

Brasil x Argentina na bolsa: rivalidade dos gramados vira ‘parceria campeã’ na carteira de 10 ações do BTG Pactual em abril; entenda

BTG Pactual faz “reformulação no elenco” na carteira de ações recomendadas em abril e tira papéis que já marcaram gol para apostar em quem pode virar o placar

Disputa aquecida na Mobly (MBLY3): Fundadores da Tok&Stok propõem injetar R$ 100 milhões se OPA avançar, mas empresa não está lá animada

Os acionistas Régis, Ghislaine e Paul Dubrule, fundadores da Tok&Stok, se comprometeram a injetar R$ 100 milhões na Mobly, caso a OPA seja bem-sucedida

China se deu mal, mas ações da Vale (VALE3) ainda têm potencial de alta, diz Genial; Gerdau (GGBR4), CSN (CSNA3) e Usiminas (USIM5) devem sair mais prejudicadas

O cenário é visto como negativo e turbulento para as mineradoras e siderúrgicas brasileiras, porém, Vale está muito descontada e tem espaço para ganhos

China não deixa barato: Xi Jinping interrompe feriado para anunciar retaliação a tarifas de Trump — e mercados derretem em resposta

O Ministério das Finanças da China disse nesta sexta-feira (4) que irá impor uma tarifa de 34% sobre todos os produtos importados dos EUA

Um café e um pão na chapa na bolsa: Ibovespa tenta continuar escapando de Trump em dia de payroll e Powell

Mercados internacionais continuam reagindo negativamente a Trump; Ibovespa passou incólume ontem

Cardápio das tarifas de Trump: Ibovespa leva vantagem e ações brasileiras se tornam boas opções no menu da bolsa

O mais importante é que, se você ainda não tem ações brasileiras na carteira, esse me parece um momento oportuno para começar a fazer isso

Ações para se proteger da inflação: XP monta carteira de baixo risco para navegar no momento de preços e juros altos

A chamada “cesta defensiva” tem dez empresas, entre bancos, seguradoras, companhias de energia e outros setores classificados pela qualidade e baixo risco

Petrobras (PETR4) e Vale (VALE3) perdem juntas R$ 26 bilhões em valor de mercado e a culpa é de Trump

Enquanto a petroleira sofreu com a forte desvalorização do petróleo no mercado internacional, a mineradora sentiu os efeitos da queda dos preços do minério de ferro

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP