Uma imagem, o macro e oportunidades de compra

Em homenagem a Jeff Bezos, grande inspiração desta newsletter e que agora vai dividir-se mais formalmente entre a Amazon e o Washington Post, decidi também compartimentar este Day One.

São três partes.

Parte 1 – Uma imagem, que também é um convite

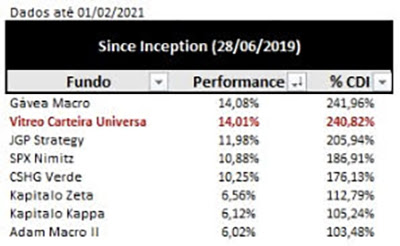

Começo com uma imagem, que, no lugar de onde eu venho, ainda vale mais do que palavras, e um convite:

Confesso orgulho e também até certo alívio com a figura acima. A responsabilidade era grande. As costas, para não dizer outra coisa, estavam na janela.

Quando surgiram as conversas de criação do fundo Carteira Universa, que se inspiraria na nossa Carteira Empiricus, eu me impus um compromisso moral: estaria satisfeito (embora não participe diretamente da equipe de gestão do fundo, me sinto corresponsável, dado que ele persegue as nossas recomendações aqui da Empiricus) se o fundo oferecesse uma rentabilidade de longo prazo em linha com os melhores e mais tradicionais fundos multimercados brasileiros.

Para mim, este é um mercado muito bem mapeado e conhecido, de modo que 9 entre 10 analistas teriam opinião muito semelhante, a lista que deveríamos olhar seria composta por: Adam, Gávea, JGP, Kapitalo, SPX e Verde. Estão todos representados na tabela acima.

Leia Também

Rodolfo Amstalden: Escute as feras

Felipe Miranda: Do excepcionalismo ao repúdio

Fique claro: desde o começo, não era, nem nunca será, uma comparação. Ao contrário, é uma homenagem. Tenho apenas respeito e admiração por esses grandes gestores, referências mundiais em administração de recursos de terceiros. É a Major League. Estar entre eles seria obedecer à minha própria vocação — este é sempre o maior inimigo: meu travesseiro, minha consciência.

Mais do que isso, em termos práticos, seria a possibilidade de oferecer diretamente aos assinantes da Empiricus e da Vitreo rendimentos alinhados àqueles dos melhores profissionais da indústria, que sempre foi nosso grande objetivo. No fim do dia, era a Empiricus se encontrando com ela mesma.

Antes das críticas de “você não deveria comparar com o CDI”, esclareço: o percentual do CDI é apenas uma régua. Mude o tamanho da régua e o tamanho do rendimento do fundo continuará o mesmo. Se você apresenta como % do CDI ou como CDI + X%, o fundo segue rendendo a mesma coisa. Foque no retorno absoluto e nos pares. E, antes também das outras críticas infundadas já conhecidas: tudo isso é cota pública, disponível na CVM. Fique à vontade para checar.

Registro aqui o convite para você conhecer o fundo Carteira Universa, que se inspira na síntese das recomendações daquele que é o grande carro-chefe da Empiricus . Meu dinheiro está lá. Sou o maior cotista do fundo, que abarca boa parte do meu patrimônio, e estou bastante animado com suas perspectivas. Hoje à noite, às 19h, faremos uma live no canal da Vitreo para falar da Carteira Empiricus, do Carteira Universa e das melhores oportunidades de investimento. Você é nosso convidado.

Parte 2 – O background macro

Eu estava na Ilha de Comandatuba com a família no final do ano. Como um sujeito distinto e responsável, segurei o álcool naquele dia. Aquele eterno dilema entre: “você só vive uma vez” e “vamos dar uma segurada”. Havia motivos. Daria uma entrevista para o brilhante jornalista Márcio Kroehn sobre o livro “Princípios do Estrategista”. Até disfarço bem, “sou um bêbado consciente”, mas era melhor evitar. Esse livro é coisa séria.

Ele me perguntou sobre minhas perspectivas para o ano de 2021, se haveria alguma metáfora capaz de sintetizar os próximos 12 meses, como eu fizera em 2014 com “O Fim do Brasil”. Admiti que não tinha nada preparado, que não era tão fácil chegar a metáforas como aquela, principalmente assim, de supetão. Mas respondi que projetava em 2021 a volta à felicidade que nunca tivemos.

Era uma referência à volta à normalidade, seja lá o que queiramos chamar de normalidade. Isso, claro, dependeria da vacinação, permitindo-nos retomar a livre circulação, encontrar pessoas, participar de comemorações conjuntas, beijar, abraçar, conhecer gente nova. Enfim, como seres sociais, a viver em plenitude. E, depois do isolamento, valorizar com intensidade coisas que antes eram percebidas como irrelevantes. Éramos felizes e não sabíamos. Quanto de felicidade carrego em um abraço apertado e um beijo carinhoso na minha mãe? Sinto saudades disso…

Não era, evidentemente, uma abordagem sentimental dos mercados financeiros. Aqui não há muito espaço para sentimentos. Aliás, quase toda emoção será castigada. A racionalidade deve prevalecer.

O ponto era que, havendo um processo rápido e bem-feito de vacinação, as economias voltariam a crescer, teríamos muita demanda por serviços reprimida. Com muita liquidez global, um dólar mais fraco e valuations de ativos cíclicos muito atraentes depois das mazelas deixadas pela Covid-19, a Bolsa poderia andar bastante bem.

Temos visto exatamente isso agora, temperados ainda por resultados corporativos sucessivos acima do esperado, sobretudo no nicho das big techs americanas — exemplos mais recentes em Amazon e Alphabet (Google).

Como sempre me lembra o Rodolfo, que além de jornalista, economista e mestre em Finanças, cursou Física na USP (como pode?), o que cresce exponencialmente, também decresce. Depois de um começo errático no mundo, a vacinação está a todo vapor e podemos encontrar uma rápida queda das taxas de mortalidade em poucos meses.

A taxa de mortalidade é muito concentrada nas faixas de 70/65+, algo superior a 70% — não temos estatísticas para todo o Brasil, mas esse é o caso de São Paulo. Na verdade, é perto disso para o mundo todo. Israel, EUA… todos vão por aí.

Ou seja, se tivermos mesmo 23/24 milhões de doses de vacina no Brasil até março, conseguiremos vacinar boa parte da população idosa. Queiramos ou não, gostemos ou não, e politização à parte, o Brasil é uma referência em vacinação, com uma capilaridade bastante boa e experiência nisso.

Em sendo o caso, a taxa de mortalidade poderia cair brutalmente a partir de março. A atividade seria recuperada e voltaríamos a crescer com algum vigor.

No mundo, iríamos pelo mesmo caminho. Some a isso uma coordenação global sem precedentes de política econômica, envolvendo, pela primeira vez desde 2010, uma combinação vigorosa de fiscal e monetário — há quanto tempo a Europa não fazia um esforço fiscal importante?

Em outras palavras, podemos encontrar uma curva de crescimento bem empinada nos próximos meses, com destaque para aqueles ativos de risco que se beneficiam da normalização da economia. O Brasil, que é muito cíclico e ficou para trás nos últimos meses, poderia ser um dos grandes beneficiados, em especial se esse discurso de Rodrigo Pacheco e Arthur Lira em prol das reformas e da responsabilidade fiscal ganhar contornos materiais.

Parte 3 – Oportunidades de compra

Se você pensou em commodities e cíclicos domésticos defasados, bingo! Acho que a Vale está dando uma oportunidade de compra fantástica nesses níveis — a julgar pelo comportamento do minério de ferro nesta manhã, pode abrir caindo ainda mais hoje, uma rara buy opportunity.

Shoppings, educacionais e varejo de moda também podem ser especialmente atrativos. Minhas preferidas aqui são Jereissati e Yduqs.

Rodolfo Amstalden: As expectativas de conflação estão desancoradas

A principal dificuldade epistemológica de se tentar adiantar os próximos passos do mercado financeiro não se limita à já (quase impossível) tarefa de adivinhar o que está por vir

Felipe Miranda: Vale a pena investir em ações no Brasil?

Dado que a renda variável carrega, ao menos a princípio, mais risco do que a renda fixa, para se justificar o investimento em ações, elas precisariam pagar mais nessa comparação

Rodolfo Amstalden: Para um período de transição, até que está durando bastante

Ainda que a maior parte de Wall Street continue sendo pró Trump, há um problema de ordem semântica no “período de transição”: seu falsacionismo não é nada trivial

Tony Volpon: As três surpresas de Donald Trump

Quem estudou seu primeiro governo ou analisou seu discurso de campanha não foi muito eficiente em prever o que ele faria no cargo, em pelo menos três dimensões relevantes

Dinheiro é assunto de mulher? A independência feminina depende disso

O primeiro passo para investir com inteligência é justamente buscar informação. Nesse sentido, é essencial quebrar paradigmas sociais e colocar na cabeça de mulheres de todas as idades, casadas, solteiras, viúvas ou divorciadas, que dinheiro é assunto delas.

Rodolfo Amstalden: Na esperança de marcar o 2º gol antes do 1º

Se você abre os jornais, encontra manchetes diárias sobre os ataques de Donald Trump contra a China e contra a Europa, seja por meio de tarifas ou de afrontas a acordos prévios de cooperação

Rodolfo Amstalden: Um Brasil na mira de Trump

Temos razões para crer que o Governo brasileiro está prestes a receber um recado mais contundente de Donald Trump

Rodolfo Amstalden: Eu gostaria de arriscar um palpite irresponsável

Vai demorar para termos certeza de que o último período de mazelas foi superado; quando soubermos, porém, não restará mais tanto dinheiro bom na mesa

Rodolfo Amstalden: Tenha muito do óbvio, e um pouco do não óbvio

Em um histórico dos últimos cinco anos, estamos simplesmente no patamar mais barato da relação entre preço e valor patrimonial para fundos imobiliários com mandatos de FoFs e Multiestratégias

Felipe Miranda: Isso não é 2015, nem 1808

A economia brasileira cresce acima de seu potencial. Se a procura por camisetas sobe e a oferta não acompanha, o preço das camisetas se eleva ou passamos a importar mais. Não há milagre da multiplicação das camisetas.

Tony Volpon: O paradoxo DeepSeek

Se uma relativamente pequena empresa chinesa pode desafiar as grandes empresas do setor, isso será muito bom para todos – mesmo se isso acabar impactando negativamente a precificação das atuais gigantes do setor

Rodolfo Amstalden: IPCA 2025 — tem gosto de catch up ou de ketchup mais caro?

Se Lula estivesse universalmente preocupado com os gastos fiscais e o descontrole do IPCA desde o início do seu mandato, provavelmente não teria que gastar tanta energia agora com essas crises particulares

Rodolfo Amstalden: Um ano mais fácil (de analisar) à frente

Não restam esperanças domésticas para 2025 – e é justamente essa ausência que o torna um ano bem mais fácil de analisar

Rodolfo Amstalden: Às vésperas da dominância fiscal

Até mesmo os principais especialistas em macro brasileira são incapazes de chegar a um consenso sobre se estamos ou não em dominância fiscal, embora praticamente todos concordem que a política monetária perdeu eficácia, na margem

Rodolfo Amstalden: Precisamos sobre viver o “modo sobrevivência”

Não me parece que o modo sobrevivência seja a melhor postura a se adotar agora, já que ela pode assumir contornos excessivamente conservadores

Rodolfo Amstalden: Banda fiscal no centro do palco é sinal de que o show começou

Sequestrada pela política fiscal, nossa política monetária desenvolveu laços emocionais profundos com seus captores, e acabou por assimilar e reproduzir alguns de seus traços mais viciosos

Felipe Miranda: O Brasil (ainda não) voltou — mas isso vai acontecer

Depois de anos alijados do interesse da comunidade internacional, voltamos a ser destaque na imprensa especializada. Para o lado negativo, claro

Felipe Miranda: Não estamos no México, nem no Dilma 2

Embora algumas analogias de fato possam ser feitas, sobretudo porque a direção guarda alguma semelhança, a comparação parece bastante imprecisa

Rodolfo Amstalden: Brasil com grau de investimento: falta apenas um passo, mas não qualquer passo

A Moody’s deixa bem claro qual é o passo que precisamos satisfazer para o Brasil retomar o grau de investimento: responsabilidade fiscal

Tony Volpon: O improvável milagre do pouso suave americano

Powell vendeu ao mercado um belo sonho de um pouso suave perfeito. Temos que estar cientes que é isso que os mercados hoje precificam, sem muito espaço para errar.

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP