São os invernos menos frios que te deixarão vivo

Foi apenas no século 19 que cientistas concordaram que o planeta havia passado por várias eras glaciais e não apenas uma, consenso até a época.

A descoberta de enormes rochas com diferenças de idade de alguns milhões de anos e em lugares completamente distantes entre si sugeria pelo menos cinco períodos de congelamento da Terra, em que praticamente não existia vida devido às baixas temperaturas e à falta de luz solar.

O tema introduz o capítulo sobre retornos compostos do livro “The Psychology of Money”, do premiado autor e investidor em venture capital Morgan Housel – seu blog, Collaborative Fund, é uma das leituras mais interessantes que tive o prazer de conhecer nos últimos anos.

Mas que força da natureza – ou sobrenatural, dependendo da fé de cada um – poderia causar o congelamento e derretimento do planeta por algumas vezes? Existiam, de fato, várias teorias para explicar o congelamento ou derretimento do planeta apenas uma vez, mas não cinco.

Há pouco mais de um século, o sérvio Milutin Milankovic chegou à teoria aceita até hoje de que os campos gravitacionais do Sol e da Lua afetam levemente o movimento da Terra e sua distância em relação ao Sol. Ao longo desse ciclo, o planeta poderia passar milênios com temperaturas muito altas ou muito baixas.

A princípio, Milankovic assumiu que eram os longos invernos vorazes os responsáveis pelas eras glaciais, transformando tudo em gelo. Anos depois, porém, o russo Wladimir Koppen aprofundou-se no tema e encontrou o equívoco do colega.

Leia Também

A polarização do mercado financeiro, criptomoedas fecham semana no vermelho e outros destaques

Na realidade, eram os verões sucessivos e ligeiramente menos quentes que causavam o congelamento, ao não serem capazes de derreter o gelo do inverno anterior. Mais do que uma energia gigantesca, o processo cíclico de destruição da vida na Terra era lento e constante.

Repare a natureza convexa e cíclica do exemplo: pequenas mudanças que se acumulam no tempo causam mudanças cada vez maiores, até o ponto de inflexão em que o ciclo atual é causa das mudanças que levarão ao próximo.

A analogia é perfeita para o ato de investir, especificamente se aplicada à convexidade e à natureza cíclica do investimento em ações.

Recentemente, decidimos investigar a relação entre os fundos long biased – aqueles com viés comprado em Bolsa, mas com flexibilidade na exposição – e os long only – sempre comprados, próximos a 100% de exposição a ações.

A principal crítica que existe aos long biased é o fato de ficarem no meio do caminho, nem pra lá nem pra cá, entre gestores de ações tradicionais, totalmente dedicados a gerar retornos via seleção das melhores empresas, e gestores de multimercados, com um componente de “market timing” em suas decisões, mas historicamente com pouca exposição à Bolsa.

Antes de qualquer coisa, não há dúvida de que ganhar dinheiro no mercado é um jogo disputadíssimo e, provavelmente, um jogo de soma negativa se considerarmos os custos envolvidos. Selecionar as melhores empresas para ser sócio e ainda aumentar ou reduzir a exposição à renda variável no momento certo demandam muito de tudo: experiência, sorte e obsessão. É para poucos e são esses que nos interessam.

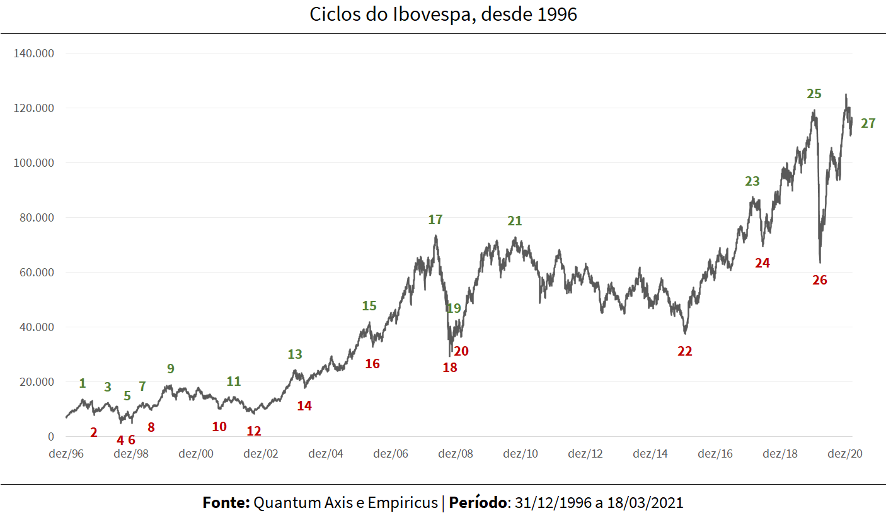

Em primeiro lugar, segmentamos o desempenho do Ibovespa desde 1996 em ciclos de alta e de baixa, em que alta corresponde a períodos com ganhos de pelo menos 25% e baixa a períodos com queda de pelo menos 20%. (Há uma simetria matemática aqui: ao perder 20%, o investidor precisa recuperar 25% para voltar ao ponto original.)

Cada número da figura abaixo corresponde a um desses períodos alternados. Atualmente, estamos em um ciclo de alta que começou em 23 de março do ano passado, pior momento da crise. O Ibovespa já sobe 81% desde então.

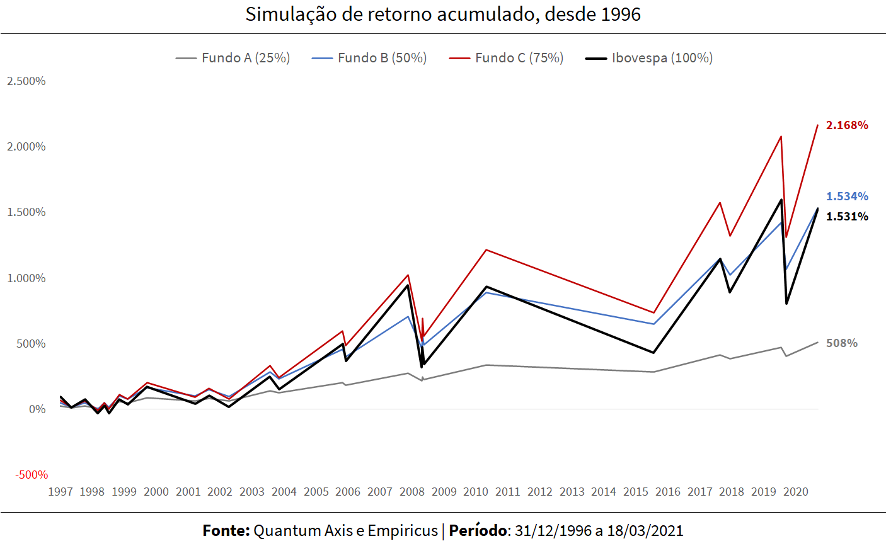

Em seguida, simulamos três estratégias com exposição crescente à Bolsa: um fundo A, que capturaria 25% do resultado de cada ciclo, de alta ou baixa; B, que capturaria 50%; e C, com 75%. Aqui, há uma premissa duvidosa, mas utilizada para fins didáticos, de que esses gestores têm habilidade acima da média de identificar ciclos.

Pela lógica, todos são menos arriscados do que um gestor de fundo long only, 100% alocado em Bolsa. Mas seriam seus retornos também proporcionalmente menores?

Não exatamente. O resultado traz uma dupla surpresa: enquanto o fundo B, com metade da exposição à Bolsa em cada um dos ciclos, teve desempenho acumulado próximo ao do Ibovespa, o fundo C, com 75% de captura, foi muito melhor, abrindo larga diferença.

Uma das hipóteses para o desempenho superior de C, por exemplo, é justamente a assimetria que existe entre ganhos e perdas. Participar dos movimentos de alta teve peso maior do que dos movimentos de baixa.

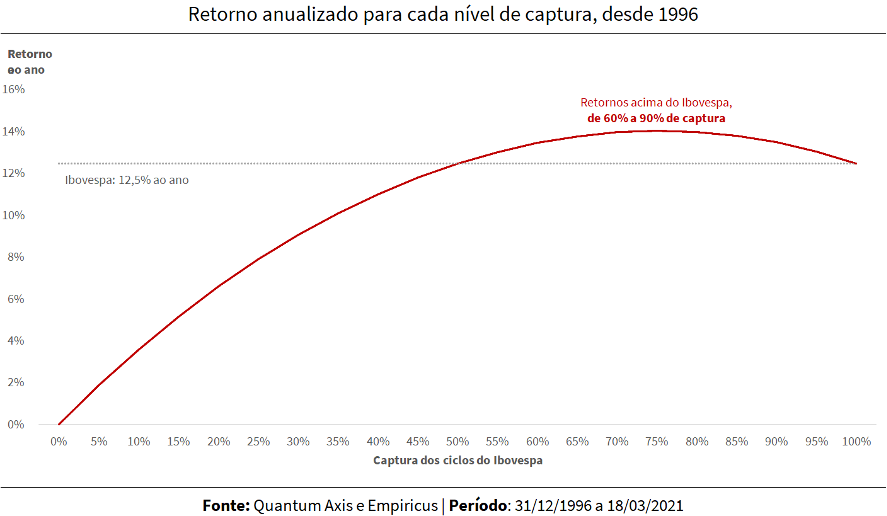

O próximo passo seria, portanto, entender se houve e qual foi, historicamente, um intervalo ideal de exposição ao Ibovespa nos ciclos. A figura abaixo aponta nessa direção: estratégias que participaram de 60% a 90% das altas e baixas da Bolsa tiveram um desempenho acumulado acima do Ibovespa em 24 anos, com menos risco, obviamente.

Ao simularmos outros períodos, os resultados foram parecidos, com pico próximo a 70% a 80% de captura. Esse parece ser, historicamente, um intervalo que equilibra o trade-off entre a convexidade na alta e a proteção patrimonial na queda.

Da teoria para a prática, outras duas surpresas positivas: não apenas a maioria dos fundos long biased da indústria ganhou do Ibovespa nos últimos anos – lembrando que há uma boa dose de heterogeneidade entre eles –, como os melhores ainda têm uma relação assimétrica e positiva entre o quanto participam das altas da Bolsa e o quanto participam das quedas.

Para conhecer esses fundos que mais se destacam e acompanhar o relatório que será divulgado nas próximas semanas com cenário e posições dos principais gestores da categoria, espero você na série Os Melhores Fundos de Investimento.

Por que a Gerdau acertou mais uma vez ao segurar aquele caminhão de dividendos que todos estavam esperando

Um ano depois, a Gerdau continua ensinando os analistas sobre a gestão disciplinada de recursos que diferencia as boas empresas do mercado

Precisamos falar sobre indicadores antecedentes: Saiba como analisar os índices antes de investir

Com o avanço da tecnologia, cada vez mais fundos de investimentos estão utilizando esses indicadores em seus modelos — e talvez a correlação esteja caindo

Rodolfo Amstalden: Encaro quase como um hedge

Tenho pensado cada vez mais na importância de buscar atividades que proporcionem feedbacks rápidos e causais. Elas nos ajudam a preservar um bom grau de sanidade

Day trade na B3: Oportunidade de lucro de mais de 4% com ações da AES Brasil (AESB3); confira a recomendação

Identifiquei uma oportunidade de swing trade baseada na análise quant – compra dos papéis da AES Brasil (AESB3). Saiba os detalhes

Setembro em tons de vermelho: Confira todas as notícias que pesam nos mercados e impactam seus investimentos hoje

O mês de setembro começa com uma imensa mancha de tinta vermelha sobre a tela das bolsas mundiais, sentindo o peso do Fed, da inflação recorde na zona do euro e do lockdown em Chengdu

A febre dos NFTs passou, mas esta empresa está ganhando dinheiro com eles até hoje

Saiba quem foram os vendedores de pás da corrida do ouro dos NFTs e o que isso nos ensina para as próximas ondas especulativas

Balanço de agosto, o Orçamento de 2023 e outros destaques do dia

A alta de 6,16% do Ibovespa em agosto afastou o rótulo de “mês do desgosto”, mas ainda assim deixou um sabor amargo na boca. Isso porque depois de disparar mais de 10% ainda na primeira quinzena, impulsionado pela volta do forte fluxo de capital estrangeiro, as últimas duas semanas foram comandadas pela cautela. Uma dupla […]

Day trade na B3: Oportunidade de lucro acima de 4% com ações da Marcopolo (POMO4); confira a recomendação

Identifiquei uma oportunidade de swing trade baseada na análise quant – compra dos papéis da Marcopolo (POMO4). Saiba mais detalhes

Tente outra vez: basta desejar profundo para ver a bolsa subir? Confira tudo o que mexe com os seus investimentos hoje

Em queda desde a sexta-feira, as bolsas de valores estrangeiras começaram o dia em busca de recuperação singela. Por aqui, investidores procuram justificativas para descolar o Ibovespa de Wall Street

Commodities derrubam Ibovespa, Itaú BBA rebaixa a Petrobras (PETR4) e as mudanças na WEG (WEGE3); confira os destaques do dia

As últimas levas de notícias que chegam de todas as partes do mundo parecem ter jogado os investidores dentro de um labirinto de difícil resolução em que apenas a cautela pode ser utilizada como arma. O emaranhado de corredores a serem percorridos não só são longos, como também parecem estar sempre mudando de posição — […]

Gringos estão de olho no Ibovespa, mas investidor local parece sem apetite pela bolsa brasileira. Qual é a melhor estratégia?

É preciso ir contra o consenso para gerar retornos acima da média, mesmo que isso signifique correr o risco de estar errado

Entenda por que você não deve acompanhar só quem possui teses de investimento iguais às suas

Parte fundamental do estudo de uma ação é entender não só a cabeça de quem tem uma tese que vá em linha com a sua, mas também a de quem pensa o contrário

Day trade na B3: Oportunidade de lucro acima de 11% com ações da Santos Brasil (STBP3); confira a recomendação

Identifiquei uma oportunidade de swing trade baseada na análise quant – compra dos papéis da Santos Brasil (STBP3). Saiba os detalhes

Uma pausa para respirar: Confira todas as notícias que movimentam os mercados e impactam seus investimentos hoje

A saída da atual crise inflacionária norte-americana passa necessariamente por algum sacrifício. Hoje, porém, as bolsas fazem uma pausa para respirar

Aperte os cintos: o Fed praticamente acabou com as teses de crescimento, e o fim do bear market rally está aí

Saída da atual crise inflacionária passa por algum sacrifício. Afinal, estamos diante de um ciclo econômico clássico e será preciso esfriar o mercado de trabalho

Ibovespa se descola da gringa, Itaú entra na disputa das vendas virtuais e a estratégia de Bolsonaro para os debates; confira os destaques do dia

Em Wall Street, o alerta do Federal Reserve de que o aperto monetário pode ser mais intenso do que o esperado penalizou as bolsas lá fora

Complacência: Entenda por que é melhor investir em ativos de risco brasileiros do que em bolsa norte-americana

Uma das facetas da complacência é a tendência a evitar conflitos e valorizar uma postura pacifista, num momento de remilitarização do mundo, o que pode ser enaltecido agora

Day trade na B3: Oportunidade de lucro acima de 5% com ações do Grupo Pão de Açúcar (PCAR3); confira a recomendação

Identifiquei uma oportunidade de swing trade baseada na análise quant – compra dos papéis do Grupo Pão de Açúcar (PCAR3). Veja os detalhes

Mercados, debate presidencial e um resultado inesperado: Confira todas as notícias que mexem com os seus investimentos hoje

Com a percepção de que o Fed optará pelo combate à inflação a todos os custos, os últimos dias de agosto não devem trazer alívio para os mercados financeiros. O Ibovespa ainda repercute o primeiro debate entre presidenciáveis

Por que saber demais pode tornar você um péssimo chefe

Apesar de desenvolvermos uma compreensão mais sofisticada da realidade como adultos, tendemos a cair em armadilhas com muito mais frequência do que gostaríamos de admitir

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP