As oscilações do mercado financeiro e os princípios dos vasos comunicantes

“O acréscimo de pressão exercida num ponto em um líquido ideal em equilíbrio se transmite integralmente a todos os pontos desse líquido e às paredes do recipiente que o contém.”

No século 17, o físico, matemático e filósofo francês Blaise Pascal elaborou o enunciado acima com vasta aplicação ao estudo da hidrostática. Mais à frente, o teorema do físico e matemático belga Simon Stevin endereçou outras variáveis importantes para o que é conhecido como sistema dos vasos comunicantes.

Por definição, quando dois ou mais recipientes que contêm um mesmo líquido são conectados por um tubo, as colunas de líquido de todo o sistema terão a mesma altura se submetidas à mesma pressão, qualquer que seja o tamanho ou formato desse sistema.

Em outras palavras, dois sistemas interligados têm seus conteúdos “nivelados” e movimentos individuais sentidos em cada vaso são transmitidos ao restante do sistema até que o equilíbrio seja alcançado. O teorema é vastamente utilizado em sistemas hidráulicos e na interligação de reservatórios, o que permite a distribuição da água sem necessidade de bombas auxiliares.

Na prática, embora o princípio ainda seja válido, nem sempre o resultado é perfeito. É necessário levar em conta algumas características peculiares de cada fluido, como densidade, viscosidade e capilaridade, que geram diferenças no nível observado do sistema.

Aqui, há uma analogia entre o conceito da Física e as oscilações do mercado financeiro. E talvez a maneira mais fácil de construir esse raciocínio seja através de um olhar retrospectivo para as crises globais.

Leia Também

Rodolfo Amstalden: Escute as feras

Felipe Miranda: Do excepcionalismo ao repúdio

Em 2008, a crise originada no mercado de crédito imobiliário dos EUA foi sentida nos mais diversos ativos que, de alguma forma, estavam conectados ao mercado de capitais. Na época, o banco central americano implementou um programa de estímulos de compra de ativos com a intenção de aumentar a liquidez e reduzir a volatilidade dos mercados. Em 2013, a autoridade monetária iniciou a comunicação sobre a retirada desses estímulos, fenômeno conhecido como “tapering”, o que causou forte turbulência no mercado de capitais. No último relatório global da série Os Melhores Fundos de Investimento, mostramos o impacto do tapering nas principais classes de ativos de nossa carteira.

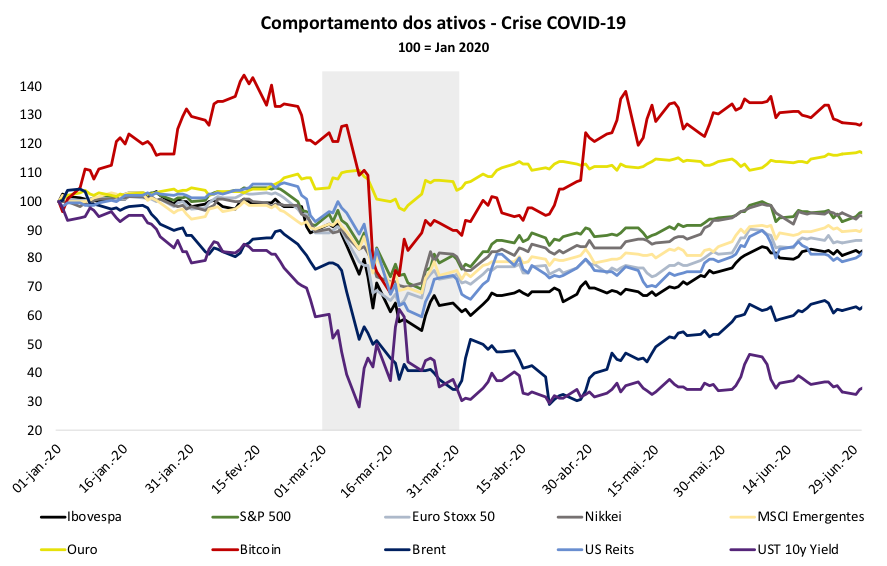

Em 2020, o efeito não foi diferente. A pandemia da Covid-19 causou a interrupção das cadeias globais de produção e uma queda abrupta de demanda por produtos e serviços, devido às medidas de restrição de mobilidade no mundo. O impacto nos ativos ocorreu de forma generalizada, mas não homogênea. Assim como cada fluido possui características próprias e comportamentos particulares, os ativos financeiros reagiram de modo diferente à atual crise sanitária.

Fonte: Bloomberg e Empiricus

No gráfico acima, é possível observar a queda generalizada de ativos de diversas classes. Dentre os índices de ações, o Ibovespa caiu até 40% e o S&P 500 recuou cerca de 28% no período destacado. Podemos ressaltar aqui o comportamento do ouro e do bitcoin, vistos como ativos que adicionam proteção e descorrelação aos portfólios. Durante o mês de março de 2020, o metal precioso chegou a cair 12% e a criptomoeda teve queda de até 46%.

Mas a lógica que se aplica aos maus momentos também vale quando os ventos sopram a favor: a recuperação desigual entre as economias desde o pior momento da crise no ano passado até hoje só reforça esse argumento.

Enquanto o S&P 500 levou três meses para alcançar novamente o patamar do início de março de 2020, o Ibovespa levou mais de oito meses, o bitcoin, dois meses e o índice que acompanha o mercado imobiliário nos EUA, o US REITs, atingiu o nível pré-crise apenas após um ano.

Quando isso acontece, o diferencial para o investidor está na experiência ao selecionar regiões, classes, ativos e gestores e nos tamanhos das posições que trarão a melhor combinação entre risco e retorno, tanto na parcela local quanto na internacional do portfólio.

Este é meu compromisso com o assinante do Melhores Fundos: acompanhar e recomendar os gestores que têm demonstrado resultados consistentes em meio às tempestades ou em momentos de bonança, aqueles poucos capazes de se valer das características dos sistemas em que estão inseridos para gerar retornos significativamente superiores no longo prazo.

Não se conectar ao sistema não é mais uma opção.

Rodolfo Amstalden: As expectativas de conflação estão desancoradas

A principal dificuldade epistemológica de se tentar adiantar os próximos passos do mercado financeiro não se limita à já (quase impossível) tarefa de adivinhar o que está por vir

Felipe Miranda: Vale a pena investir em ações no Brasil?

Dado que a renda variável carrega, ao menos a princípio, mais risco do que a renda fixa, para se justificar o investimento em ações, elas precisariam pagar mais nessa comparação

Rodolfo Amstalden: Para um período de transição, até que está durando bastante

Ainda que a maior parte de Wall Street continue sendo pró Trump, há um problema de ordem semântica no “período de transição”: seu falsacionismo não é nada trivial

Tony Volpon: As três surpresas de Donald Trump

Quem estudou seu primeiro governo ou analisou seu discurso de campanha não foi muito eficiente em prever o que ele faria no cargo, em pelo menos três dimensões relevantes

Dinheiro é assunto de mulher? A independência feminina depende disso

O primeiro passo para investir com inteligência é justamente buscar informação. Nesse sentido, é essencial quebrar paradigmas sociais e colocar na cabeça de mulheres de todas as idades, casadas, solteiras, viúvas ou divorciadas, que dinheiro é assunto delas.

Rodolfo Amstalden: Na esperança de marcar o 2º gol antes do 1º

Se você abre os jornais, encontra manchetes diárias sobre os ataques de Donald Trump contra a China e contra a Europa, seja por meio de tarifas ou de afrontas a acordos prévios de cooperação

Rodolfo Amstalden: Um Brasil na mira de Trump

Temos razões para crer que o Governo brasileiro está prestes a receber um recado mais contundente de Donald Trump

Rodolfo Amstalden: Eu gostaria de arriscar um palpite irresponsável

Vai demorar para termos certeza de que o último período de mazelas foi superado; quando soubermos, porém, não restará mais tanto dinheiro bom na mesa

Rodolfo Amstalden: Tenha muito do óbvio, e um pouco do não óbvio

Em um histórico dos últimos cinco anos, estamos simplesmente no patamar mais barato da relação entre preço e valor patrimonial para fundos imobiliários com mandatos de FoFs e Multiestratégias

Felipe Miranda: Isso não é 2015, nem 1808

A economia brasileira cresce acima de seu potencial. Se a procura por camisetas sobe e a oferta não acompanha, o preço das camisetas se eleva ou passamos a importar mais. Não há milagre da multiplicação das camisetas.

Tony Volpon: O paradoxo DeepSeek

Se uma relativamente pequena empresa chinesa pode desafiar as grandes empresas do setor, isso será muito bom para todos – mesmo se isso acabar impactando negativamente a precificação das atuais gigantes do setor

Rodolfo Amstalden: IPCA 2025 — tem gosto de catch up ou de ketchup mais caro?

Se Lula estivesse universalmente preocupado com os gastos fiscais e o descontrole do IPCA desde o início do seu mandato, provavelmente não teria que gastar tanta energia agora com essas crises particulares

Rodolfo Amstalden: Um ano mais fácil (de analisar) à frente

Não restam esperanças domésticas para 2025 – e é justamente essa ausência que o torna um ano bem mais fácil de analisar

Rodolfo Amstalden: Às vésperas da dominância fiscal

Até mesmo os principais especialistas em macro brasileira são incapazes de chegar a um consenso sobre se estamos ou não em dominância fiscal, embora praticamente todos concordem que a política monetária perdeu eficácia, na margem

Rodolfo Amstalden: Precisamos sobre viver o “modo sobrevivência”

Não me parece que o modo sobrevivência seja a melhor postura a se adotar agora, já que ela pode assumir contornos excessivamente conservadores

Rodolfo Amstalden: Banda fiscal no centro do palco é sinal de que o show começou

Sequestrada pela política fiscal, nossa política monetária desenvolveu laços emocionais profundos com seus captores, e acabou por assimilar e reproduzir alguns de seus traços mais viciosos

Felipe Miranda: O Brasil (ainda não) voltou — mas isso vai acontecer

Depois de anos alijados do interesse da comunidade internacional, voltamos a ser destaque na imprensa especializada. Para o lado negativo, claro

Felipe Miranda: Não estamos no México, nem no Dilma 2

Embora algumas analogias de fato possam ser feitas, sobretudo porque a direção guarda alguma semelhança, a comparação parece bastante imprecisa

Rodolfo Amstalden: Brasil com grau de investimento: falta apenas um passo, mas não qualquer passo

A Moody’s deixa bem claro qual é o passo que precisamos satisfazer para o Brasil retomar o grau de investimento: responsabilidade fiscal

Tony Volpon: O improvável milagre do pouso suave americano

Powell vendeu ao mercado um belo sonho de um pouso suave perfeito. Temos que estar cientes que é isso que os mercados hoje precificam, sem muito espaço para errar.

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP