Onde investir no 2º semestre: o dólar tem tudo para se manter abaixo de R$ 5,00

O segundo episódio da série especial do Seu Dinheiro dá destaque para o câmbio: para analistas, os fundamentos indicam mais alívio no dólar

Prever a cotação do dólar é sempre uma tarefa ingrata: o mercado de câmbio sofre influência de um sem-número de variáveis, tanto domésticas quanto externas — talvez seja a classe de ativos mais exposta ao imponderável.

Cenário eleitoral, dinâmica de juros no mundo, recuperação da economia global, trajetória fiscal do país, comportamento das commodities, turbulências geopolíticas... Tudo isso e muito mais pode afetar os preços das moedas, a qualquer momento.

Mas, ora essas, você não abriu esse texto para que eu fique em cima do muro, certo? Pois bem: com os dados que estão disponíveis hoje para análise, é possível dizer que o dólar tem tudo para continuar caindo no segundo semestre.

Ou seja, estamos falando da possibilidade de estabilização do câmbio abaixo da marca de R$ 5,00. Um cenário que era impensável no começo do ano, quando parecia questão de tempo até que o dólar batesse os R$ 6,00.

E o que explica essa virada? Em primeiro plano, aparece a política de juros no Brasil: o Copom assumiu uma postura de "faremos o que for preciso" para controlar a inflação em 2022 — já há quem fale numa Selic perto de 7% ao fim desse ano.

A política monetária, no entanto, não é o único fator favorável ao Real daqui para frente. Eu conversei com diversos analistas e economistas nos últimos dias, e a percepção de continuidade do alívio no câmbio é unânime. Só que todos também ressaltam: essa queda do dólar não vai ser linear; a volatilidade continuará afetando o mercado.

Leia Também

Este texto faz parte de uma série especial do Seu Dinheiro sobre onde investir no segundo semestre de 2021. Eis a lista completa:

- Bolsa

- Dólar e ouro (você está aqui)

- Renda fixa (publicação em 5/7)

- FIIs e imóveis (6/7)

- Bitcoin e criptomoedas (7/7)

- BDRs e ações estrangeiras (8/7)

Para esta matéria contribuíram Ronaldo Patah, estrategista-chefe do UBS; Carlos Calabresi, CIO da Garde Asset; Roberto Motta, responsável pela mesa de futuros da Genial Investimentos; e Gustavo Arruda, chefe de pesquisa para América Latina do BNP Paribas.

Ondas de alívio

É muito comum definir o mercado de câmbio como um "termômetro do medo": se a incerteza paira no ar ou se a aversão ao risco vai às alturas, a demanda por dólares aumenta. A moeda americana, afinal, é um ativo clássico para proteção dos investimentos.

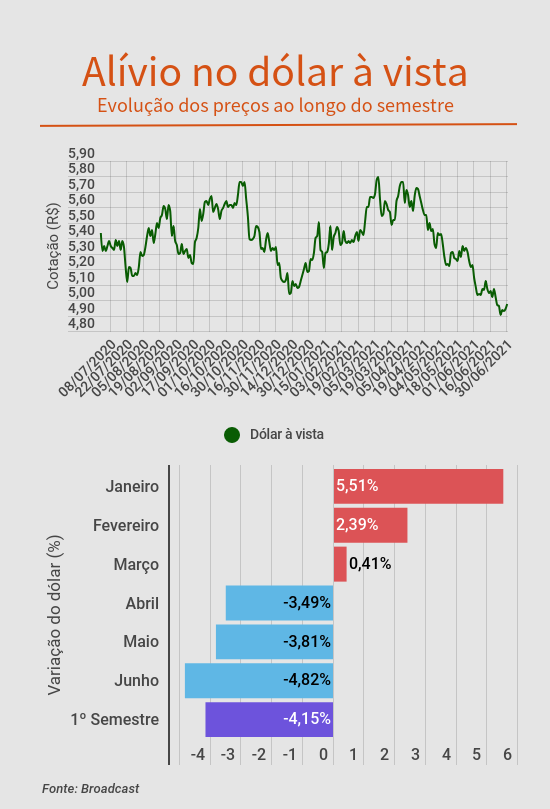

E se o câmbio é o termômetro do medo, pode-se dizer que o mercado brasileiro estava com uma febre alta no começo de 2021: o dólar à vista chegou às máximas históricas em termos nominais, rondando os R$ 5,80.

A pandemia chegou ao nível mais crítico no país — a segunda onda da Covid-19 ganhou força entre fevereiro e março —, a vacinação estava atrasada, o Orçamento para o ano ainda era uma incógnita, as reformas não andavam, os juros estavam nas mínimas. Uma combinação explosiva para a dinâmica das moedas.

Só que os planetas começaram a se alinhar a favor do Real a partir de abril, trazendo ondas de alívio ao mercado de câmbio. E, mais importante: elas continuarão atuando ao longo do segundo semestre.

A primeira onda relevante diz respeito ao mercado de commodities: tanto os produtos agrícolas quanto os metálicos passaram por forte valorização ao longo do semestre, dada a demanda aquecida vista lá fora. E o Brasil é uma potência nessa área, exportando para vários países e em quantias elevadas.

Conforme as economias globais vão reabrindo, é natural que a necessidade por commodities se intensifique. A China passa por esse fenômeno: o consumo de minério de ferro pelas indústrias é alto; a demanda por produtos agrícolas aumenta, dada a necessidade de restabelecimento do rebanho do país após o surto de gripe suína.

"A gente tem exportado volumes cada vez maiores", diz Ronaldo Patah, estrategista-chefe do UBS, destacando que, ao mesmo tempo, as importações do Brasil e os gastos do brasileiro no exterior diminuíram bastante com a pandemia. "Então, tem toda essa sobra de dólares".

E o cenário de commodities em patamares elevados e demanda aquecida deve continuar nos próximos meses, por mais que a China se esforce para conter o avanço dos preços.

Os Estados Unidos, por exemplo, têm um megaprojeto de infraestrutura no horizonte e certamente precisarão de minério de ferro e aço; a Europa e outras regiões da Ásia e do Oriente Médio seguem consumindo produtos agrícolas brasileiros.

O diferencial

Mas além das questões comerciais, há também aspectos técnicos do mercado de câmbio que ajudam a explicar a queda do dólar. O principal deles diz respeito à condução da política monetária.

Com a pandemia, houve um movimento coordenado dos BCs do mundo para baixar os juros e injetar recursos no sistema financeiro; a ideia era impedir uma paralisia da economia, dando todo o estímulo possível para o consumo e a produção.

E, como todos sabem, o Copom baixou a Selic às mínimas históricas, chegando a 2% ao ano em agosto de 2020 e permanecendo nesse patamar até janeiro — o que foi um erro, de acordo com Carlos Calabresi, CIO da Garde Asset.

"O BC demorou demais com os juros; depois, criou o forward guidance e se amarrou nele. A vida foi se normalizando, a inflação também, e a gente ficou com juro real negativo num país com dívida grande", diz ele.

Atrasado ou não, fato é que o Copom começou a subir a Selic de forma agressiva a partir de maio, dando três aumentos consecutivos de 0,75 ponto. Agora, com os juros a 4,25% ao ano, o BC segue pisando fundo no aperto monetário, deixando aberta a possibilidade de um aumento de 1 ponto na próxima reunião, em agosto.

Mas o que importa de verdade para o mercado de câmbio não é a motivação, mas sim, o fato: juros mais altos costumam atrair investimentos externos.

Coloque-se na pele de um investidor gringo. Os títulos do governo americano de 10 anos estão girando ao redor de 1,5%. Ora essas, se os juros reais no Brasil estão rendendo menos, a escolha é óbvia: os Treasuries remuneram mais e têm menos risco.

Mas, conforme os juros brasileiros vão subindo, o jogo muda de cena. Investir no país passa a ser mais atraente, já que a remuneração vai ficando mais polpuda. E, mais importante: os juros americanos ainda vão ficar perto de 0% por um bom período.

"O mundo ainda não começou a subir juro, os BCs estão anunciando que vão fazer com calma, enquanto o nosso já começou e começou com uma velocidade boa", diz Calabresi. "Fez certíssimo, está tentando reancorar as expectativas de inflação".

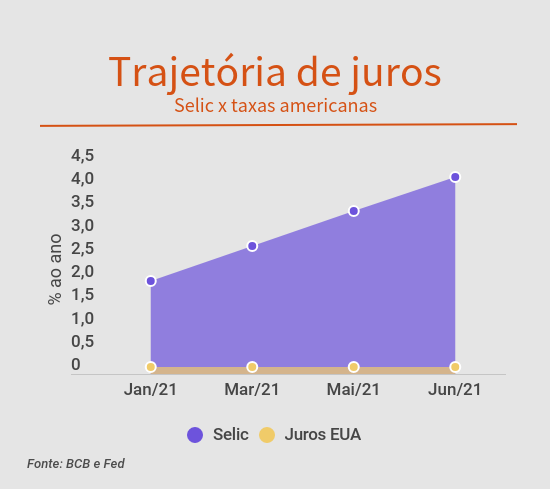

Veja o gráfico acima. A área azul representa o diferencial de juros entre Brasil e EUA — e, quanto maior a distância entre os dois pontos, mais atrativo é o investimento no nosso país.

Enquanto o Federal Reserve sinaliza que manterá os juros inalterados na faixa de 0% a 0,25% ao ano até, pelos menos, 2023 (há quem ache que a elevação vai começar antes), o Copom já está subindo a Selic — portanto, o diferencial vai ficar cada vez maior ao longo do ano.

Confiança redobrada

Esses dois fatores ainda vieram acompanhados de uma melhora no cenário político-econômico do Brasil: o PIB cresceu 1,2% no primeiro trimestre, surpreendendo o mercado — e desencadeando uma avalanche de revisões positivas do crescimento da economia em 2021.

Em paralelo, a dinâmica fiscal do país também melhorou: a arrecadação de impostos e contribuições chegou a R$ 142 bilhões em maio, um aumento de quase 70% na base anual. No acumulado de 2021, a arrecadação já soma R$ 744 bilhões, crescimento de 21% em relação ao mesmo período de 2020.

A relação dívida/PIB do governo federal caiu para 85,6% em maio, o menor nível em 11 meses — o que aumenta a tranquilidade dos investidores externos.

"Boa parte da melhora [do câmbio] é fruto dessa combinação. Expectativa de crescimento melhor, números fiscais melhores, taxas de juros muito mais compatíveis", diz Roberto Motta, responsável pela mesa de futuros da Genial Investimentos. "O estrangeiro quer expectativa de crescimento".

E agora, para onde vamos?

Dito tudo isso, fica claro que os vetores atuais seguem direcionando o dólar para baixo. Mas qual é o limite?

Uma taxa de câmbio ao redor de R$ 4,80 é quase unanimidade: Patah, do UBS, e Motta, da Genial, acreditam que o dólar pode chegar a esse nível; Calabresi, da Garde, é mais cauteloso: para ele, níveis entre R$ 4,80 e R$ 4,90 são plausíveis no curto prazo.

O BNP Paribas vai um pouco além: em coletiva de imprensa feita no começo da semana, o chefe de pesquisa da instituição para América Latina, Gustavo Arruda, diz que o dólar deve fechar o ano em R$ 4,75, destacando o processo de alta nos juros que está em andamento no Brasil.

Isso quer dizer que o dólar não é mais um ativo de proteção? Não é uma boa ideia comprar a moeda americana?

Bem, vamos por partes: a compra e venda de dólares em espécie, via casas de câmbio, não é exatamente uma modalidade de investimento. Quando falamos em câmbio como proteção de carteira, nos referimos à exposição a ativos que sejam precificados na moeda americana.

"O investidor brasileiro não tem a tradição de manter uma parte dos investimentos atrelada à moeda forte", destaca Motta, da Genial. "A principal mensagem é: até que ponto os investidores que não têm alocação em moeda forte devem aproveitar esse momento e diversificar?".

Atualmente, o pequeno investidor já pode comprar BDRs (recibos de ações estrangeiras negociadas na B3). Há também inúmeros fundos e ETFs ligados aos mercados externos, entre outras possibilidades.

Qualquer perfil balanceado e arrojado tem que ter uma porcentagem em ativos globais

Ronaldo Patah, estrategista-chefe do UBS

Riscos, sempre eles

Por mais que os indícios atuais apontem para a valorização do Real ante o dólar, é preciso ficar atento. Há também vários riscos no horizonte, especialmente no último trimestre.

Os especialistas lembram que, a partir de outubro, a corrida eleitoral para a Presidência deve começar a pressionar os mercados de forma generalizada — e, novamente: o dólar é o termômetro do medo.

Uma eventual piora da pandemia, no Brasil e no mundo, também não pode ser completamente descartada: a variante delta da Covid-19 tem gerado preocupação no exterior, apesar da vacinação já estar avançada nos países mais ricos.

Por fim, o ambiente sempre conturbado em Brasília também tende a aumentar as oscilações do dólar. É bom lembrar que a CPI da Covid-19 tem pressionado cada vez mais o governo, o que pode mexer com os rumos do mercado, apesar dos fundamentos positivos.

"Perto do fim do ano é preciso ter mais cuidado", ressalta Calabresi, da Garde. "Estaremos perto do momento em que o BC americano estará se preparando para normalizar a política monetária, com a redução de estímulos".

Arruda, do PNB Paribas, também vai na mesma linha: apesar de o banco projetar um câmbio mais baixo, o economista destaca que é de se esperar volatilidade no mercado de moedas, especialmente com a proximidade das eleições.

Nem tudo que reluz é ouro

E o ouro, o tradicional refúgio de segurança dos investidores para tempos de incerteza? Continua com o brilho em dia? A resposta de todos os analistas é a mesma: o ouro não deve se valorizar nos próximos meses.

Em linhas gerais, o ouro serve como abrigo em tempos de inflação alta e crise econômica: se as moedas estão perdendo o poder de compra e há grande incerteza no mundo, nada melhor que estar posicionado na commodity. E, de fato, a inflação tem subido no mundo.

Ao mesmo tempo, os BCs dizem tolerar níveis inflacionários mais altos no curto prazo, mantendo os estímulos por enquanto. A leitura é a de que as autoridades monetárias estão com o dedo no gatilho, prontas para retirarem os estímulos e mexer nos juros assim que julgarem apropriado.

Ou seja: há a sensação de que a inflação crescente está sob controle num horizonte mais curto. "Existe um consenso de que os BCs sabem o que estão fazendo, sabem trazer inflação para baixo quando necessário", disse Arruda, na coletiva do BNP Paribas.

Novamente, é tudo uma questão de posicionamento. Se você busca valorização do ouro nesse semestre, esse cenário parece improvável — as economias estão reabrindo e tudo parece caminhar bem.

Mas se você aposta num processo inflacionário mais forte no mundo por causa da liquidez excessiva, escapando ao controle dos BCs, pode ser uma boa aumentar a posição na commodity.

O combo do mal: dólar dispara mais de 3% com guerra comercial e juros nos EUA no radar

Investidores correm para ativos considerados mais seguros e recaculam as apostas de corte de juros nos EUA neste ano

Carrefour Brasil (CRFB3): controladora oferece prêmio mais alto em tentativa de emplacar o fechamento de capital; ações disparam 10%

Depois de pressão dos minoritários e movimentações importantes nos bastidores, a matriz francesa elevou a oferta. Ações disparam na bolsa

Um café e um pão na chapa na bolsa: Ibovespa tenta continuar escapando de Trump em dia de payroll e Powell

Mercados internacionais continuam reagindo negativamente a Trump; Ibovespa passou incólume ontem

Cardápio das tarifas de Trump: Ibovespa leva vantagem e ações brasileiras se tornam boas opções no menu da bolsa

O mais importante é que, se você ainda não tem ações brasileiras na carteira, esse me parece um momento oportuno para começar a fazer isso

Petrobras (PETR4) e Vale (VALE3) perdem juntas R$ 26 bilhões em valor de mercado e a culpa é de Trump

Enquanto a petroleira sofreu com a forte desvalorização do petróleo no mercado internacional, a mineradora sentiu os efeitos da queda dos preços do minério de ferro

Bitcoin (BTC) em queda — como as tarifas de Trump sacudiram o mercado cripto e o que fazer agora

Após as tarifas do Dia da Liberdade de Donald Trump, o mercado de criptomoedas registrou forte queda, com o bitcoin (BTC) recuando 5,85%, mas grande parte dos ativos digitais conseguiu sustentar valores em suportes relativamente elevados

Obrigado, Trump! Dólar vai à mínima e cai a R$ 5,59 após tarifaço e com recessão dos EUA no horizonte

A moeda norte-americana perdeu força no mundo inteiro nesta quinta-feira (3) à medida que os investidores recalculam rotas após Dia da Libertação

O Dia depois da Libertação: bolsas globais reagem em queda generalizada às tarifas de Trump; nos EUA, Apple tomba mais de 9%

O Dia depois da Libertação não parece estar indo como Trump imaginou: Wall Street reage em queda forte e Ibovespa tem leve alta

Trump Day: Mesmo com Brasil ‘poupado’ na guerra comercial, Ibovespa fica a reboque em sangria das bolsas internacionais

Mercados internacionais reagem em forte queda ao tarifaço amplo, geral e irrestrito imposto por Trump aos parceiros comerciais dos EUA

Tarifas de Trump levam caos a Nova York: no mercado futuro, Dow Jones perde mais de 1 mil pontos, S&P 500 cai mais de 3% e Nasdaq recua 4,5%; ouro dispara

Nas negociações regulares, as principais índices de Wall Street terminaram o dia com ganhos na expectativa de que o presidente norte-americano anunciasse um plano mais brando de tarifas

Rodolfo Amstalden: Nos tempos modernos, existe ERP (prêmio de risco) de qualidade no Brasil?

As ações domésticas pagam um prêmio suficiente para remunerar o risco adicional em relação à renda fixa?

Efeito Trump? Dólar fica em segundo plano e investidores buscam outras moedas para investir; euro e libra são preferência

Pessimismo em relação à moeda norte-americana toma conta do mercado à medida que as tarifas de Trump se tornam realidade

Brasil não aguarda tarifas de Trump de braços cruzados: o último passo do Congresso antes do Dia da Libertação dos EUA

Enquanto o Ibovespa andou com as próprias pernas, o Congresso preparava um projeto de lei para se defender de tarifas recíprocas

Natura &Co é avaliada em mais de R$ 15 bilhões, em mais um passo no processo de reestruturação — ações caem 27% no ano

No processo de simplificação corporativa após massacre na bolsa, Natura &Co divulgou a avaliação do patrimônio líquido da empresa

Dólar dispara com novas ameaças comerciais de Trump: veja como buscar lucros de até dólar +10% ao ano nesse cenário

O tarifaço promovido por Donald Trump, presidente dos EUA, levou o dólar a R$ 5,76 na última semana – mas há como buscar lucros nesse cenário; veja como

Em busca de proteção: Ibovespa tenta aproveitar melhora das bolsas internacionais na véspera do ‘Dia D’ de Donald Trump

Depois de terminar março entre os melhores investimentos do mês, Ibovespa se prepara para nova rodada da guerra comercial de Trump

Tarifaço de Trump aciona modo cautela e faz do ouro um dos melhores investimentos de março; IFIX e Ibovespa fecham o pódio

Mudanças nos Estados Unidos também impulsionam a renda variável brasileira, com estrangeiros voltando a olhar para os mercados emergentes em meio às incertezas na terra do Tio Sam

Trump Media estreia na NYSE Texas, mas nova bolsa ainda deve enfrentar desafios para se consolidar no estado

Analistas da Bloomberg veem o movimento da empresa de mídia de Donald Trump mais como simbólico do que prático, já que ela vai seguir com sua listagem primária na Nasdaq

Vale tudo na bolsa? Ibovespa chega ao último pregão de março com forte valorização no mês, mas de olho na guerra comercial de Trump

O presidente dos Estados Unidos pretende anunciar na quarta-feira a imposição do que chama de tarifas “recíprocas”

Nova York em queda livre: o dado que provoca estrago nas bolsas e faz o dólar valer mais antes das temidas tarifas de Trump

Por aqui, o Ibovespa operou com queda superior a 1% no início da tarde desta sexta-feira (28), enquanto o dólar teve valorização moderada em relação ao real

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP