Copom decide juros nesta quarta; veja como ganhar dinheiro com apostas no sobe e desce da Selic – e quando vale a pena

Opções de Copom, derivativos lançados no ano passado pela B3, permitem ao investidor apostar nas decisões de juros do Banco Central, protegendo a carteira de surpresas ou lucrando com cenários pouco prováveis

O Comitê de Política Monetária do Banco Central (Copom) decide, nesta quarta-feira (04), mais uma vez, os rumos da taxa básica de juros, a Selic.

A reunião, que ocorre a cada 45 dias, é um grande evento para o mercado financeiro, para o qual os investidores mais experientes já estão acostumados a se preparar.

A taxa básica de juros regula a disponibilidade de crédito na economia, os níveis de atividade, a inflação, a atratividade dos investimentos de renda variável, além de, é claro, o retorno da nossa adorada renda fixa.

Não por acaso, as instituições financeiras e investidores institucionais, como fundos de investimento, procuram antecipar os movimentos da Selic, tentando prever as decisões do Banco Central. A partir de suas projeções, podem tomar as melhores decisões de investimento, já de olho no futuro.

Não apenas isso: a aposta no rumo dos juros básicos é, em si, uma forma de ganhar dinheiro no mercado. É muito comum, por exemplo, que grandes investidores, e até as pessoas físicas, operem contratos futuros de juros, por exemplo, ou operem ativamente títulos públicos e privados, na tentativa de lucrar com as variações nas projeções do mercado para os juros básicos.

Mais recentemente, porém, a própria decisão do Copom para a taxa Selic se tornou objeto de investimento na bolsa de valores. Em outras palavras, tornou-se possível apostar nas decisões do Copom para a taxa básica, seja para lucrar, pura e simplesmente, seja para proteger a carteira.

Leia Também

O produto que permitiu ao investidor ganhar dinheiro com os rumos da Selic meta - aquela que é determinada nas reuniões do Copom - foram as opções de Copom, lançadas pela B3 em maio de 2020.

Basicamente, o contrato permite ao investidor apostar no que ele acha que vai acontecer com a Selic em determinada reunião do Copom, a ser realizada numa data futura. Quanto menor a probabilidade de o evento se concretizar - de acordo com as expectativas de mercado - mais o investidor ganha se acertar.

Caso o cenário no qual o investidor apostou não se concretize, ele perde todo o capital investido, mas este é o máximo de perda que ele pode ter com esse produto.

O investidor também pode ganhar dinheiro caso a mudança nas expectativas do mercado valorize a sua opção. Ou seja, pode comprar uma opção barato e vender caro.

Mas mesmo para quem não tem a menor intenção de negociar opções de Copom, acompanhar este mercado pode ser bastante útil. O site da B3 divulga os contratos negociados, seus preços e volume referentes a todas as reuniões a serem realizadas até o fim do ano. Você pode encontrar essas informações aqui.

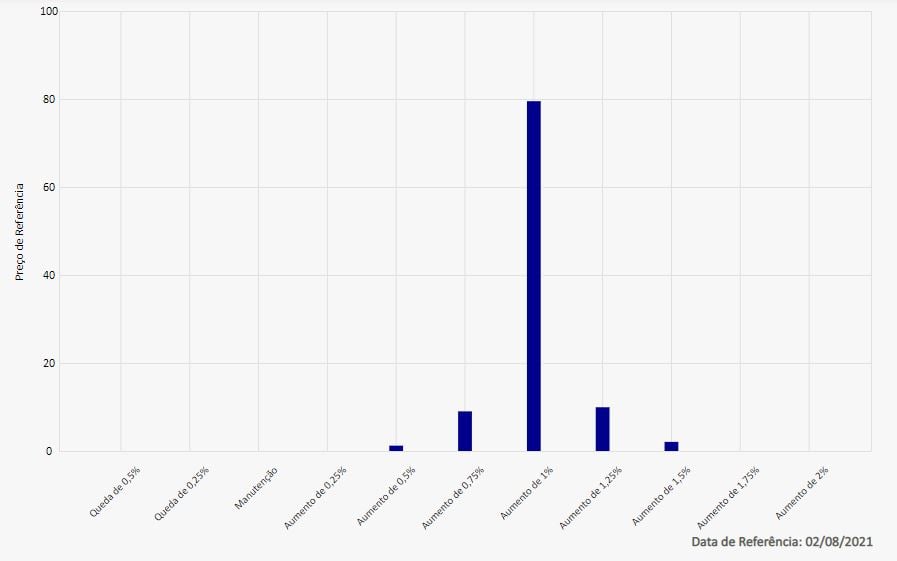

Para a reunião de hoje, por exemplo, os investidores consideram que o cenário mais provável é o de uma alta de 1,00 ponto percentual na taxa Selic, o que a elevaria de 4,25% para 5,25% ao ano.

Segundo o mercado de opções de Copom, a probabilidade de isso ocorrer é de quase 80%. Mas há outras apostas na mesa, como uma probabilidade de 9% de alta de 0,75 e de 9,94% de alta de 1,25.

Assim, o investidor pode saber em quais cenários os investidores estão apostando, e quais são considerados mais prováveis ou improváveis, de uma forma bem mais fácil para a pessoa física acompanhar e entender do que, por exemplo, o mercado de juros futuros.

Como funcionam as opções de Copom

As opções de Copom são contratos de opções do tipo cash-or-nothing, isto é, se o cenário previsto pelo comprador se concretizar, a opção será exercida automaticamente no vencimento com o pagamento de um valor fixo do vendedor para o comprador; caso o cenário da aposta não se concretize, a opção não é exercida e não gera pagamento ou recebimento além do prêmio pago pelo comprador no início da operação.

As opções vencem sempre no dia útil subsequente ao término da reunião à qual se referem, podendo ser negociadas até o dia útil anterior ao seu vencimento.

Ou seja, as opções com as apostas para a reunião desta quarta podem ser negociadas até o fim do pregão de hoje e vencem amanhã.

Para adquirir uma opção, o investidor deve pagar um prêmio, que nada mais é que o preço da opção. No caso das opções de Copom, este pode variar numa escala de zero a 100 pontos, que refletem, diretamente, a probabilidade de ocorrer determinado cenário de juros.

Cada ponto vale R$ 100, e cada strike (ou série) equivale a um cenário diferente de juros. O intervalo entre um cenário e outro varia de 0,25 em 0,25 ponto percentual (25 em 25 pontos-base ou bps).

Assim, para uma mesma reunião podemos ter uma opção que precifica um cenário de manutenção da Selic, outra que precifica alta de 0,25 p.p., outra que precifica queda de 0,25 p.p, outra que precifica alta de 0,50 p.p., outra que precifica alta de 1,00 ponto, e assim por diante.

Cada uma dessas opções terá um preço equivalente à probabilidade de concretização daquele cenário, segundo o mercado. Assim, se uma opção está precificada, por exemplo, a 2 pontos, isso significa que a probabilidade de aquele cenário se concretizar é de apenas 2%. Para comprá-la, o investidor deverá desembolsar, no mínimo, R$ 200, já que cada ponto vale R$ 100, e a negociação mínima das opções de Copom é de um contrato.

Um cenário considerado muito provável terá um preço mais alto. Se uma opção estiver precificada em 70 pontos, por exemplo, significa que seu cenário tem 70% de probabilidade de ocorrer, e que seu preço de aquisição é de R$ 7 mil (70 x R$ 100).

No vencimento, o comprador da opção que for exercida - isto é, daquela que precificar o cenário que de fato se concretizou - receberá 100 pontos por contrato, o equivalente a R$ 10 mil. O seu ganho bruto (sem considerar as taxas de negociação e o imposto de renda) será a diferença entre o valor do prêmio e esses R$ 10 mil.

Em outras palavras, funciona como uma continha de chegada. A opção vale 100 no vencimento se o cenário que ela precifica se concretizar. O prêmio equivale à probabilidade de o cenário ocorrer, então quanto mais provável, mais cara é a opção. Se o investidor acertar, ele ganha 100 pontos (R$ 10 mil por contrato). Se errar, perde todo o capital investido.

Vamos tomar como exemplo a reunião de hoje. Conforme você pode ver no gráfico abaixo, o cenário considerado mais provável, no dia 2 de agosto, era de o Copom aumentar a Selic em 1,00 ponto percentual, elevando-a de 4,25% para 5,25% ao ano.

Na ocasião, essa opção custava 79,50 pontos, o equivalente a R$ 7.950. Ou seja, o mercado considerava que este cenário tinha 79,50% de probabilidade de se concretizar.

Se de fato o Copom subir a Selic em 1,00 ponto, quem comprou esta opção receberá R$ 10 mil por contrato. Isso significa que um investidor que tivesse comprado esta opção no dia 2 de agosto a R$ 7.950, levando-a ao vencimento, terá um ganho de R$ 2.050 por contrato.

Já a opção para apostar em uma alta de 0,75 ponto custava apenas 9 pontos - ou R$ 900 - no dia 2 de agosto. Isto é, a probabilidade de esse cenário ocorrer, segundo o mercado, era de apenas 9%. Assim, um investidor que tenha comprado, naquele dia, o contrato que precifica este cenário ganhará R$ 9.100 no vencimento caso acerte sua previsão.

Já deu para perceber que os maiores ganhos - e os que valem realmente a pena - ocorrem para aqueles que apostam nos cenários mais improváveis e acertam.

Assim, negociar opções de Copom pode tanto ser uma forma de se proteger de surpresas na decisão do BC como de tentar ganhar uma grana boa quando se tem uma projeção para os juros diferente do consenso, correndo um risco alto de perder - mas de perder pouco dinheiro.

Negociando a opção

Mas o investidor não é obrigado a levar a opção ao vencimento. Ele pode vendê-la antes. Dessa forma, é possível lucrar com a valorização da opção. Isso ocorre quando um cenário que era considerado pouco provável passa a ser considerado muito provável.

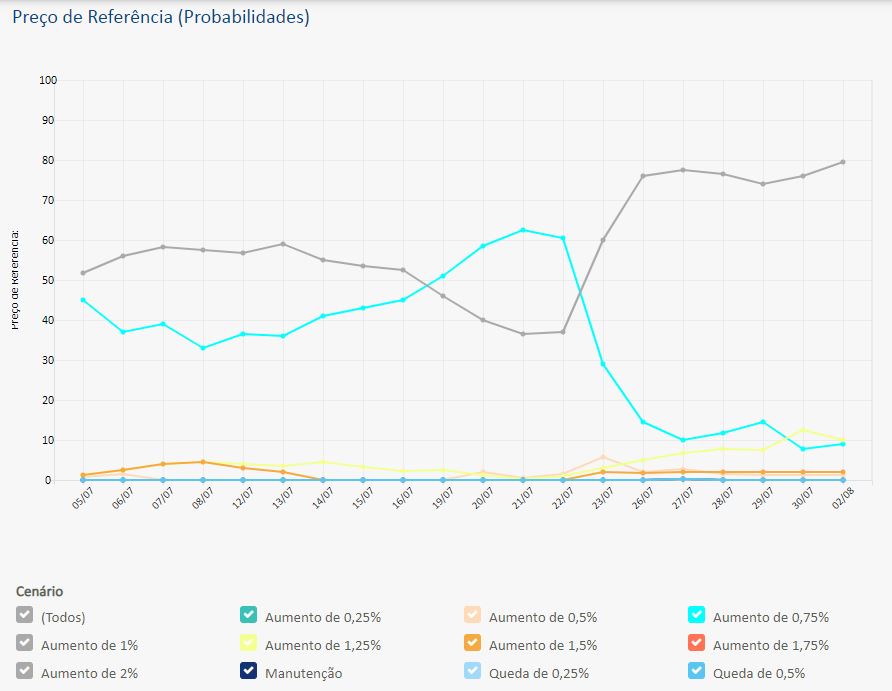

Vejamos mais um exemplo real. No gráfico a seguir, também disponível no site da B3, é possível verificar a trajetória dos preços das opções de Copom que vinham sendo negociadas até o dia 2 de agosto.

Repare que, até mais ou menos o dia 18 de julho, a alta de 1,00 ponto percentual (linha cinza do gráfico) era considerada o cenário mais provável. Isso porque, na reunião de junho, o Copom já deixou “contratada” uma alta de 0,75 ponto, mas deixou a porta aberta para uma elevação ainda maior.

Em dado momento, porém, o cenário de alta de 0,75 ponto passou a ser considerado o mais provável (linha azul clara), pois o IPCA de junho veio dentro das estimativas, e o mercado começou a entender que, depois de seguidas revisões do índice de inflação para cima em 2021, o BC passaria a mirar a inflação de 2022, e não mais a deste ano. Até porque, leva algum tempo para as decisões de juros fazerem efeito nos preços.

Repare, então, que a linha azul chega a ultrapassar a cinza, mostrando que as opções de Copom que apostavam em alta de 0,75 p.p. ficaram mais caras que aquelas que previam o cenário de alta de 1,00 ponto.

A divulgação do IPCA-15 - considerado a prévia do IPCA - no dia 23 de julho, porém, mudou novamente o jogo. A inflação pressionada fez os juros futuros dispararem naquele dia e levou o mercado a voltar a precificar a alta de 1,00 p.p. na Selic como a mais provável.

A partir daí, por sinal, a elevação de 0,75 ponto passou a ser considerada bem pouco provável, mesmo que tenha sido o cenário indicado pelo próprio BC na última reunião do Copom.

Assim, nós vemos os preços da opção de 1,00 ponto dispararem e os da opção de 0,75 ponto mergulharem. Vemos também uma alta no preço da opção que precifica aumento de 1,25 p.p. (linha amarela) e o retorno da negociação da opção que precifica aumento de 1,50% (linha laranja).

Tendo em vista esse sobe e desce, um investidor que tivesse apostado numa alta de 1,00 ponto no dia 22 de julho, quando esta opção custava 37 pontos (R$ 3.700), poderia tê-la vendido no dia 27 de julho, a 77,50 pontos (R$ 7.750), caso achasse que a probabilidade de esse cenário se concretizar fosse reduzir novamente até a decisão em 4 de agosto. Com isso, teria embolsado um ganho de R$ 4.050.

Ações da Raízen podem subir mais de 50% após o IPO. Confira a análise:

Quando faz sentido investir em opções de Copom

O investimento em opções de Copom faz sentido basicamente em duas situações: para proteger a sua carteira (fazer hedge) de surpresas nas decisões do Copom para a taxa Selic ou tentar lucrar com decisões pouco prováveis quando você tem realmente uma visão diferente do consenso para o que o Banco Central vai fazer.

Repare que não vale muito a pena apostar nos cenários mais prováveis. Se a probabilidade for de 80%, por exemplo, você investe R$ 8 mil para ganhar R$ 2 mil. Mas se estiver errado, perde todos os R$ 8 mil.

Já se você apostar num cenário que tem apenas 5% de chance de ocorrer, você investe R$ 500 para ganhar R$ 9.500 caso acerte. É claro que é muito mais provável perder os R$ 500, mas aqui a assimetria já é bem mais interessante.

Além disso, você não pode esquecer que há os custos de transação - corretagem e emolumentos -, além do fato de que os desembolsos podem ser elevados. Assim, não vale a pena investir se for para ganhar pouco.

Como investir

As opções de Copom podem ou não ser negociadas via home broker nas corretoras de valores. Nas corretoras que disponibilizam esse produto no home broker, o investidor deve verificar se seu perfil dá acesso à plataforma e também à negociação e derivativos.

Naquelas em que não é possível negociar o produto no home broker, o investidor pode recorrer ao investimento via mesa de operações.

Outra coisa a que é preciso ficar atento é a nomenclatura das opções de Copom, que tem 13 dígitos. Os três primeiros são o código do ativo, a sigla “CPM”, referente a Copom. Em seguida temos:

- 1 letra, referente ao mês da reunião;

- 2 números, referentes ao ano da reunião;

- 1 letra, referente ao tipo de reunião (C para ordinária e P para extraordinária);

- 6 números, referentes ao preço de exercício da opção equivalente à variação da Selic meta.

As letras que designam os meses de vencimento das opções na B3 seguem a seguinte tabela:

| Jan | Fev | Mar | Abr | Mai | Jun |

| F | G | H | J | K | M |

| Jul | Ago | Set | Out | Nov | Dez |

| N | Q | U | V | X | Z |

Já os preços de exercício são expressos da seguinte maneira, conforme os exemplos:

- 099500: queda de 0,50 p.p.

- 100750: alta de 0,75 p.p.

- 100000: manutenção

Assim, a opção que precifica o cenário mais provável para a Selic após a reunião desta quarta-feira, aquela que prevê uma alta de 1,00 p.p., tem seu código expresso como CPMQ21C101000, onde Q corresponde ao mês de agosto, 21, ao ano de 2021, C ao fato de que a reunião é ordinária, e 101000 a uma alta de 1,00 ponto.

Trump Media estreia na NYSE Texas, mas nova bolsa ainda deve enfrentar desafios para se consolidar no estado

Analistas da Bloomberg veem o movimento da empresa de mídia de Donald Trump mais como simbólico do que prático, já que ela vai seguir com sua listagem primária na Nasdaq

Vale tudo na bolsa? Ibovespa chega ao último pregão de março com forte valorização no mês, mas de olho na guerra comercial de Trump

O presidente dos Estados Unidos pretende anunciar na quarta-feira a imposição do que chama de tarifas “recíprocas”

Protege contra a inflação e pode deixar a Selic ‘no chinelo’: conheça o ativo com retorno-alvo de até 18% ao ano e livre de Imposto de Renda

Investimento garimpado pela EQI Investimentos pode ser “chave” para lucrar com o atual cenário inflacionário no Brasil; veja qual é

Nova York em queda livre: o dado que provoca estrago nas bolsas e faz o dólar valer mais antes das temidas tarifas de Trump

Por aqui, o Ibovespa operou com queda superior a 1% no início da tarde desta sexta-feira (28), enquanto o dólar teve valorização moderada em relação ao real

Nem tudo é verdade: Ibovespa reage a balanços e dados de emprego em dia de PCE nos EUA

O PCE, como é conhecido o índice de gastos com consumo pessoal nos EUA, é o dado de inflação preferido do Fed para pautar sua política monetária

Não existe almoço grátis no mercado financeiro: verdades e mentiras que te contam sobre diversificação

A diversificação é uma arma importante para qualquer investidor: ajuda a diluir os riscos e aumenta as chances de você ter na carteira um ativo vencedor, mas essa estratégia não é gratuita

Tarifas de Trump derrubam montadoras mundo afora — Tesla se dá bem e ações sobem mais de 3%

O presidente norte-americano anunciou taxas de 25% sobre todos os carros importados pelos EUA; entenda os motivos que fazem os papéis de companhias na América do Norte, na Europa e na Ásia recuarem hoje

Esporte radical na bolsa: Ibovespa sobe em dia de IPCA-15, relatório do Banco Central e coletiva de Galípolo

Galípolo concederá entrevista coletiva no fim da manhã, depois da apresentação do Relatório de Política Monetária do BC

Rodolfo Amstalden: Buy the dip, e leve um hedge de brinde

Para o investidor brasileiro, o “buy the dip” não só sustenta uma razão própria como pode funcionar também como instrumento de diversificação, especialmente quando associado às tecnologias de ponta

Ato falho relevante: Ibovespa tenta manter tom positivo em meio a incertezas com tarifas ‘recíprocas’ de Trump

Na véspera, teor da ata do Copom animou os investidores brasileiros, que fizeram a bolsa subir e o dólar cair

Dólar atinge o menor patamar desde novembro de 2024: veja como buscar lucros com a oscilação da moeda

A recente queda do dólar pode abrir oportunidades estratégicas para investidores atentos; descubra uma forma inteligente de expor seu capital neste momento

Selic em 14,25% ao ano é ‘fichinha’? EQI vê juros em até 15,25% e oportunidade de lucro de até 18% ao ano; entenda

Enquanto a Selic pode chegar até 15,25% ao ano segundo analistas, investidores atentos já estão aproveitando oportunidades de ganhos de até 18% ao ano

É hora de comprar a líder do Ibovespa hoje: Vamos (VAMO3) dispara mais de 17% após dados do 4T24 e banco diz que ação está barata

A companhia apresentou os primeiros resultados trimestrais após a cisão dos negócios de locação e concessionária e apresenta lucro acima das projeções

Sem sinal de leniência: Copom de Galípolo mantém tom duro na ata, anima a bolsa e enfraquece o dólar

Copom reitera compromisso com a convergência da inflação para a meta e adverte que os juros podem ficar mais altos por mais tempo

Com a Selic a 14,25%, analista alerta sobre um erro na estratégia dos investidores; entenda

A alta dos juros deixam os investidores da renda fixa mais contentes, mas este momento é crucial para fazer ajustes na estratégia de investimentos na renda variável, aponta analista

Cuidado com a cabeça: Ibovespa tenta recuperação enquanto investidores repercutem ata do Copom

Ibovespa caiu 0,77% na segunda-feira, mas acumula alta de quase 7% no que vai de março diante das perspectivas para os juros

Inocentes ou culpados? Governo gasta e Banco Central corre atrás enquanto o mercado olha para o (fim da alta dos juros e trade eleitoral no) horizonte

Iminência do fim do ciclo de alta dos juros e fluxo global favorecem, posicionamento técnico ajuda, mas ruídos fiscais e políticos impõem teto a qualquer eventual rali

Felipe Miranda: Dedo no gatilho

Não dá pra saber exatamente quando vai se dar o movimento. O que temos de informação neste momento é que há uma enorme demanda reprimida por Brasil. E essa talvez seja uma informação suficiente.

Eles perderam a fofura? Ibovespa luta contra agenda movimentada para continuar renovando as máximas do ano

Ata do Copom, balanços e prévia da inflação disputam espaço com números sobre a economia dos EUA nos próximos dias

Agenda econômica: Ata do Copom, IPCA-15 e PIB nos EUA e Reino Unido dividem espaço com reta final da temporada de balanços no Brasil

Semana pós-Super Quarta mantém investidores em alerta com indicadores-chave, como a Reunião do CMN, o Relatório Trimestral de Inflação do BC e o IGP-M de março

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP