Os títulos públicos mais rentáveis do 1º semestre; indicações do Seu Dinheiro estiveram entre eles

Em março, levantamos a bola para uma oportunidade aberta no Tesouro Direto com a alta dos juros no mês, e alguns dos títulos indicados ficaram entre os mais rentáveis do semestre. Confira a lista completa dos melhores e piores títulos públicos do ano até agora

Final de semestre pode ser um bom momento para se fazer um balanço na carteira de investimentos, e na imprensa pipocam matérias sobre os melhores e piores investimentos dos últimos seis meses - nós mesmos, aqui no Seu Dinheiro, publicamos a nossa na última terça-feira (30).

Agora eu gostaria de olhar mais detidamente para cada uma das principais classes de ativos, começando pelos títulos públicos negociados no Tesouro Direto, o programa do Tesouro Nacional de compra e venda desses títulos para as pessoas físicas.

- CONVITE: Experimente o Seu Dinheiro Premium por 30 dias sem compromisso e acesse as melhores dicas de investimento.

O semestre foi marcado por sucessivos cortes na taxa básica de juros, a Selic, que passou de 4,50%, no início do ano, para os atuais 2,25% ao ano. Com isso, a Selic e o CDI acumulados no período foram de 1,76%.

O retorno do Tesouro Selic (LFT) e das demais aplicações de renda fixa conservadora, portanto, ficou em torno deste percentual, dado que esses investimentos acompanham a variação da taxa básica de juros.

Tomando a Selic como parâmetro para a renda fixa, os títulos públicos que se saíram bem no semestre, em termos de valorização, foram os prefixados - sobretudo os de prazo médio, com vencimento dentro de dois a cinco anos. O mais rentável do período foi o Tesouro Prefixado (LTN) com vencimento em 2023, que teve alta de 6,74% nos primeiros seis meses do ano.

Por sinal, em março, quando o mercado futuro de juros passou por um momento de alta volatilidade e as taxas dispararam, abrindo oportunidades de investimento no Tesouro Direto, o Tesouro Prefixado 2023 foi justamente uma das nossas indicações, junto com outros papéis de médio prazo que também estiveram entre os melhores rendimentos do período compreendido entre março e julho, bem como do semestre - como você verá na tabela mais adiante.

Leia Também

Na outra ponta do ranking, os títulos que se saíram pior - acumulando retorno negativo no semestre, apesar da recuperação recente - foram os títulos mais longos, que têm parte da remuneração prefixada e outra parte atrelada à inflação. O papel mais "machucado" foi o Tesouro IPCA+ 2045, que se desvalorizou quase 16%.

Infelizmente, o título que foi nossa principal aposta para o ano, conforme nossas indicações no início de 2020, também esteve entre os piores: o Tesouro IPCA+ com Juros Semestrais (NTN-B) 2050. Naquela ocasião, o mercado via um mundo bem diferente do atual, pois o fator pandemia de coronavírus ainda não tinha entrado em cena. Mas a partir do fim de fevereiro, os fundamentos econômicos mudaram completamente.

Melhores e piores títulos públicos do Tesouro Direto do 1º semestre de 2020

As rentabilidades da tabela acima, divulgadas pelo Tesouro Direto, levam em consideração o preço de compra na data inicial e o preço de venda na data final. Ou seja, é como se o investidor tivesse comprado o título no fim de 2019 e vendido no fim do primeiro semestre de 2020, ficando sujeito ao spread (diferença entre os preços de compra e venda de um título na mesma data). Quem não se desfez do título, teve rendimento um pouco diferente.

Lembrando também que só realizam os ganhos ou as perdas mostradas nas tabelas de rentabilidade de títulos públicos aqueles investidores que vendem o papel antes do vencimento. Quem os carrega até o vencimento recebe exatamente a rentabilidade contratada no ato da compra, independentemente da volatilidade que o título possa ter tido no meio do caminho.

Juros curtos para baixo, juros longos para cima

Os títulos de prazo mais curto se beneficiaram de uma redução nas taxas de juros futuros com vencimento em prazos mais curtos, enquanto que os papéis mais longos acabaram se desvalorizando com uma elevação do patamar dos juros de vencimento no longo prazo.

A parte mais curta da curva de juros tende a ser mais afetada pelas medidas de política monetária - como as decisões de juros do Banco Central -, enquanto a parte mais longa está mais relacionada ao risco da economia e aos prognósticos para a atividade no longo prazo.

Basicamente, a crise desencadeada pela pandemia global de coronavírus derrubou ainda mais os juros curtos, ao mesmo tempo em que elevou os juros longos, deixando a curva de juros mais "empinada". Por exemplo, os contratos de DI de um dia com vencimentos antes de 2030 acumulam perdas em 2020, ao passo em que aqueles que vencem depois daquele ano acumulam altas.

Antes da crise, o mercado já esperava quedas adicionais na taxa básica de juros para reanimar nossa combalida economia, dado que as perspectivas continuavam a ser de inflação controlada. Além disso, o mercado já trabalhava com a ideia de que os juros no Brasil se manteriam baixos por um bom tempo.

Em março, durante o pânico inicial dos mercados em razão da explosão dos casos de covid-19 no Ocidente, os juros em geral dispararam, com a busca desenfreada dos investidores por liquidez, diante da perda de referência para os preços em situação tão inédita. Os investidores saíram vendendo tudo a qualquer preço, e o mercado de juros viu forte volatilidade. Naquele mês, praticamente todos os títulos públicos se desvalorizaram, bem como quase todos os demais ativos.

Com a queda nos preços dos títulos e a alta nas taxas de juros, abriram-se algumas boas oportunidades de compra no Tesouro Direto. No dia 19 de março, eu publiquei uma reportagem aqui no Seu Dinheiro ouvindo alguns especialistas que apostavam nos papéis de vencimentos no médio prazo - entre 2022 e 2028.

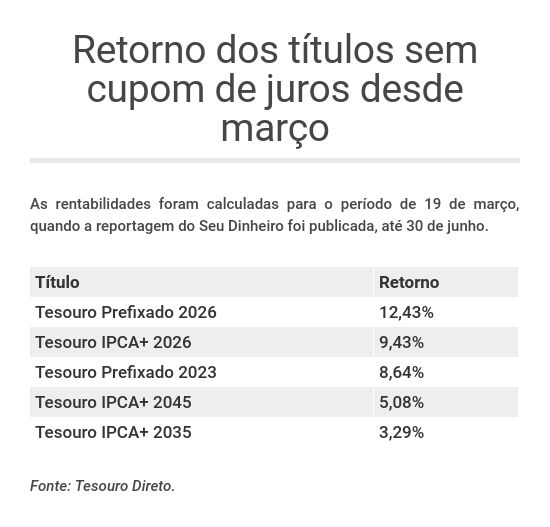

De lá para cá, todos os títulos prefixados e atrelados à inflação se valorizaram, mas os de vencimento médio de fato tiveram as maiores altas. Enquanto seus ganhos de meados de março até 30 de junho rondam a casa dos 10%, os ganhos dos títulos mais longos rondam os 5% ou 7%. Eu mostro isso na tabela a seguir, que conta apenas com os títulos que não pagam juros semestrais, cuja rentabilidade é mais fácil de calcular:

Depois que a situação foi, de certa forma, normalizada, o mercado começou a precificar que a Selic cairia ainda mais, o que derrubou os juros curtos. Com boa parte dos bancos centrais do mundo cortando juros para estimular uma economia agora diante de uma recessão, o Banco Central brasileiro passou a ter mais espaço para cortar as taxas, o que de fato acabou ocorrendo.

Até mesmo as preocupações iniciais em relação à inflação por conta da alta do dólar se dissiparam, uma vez que os preços continuaram se mostrando controlados.

Os juros longos, por sua vez, acabaram se mantendo em um patamar mais elevado do que no início do ano, embora tenham passado por um momento de alívio depois do pânico em março.

Embora a perspectiva ainda seja de que a economia brasileira se recupere, eventualmente - e desta vez em relação a uma base ainda menor, devido a esta nova crise - o risco-país aumentou consideravelmente.

A elevação de gasto público demandada por uma crise como a do coronavírus constitui uma ameaça à saúde das contas públicas e à trajetória da dívida, bem como às medidas de ajuste fiscal e até mesmo às reformas estruturais necessárias para que o país entre novamente em uma trajetória firme e sustentável de crescimento.

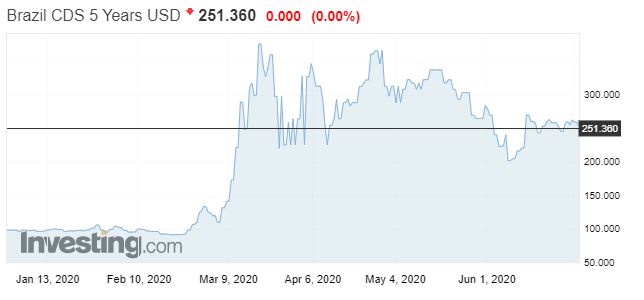

Essa elevação do risco-Brasil fica bem clara no movimento do CDS ao longo do semestre. O CDS - sigla para Credit Default Swaps - é uma espécie de seguro contra o calote de um país, negociado no mercado financeiro. No início do ano, o CDS brasileiro para cinco anos era negociado pouco abaixo de 100 pontos. Em março, ele deu um salto e chegou a ultrapassar os 370 pontos.

A partir de abril, o mercado começou a dar uma acalmada e o nível de risco foi caindo novamente, mas ainda está se mantendo firme e forte num nível bem mais alto que no início do ano, na casa dos 250 pontos. Sinal de que a percepção de risco em relação ao Brasil por parte dos investidores de fato mudou de patamar.

Essa movimentação no mercado de juros é refletida nas taxas pagas pelos títulos públicos prefixados e atrelados à inflação e, consequentemente, nos seus preços. Como eu já expliquei nesta matéria sobre como os títulos do Tesouro são precificados, esse tipo de papel se valoriza quando os juros caem e se desvaloriza quando os juros sobem.

Apenas como exemplo, o Tesouro Prefixado 2023 estava pagando 5,75% ao ano no início de 2020 para quem o levasse ao vencimento. Quem o comprou em março, porém, conseguiu uma taxa acima de 7% ao ano. Quem o adquirir atualmente, porém, já vai pegar uma taxa na casa dos 4,00%.

Já o Tesouro IPCA+ 2045, estava pagando 3,33% ao ano acima da inflação para quem o comprasse no início do ano. Em março, a taxa chegou a subir para perto de 5% + IPCA, mas hoje já caiu novamente para cerca de 4% ao ano, ainda não tendo recuperado o patamar pré-crise.

Boletim Focus mantém projeção de Selic a 15% no fim de 2025 e EQI aponta caminho para buscar lucros de até 18% ao ano; entenda

Com a Selic projetada para 15% ao ano, investidores atentos enxergam oportunidade de buscar até 18% de rentabilidade líquida e isenta de Imposto de Renda

Vale tudo na bolsa? Ibovespa chega ao último pregão de março com forte valorização no mês, mas de olho na guerra comercial de Trump

O presidente dos Estados Unidos pretende anunciar na quarta-feira a imposição do que chama de tarifas “recíprocas”

Protege contra a inflação e pode deixar a Selic ‘no chinelo’: conheça o ativo com retorno-alvo de até 18% ao ano e livre de Imposto de Renda

Investimento garimpado pela EQI Investimentos pode ser “chave” para lucrar com o atual cenário inflacionário no Brasil; veja qual é

Nova York em queda livre: o dado que provoca estrago nas bolsas e faz o dólar valer mais antes das temidas tarifas de Trump

Por aqui, o Ibovespa operou com queda superior a 1% no início da tarde desta sexta-feira (28), enquanto o dólar teve valorização moderada em relação ao real

Esporte radical na bolsa: Ibovespa sobe em dia de IPCA-15, relatório do Banco Central e coletiva de Galípolo

Galípolo concederá entrevista coletiva no fim da manhã, depois da apresentação do Relatório de Política Monetária do BC

Ato falho relevante: Ibovespa tenta manter tom positivo em meio a incertezas com tarifas ‘recíprocas’ de Trump

Na véspera, teor da ata do Copom animou os investidores brasileiros, que fizeram a bolsa subir e o dólar cair

Selic em 14,25% ao ano é ‘fichinha’? EQI vê juros em até 15,25% e oportunidade de lucro de até 18% ao ano; entenda

Enquanto a Selic pode chegar até 15,25% ao ano segundo analistas, investidores atentos já estão aproveitando oportunidades de ganhos de até 18% ao ano

Sem sinal de leniência: Copom de Galípolo mantém tom duro na ata, anima a bolsa e enfraquece o dólar

Copom reitera compromisso com a convergência da inflação para a meta e adverte que os juros podem ficar mais altos por mais tempo

Cuidado com a cabeça: Ibovespa tenta recuperação enquanto investidores repercutem ata do Copom

Ibovespa caiu 0,77% na segunda-feira, mas acumula alta de quase 7% no que vai de março diante das perspectivas para os juros

Inocentes ou culpados? Governo gasta e Banco Central corre atrás enquanto o mercado olha para o (fim da alta dos juros e trade eleitoral no) horizonte

Iminência do fim do ciclo de alta dos juros e fluxo global favorecem, posicionamento técnico ajuda, mas ruídos fiscais e políticos impõem teto a qualquer eventual rali

Felipe Miranda: Dedo no gatilho

Não dá pra saber exatamente quando vai se dar o movimento. O que temos de informação neste momento é que há uma enorme demanda reprimida por Brasil. E essa talvez seja uma informação suficiente.

Eles perderam a fofura? Ibovespa luta contra agenda movimentada para continuar renovando as máximas do ano

Ata do Copom, balanços e prévia da inflação disputam espaço com números sobre a economia dos EUA nos próximos dias

Juros nas alturas têm data para acabar, prevê economista-chefe do BMG. O que esperar do fim do ciclo de alta da Selic?

Para Flávio Serrano, o Banco Central deve absorver informações que gerarão confiança em relação à desaceleração da atividade, que deve resultar em um arrefecimento da inflação nos próximos meses

Co-CEO da Cyrela (CYRE3) sem ânimo para o Brasil no longo prazo, mas aposta na grade de lançamentos. ‘Um dia está fácil, outro está difícil’

O empresário Raphael Horn afirma que as compras de terrenos continuarão acontecendo, sempre com análises caso a caso

Não fique aí esperando: Agenda fraca deixa Ibovespa a reboque do exterior e da temporada de balanços

Ibovespa interrompeu na quinta-feira uma sequência de seis pregões em alta; movimento é visto como correção

Deixou no chinelo: Selic está perto de 15%, mas essa carteira já rendeu mais em três meses

Isso não quer dizer que você deveria vender todos os seus títulos de renda fixa para comprar bolsa neste momento, não se trata de tudo ou nada — é até saudável que você tenha as duas classes na carteira

Ainda sobe antes de cair: Ibovespa tenta emplacar mais uma alta após decisões do Fed e do Copom

Copom elevou os juros por aqui e Fed manteve a taxa básica inalterada nos EUA durante a Super Quarta dos bancos centrais

Renda fixa mais rentável: com Selic a 14,25%, veja quanto rendem R$ 100 mil na poupança, em Tesouro Selic, CDB e LCI

Conforme já sinalizado, Copom aumentou a taxa básica em mais 1,00 ponto percentual nesta quarta (19), elevando ainda mais o retorno das aplicações pós-fixadas

Copom não surpreende, eleva a Selic para 14,25% e sinaliza mais um aumento em maio

Decisão foi unânime e elevou os juros para o maior patamar em nove anos. Em comunicado duro, o comitê não sinalizou a trajetória da taxa para os próximos meses

A recessão nos EUA: Powell responde se mercado exagerou ou se a maior economia do mundo está em apuros

Depois que grandes bancos previram mais chance de recessão nos EUA e os mercados encararam liquidações pesadas, o chefe do Fed fala sobre a situação real da economia norte-americana

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP