Aconteceu: sua reserva de emergência está oficialmente na ‘perda fixa’

Com Selic em 4,25%, aplicações voltadas para a reserva de emergência perdem ou se igualam à inflação projetada

Quando a Selic bateu 5,00% ao ano, eu escrevi aqui no Seu Dinheiro que a poupança tinha passado a perder da inflação, dando retorno real negativo.

Na ocasião, as demais aplicações de renda fixa voltadas para a reserva de emergência e objetivos de curto prazo - como os fundos de renda fixa, os CDB, o Tesouro Selic e as contas de pagamento tipo NuConta - estavam com retorno real muito baixo.

Para não perderem da inflação, os CDBs não poderiam pagar menos de 95% do CDI, e fundos de renda fixa não poderiam cobrar taxa de administração superior a 0,2% ao ano. O ideal mesmo seria investir num daqueles fundos Tesouro Selic de taxa zero.

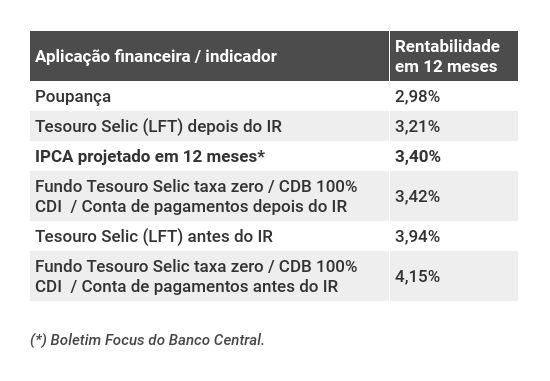

Pois bem, eis que aconteceu: a Selic continuou em queda e, agora que a taxa básica bateu 4,25% ao ano, a sua reserva de emergência está dando retorno real negativo ou praticamente zero, ao menos no curto prazo. Ou seja, seu dinheiro está oficialmente aplicado na “perda fixa”:

Como já era de se esperar, se a Selic se mantiver constante nos próximos 12 meses, e o IPCA de 3,40% projetado pelo mercado para o período se concretizar, o rendimento da caderneta da poupança perderá facilmente da inflação.

Afinal, apesar de ser isenta de impostos e taxas, a poupança atualmente só rende 70% da Selic mais Taxa Referencial (TR), e esta se encontra zerada faz tempo.

Leia Também

Mas agora, repare que o Tesouro Selic (LFT), nas mesmas condições, também perderia da inflação caso fosse resgatado em um ano.

É que, no caso do Tesouro Direto, há uma taxa de custódia obrigatória de 0,25% ao ano (mesmo que a corretora não cobre taxa de administração) e um spread entre as taxas de compra e venda, uma espécie de pedágio para quem sai do título antes do vencimento.

Como o Tesouro Direto não oferece, atualmente, Tesouro Selic com prazo de um ano, para investir por este prazo o investidor teria que, obrigatoriamente, vender seu título antecipadamente.

E no resgate ainda há a incidência de uma alíquota de imposto de renda de 17,5%, válida depois que a aplicação completa 360 dias.

Eu também pus na tabela o rendimento bruto, sem o desconto de IR, que é mais ou menos o que o investidor receberia caso não vendesse o título. Ou seja, se não houver resgate e o dinheiro continuar rendendo, aí sim o título consegue superar a inflação projetada.

A situação das aplicações financeiras que não cobram taxa, não têm o problema do spread e pagam 100% do CDI é um pouco melhor. É o caso dos fundos Tesouro Selic de taxa zero (que apenas investem em títulos Tesouro Selic), dos CDB de bancos médios com liquidez diária e da NuConta, conta de pagamentos do Nubank.

Resgatadas dentro de um ano e sujeitas ao IR de 17,5%, essas aplicações praticamente empatam com a inflação projetada. Ou seja, elas se limitam a proteger o poder de compra das reservas do investidor, e só.

Se o dinheiro permanecer aplicado, por outro lado, o retorno em um ano será equivalente ao CDI do período. Com uma Selic de 4,25% ao ano, supomos que o CDI permanecerá em 4,15%, que é o que tem ocorrido. Nesse caso, há um pequeno retorno real.

Mas repare que se a inflação convergir para a meta do Banco Central, que é de 4,00% em 2020, a situação piora para as aplicações conservadoras.

Em 2019, o IPCA ficou acima das estimativas e fechou o ano em 4,31%, praticamente o retorno da caderneta de poupança no período, que foi de 4,32% (considerando uma aplicação de 28 de dezembro de 2018 a 28 de dezembro de 2019).

Já o CDI foi de aproximadamente 5,97% no ano passado, ainda com certa folga sobre a inflação. Mas se descontarmos o IR de 17,5%, válido para uma aplicação de um ano, teremos um retorno líquido de apenas 4,92% em 2019.

Acabou o limite de tolerância

Nas atuais condições, algumas coisas ficam claras. Primeiro, que não dá mais para deixar nessas aplicações ultraconservadoras mais do que o estritamente necessário para a sua reserva de emergência. Para qualquer outro objetivo, de curto, médio ou longo prazo, há aplicações mais rentáveis.

Eu sugiro que a reserva de emergência corresponda à quantia que você precisaria para se manter por um ano caso fique totalmente sem gerar renda. É o que eu faço. Tenho uma grana aplicada em um fundo de taxa zero que não vai fazer nada além de preservar o poder de compra do meu dinheiro, pois é disso que eu preciso para me sentir tranquila.

Essa quantia, portanto, pode ser maior ou menor dependendo da sua carreira, da quantidade de fontes de renda que você tem, da sua facilidade de se recolocar no mercado de trabalho em caso de demissão, das suas necessidades familiares etc. Então vale a regra do bom senso.

A segunda coisa que fica clara é que não dá mais para tolerar CDB que paga menos de 100% do CDI ou fundo que cobra taxa de administração só para dar um retorno igual ao CDI (ou até menor). A isenção de custos para investir nesse tipo de fundo ultraconservador se tornou um imperativo - não há mais taxa máxima tolerável.

E ainda tem muita gente por aí que paga mais de 1%, até 2% ao ano em fundos desse tipo. Se este é o seu caso, saiba que você está perdendo dinheiro e não é de hoje. Perder para a inflação é, na prática, perder dinheiro, porque você perde poder de compra.

O terceiro ponto é que eu acho que o investimento direto no Tesouro Selic perdeu um pouco a razão de ser. Se o retorno vai ficar abaixo da inflação caso ele seja resgatado em até um ano, e se para mais de um ano há aplicações mais rentáveis, para que comprar Tesouro Selic, se você pode investir num fundo de taxa zero? Já não fazia tanto sentido antes, e agora faz menos ainda.

“Ah, mas as aplicações mais rentáveis têm mais risco”, você poderia dizer. Claro. Elas provavelmente não terão liquidez diária, ou terão algum risco de crédito, ou mesmo de volatilidade.

Mas se você tem mais prazo, você também tem mais condições de se haver com o risco. Você pode, por exemplo, se planejar para conseguir investir em ativos de prazos mais longos e sem liquidez diária. Além disso, você teria tempo de se recuperar de eventuais oscilações de mercado.

Chegamos, então, ao quarto ponto: planejar seus investimentos se tornou ainda mais importante. Se você tem noção de que não vai precisar mexer naquela parte dos seus recursos a qualquer momento, ou se sabe as datas certas em que vai precisar do dinheiro, é muito mais vantajoso - talvez mais do que nunca - casar os prazos das suas aplicações com os dos seus objetivos, quando for o caso.

O Super Bowl das tarifas de Trump: o que pode acontecer a partir de agora e quem está na mira do anúncio de hoje — não é só a China

A expectativa é de que a Casa Branca divulgue oficialmente os detalhes da taxação às 17h (de Brasília). O Seu Dinheiro ouviu especialistas para saber o que está em jogo.

Boletim Focus mantém projeção de Selic a 15% no fim de 2025 e EQI aponta caminho para buscar lucros de até 18% ao ano; entenda

Com a Selic projetada para 15% ao ano, investidores atentos enxergam oportunidade de buscar até 18% de rentabilidade líquida e isenta de Imposto de Renda

Como fica a garantia de R$ 250 mil dos CDBs de Banco Master e Will Bank caso a aquisição do grupo pelo BRB saia do papel?

Papéis passariam para o guarda-chuva do BRB caso compra do Banco Master pela instituição brasiliense seja aprovada

Vale tudo na bolsa? Ibovespa chega ao último pregão de março com forte valorização no mês, mas de olho na guerra comercial de Trump

O presidente dos Estados Unidos pretende anunciar na quarta-feira a imposição do que chama de tarifas “recíprocas”

Conservador, sim; com retorno, também: como bater o CDI com uma carteira 100% conservadora, focada em LCIs, LCAs, CDBs e Tesouro Direto

A carteira conservadora tem como foco a proteção patrimonial acima de tudo, porém, com os juros altos, é possível aliar um bom retorno à estratégia. Entenda como

Protege contra a inflação e pode deixar a Selic ‘no chinelo’: conheça o ativo com retorno-alvo de até 18% ao ano e livre de Imposto de Renda

Investimento garimpado pela EQI Investimentos pode ser “chave” para lucrar com o atual cenário inflacionário no Brasil; veja qual é

Nova York em queda livre: o dado que provoca estrago nas bolsas e faz o dólar valer mais antes das temidas tarifas de Trump

Por aqui, o Ibovespa operou com queda superior a 1% no início da tarde desta sexta-feira (28), enquanto o dólar teve valorização moderada em relação ao real

Esporte radical na bolsa: Ibovespa sobe em dia de IPCA-15, relatório do Banco Central e coletiva de Galípolo

Galípolo concederá entrevista coletiva no fim da manhã, depois da apresentação do Relatório de Política Monetária do BC

Ato falho relevante: Ibovespa tenta manter tom positivo em meio a incertezas com tarifas ‘recíprocas’ de Trump

Na véspera, teor da ata do Copom animou os investidores brasileiros, que fizeram a bolsa subir e o dólar cair

Selic em 14,25% ao ano é ‘fichinha’? EQI vê juros em até 15,25% e oportunidade de lucro de até 18% ao ano; entenda

Enquanto a Selic pode chegar até 15,25% ao ano segundo analistas, investidores atentos já estão aproveitando oportunidades de ganhos de até 18% ao ano

Sem sinal de leniência: Copom de Galípolo mantém tom duro na ata, anima a bolsa e enfraquece o dólar

Copom reitera compromisso com a convergência da inflação para a meta e adverte que os juros podem ficar mais altos por mais tempo

Com a Selic a 14,25%, analista alerta sobre um erro na estratégia dos investidores; entenda

A alta dos juros deixam os investidores da renda fixa mais contentes, mas este momento é crucial para fazer ajustes na estratégia de investimentos na renda variável, aponta analista

Cuidado com a cabeça: Ibovespa tenta recuperação enquanto investidores repercutem ata do Copom

Ibovespa caiu 0,77% na segunda-feira, mas acumula alta de quase 7% no que vai de março diante das perspectivas para os juros

Inocentes ou culpados? Governo gasta e Banco Central corre atrás enquanto o mercado olha para o (fim da alta dos juros e trade eleitoral no) horizonte

Iminência do fim do ciclo de alta dos juros e fluxo global favorecem, posicionamento técnico ajuda, mas ruídos fiscais e políticos impõem teto a qualquer eventual rali

Felipe Miranda: Dedo no gatilho

Não dá pra saber exatamente quando vai se dar o movimento. O que temos de informação neste momento é que há uma enorme demanda reprimida por Brasil. E essa talvez seja uma informação suficiente.

Eles perderam a fofura? Ibovespa luta contra agenda movimentada para continuar renovando as máximas do ano

Ata do Copom, balanços e prévia da inflação disputam espaço com números sobre a economia dos EUA nos próximos dias

Juros nas alturas têm data para acabar, prevê economista-chefe do BMG. O que esperar do fim do ciclo de alta da Selic?

Para Flávio Serrano, o Banco Central deve absorver informações que gerarão confiança em relação à desaceleração da atividade, que deve resultar em um arrefecimento da inflação nos próximos meses

Co-CEO da Cyrela (CYRE3) sem ânimo para o Brasil no longo prazo, mas aposta na grade de lançamentos. ‘Um dia está fácil, outro está difícil’

O empresário Raphael Horn afirma que as compras de terrenos continuarão acontecendo, sempre com análises caso a caso

Não fique aí esperando: Agenda fraca deixa Ibovespa a reboque do exterior e da temporada de balanços

Ibovespa interrompeu na quinta-feira uma sequência de seis pregões em alta; movimento é visto como correção

Deixou no chinelo: Selic está perto de 15%, mas essa carteira já rendeu mais em três meses

Isso não quer dizer que você deveria vender todos os seus títulos de renda fixa para comprar bolsa neste momento, não se trata de tudo ou nada — é até saudável que você tenha as duas classes na carteira

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP