Os segredos da bolsa: semana cheia tem balanços de gigantes, decisão do Fed e mais estímulos

Temporada de balanços começa para valer, com Vale, Petrobras, Apple, Amazon e várias outras gigantes; mercado aguarda novo pacote de estímulos nos EUA

Depois de uma semana relativamente esvaziada, local e externamente, os mercados entram na última semana de julho cheios de expectativa. Diversos acontecimentos políticos, macroeconômicos e corporativos devem ditar o tom das negociações.

Logo nesta segunda-feira (27) já devem ser divulgados os termos do novo pacote de estímulos trilionário do governo americano, que vinha sendo discutido na semana passada.

Entre os principais dados econômicos, teremos a divulgação de dados preliminares de Produto Interno Bruto (PIB) em vários países da Europa e nos Estados Unidos, além de decisão de juros pelo Federal Reserve (Fed), o banco central americano. Por aqui, saem os dados de emprego do Caged no país.

Finalmente, o calendário de balanços esquenta e temos os resultados mais importantes do mercado doméstico - Petrobras e Vale -, além de outros gigantes como Ambev, Santander, Bradesco e Usiminas. Lá fora, também serão divulgados resultados de companhias de peso, como Apple, Amazon, Alphabet (Google), Facebook, Boeing, Chevron e McDonald's.

O retorno do risco EUA vs. China

Os investidores começaram a semana passada entusiasmados com os avanços nas pesquisas para o desenvolvimento de vacinas contra o coronavírus, mais estímulos na Europa, e, no Brasil, também com a apresentação da proposta tributária do governo ao Congresso.

A agenda econômica e o calendário de balanços do segundo trimestre, porém, estavam um pouco vazios, não havendo gatilhos suficientes para impulsionar novas altas nas bolsas e uma descompressão maior no dólar.

Leia Também

Ao contrário, o clima azedou com a divulgação de dados econômicos negativos nos Estados Unidos e sobretudo com o ressurgimento de um novo fator de risco no radar dos investidores: as tensões entre EUA e China.

O clima entre as duas potências voltou a pesar quando o governo americano ordenou o fechamento do consulado chinês em Houston, Texas, alegando que o gigante asiático promove ações de espionagem comercial e militar nos EUA.

Os chineses retaliaram ordenando o fechamento do consulado americano em Chengdu, capital da província de Sichuan. Segundo o governo americano, as atividades do consulado foram suspensas oficialmente na manhã desta segunda-feira (hora local).

A preocupação dos investidores é de que a nova escalada nas tensões entre os dois países prejudique o acordo comercial firmado em janeiro, que chegou a ser minimizado pelo presidente Donald Trump.

Em um momento em que a pandemia de covid-19 ainda preocupa os mercados, tudo que os investidores menos precisam é de um retorno do clima de guerra comercial já visto no ano passado.

Como resultado, o Ibovespa recuou 0,49% na semana passada, aos 102.381,58 pontos. Já o dólar, que teve um momento inicial de descompressão e depois um ajuste para cima, ainda conseguiu fechar a semana com queda de 3,24%, a R$ 5,2060.

Nesta semana, vale a pena continuar de olho na relação entre EUA e China, pois pode ser que o conflito tenha desdobramentos que abalem os mercados. Uma escalada nas tensões pode ser negativa para os mercados.

Mais estímulos à vista

Hoje é dia de acompanhar também a divulgação dos termos do novo pacote de ajuda do governo americano para combater os efeitos da pandemia de covid-19 na economia, que deve incluir uma nova rodada de cheques de US$ 1.200 a serem pagos aos americanos em agosto.

A expectativa é que o novo pacote totalize US$ 1 trilhão, que vêm se somar aos US$ 3 trilhões das medidas já anunciadas. Uma nova rodada de estímulos governamentais tende a ser bem recebida pelos mercados.

O secretário do Tesouro americano, Steve Mnuchin, disse neste domingo que "o governo e os republicanos estão completamente na mesma página" quanto ao pacote, e também disse acreditar que a oposição democrata no Congresso deve chegar rapidamente a um consenso.

De olho na Petrobras e na Vale

O noticiário corporativo nesta semana promete, a começar por Petrobras e Vale, que divulgam seus resultados do segundo trimestre. Os números da mineradora saem na quarta-feira (29), enquanto que os da estatal petroleira são divulgados na quinta, dia 30, ambos após o fechamento do mercado.

Na semana passada, as prévias operacionais de ambas as empresas decepcionaram os investidores e pesaram nos preços das ações.

A Vale divulgou crescimento de 5,5% na produção de minério na comparação anual, para 67,6 milhões de toneladas, um pouco abaixo do consenso de mercado. Já a Petrobras divulgou uma queda de 3,5% na produção de óleo e gás natural em comparação ao primeiro trimestre.

Saída de Rubem Novaes do BB e disputa pela AES Tietê

Ainda no noticiário corporativo, duas histórias que devem ver desdobramentos nesta semana são a da sucessão da presidência do Banco do Brasil e a disputa entre a Eneva e a americana AES pela fatia do BNDES na AES Tietê.

Na sexta-feira (24) à noite, o BB comunicou a renúncia de Rubem Novaes da presidência do banco. O executivo deve deixar o cargo já em agosto. A instituição ainda não anunciou seu sucessor, o que pode ocorrer nesta semana.

Entre os favoritos estariam o presidente do conselho do banco, Hélio Magalhães, alguns vice-presidentes do BB e até mesmo o atual presidente da Caixa, Pedro Guimarães.

Quanto à história das empresas de energia, nesta segunda-feira o conselho do BNDES vai se reunir para deliberar sobre as ofertas para a aquisição das suas ações da AES Tietê.

O banco tem interesse em vender a sua participação de 28,41% no capital da companhia, pela qual tanto a Eneva quanto a AES Corp, controladora da AES Tietê, fizeram ofertas.

A AES Corp ofereceu R$ 17,15 por ação, pagos integralmente em dinheiro, mais a migração da Tietê do nível 2 de governança da B3 para o Novo Mercado; porém, só manifestou interessem em comprar metade das ações do BNDES.

Já a Eneva ofereceu R$ 18,88 por ação para toda a participação do BNDES, pagos parcialmente em dinheiro e parcialmente em troca de ações, estendendo a oferta aos demais acionistas, caso o banco de fomento a aceite.

Não se esqueça do coronavírus

A pandemia de covid-19, é claro, continua no radar dos investidores, que ainda se preocupam com uma eventual segunda onda em países onde a doença já foi controlada.

No fim de semana, houve notícias de repiques ou aumento de casos na Coreia do Sul, no Japão e no estado australiano de Victoria. Na Europa, o Reino Unido colocou a Espanha novamente na lista de países inseguros para se visitar após novo surto no país ibérico.

Segundo a Universidade Johns Hopkins, a covid-19 já infectou 16,2 milhões de pessoas em todo o mundo, totalizando quase 649 mil mortes. Os Estados Unidos, epicentro global da doença, atingiu 4.234.020 infectados e 146.935 mortos. Já o Brasil teve, até agora, 2.419.091 infectados e 87.004 mortos.

Agenda da semana

Entre os dados locais mais importantes, temos os números do Caged, que apontarão a criação de vagas de emprego em junho.

- Terça-feira (28): Transações correntes e Caged de junho.

- Quarta-feira (29): PNAD Contínua mensal do trimestre terminado em junho.

- Quinta-feira (30): IGP-M de julho e de 12 meses e resultado primário do governo central em junho.

- Sexta-feira (31): resultado primário do setor público consolidado em junho.

No exterior, temos PIB de vários países da Europa e dos Estados Unidos, além de decisão de juros pelo Fed.

Na quarta-feira ocorre ainda uma audiência na Câmara dos Deputados americana com os CEOs das gigantes de tecnologia Amazon (Jeff Bezos), Apple (Tim Cook), Facebook (Mark Zuckerberg) e Google (Sundar Pinchai) para tratar do poder de mercado das companhias.

- Segunda-feira (27)

- Alemanha:

- Índice de sentimento das empresas (Ifo) de julho.

- EUA:

- Encomendas de bens duráveis de junho.

- Alemanha:

- Terça-feira (28)

- Alemanha:

- PIB do 2º trimestre (preliminar).

- EUA:

- Índice de confiança do consumidor de julho.

- Alemanha:

- Quarta-feira (29)

- EUA:

- Vendas pendentes de imóveis de junho.

- Estoques de petróleo e derivados na semana (Departamento de Energia - DoE).

- Decisão de política monetária do Fed.

- Audiência na Câmara dos Deputados com CEOs das gigantes de tecnologia.

- EUA:

- Quinta-feira (30)

- Zona do euro:

- Taxa de desemprego de junho.

- EUA:

- PIB do 2º trimestre (preliminar).

- Pedidos de auxílio-desemprego (semana até 18/07).

- China:

- Índices de gerentes de compras (PMIs) industrial e de serviços de julho.

- Zona do euro:

- Sexta-feira (31)

- França:

- PIB do 2º trimestre (preliminar).

- Espanha:

- PIB do 2º trimestre (preliminar).

- Itália:

- PIB do 2º trimestre (preliminar).

- Zona do euro:

- PIB do 2º trimestre.

- Índice de preços ao consumidor (CPI).

- França:

Calendário de balanços

É nesta semana que o calendário de balanços do segundo trimestre no Brasil começa para valer. Lá fora também temos a divulgação dos números de empresas importantes.

Lembrando que o período de abril a junho foi aquele em que a pandemia mais causou impacto na atividade econômica do Ocidente. Assim, a expectativa é de forte queda nos resultados corporativos. O que vale monitorar é se foram pior ou "menos piores" do que o esperado.

Na semana passada, os números de companhias como WEG e Tesla animaram os investidores. Nesta semana, teremos:

Brasil

- Segunda-feira (27): Carrefour (após o fechamento).

- Terça-feira (28): Cielo, Minerva e Smiles (todas após o fechamento).

- Quarta-feira (29): Localiza, Pão de Açúcar, EcoRodovias, Vale e Tim (todas depois do fechamento) e Santander (antes da abertura).

- Quinta-feira (30): Ambev, Usiminas e Bradesco (as três antes da abertura); Engie, Fleury e Petrobras (as três depois do fechamento).

- Sexta-feira (31): Gol (antes da abertura).

Exterior

- Terça-feira (28): Peugeot, Carrefour, 3M, Pfizer, McDonald's e Visa.

- Quarta-feira (29): Enel, Santander, Rio Tinto, Barclays, Deutsche Bank, General Electric, Boeing, General Motors e Facebook.

- Quinta-feira (30): Vivendi, AstraZeneca, Casino, Credit Suisse, Lloyds, Anglo American, Volkswagen, Telefónica, ArcelorMittal, Procter & Gamble, Mastercard, Anheuser-Busch InBev, ConocoPhillips, Amazon, Apple, Alphabet, Ford, Gilead.

- Sexta-feira (31): BNP Paribas, Air France KLM, ExxonMobil, Chevron e Caterpillar.

Deu ruim para Automob (AMOB3) e LWSA (LWSA3), e bom para SmartFit (SMFT3) e Direcional (DIRR3): quem entra e quem sai do Ibovespa na 2ª prévia

Antes da carteira definitiva entrar em vigor, a B3 divulga ainda mais uma prévia, em 1º de maio. A nova composição entra em vigor em 5 de maio e permanece até o fim de agosto

Até tu, Nvidia? “Queridinha” do mercado tomba sob Trump; o que esperar do mercado nesta quarta

Bolsas continuam de olho nas tarifas dos EUA e avaliam dados do PIB da China; por aqui, investidores reagem a relatório da Vale

Como declarar ações no imposto de renda 2025

Declarar ações no imposto de renda não é trivial, e não é na hora de declarar que você deve recolher o imposto sobre o investimento. Felizmente a pessoa física conta com um limite de isenção. Saiba todos os detalhes sobre como declarar a posse, compra, venda, lucros e prejuízos com ações no IR 2025

As empresas não querem mais saber da bolsa? Puxada por debêntures, renda fixa domina o mercado com apetite por títulos isentos de IR

Com Selic elevada e incertezas no horizonte, emissões de ações vão de mal a pior, e companhias preferem captar recursos via dívida — no Brasil e no exterior; CRIs e CRAs, no entanto, veem emissões caírem

Depois de derreter mais de 90% na bolsa, Espaçolaser (ESPA3) diz que virada chegou e aposta em mudança de fornecedor em nova estratégia

Em seu primeiro Investor Day no cargo, o CFO e diretor de RI Fabio Itikawa reforça resultados do 4T24 como ponto de virada e divulga plano de troca de fornecedor para reduzir custos

Península de saída do Atacadão: Família Diniz deixa quadro de acionistas do Carrefour (CRFB3) dias antes de votação sobre OPA

Após reduzir a fatia que detinha na varejista alimentar ao longo dos últimos meses, a Península decidiu vender de vez toda a participação restante no Atacadão

Respira, mas não larga o salva-vidas: Trump continua mexendo com os humores do mercado nesta terça

Além da guerra comercial, investidores também acompanham balanços nos EUA, PIB da China e, por aqui, relatório de produção da Vale (VALE3) no 1T25

Temporada de balanços 1T25: Confira as datas e horários das divulgações e das teleconferências

De volta ao seu ritmo acelerado, a temporada de balanços do 1T25 começa em abril e revela como as empresas brasileiras têm desempenhado na nova era de Donald Trump

Alívio na guerra comercial injeta ânimo em Wall Street e ações da Apple disparam; Ibovespa acompanha a alta

Bolsas globais reagem ao anúncio de isenção de tarifas recíprocas para smartphones, computadores e outros eletrônicos

Azul (AZUL4) busca até R$ 4 bilhões em oferta de ações e oferece “presente” para acionistas que entrarem no follow-on; ações sobem forte na B3

Com potencial de superar os R$ 4 bilhões com a oferta, a companhia aérea pretende usar recursos para melhorar estrutura de capital e quitar dívidas com credores

Smartphones e chips na berlinda de Trump: o que esperar dos mercados para hoje

Com indefinição sobre tarifas para smartphones, chips e eletrônicos, bolsas esboçam reação positiva nesta segunda-feira; veja outros destaques

Allos (ALOS3) entra na reta final da fusão e aposta em dividendos com data marcada (e no começo do mês) para atrair pequeno investidor

Em conversa com Seu Dinheiro, a CFO Daniella Guanabara fala sobre os planos da Allos para 2025 e a busca por diversificar receitas — por exemplo, com a empresa de mídia out of home Helloo

Guerra comercial: 5 gráficos que mostram como Trump virou os mercados de cabeça para baixo

Veja os gráficos que mostram o que aconteceu com dólar, petróleo, Ibovespa, Treasuries e mais diante da guerra comercial de Trump

A lanterna dos afogados: as 25 ações para comprar depois do caos, segundo o Itaú BBA

Da construção civil ao agro, analistas revelam onde ainda há valor escondido

Ibovespa é um dos poucos índices sobreviventes de uma das semanas mais caóticas da história dos mercados; veja quem mais caiu

Nasdaq é o grande vencedor da semana, enquanto índices da China e Taiwan foram os que mais perderam

Após semana intensa, bolsas conseguem fechar no azul apesar de nova elevação tarifária pela China; ouro bate recorde a US$ 3.200

Clima ainda é de cautela nos mercados, mas dia foi de recuperação de perdas para o Ibovespa e os índices das bolsas de NY

Gigantes da bolsa derretem com tarifas de Trump: pequenas empresas devem começar a chamar a atenção

Enquanto o mercado tenta entender como as tarifas de Trump ajudam ou atrapalham algumas empresas grandes, outras nanicas com atuação exclusivamente local continuam sua rotina como se (quase) nada tivesse acontecido

Dia de ressaca na bolsa: Depois do rali com o recuo de Trump, Wall Street e Ibovespa se preparam para a inflação nos EUA

Passo atrás de Trump na guerra comercial animou os mercados na quarta-feira, mas investidores já começam a colocar os pés no chão

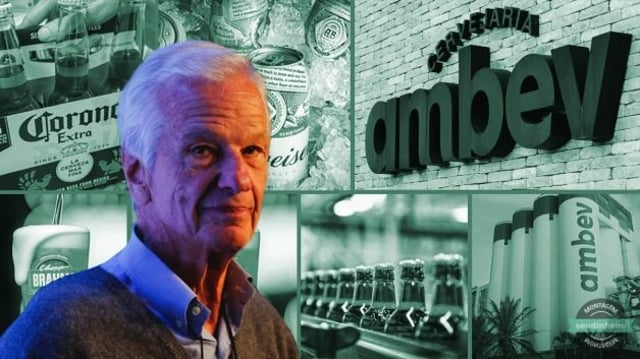

Ambev (ABEV3) vai do sonho grande de Lemann à “grande ressaca”: por que o mercado largou as ações da cervejaria — e o que esperar

Com queda de 30% nas ações nos últimos dez anos, cervejaria domina mercado totalmente maduro e não vê perspectiva de crescimento clara, diante de um momento de mudança nos hábitos de consumo

Bank of America projeta recuperação das empresas de educação e tem uma ação preferida do setor; saiba qual é

Para o BofA, a tendência é que a valorização continue, especialmente após desempenho que superou o Ibovespa em 35 pontos percentuais

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP