Os segredos da bolsa: uma semana mais curta, mas com muita coisa para ficar atento

A tempestade em Brasília continua mexendo com a bolsa, mas o noticiário corporativo intenso e a agenda econômica lá fora merecem atenção redobrada

Apertem os cintos: a bolsa deve passar por uma zona de turbulência nos próximos dias.

Afinal, a aeronave dos mercados acionários tem duas nuvens carregadas adiante: de um lado, há uma espessa camada de incerteza relacionada ao surto de coronavírus; do outro, há uma tempestade daquelas no cenário político doméstico.

Mas essas não são as únicas questões piscando no radar dos investidores. No Brasil, grandes empresas divulgarão nos próximos dias seus balanços referentes ao primeiro trimestre de 2020 — entre elas, estão Bradesco, Santander Brasil e Vale.

E, lá fora, a agenda econômica é particularmente intensa nesta semana: o Federal Reserve (Fed) e o Banco Central Europeu (BCE) farão suas reuniões de política monetária. Em termos de dados, serão conhecidos números preliminares do PIB nos EUA e na Zona do Euro.

Sim, eu sei, é muita coisa. Mas não precisa perder a calma: saiba que esse voo atribulado, pelo menos, será mais curto que o normal, já que os mercados do Brasil e da Europa estarão fechados na sexta-feira (1), por causa do feriado do Dia do Trabalho.

Assim, é melhor achar uma posição confortável na poltrona e se preparar para mais uma viagem cheia de emoções. E bom, falando em aviões...

Leia Também

A volta dos que não foram

Na última sexta-feira (24), nós já havíamos alertado que as negociações entre Embraer e Boeing não iam bem — teoricamente, as duas tinham até a meia-noite para concretizar a parceria estratégica no segmento de aviação comercial, mas os rumores não indicavam um desfecho feliz.

E, realmente, o voo não saiu do chão: a Boeing anunciou na manhã de sábado (25) que desistiu do acordo — pelos termos originais, a empresa americana pagaria US$ 4,2 bilhões por 80% da divisão de aviação comercial da Embraer, criando uma joint venture em que a brasileira deteria os 20% restantes.

Era um movimento visto como estratégico e natural por ambas as partes: a Embraer, fabricante de aeronaves de pequeno e médio porte, ganharia escala e fôlego para permanecer no jogo; a Boeing, mais focada em aviões de grande capacidade, fortaleceria seu portfólio de jatos menores.

A união bateria de frente com a aliança Airbus-Bombardier, firmada no passado com o mesmo objetivo: juntar duas fabricantes que constroem aviões de escalas diferentes, criando um conglomerado que consiga atender às diferentes demandas das companhias aéreas.

A Boeing alega que os brasileiros não cumpriram determinadas condições necessárias para o fechamento do acordo; a Embraer diz que os americanos "fabricaram falsas alegações" e que, agora, buscará as medidas cabíveis — nenhuma delas, contudo, revelou mais detalhes a respeito das negociações.

Lá em 2018, ambas anunciaram a operação, toda essa teoria fazia muito sentido. Mas, em 2019, a Boeing passou por enormes problemas de confiança por causa da crise do 737 Max, enfrentando pressões financeiras e operacionais — o que já trouxe enorme estresse à empresa.

E, em 2020, a pandemia do coronavírus e a forte queda na demanda por voos representou um segundo golpe: nesse cenário, as companhias aéreas não pensam em renovar suas frotas — o que mexe diretamente com fabricantes de aeronaves, como Boeing e Embraer.

Naturalmente, é preciso ficar muito atento às ações ON da Embraer (EMBR3) nos próximos dias. Na última sexta-feira, elas já sofreram uma forte correção, fechando em queda de 10,68%, a R$ 8,28 — no ano, a perda acumulada é de 58,03%.

Dito isso, veja no gráfico acima que as ações da Embraer já estão em níveis de preço muito baixos, o que pode limitar o espaço para futuras correções negativas nos papéis.

Um analista me chamou a atenção para uma outra tese: até agora, as ações precificavam um cenário em que, uma vez concretizada a operação com a Boeing, a Embraer seria composta pelos segmentos de aviação executiva, defesa e 20% da aviação comercial.

Agora, é preciso refazer as contas, pensando que os 80% da divisão comercial que seriam vendidos permanecerão na empresa — por outro lado, os US$ 4,2 bilhões que reforçariam o caixa não chegarão mais.

Ou seja: há muitas contas a serem feitas, ainda mais num cenário atípico como o atual — o que deve deixar as ações da Embraer ainda mais sensíveis à volatilidade.

E, para finalizar, vale dar uma olhada no balanço trimestral da Boeing, com divulgação prevista para quarta-feira (29) — é de se esperar alguma declaração mais substancial a respeito do rompimento com os brasileiros.

Raios e trovões

Em Brasília, a previsão do tempo continua ameaçadora: por lá, o sol não deve voltar a aparecer tão cedo — é melhor se acostumar com o céus escuros e o barulho dos trovões.

Como todos já sabem, o ex-juiz federal Sergio Moro pediu demissão do cargo de ministro da Justiça, alegando supostas tentativas de interferência do presidente Jair Bolsonaro no trabalho da Polícia Federal. E, como todos já sabem, o episódio abalou fortemente o cenário político.

Em primeiro lugar, porque Moro era uma das figuras mais populares do governo, desempenhando um papel fundamental para aumentar a credibilidade da administração Bolsonaro junto a uma parte relevante da opinião pública.

Em segundo, porque o pedido de demissão do ex-juiz, nas circunstâncias em que ocorreu, diminuiu ainda mais a capacidade de articulação do governo com o Congresso — articulação essa que já andava bastante deteriorada. É cada vez mais nítido o isolamento de Bolsonaro.

Em terceiro, porque a saída de Moro e de Luiz Henrique Mandetta, ex-ministro da Saúde — outra figura bastante popular — acende uma luz amarela em relação ao futuro de Paulo Guedes, ministro da Economia. Parte do mercado teme que ele será o próximo a deixar o governo.

E há motivos para a cautela, já que, desde o início da crise do coronavírus, Guedes deixou os holofotes: a forte preocupação fiscal do ministro não resistiu à demanda por gastos públicos para enfrentar a pandemia — e o fato de ele não estar presente na cerimônia de lançamento do programa Pró-Brasil de incentivo à infraestrutura, na semana passada, foi entendida como um sinal de desprestígio.

Desta maneira, todos os olhos estarão atentos ao noticiário de Brasília: movimentações nos ministérios, informações de bastidores, declarações de lideranças no Congresso — tudo poderá mexer com a bolsa.

Vale ressaltar que já há quem fale num eventual impeachment de Bolsonaro, considerando a gravidade dos fatos narrados por Moro — muito embora o presidente da Câmara, Rodrigo Maia, não tenha dado declarações quanto à eventual aceitação de um processo contra o presidente.

O clima tempestuoso visto em Brasília foi responsável por tremores nos mercados locais na última sexta-feira. O Ibovespa caiu mais de 5% e voltou à faixa dos 75 mil pontos, enquanto o dólar à vista disparou e chegou aos R$ 5,66, cravando uma nova máxima.

Considerando os inúmeros problemas domésticos, o cenário internacional até ficou em segundo plano na semana passada — mas, nos próximos dias, será difícil esquecer do exterior, tendo em vista a agenda carregada lá fora.

Os BCs e o corona

Dois eventos se destacam no panorama global: nos Estados Unidos, será divulgada na quarta-feira (29) a decisão de juros do Fed; na Europa, o Banco Central Europeu fará o mesmo na quinta (30).

Ninguém espera grandes surpresas no lado do Fed: os juros do país já estão bastante baixos, na faixa de 0% a 0,25% ao ano, e a própria instituição já sinalizou que não considera adequadas taxas negativas. Mas isso não quer dizer que a decisão não poderá mexer com os mercados.

Afinal, tanto o comunicado do Fed quanto a coletiva do presidente da autoridade monetária, Jerome Powell, podem trazer informações importantes quanto à visão do banco em relação à economia americana em meio ao surto de coronavírus.

O Fed possui algum cenário-base a respeito do início da trajetória de retomada da atividade no país? Há alguma perspectiva de novos pacotes de auxílio econômico? Outras medidas de estímulo estão a caminho?

Na Europa, por outro lado, há espaço para cortes de juros por parte do BCE, especialmente porque a instituição não reduziu as taxas em março, quando a maior parte dos bancos centrais do mundo o fez. Vale lembrar que o velho continente foi severamente afetado pelo coronavírus — alguns países começam a ensaiar os primeiros relaxamentos na quarentena apenas agora.

A agenda econômica no exterior ainda conta com muitos outros eventos. Veja abaixo os destaques:

- Terça-feira (28)

- EUA: balança comercial (mar) e confiança do consumidor (abr)

- Japão: decisão de juros

- Quarta-feira (29)

- EUA: PIB no 1º trimestre (preliminar) e decisão de juros

- China: inflação (abr)

- Zona do Euro: confiança do consumidor (abr) e sentimento econômico (abr)

- Quinta-feira (30)

- EUA: novos pedidos de seguro-desemprego (semana até 25/4)

- Zona do Euro: decisão de juros e PIB 1º trimestre (preliminar)

- Sexta-feira (1)

- EUA: índice ISM de atividade industrial (abr)

Os dados do PIB do primeiro trimestre nos EUA e na Zona do Euro, embora preliminares, também são importantes, já que mostrarão o impacto da pandemia de Covid-19 — em ambas as regiões, o surto da doença começou a ser sentido de maneira mais firme em março.

No Brasil, a agenda econômica não traz grandes destaques. Por aqui, serão divulgados dois dados de inflação: na terça (28), será conhecido o IPCA-15 de abril; na quarta (29), é a vez do IGP-M, também de abril.

Ambos os números servirão para balizar as apostas do mercado em relação à taxa de juros — o Copom se reúne em 6 de maio para decidir o futuro da taxa Selic, e uma inflação comportada tende a aumentar as apostas em ajustes firmes já neste encontro.

A volta dos que foram há pouco tempo

A temporada de balanços do quarto trimestre de 2019 mal acabou e já teremos mais uma rodada, com diversas empresas do Ibovespa já reportando os números referentes aos três primeiros meses de 2020.

Quem deu a largada foi a Hypera, na noite da última sexta-feira: a empresa fechou o primeiro trimestre desse ano com um lucro líquido de R$ 238,2 milhões, queda de 25,8% em relação ao mesmo período de 2019 — as ações ON da companhia (HYPE3) vão repercutir esses dados nesta segunda.

Nos próximos dias, há muitos outros balanços previstos — e com alguns pesos-pesados da bolsa na lista:

- Segunda-feira (27): Neoenergia;

- Terça-feira (28): Santander Brasil, Vale, Raia Drogasil, Minerva, Cielo e Smiles;

- Quarta-feira (29): Weg e Multiplan;

- Quinta-feira (30): Bradesco.

O destaque, obviamente, fica com o setor bancário, com Santander Brasil e Bradesco. A Vale também tem espaço debaixo dos holofotes, embora sua base de comparação esteja comprometida — os resultados do primeiro trimestre de 2019 foram fortemente impactados pelo rompimento da barragem de Brumadinho.

Meu colega Kaype Abreu fez uma matéria especial e te conta em detalhes o que esperar dos números dessas empresas — é só clicar aqui.

Entrando para o clube

Por fim, fique atento à nova carteira do Ibovespa, com validade entre maio e agosto — a B3 deve divulgar a lista na quarta-feira (29). E há três fortes candidatas para entrar no índice.

CPFL Energia ON (CPFL3), Minerva ON (BEEF3) e Energisa unit (ENGI11) foram incluídas nas duas primeiras prévias do Ibovespa, o que cria enorme expectativa quanto à entrada definitiva na carteira. Caso o movimento seja concretizado, o índice passará a ter 76 ativos de 73 empresas diferentes.

Deu ruim para Automob (AMOB3) e LWSA (LWSA3), e bom para SmartFit (SMFT3) e Direcional (DIRR3): quem entra e quem sai do Ibovespa na 2ª prévia

Antes da carteira definitiva entrar em vigor, a B3 divulga ainda mais uma prévia, em 1º de maio. A nova composição entra em vigor em 5 de maio e permanece até o fim de agosto

Até tu, Nvidia? “Queridinha” do mercado tomba sob Trump; o que esperar do mercado nesta quarta

Bolsas continuam de olho nas tarifas dos EUA e avaliam dados do PIB da China; por aqui, investidores reagem a relatório da Vale

Como declarar ações no imposto de renda 2025

Declarar ações no imposto de renda não é trivial, e não é na hora de declarar que você deve recolher o imposto sobre o investimento. Felizmente a pessoa física conta com um limite de isenção. Saiba todos os detalhes sobre como declarar a posse, compra, venda, lucros e prejuízos com ações no IR 2025

As empresas não querem mais saber da bolsa? Puxada por debêntures, renda fixa domina o mercado com apetite por títulos isentos de IR

Com Selic elevada e incertezas no horizonte, emissões de ações vão de mal a pior, e companhias preferem captar recursos via dívida — no Brasil e no exterior; CRIs e CRAs, no entanto, veem emissões caírem

Depois de derreter mais de 90% na bolsa, Espaçolaser (ESPA3) diz que virada chegou e aposta em mudança de fornecedor em nova estratégia

Em seu primeiro Investor Day no cargo, o CFO e diretor de RI Fabio Itikawa reforça resultados do 4T24 como ponto de virada e divulga plano de troca de fornecedor para reduzir custos

Península de saída do Atacadão: Família Diniz deixa quadro de acionistas do Carrefour (CRFB3) dias antes de votação sobre OPA

Após reduzir a fatia que detinha na varejista alimentar ao longo dos últimos meses, a Península decidiu vender de vez toda a participação restante no Atacadão

Respira, mas não larga o salva-vidas: Trump continua mexendo com os humores do mercado nesta terça

Além da guerra comercial, investidores também acompanham balanços nos EUA, PIB da China e, por aqui, relatório de produção da Vale (VALE3) no 1T25

Temporada de balanços 1T25: Confira as datas e horários das divulgações e das teleconferências

De volta ao seu ritmo acelerado, a temporada de balanços do 1T25 começa em abril e revela como as empresas brasileiras têm desempenhado na nova era de Donald Trump

Alívio na guerra comercial injeta ânimo em Wall Street e ações da Apple disparam; Ibovespa acompanha a alta

Bolsas globais reagem ao anúncio de isenção de tarifas recíprocas para smartphones, computadores e outros eletrônicos

Azul (AZUL4) busca até R$ 4 bilhões em oferta de ações e oferece “presente” para acionistas que entrarem no follow-on; ações sobem forte na B3

Com potencial de superar os R$ 4 bilhões com a oferta, a companhia aérea pretende usar recursos para melhorar estrutura de capital e quitar dívidas com credores

Smartphones e chips na berlinda de Trump: o que esperar dos mercados para hoje

Com indefinição sobre tarifas para smartphones, chips e eletrônicos, bolsas esboçam reação positiva nesta segunda-feira; veja outros destaques

Allos (ALOS3) entra na reta final da fusão e aposta em dividendos com data marcada (e no começo do mês) para atrair pequeno investidor

Em conversa com Seu Dinheiro, a CFO Daniella Guanabara fala sobre os planos da Allos para 2025 e a busca por diversificar receitas — por exemplo, com a empresa de mídia out of home Helloo

Guerra comercial: 5 gráficos que mostram como Trump virou os mercados de cabeça para baixo

Veja os gráficos que mostram o que aconteceu com dólar, petróleo, Ibovespa, Treasuries e mais diante da guerra comercial de Trump

A lanterna dos afogados: as 25 ações para comprar depois do caos, segundo o Itaú BBA

Da construção civil ao agro, analistas revelam onde ainda há valor escondido

Ibovespa é um dos poucos índices sobreviventes de uma das semanas mais caóticas da história dos mercados; veja quem mais caiu

Nasdaq é o grande vencedor da semana, enquanto índices da China e Taiwan foram os que mais perderam

Após semana intensa, bolsas conseguem fechar no azul apesar de nova elevação tarifária pela China; ouro bate recorde a US$ 3.200

Clima ainda é de cautela nos mercados, mas dia foi de recuperação de perdas para o Ibovespa e os índices das bolsas de NY

Gigantes da bolsa derretem com tarifas de Trump: pequenas empresas devem começar a chamar a atenção

Enquanto o mercado tenta entender como as tarifas de Trump ajudam ou atrapalham algumas empresas grandes, outras nanicas com atuação exclusivamente local continuam sua rotina como se (quase) nada tivesse acontecido

Dia de ressaca na bolsa: Depois do rali com o recuo de Trump, Wall Street e Ibovespa se preparam para a inflação nos EUA

Passo atrás de Trump na guerra comercial animou os mercados na quarta-feira, mas investidores já começam a colocar os pés no chão

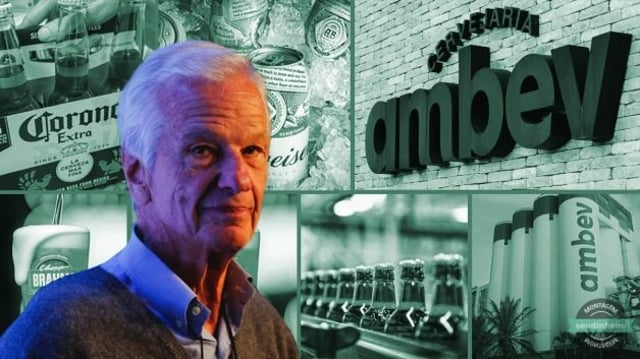

Ambev (ABEV3) vai do sonho grande de Lemann à “grande ressaca”: por que o mercado largou as ações da cervejaria — e o que esperar

Com queda de 30% nas ações nos últimos dez anos, cervejaria domina mercado totalmente maduro e não vê perspectiva de crescimento clara, diante de um momento de mudança nos hábitos de consumo

Bank of America projeta recuperação das empresas de educação e tem uma ação preferida do setor; saiba qual é

Para o BofA, a tendência é que a valorização continue, especialmente após desempenho que superou o Ibovespa em 35 pontos percentuais

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP