Estatisticamente falando, essa é hora para comprar. Entenda

Nosso principal índice acionário acaba de apresentar sua segunda queda na mesma semana, pior até mesmo do que a marca negativa de 2008 — ano da crise do subprime

Uma queda de magnitude superior aos 12,17% da última segunda-feira (9) ocorreu há quase 22 anos, quando eclodia a crise financeira na Rússia que, como talvez você saiba, passava naquele momento por uma conturbada transição de regime econômico.

Apesar de movimentos como o de anteontem serem relativamente comuns na trajetória de qualquer investidor experiente em Bolsa, a atipicidade e rapidez das movimentações de preços desancoram-se totalmente de qualquer carcaça de racionalidade sobre as cotações. São capazes de fazer pulsar mais forte o coração dos que passam por isso pela primeira vez.

Livro Exclusivo de Ivan Sant’Anna: 30 Lições de mercado. Adquira já o seu neste link.

Se estivéssemos jogando qualquer jogo de tabuleiro, diria que demos o azar de cair na casa “volte 30 mil pontos”. E o que todos tentam responder no momento é: “E aí, compro, vendo ou só observo?”.

Tentando ser objetivo na resposta, tudo me leva a acreditar que as assimetrias ficaram muito favoráveis aos investidores, o que me inclina a escolher uma de duas opções: comprar mais ou preservar a posição existente.

Para chegar à esta conclusão tive, necessariamente, que recorrer ao passado para entender como a Bolsa se comportou em situações de estresse e interpretar o tamanho da margem de segurança que temos neste momento.

Fiz o seguinte exercício:

Primeiro, peguei a lista de todos os movimentos de baixa pós-picos (drawdowns) que superaram as perdas acumuladas pelo Ibovespa de sua máxima histórica, atingida em 24 de janeiro, até a última segunda-feira.

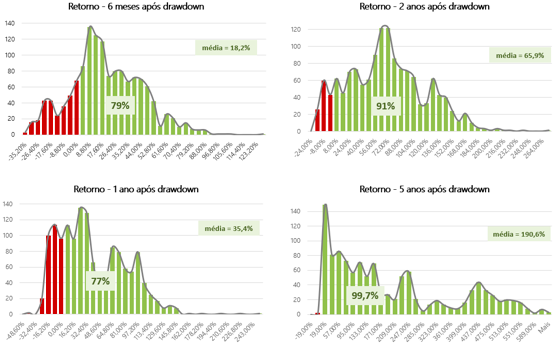

Em seguida, mapeei o retorno subsequente do Ibovespa em janelas de seis meses, um ano, dois anos e cinco anos. De maneira geral, a minha intenção foi entender quais as probabilidades de retomada e a média de retorno acumulado pelo Ibovespa após drawdowns superiores ao que já encaramos até aqui, em 2020.

A lógica é a seguinte: não sabemos quando chegaremos ao fundo do poço, não temos como estimar e, para ser bem sincero, não nos interessa tanto assim acertar na mosca.

Queremos entender quais são as chances de termos um retorno positivo entrando agora e investindo com uma perspectiva de prazo dilatado.

Você já tem ações na carteira? Não tem problema porque a lógica é a mesma, já que o ato de manter uma ação é, na prática, equivalente a uma decisão nova de alocação.

Os resultados que cheguei são estes do gráfico abaixo:

Eu sei que visualmente pode não ser a coisa mais simples de entender, mas vou ajudar você a interpretar.

Olhando para o passado, em janelas de perdas superiores às que tivemos até agora, o Ibovespa apresentou os seguintes retornos médios subsequentes:

- 18% nos seis meses seguintes;

- 35% no ano seguinte;

- 66% após 2 anos;

- 191% após 5 anos.

Importante: a probabilidade de ocorrência desses retornos é de, no mínimo, 77%. Ou seja, a cada 100 drawdowns, há possibilidade de valorização nos percentuais acima em pelo menos 77 vezes.

Saiba quais ações podem fazer você lucrar com queda da bolsa.

Simplificando, quem investiu no Ibovespa em movimentos de queda equivalentes ou superiores ao que tivemos se deu muito bem.

Mas veja, são números frios e que não vão necessariamente se repetir. Gosto de usar esse tipo de instrumento quantitativo apenas como um acessório.

Vale lembrar que, em muitas das vezes, movimentos rápidos como os de segunda-feira desprezam toda e qualquer melhora em termos de fundamentos e particularidades de cada economia.

A conclusão que tiramos deste breve estudo é que, independentemente da leitura de fundamentos – e tenho sido eloquente em relação à melhora dos fundamentos para as empresas domésticas –, estamos diante de um cenário no qual as chances de perdas são menores do que as de geração de valor – pelo menos no longo prazo.

Digo isso porque, fazendo o cálculo da média em que os retornos subsequentes do Ibovespa foram negativos, observei que quanto maior o horizonte temporal de investimento, melhor é sua relação de risco-retorno. Historicamente, é assim que funciona.

Quando pensamos em investir em ações, é isso que queremos: assimetrias na relação entre risco e retorno. Logo, o que posso dizer é que, estatisticamente, você está diante, sim, de uma hora boa para comprar, mesmo depois da valorização de ontem, que reduziu, mas não zerou os descontos decorrentes do pânico causado pela disseminação do coronavírus.

Certo?