Por que preço baixo não é sinônimo de bom negócio na bolsa

Você considera um bom negócio comprar uma camisa de grife com um desconto de 20% para o preço que está na etiqueta? E se a camisa estiver furada?

H: Fala Ruyzão, beleza?

R: Opa, tudo tranquilo.

H: Você trabalha na Empiricus, não é?

R: Sim, trabalho lá, por quê?

H: Fazia muito tempo que eu estava com uma grana parada na minha conta, criando coragem para investir...

R: Aham...

Leia Também

H: Aí a bolsa desabou e eu finalmente decidi usar tudo para comprar ações... Mas toda vez que eu abro o YouTube, o Felipe Miranda aparece dizendo que a bolsa não está nem um pouco barata.

R: Sim, é verdade

H: Eu não consigo entender. A bolsa não está caindo mais de 20% no ano?

Indissociáveis

Você já deve ter visto que uma ação nada mais é do que uma fração do capital social de uma companhia.

À primeira vista parece meio complicado, mas isso significa apenas que uma ação é uma parcela de uma empresa. Como tal, sua cotação deveria acompanhar a evolução dos fundamentos da própria companhia no longo prazo.

O problema é que muita gente continua tratando as ações como se fossem entidades totalmente dissociadas dos fundamentos das companhias.

O sujeito compra a ação porque "acha que ela vai subir" ou porque sonhou com o ticker na noite anterior, não porque acredita que a companhia vai dobrar as vendas no ano seguinte.

Quando investidores esquecem a relação entre o preço da ação e a qualidade da companhia, eles se colocam em enormes enrascadas.

20% de desconto numa camisa (furada)

Quando meu amigo me perguntou se a queda no preço das ações não significava um desconto imperdível de 20%, eu o questionei de volta:

"Você considera um bom negócio comprar uma camisa de grife com um desconto de 20% para o preço que está na etiqueta?"

A resposta: "É claro que sim".

"Está certo! Agora, você continuaria achando esse um descontão se a camisa em questão estivesse furada?"

Pague um pouco menos, leve muito menos

Olhar apenas para os preços é um erro de julgamento comum que leva muita gente a fazer péssimos negócios – isso serve para a bolsa e para a vida.

O que importa é a relação entre o custo e o benefício de um bem. Como vimos no exemplo da camisa, preços em queda não necessariamente significam bons descontos.

Se a qualidade do produto caiu mais do que o preço, corre-se o risco de fazer um péssimo negócio mesmo pagando menos.

O engraçado é que isso é intuitivo para assuntos mais "palpáveis". Entendemos muito bem esse conceito de custo-benefício falando sobre camisa, apartamentos, carros... mas quando o assunto é ações, as coisas sempre parecem mais confusas.

Assim como eu falei no início do texto, o problema surge porque, inconscientemente, teimamos em separar o preço das ações dos fundamentos das empresas.

O índice do custo-benefício

Uma das maneiras de se avaliar a relação custo-benefício das ações é através do índice "preço/lucro".

A conta é simples: divide-se o preço atual da ação pelo lucro anual da companhia. Quanto menor é essa a razão, mais barato está se pagando pelos resultados dela.

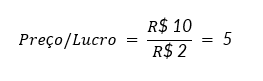

Vamos supor que a ação da Camisaria S. A. negociava a R$ 10 no fim de 2019, e o lucro por ação naquele ano foi de R$ 2. Nesse caso tínhamos:

Nesse ritmo, você precisaria de 5 anos para recuperar o dinheiro investido na companhia.

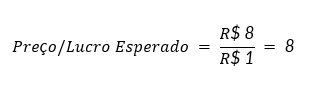

Mas no meio do caminho apareceu uma pandemia que fechou todas as suas lojas, fez o preço da ação cair 20% (para R$ 8), e as perspectivas de lucro para o ano de 2020 desabarem para R$ 1 (metade do que era antes).

Com as novas premissas, o índice seria:

No exemplo da Camisaria S. A., mesmo valendo 20% menos na bolsa, as ações estão efetivamente mais caras, porque o custo benefício está muito pior. Você precisaria de 8 anos para recuperar o dinheiro investido nela.

O mais importante é atravessar a tempestade

É verdade que a bolsa caiu 20%, mas o cenário piorou ainda mais. O risco-retorno de maneira geral nos parece menos favorável agora.

Ainda não sabemos por quanto tempo o comércio ficará fechado nas principais capitais, qual será a velocidade de retomada da atividade econômica, e quais serão os níveis de desemprego, confiança de consumidores e de empresários quando tudo isso terminar.

E, para piorar, todos esses fatores desconhecidos acontecem em um momento em que vivemos uma situação fiscal e política bastante delicada.

Dada todas essas dificuldades e incertezas, o cenário atual pede muita cautela e muita agilidade nos ajustes de carteira.

Foi pensando nisso que o Felipe Miranda decidiu fazer este pronunciamento, no qual ele põe na mesa todos os riscos e, mais importante, como se proteger deles.

Além disso, ele também mostra como aproveitar algumas oportunidades pontuais que podem surgir em meio à turbulência. Tudo isso com um acompanhamento diário, muito útil para guiar você neste momento de incerteza. Se quiser conferir, basta acessar aqui.

E da próxima vez que alguém te oferecer um produto pela metade do preço, lembre-se de que a queda no preço não necessariamente significa um belo desconto.

Um grande abraço e até a próxima!

Cardápio das tarifas de Trump: Ibovespa leva vantagem e ações brasileiras se tornam boas opções no menu da bolsa

O mais importante é que, se você ainda não tem ações brasileiras na carteira, esse me parece um momento oportuno para começar a fazer isso

Ações para se proteger da inflação: XP monta carteira de baixo risco para navegar no momento de preços e juros altos

A chamada “cesta defensiva” tem dez empresas, entre bancos, seguradoras, companhias de energia e outros setores classificados pela qualidade e baixo risco

Petrobras (PETR4) e Vale (VALE3) perdem juntas R$ 26 bilhões em valor de mercado e a culpa é de Trump

Enquanto a petroleira sofreu com a forte desvalorização do petróleo no mercado internacional, a mineradora sentiu os efeitos da queda dos preços do minério de ferro

Embraer (EMBR3) tem começo de ano lento, mas analistas seguem animados com a ação em 2025 — mesmo com as tarifas de Trump

A fabricante de aeronaves entregou 30 aviões no primeiro trimestre de 2025. O resultado foi 20% superior ao registrado no mesmo período do ano passado

Oportunidades em meio ao caos: XP revela 6 ações brasileiras para lucrar com as novas tarifas de Trump

A recomendação para a carteira é aumentar o foco em empresas com produção nos EUA, com proteção contra a inflação e exportadoras; veja os papéis escolhidos pelos analistas

Trump Day: Mesmo com Brasil ‘poupado’ na guerra comercial, Ibovespa fica a reboque em sangria das bolsas internacionais

Mercados internacionais reagem em forte queda ao tarifaço amplo, geral e irrestrito imposto por Trump aos parceiros comerciais dos EUA

Itaú (ITUB4), de novo: ação é a mais recomendada para abril — e leva a Itaúsa (ITSA4) junto; veja outras queridinhas dos analistas

Ação do Itaú levou quatro recomendações entre as 12 corretoras consultadas pelo Seu Dinheiro; veja o ranking completo

Tarifas de Trump levam caos a Nova York: no mercado futuro, Dow Jones perde mais de 1 mil pontos, S&P 500 cai mais de 3% e Nasdaq recua 4,5%; ouro dispara

Nas negociações regulares, as principais índices de Wall Street terminaram o dia com ganhos na expectativa de que o presidente norte-americano anunciasse um plano mais brando de tarifas

Rodolfo Amstalden: Nos tempos modernos, existe ERP (prêmio de risco) de qualidade no Brasil?

As ações domésticas pagam um prêmio suficiente para remunerar o risco adicional em relação à renda fixa?

Onde investir em abril? As melhores opções em ações, dividendos, FIIs e BDRs para este mês

No novo episódio do Onde Investir, analistas da Empiricus Research compartilham recomendações de olho nos resultados da temporada de balanços e no cenário internacional

Minoritários da Tupy (TUPY3), gestores Charles River e Organon indicam Mauro Cunha para o conselho após polêmica troca de CEO

Insatisfeitos com a substituição do comando da metalúrgica, acionistas indicam nome para substituir conselheiro independente que votou a favor da saída do atual CEO, Fernando Rizzo

Assembleia do GPA (PCAR3) ganha apoio de peso e ações sobem 25%: Casino e Iabrudi sinalizam que também querem mudanças no conselho

Juntos, os acionistas somam quase 30% de participação no grupo e são importantes para aprovar ou recusar as propostas feitas pelo fundo controlado por Tanure

Brasil não aguarda tarifas de Trump de braços cruzados: o último passo do Congresso antes do Dia da Libertação dos EUA

Enquanto o Ibovespa andou com as próprias pernas, o Congresso preparava um projeto de lei para se defender de tarifas recíprocas

Tupy (TUPY3): Troca polêmica de CEO teve voto contrário de dois conselheiros; entenda o imbróglio

Minoritários criticaram a troca de comando na metalúrgica, e o mercado reagiu mal à sucessão; ata da reunião do Conselho divulgada ontem mostra divergência de votos entre os conselheiros

Natura &Co é avaliada em mais de R$ 15 bilhões, em mais um passo no processo de reestruturação — ações caem 27% no ano

No processo de simplificação corporativa após massacre na bolsa, Natura &Co divulgou a avaliação do patrimônio líquido da empresa

Vale (VALE3) garante R$ 1 bilhão em acordo de joint venture na Aliança Energia e aumenta expectativa de dividendos polpudos

Com a transação, a mineradora receberá cerca de US$ 1 bilhão e terá 30% da nova empresa, enquanto a GIP ficará com 70%

Trump preocupa mais do que fiscal no Brasil: Rodolfo Amstalden, sócio da Empiricus, escolhe suas ações vitoriosas em meio aos riscos

No episódio do podcast Touros e Ursos desta semana, o sócio-fundador da Empiricus, Rodolfo Amstalden, fala sobre a alta surpreendente do Ibovespa no primeiro trimestre e quais são os riscos que podem frear a bolsa brasileira

Michael Klein de volta ao conselho da Casas Bahia (BHIA3): Empresário quer assumir o comando do colegiado da varejista; ações sobem forte na B3

Além de sua volta ao conselho, Klein também propõe a destituição de dois membros atuais do colegiado da varejista

Ex-CEO da Americanas (AMER3) na mira do MPF: Procuradoria denuncia 13 antigos executivos da varejista após fraude multibilionária

Miguel Gutierrez é descrito como o principal responsável pelo rombo na varejista, denunciado por crimes como insider trading, manipulação e organização criminosa

Em busca de proteção: Ibovespa tenta aproveitar melhora das bolsas internacionais na véspera do ‘Dia D’ de Donald Trump

Depois de terminar março entre os melhores investimentos do mês, Ibovespa se prepara para nova rodada da guerra comercial de Trump

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP