Onde os ricos estão investindo no segundo semestre?

55% dos escritórios familiares reequilibraram suas carteiras entre março e maio, buscando manter sua alocação estratégica de ativos a longo prazo; veja esse e outros destaques do relatório produzido pelo UBS

Anualmente, o banco suíço UBS, em parceria com instituições financeiras associadas, produz o relatório "Global Family Office". Em linhas gerais, o objetivo do material é analisar como tem sido a alocação de recursos em grandes fortunas; isto é, o banco verifica diversos escritórios ao redor do mundo de modo a identificar como os ricos têm investido seu dinheiro. Portanto, podemos dizer com confiança que as descobertas do conteúdo oferecem uma janela única para a tomada de decisão dos maiores escritórios familiares do mundo.

Para isso, o UBS estuda os 121 maiores "family offices", de modo a entender como tais gestoras superaram a tempestade de 2020 nos mercados financeiros. A premissa é a seguinte: em um período historicamente turbulento, seria muito interessante observar como as carteiras se alinhavam com seus objetivos e como elas mudaram durante e depois da crise.

Evidentemente, o relatório se aprofunda bastante em questões sucessórias, de sustentabilidade e de risco-operacional, investigando também os perfis institucionais do segmento. Por mais que tenhamos, em algum grau, certo interesse pelas temáticas mais específicas ali tratadas, vamos nos debruçar hoje sobre a alocação da carteira dos investidores, de modo a identificarmos tendências e oportunidades.

Já em minha primeira leitura, uma informação me brilhou os olhos. 55% dos escritórios familiares reequilibraram suas carteiras entre março e maio, buscando manter sua alocação estratégica de ativos a longo prazo. Assim, podemos categorizá-los como sendo relativamente oportunistas, com dois terços negociando até 15% das carteiras via uma abordagem dinâmica e tática (trading), pouco convencional para o business, que privilegia estratégias de carregamento e estruturais.

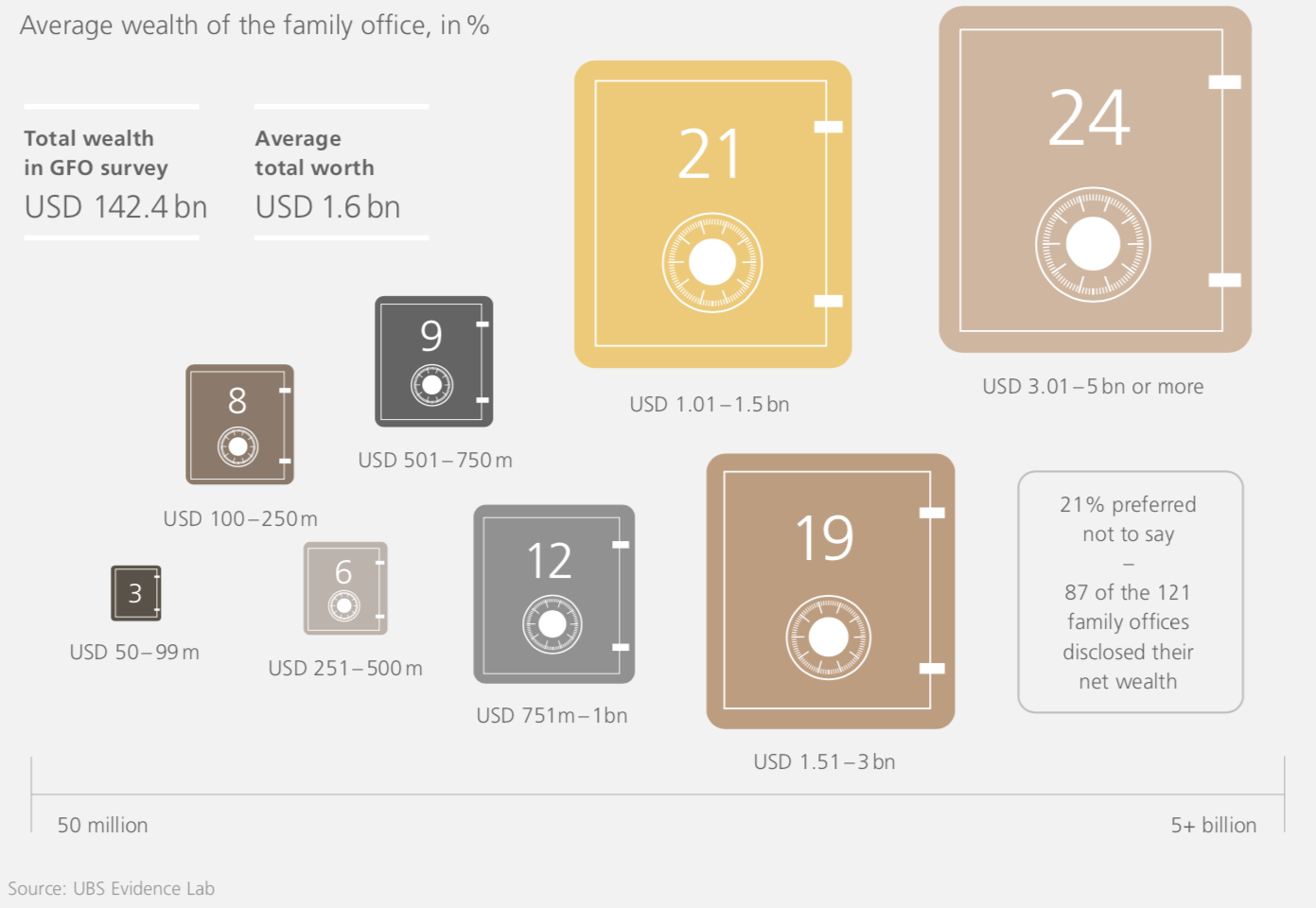

Curiosamente, o próprio movimento dos escritórios acaba gerando um efeito reflexivo e dialético nos ativos de risco (vide Soros), uma vez que, dado o tamanho das fortunas, muitas vezes a compra e venda de posições acabam por afetar elas mesmas. Isso porque o montante total gerido por esses mais de 120 escritórios somam mais de USD 146 bilhões, dos quais 24% variam entre USD 3 a 5 bilhões por empresa (vide figura abaixo).

Leia Também

Vale dizer, o patrimônio médio gira em torno de USD 1,6 bilhão e escritórios familiares com ativos sob gestão acima de US $ 1 bilhão costumam ter perfis bastante institucionais; ou seja, são verdadeiras empresas.

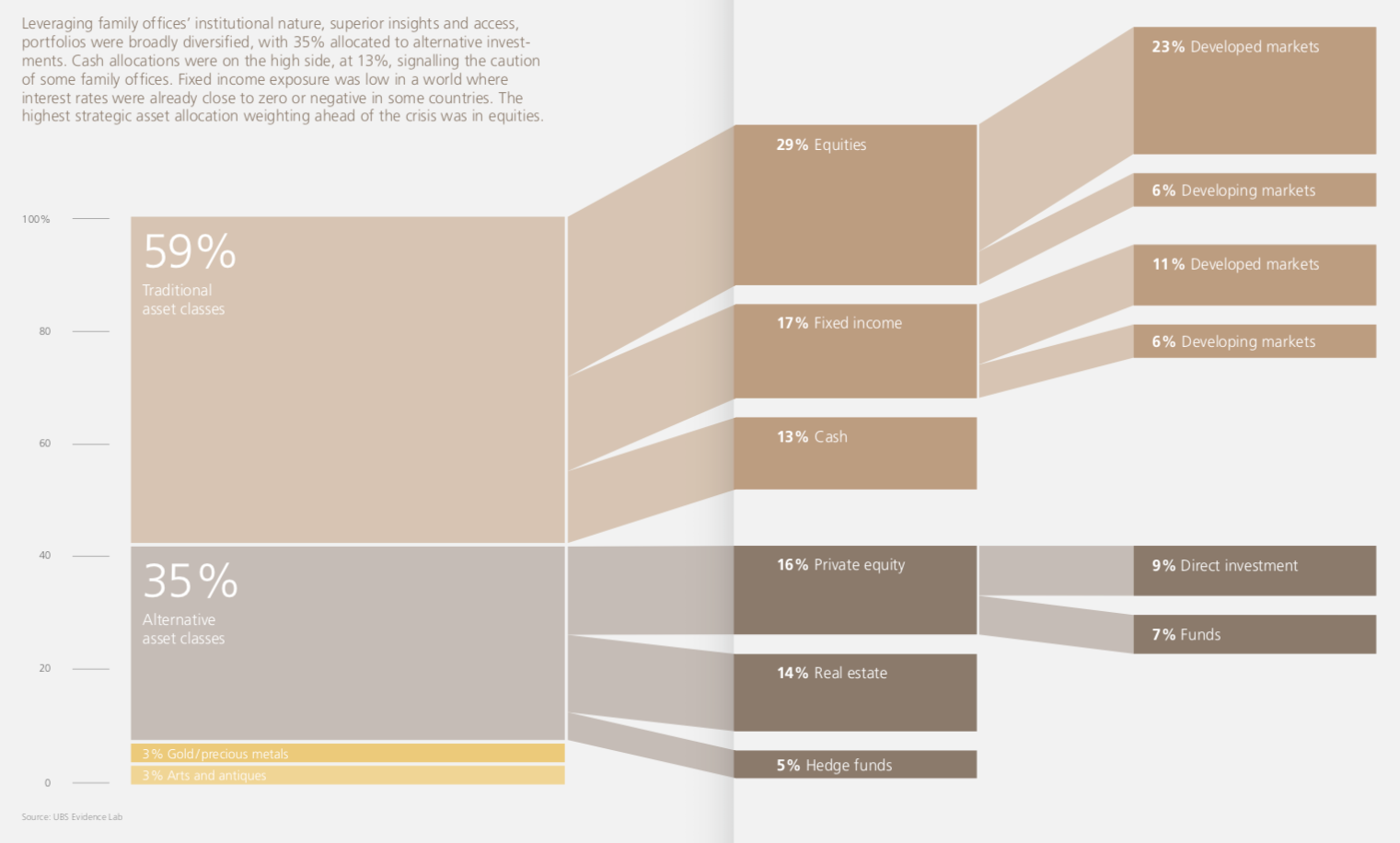

Mais de dois terços (69%) dos escritórios vêem o investimento em Private Equity como um fator essencial dos retornos. Tenho acompanhado o compêndio documentado pela UBS já há algum tempo e verifico uma tendência gradual e crescente para investimentos alternativos. Hoje, aqui na Empiricus, a maior casa de análise de investimentos do Brasil, entendemos a classe dos alternativos como parcela necessária em um portfólio sofisticado, mas devidamente ponderada em um posição correspondente à aceitação de risco do investidor.

Fica claro que, com a queda dos juros no âmbito global, os investidores têm buscado outros tipos de investimento, de modo a driblar a dinâmica de taxas de retorno cadentes em vários segmentos. A classe dos alternativos acaba sendo um destino natural, por mais que eu, particularmente, discorde do tamanho com que eles aloquem em Private Equity (em média 16% do total investido).

Além disso, quase metade (45%) dos escritórios familiares afirmou, em maio, que planeja aumentar sua alocação em imóveis (real estate), com uma porcentagem semelhante da alocada em ações de mercados desenvolvidos e uma parcela menor destinada às ações de mercados emergentes.

Abaixo, um esquema ilustrando a alocação média dos escritórios, em se tratando da carteira de ativos (clique para ampliar).

Note como que, para quem realmente possui dinheiro, países emergentes como o Brasil perfazem algo em torno de 20% da classe de investimentos tradicionais (59%). Ao mesmo tempo, nós aqui do Brasil costumamos concentrar nossa alocação em nosso própria moeda exótica, o real, acreditando que as melhores oportunidades estão aqui.

Ora, se os mercados são eficientes e a informação chega nas mãos dos agentes com uma facilidade incrível, não faria sentido os gringos simplesmente abandonarem o Brasil.

Eles o fazem porque sabem que o risco não compensa. Por isso que a internacionalização dos recursos é tão importante. Para nos sofisticarmos definitivamente, precisamos, gradualmente, reduzir a quantidade investida em reais de nossas carteiras. Tudo isso, claro, feito sob o devido dimensionamento das posições, conforme seu perfil de risco, e a devida diversificação de carteira, com as respectivas proteções associadas.

Ficou curioso para saber qual a melhor forma de se sofisticar nesse sentido? Gostaria de aprender como sofisticar seu patrimônio de maneira objetiva e prática? Pois bem, acredito ter a solução perfeita para caminharmos lado a lado com os titãs da indústria. Um modelo que fará com que você consiga prover robustez para sua carteira, justamente como a nata do mundo dos investimentos faz, sem perder nada.

Trata-se da assinatura mais vendida da Empiricus, a série Palavra do Estrategista. Na publicação, Felipe Miranda, estrategista-chefe e sócio fundador da Empiricus, comenta como aplicar em suas melhores ideias de investimento para a alocação patrimonial. A assinatura custa apenas R$ 5 por mês, mas você pode espiar todo o conteúdo de graça por sete dias. Deixo aqui o caminho para você conhecer os detalhes e destravar sua degustação.

A nova corrida do ouro? Cotação dispara em meio a busca por proteção e passa de US$ 2.900, mas pode subir mais

Fortalecimento da cotação do ouro é acentuado por incertezas sobre a política tarifária de Trump e pela persistente tensão geopolítica

Trump restabelece a política externa do ‘grande porrete’ nos EUA, mas deixa de lado uma parte importante dessa doutrina

Mercado financeiro segue atento à escalada tarifária de Donald Trump e ao potencial inflacionário da guerra comercial do novo presidente dos EUA

Donald Trump está de volta com promessa de novidades para a economia e para o mercado — e isso abre oportunidades temáticas de investimentos

Trump assina dezenas de ordens executivas em esforço para ‘frear o declínio americano e inaugurar a Era de Ouro da América’.

O porrete monetário, sozinho, não será suficiente: é necessário um esforço fiscal urgente

Crescente desconfiança sobre a sustentabilidade fiscal agrava desequilíbrios macroeconômicos e alimentam ainda mais o pessimismo

Os juros vão subir ainda mais? Quando a âncora fiscal falha, a âncora monetária precisa ser acionada com mais força

Falta de avanços na agenda fiscal faz aumentar a chance de uma elevação ainda maior dos juros na última reunião do Copom em 2024

A dura realidade matemática: ou o Brasil acerta a trajetória fiscal ou a situação explode

Mercado esperava mensagem clara de responsabilidade fiscal e controle das contas públicas, mas o governo falhou em transmitir essa segurança

Um nome agrada o mercado: como a escolha de Trump para o Tesouro afeta o humor dos investidores

Escolhido por Trump para chefiar o Tesouro dos EUA, Scott Bessent associa ortodoxia, previsibilidade e consistência na condução da economia

Pacote fiscal do governo vira novela mexicana e ameaça provocar um efeito colateral indesejado

Uma alta ainda maior dos juros seria um efeito colateral da demora para a divulgação dos detalhes do pacote fiscal pelo governo

Caminhos opostos: Fed se prepara para cortar juros nos EUA depois das eleições; no Brasil, a alta da taxa Selic continua

Eleições americanas e reuniões de política monetária do Fed e do Copom movimentam a semana mais importante do ano nos mercados

Fortes emoções à vista nos mercados: Investidores se preparam para possível vitória de Trump às vésperas de decisão do Fed sobre juros

Eventual vitória de Trump pode levar a desaceleração de ciclo de cortes de juros que se inicia em grande parte do mundo desenvolvido

Ouro a US$ 3.000? Como os crescentes déficits dos EUA podem levar o metal precioso a níveis ainda mais altos que os recordes recentes

Com a credibilidade do dólar questionada em meio a uma gestão fiscal deficitária, investidores e governos buscam alternativas mais seguras para suas reservas

China anuncia medidas de estímulo em diversas frentes e ações locais disparam — mas esse rali tem fundamento?

Um rali baseado em estímulos parece estar em andamento na China, mas seu sucesso vai depender da rápida implementação das medidas

Corte de juros nos EUA não resolve tudo na bolsa: bomba fiscal põe em risco fim de ano do mercado de ações no Brasil

Da mesma forma, o aumento dos juros por aqui é insuficiente sem um compromisso firme do governo com a responsabilidade fiscal

Fed corta os juros? Copom eleva a Selic? Saiba o que esperar de mais uma Super Quarta dos bancos centrais

Enquanto o Fed se prepara para iniciar um processo de alívio monetário, Brasil flerta com juros ainda mais altos nos próximos meses

‘It’s time!’: O tão aguardado dia do debate da eleição americana entre Donald Trump e Kamala Harris finalmente chegou

Antes da saída de Biden, muitos consideravam Kamala Harris uma candidata menos competitiva frente a Trump, mas, desde então, Harris surpreendeu com um desempenho significativamente melhor

O Ibovespa experimentou novos recordes em agosto — e uma combinação de acontecimentos pode ajudar a bolsa a subir ainda mais

Enquanto o ambiente externo segue favorável aos ativos de risco, a economia brasileira tem se mostrado mais resistente que o esperado

O Ibovespa acaba de estabelecer um novo recorde — e isto é o que precisa acontecer para a bolsa alçar voos ainda mais altos

Correções são esperadas, mas a perspectiva para o Ibovespa permanece otimista, com potencial para ultrapassar os 140 mil pontos em breve

O que precisa acontecer para o dólar parar de subir — e diminuir a pressão sobre a inflação e os juros

O aguardado início de um ciclo de corte de juros pelo Fed tende a mudar a dinâmica das ações e do dólar nos mercados globais

Um susto nos mercados globais: existe razão para tanta histeria?

Ibovespa teve desempenho melhor que o de outros índices de ações em meio ao susto nos mercados — e ainda pode se beneficiar da queda nos juros, pelo menos em tese

Uma rotação setorial está em andamento — e ela conversa com o ‘Trump Trade’

Rotação setorial coincide com esgotamento da valorização das ‘big techs’ em Wall Street e inflação desacelerando nos EUA

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP