O que falta para um rali de fim de ano na bolsa brasileira?

Movimento ainda é possível; o problema é que teremos que alinhar uma tendência mais definida, como explico abaixo

“[...] Creio que sofro do fígado. Aliás, não entendo níquel da minha doença e não sei, ao certo, do que estou sofrendo. Não me trato e nunca me tratei, embora respeite a medicina e os médicos. Ademais sou supersticioso ao extremo; bem, ao menos o bastante para respeitar a medicina. [...]”

“Memórias do Subsolo”, de Fiódor Dostoiévski

Poderia ser a descrição do mercado em tempos recentes, mas se trata, na verdade, do início da obra “Memórias do Subsolo”, de Fiódor Dostoiévski. Publicado na segunda metade do século 19, a história é um dos principais marcos para a escrita existencialista do escritor russo, conhecido, entre outras coisas, por suas obras de notável profundidade psicológica. Curiosamente, a introdução do livro me lembrou o mercado das últimas semanas (meses, a depender do ponto de vista).

O mercado está doente.

O sintoma? Excesso de volatilidade.

Breve parêntese. Veja, não quero aqui que o leitor entenda que brado por ausência de volatilidade; pelo contrário, ausência de volatilidade é muitas vezes pior do que a presença dela. Tampouco indico aqui que volatilidade é risco, pois não deve ser considerado a mesma coisa, ainda que boa parte dos financistas e da teoria clássica aponte para tal. Ausência de volatilidade não significa ausência de risco, por exemplo.

Feito o disclaimer, podemos verificar o excesso de volatilidade pautado, principalmente, pelo grau incessante de rotação setorial presente nos mercados globais. A crise atual, diferente de qualquer coisa pela qual já passamos, tem criado uma dicotomia na qual duas cestas de ativos se destacam.

Leia Também

A polarização do mercado financeiro, criptomoedas fecham semana no vermelho e outros destaques

É uma batalha entre as teses de valor (value) ou crescimento (growth), respectivamente, pautada pelo interesse em buscar ativos com preços descontados ou aqueles que têm potencial de crescimento acima do mercado, como empresas de tecnologia.

Value X growth

A primeira dessa cesta de ativos pertence ao combo “stay at home” (fique em casa) e se beneficia dos rumores de novos lockdowns ao redor do mundo. Estão neste grupo, por exemplo, ações que ganham nas condições em que as pessoas ficam mais em casa. São nomes em setores de tecnologia, e-commerce e saúde verticalizada (healthcare).

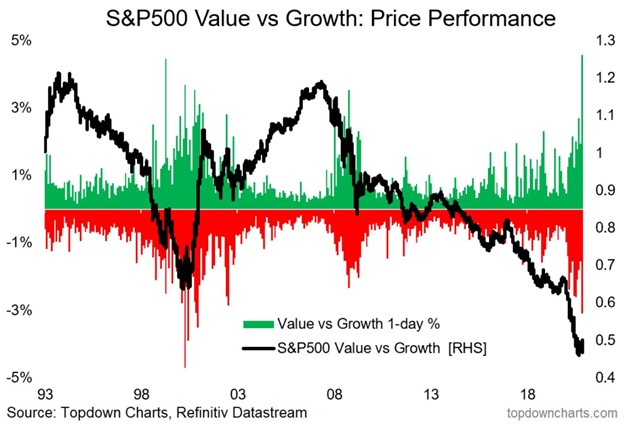

A segunda cesta diz respeito aos nomes que se beneficiam da reabertura da economia, notadamente as teses de valor (value) que ficaram bem descontadas com o rali das empresas de tecnologia. Figuram aqui ações de real estate, shoppings, combustíveis fósseis e bancos. Note, no gráfico abaixo, o movimento de desconto.

Aparentemente, o ciclo entre crescimento e valor está se alterando. Inclusive, na semana passada, com as vacinas e a tese de reabertura ganhando força (Pfizer e a BioNTech parecer ser mais de 90% eficaz contra a Covid-19), a relação entre valor e crescimento apresentou o maior movimento percentual (%) já registrado em um só dia – na semana da eleição americana, por outro lado, quando já era esperado que Biden seria o vencedor, as empresas de tecnologia que voaram.

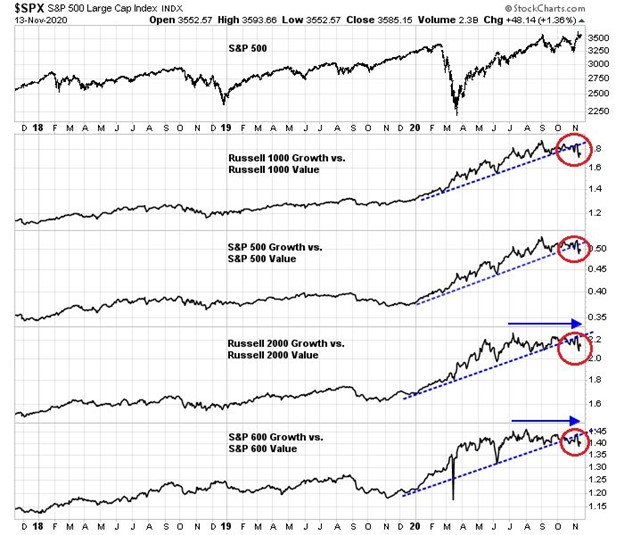

Inclusive, em diversos índices conseguimos ver o rompimento de growth e value:

A questão é: é possível rali de fim de ano com tanta volatilidade?

Pergunta para qual eu respondo: sim, é possível.

O problema é que teremos algum trabalho a ser feito no sentido de alinhar uma tendência mais definida. Isto é, a Bolsa pode subir, mas se quiser um rali de verdade, precisaremos tentar alinhar as expectativas em uma só e não viver só da interminável ambivalência vigente. Assim, diferentemente do que Dostoiévski colocou, precisamos tratar a doença que nos aflige – muito não depende de nós, é verdade, mas há como agir em nossos portfólios.

4 motivos para o rali das bolsas

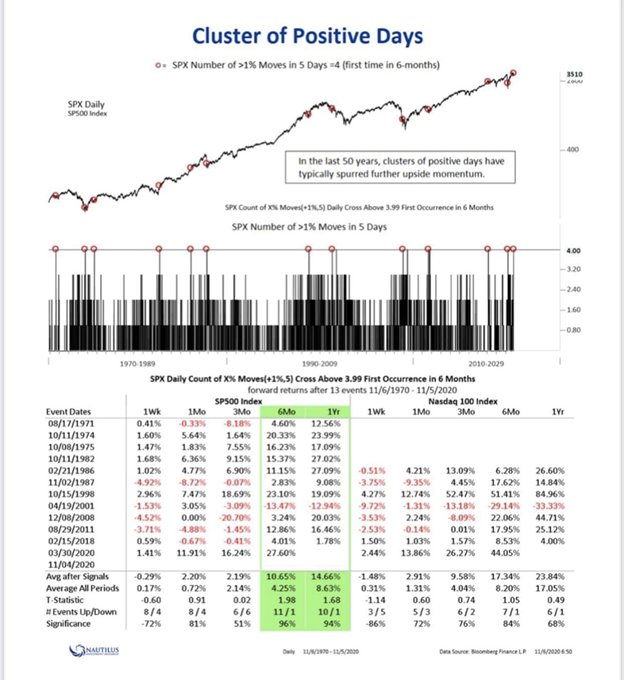

1 - Dias de alta + dias de alta

Em primeiro lugar, temos motivos para ficar otimista. Já falamos neste espaço sobre os clusters de volatilidade, como ensina Mandelbrot. Segundo o professor, volatilidade tende a atrair mais volatilidade. Contudo, há também sequências positivas que indicam continuidade de certos ralis. Ou seja, volatilidade para cima também pode ser preservada (dias de alta seguidos por dias de alta).

2 - Maré de otimismo

Em segundo lugar, parece ter crescido um sentimento mais otimista relativamente ao que testemunhamos no início do ano.

Os riscos derivados da pandemia (da reação e do medo para com o vírus, não com o vírus em si) ainda existem, mas eles são mitigados pelos seguintes fatores:

- o vírus já chegou e já sabemos como funciona (teremos que, no máximo, nos acostumar com o problema humanitário e de saúde pública);

- as estruturas de combate e prevenção ao vírus já estão de pé;

- estímulos fiscais e monetários vigentes (precisaremos de mais nos países desenvolvidos);

- cepa de vírus plausivelmente mais contagiosa, porém menos mortal; e

- lockdowns atuais são apenas parciais.

Com isso, gradualmente, estabelecemos, mesmo com a ameaça do vírus, um maior otimismo. Abaixo, o sentimento bullish verificado no mercado.

3 - Boas perspectivas para 2021

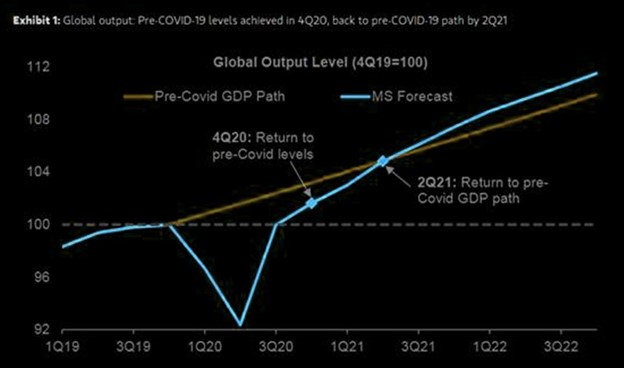

Em terceiro lugar, a próxima etapa da recuperação em forma de V, segundo estrategista do Morgan Stanley, tem crescimento mundial de 6,5% no próximo ano, significativamente acima do consenso. Com isso, o mercado segue construtivo quanto às perspectivas para os mercados em 2021. Pela ótica macroeconômica, a economia global tenderá a entrar na próxima fase da recuperação em forma de V.

Na primeira fase, a economia global deve recuperar os níveis de produção pré-Covid-19, uma posição importante que devemos alcançar até o final do primeiro trimestre de 2021. No 2T21, por sua vez, a economia poderá retomar sua trajetória pré-COVID-19; isto é, onde o PIB estaria sem o choque COVID-19.

4 - A era Biden e o fluxo comercial pró-emergentes

Em quarto lugar, a eleição de Biden parece soar positiva para o mercado americano e para os ativos de risco globais. A combinação de uma Casa Branca multilateralista, uma Câmara democrata, um Senado republicano e uma Suprema Corte conversadora poderá proporcionar aos mercados, possivelmente, um bom equilíbrio.

O fluxo comercial pode ser recuperado, desvalorizando o dólar, apreciando as commodities e valorizando ativos de mercados emergentes. Nós, claro, nos beneficiaremos desse movimento, ainda que o governo brasileiro atual não se veja representado na Casa Branca a partir de 2021 como se vê hoje – vale lembrar, se trata mais de retórica do que fato prático.

Logo, como é possível verificar, é sim possível um rali de fim de ano na segunda metade de novembro e dezembro.

Será fácil? Jamais.

Como vimos, a volatilidade veio para ficar. Mas podemos nos beneficiar dos movimentos agitados se alinharmos o discurso. O mercado tem tentado fazer isso.

Não se trata de oito ou oitenta. Não é sobre ter um ou outro, em relação às cestas que mencionei no início, mas um pouco de cada – um pouco da tese de reabertura e um pouco da tese “stay at home”, no Brasil e lá fora.

Tudo isso, claro, feito sob o devido dimensionamento das posições, conforme seu perfil de risco, e a devida diversificação de carteira, com as respectivas proteções associadas.

O que pode impedir o rali?

Riscos ainda existem, vale ressaltar:

- novas ondas mais mortais de coronavírus ao redor do mundo;

- questão fiscal nos EUA;

- risco institucional nos EUA;

- um Brexit mais complicado do que o esperado;

- Brasil não ajustar a trajetória fiscal.

Creio que o mercado sofra de fígado. Mas dá para tratar… Como diria Dostoiévski, basta que não sejamos supersticiosos ao extremo, ainda que isto nos faça acreditar em medicina.

Se você gostou do texto e da ideia que tentei passar aqui, talvez seja válido aprofundar um pouco mais e saber exatamente qual ativo comprar para o rali de fim de ano. Deixo aqui o convite para você entender melhor a tese e encontrar uma lista de ações para se posicionar bem para o rali.

Por que a Gerdau acertou mais uma vez ao segurar aquele caminhão de dividendos que todos estavam esperando

Um ano depois, a Gerdau continua ensinando os analistas sobre a gestão disciplinada de recursos que diferencia as boas empresas do mercado

Precisamos falar sobre indicadores antecedentes: Saiba como analisar os índices antes de investir

Com o avanço da tecnologia, cada vez mais fundos de investimentos estão utilizando esses indicadores em seus modelos — e talvez a correlação esteja caindo

Rodolfo Amstalden: Encaro quase como um hedge

Tenho pensado cada vez mais na importância de buscar atividades que proporcionem feedbacks rápidos e causais. Elas nos ajudam a preservar um bom grau de sanidade

Day trade na B3: Oportunidade de lucro de mais de 4% com ações da AES Brasil (AESB3); confira a recomendação

Identifiquei uma oportunidade de swing trade baseada na análise quant – compra dos papéis da AES Brasil (AESB3). Saiba os detalhes

Setembro em tons de vermelho: Confira todas as notícias que pesam nos mercados e impactam seus investimentos hoje

O mês de setembro começa com uma imensa mancha de tinta vermelha sobre a tela das bolsas mundiais, sentindo o peso do Fed, da inflação recorde na zona do euro e do lockdown em Chengdu

A febre dos NFTs passou, mas esta empresa está ganhando dinheiro com eles até hoje

Saiba quem foram os vendedores de pás da corrida do ouro dos NFTs e o que isso nos ensina para as próximas ondas especulativas

Balanço de agosto, o Orçamento de 2023 e outros destaques do dia

A alta de 6,16% do Ibovespa em agosto afastou o rótulo de “mês do desgosto”, mas ainda assim deixou um sabor amargo na boca. Isso porque depois de disparar mais de 10% ainda na primeira quinzena, impulsionado pela volta do forte fluxo de capital estrangeiro, as últimas duas semanas foram comandadas pela cautela. Uma dupla […]

Day trade na B3: Oportunidade de lucro acima de 4% com ações da Marcopolo (POMO4); confira a recomendação

Identifiquei uma oportunidade de swing trade baseada na análise quant – compra dos papéis da Marcopolo (POMO4). Saiba mais detalhes

Tente outra vez: basta desejar profundo para ver a bolsa subir? Confira tudo o que mexe com os seus investimentos hoje

Em queda desde a sexta-feira, as bolsas de valores estrangeiras começaram o dia em busca de recuperação singela. Por aqui, investidores procuram justificativas para descolar o Ibovespa de Wall Street

Commodities derrubam Ibovespa, Itaú BBA rebaixa a Petrobras (PETR4) e as mudanças na WEG (WEGE3); confira os destaques do dia

As últimas levas de notícias que chegam de todas as partes do mundo parecem ter jogado os investidores dentro de um labirinto de difícil resolução em que apenas a cautela pode ser utilizada como arma. O emaranhado de corredores a serem percorridos não só são longos, como também parecem estar sempre mudando de posição — […]

Gringos estão de olho no Ibovespa, mas investidor local parece sem apetite pela bolsa brasileira. Qual é a melhor estratégia?

É preciso ir contra o consenso para gerar retornos acima da média, mesmo que isso signifique correr o risco de estar errado

Entenda por que você não deve acompanhar só quem possui teses de investimento iguais às suas

Parte fundamental do estudo de uma ação é entender não só a cabeça de quem tem uma tese que vá em linha com a sua, mas também a de quem pensa o contrário

Day trade na B3: Oportunidade de lucro acima de 11% com ações da Santos Brasil (STBP3); confira a recomendação

Identifiquei uma oportunidade de swing trade baseada na análise quant – compra dos papéis da Santos Brasil (STBP3). Saiba os detalhes

Uma pausa para respirar: Confira todas as notícias que movimentam os mercados e impactam seus investimentos hoje

A saída da atual crise inflacionária norte-americana passa necessariamente por algum sacrifício. Hoje, porém, as bolsas fazem uma pausa para respirar

Aperte os cintos: o Fed praticamente acabou com as teses de crescimento, e o fim do bear market rally está aí

Saída da atual crise inflacionária passa por algum sacrifício. Afinal, estamos diante de um ciclo econômico clássico e será preciso esfriar o mercado de trabalho

Ibovespa se descola da gringa, Itaú entra na disputa das vendas virtuais e a estratégia de Bolsonaro para os debates; confira os destaques do dia

Em Wall Street, o alerta do Federal Reserve de que o aperto monetário pode ser mais intenso do que o esperado penalizou as bolsas lá fora

Complacência: Entenda por que é melhor investir em ativos de risco brasileiros do que em bolsa norte-americana

Uma das facetas da complacência é a tendência a evitar conflitos e valorizar uma postura pacifista, num momento de remilitarização do mundo, o que pode ser enaltecido agora

Day trade na B3: Oportunidade de lucro acima de 5% com ações do Grupo Pão de Açúcar (PCAR3); confira a recomendação

Identifiquei uma oportunidade de swing trade baseada na análise quant – compra dos papéis do Grupo Pão de Açúcar (PCAR3). Veja os detalhes

Mercados, debate presidencial e um resultado inesperado: Confira todas as notícias que mexem com os seus investimentos hoje

Com a percepção de que o Fed optará pelo combate à inflação a todos os custos, os últimos dias de agosto não devem trazer alívio para os mercados financeiros. O Ibovespa ainda repercute o primeiro debate entre presidenciáveis

Por que saber demais pode tornar você um péssimo chefe

Apesar de desenvolvermos uma compreensão mais sofisticada da realidade como adultos, tendemos a cair em armadilhas com muito mais frequência do que gostaríamos de admitir

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP