De Pink Floyd ao Barbell Strategy: um método alternativo para alocar recursos

Como viver em um mundo que não entendemos? Essa questão é chave para Nassim Taleb e também é colocada pela provocação de “Wish you were here”, do Pink Floyd

“So, so you think you can tell

Heaven from hell?

Blue skies from pain?

Can you tell a green field

From a cold steel rail?

A smile from a veil?

Do you think you can tell?”

Por mais que eu não seja um grande entusiasta do rock psicodélico, gosto muito de Pink Floyd. A letra de “Wish you were here”, contudo, é uma das que mais me chama atenção.

Confesso que tal sentimento talvez não seja uma exclusividade minha, haja vista que a música é uma das mais famosas e conhecidas da banda, tendo sido considerada uma das 500 melhores canções de todos os tempos em idos de 2011 (julgamento da Rolling Stone - quem não concordar, não me culpe).

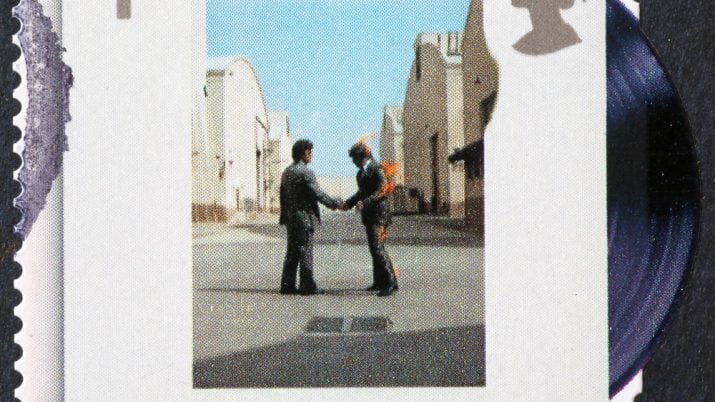

Parêntese rápido. Lançado em setembro de 1975, o álbum leva o mesmo nome da canção (“Wish you were here”) e foi o nono composto pelo Pink Floyd, pertencendo, portanto, à safra de lançamentos da década de 70. Vale notar que falamos aqui de um momento muito importante para o grupo, em que este já teria atingido uma suposta maturidade e, com isso, estaria entregando conteúdo artístico no auge de seu potencial.

Por mais que goste da banda, não sou nenhum especialista em música; logo, deixo o debate acerca da questão acima de lado. Permita-me, assim, focar no que realmente interessa aqui: o conteúdo da letra.

Também aberta à interpretação, duas são as principais vertentes sobre o que o autor quis dizer.

Leia Também

A primeira trata de uma possível homenagem ao guitarrista Syd Barrett, fundador e um dos principais formadores da essência do Pink Floyd. Por ter deixado a banda ainda em 1968, acredita-se que o álbum conta um pouco do sentimento de saudade dos demais integrantes (a palavra “saudade” descreve melhor que “ausência” para o caso em questão).

Já uma segunda abordagem, mais importante para onde quero chegar, é proveniente do documentário "The Story of Wish You Were Here”. No material, David Gilmour e Roger Waters apresentam outra narrativa.

De acordo com os próprios integrantes, a letra contém uma reflexão pessoal: ser, existir e estar presente em sua própria vida, de modo a se libertar para realmente experimentar o mundo em si.

Basicamente, um tipo de ambivalência com a qual todo mundo se defronta em algum momento da vida.

O incansável debate de uma pessoa consigo mesma, enfrentando o dilema de viver uma vida conforme os dizeres da sociedade (o que querem de você) ou libertar-se dessa forma enjaulada de vida (o que você quer de si mesmo).

Dois completos opostos que não conversam entre si.

Trouxe essa digressão para tratarmos justamente de algo que se comporta da mesma forma, só que no mundo dos investimentos. Na semana passada, um dos trechos da coluna chamou a atenção de um grupo de leitores, o qual prontamente solicitou maior aprofundamento na temática relacionada ao Barbell Strategy, ponto central do porquê escolhi Pink Floyd para iniciar este texto.

Para quem já acompanha este espaço há algum tempo, sabe como sou apaixonado por estratégias alternativas de investimento. Sempre que vejo alguém argumentando em defesa de alguma abordagem diferente ou complementar, me atento de imediato.

Busco com bastante diligência o edge (diferencial) na alocação de recursos; isto é, a melhor maneira de se estruturar posições em carteiras com equilíbrio e balanceamento.

O Barbell Strategy é justamente isso. Um método alternativo (não ortodoxo) de montagem de carteira criado por Nassim Taleb. Pragmaticamente, a estratégia é relativamente simples. Ela parte do princípio de que o mundo é ininteligível e que, portanto, não adianta criar “n” modelos preditivos – modelos são mapas errados e é melhor não ter mapa do que ter um errado.

Precisamos de humildade epistemológica para construir boas carteiras.

“Como viver em um mundo que não entendemos?” – essa questão é chave para Taleb. A mesma problemática é colocada pela provocação de “Wish you were here”, em que que o eu lírico se apresenta entre o modelo da sociedade e suas vontades alternativas.

A resposta, em Taleb, reside no Barbell Strategy.

O barbell é a barra ou o supino de academia. Para ele, uma alocação que parte do pressuposto de que o mundo não consegue ser entendido deve contemplar duas capacidades: i) proteção e preservação de patrimônio; e ii) convexidade.

Mas é possível atingir os dois?

Sim, é possível.

Basta você ter muito dinheiro em pouco risco e pouco dinheiro em muito risco. Ambivalente como o confronto do eu lírico da música. Nossa vida é cheia dessas ambivalências e o mundo dos investimentos não é diferente.

Por isso, supino/barra (barbell).

Na prática: investidor terá dinheiro em dois polos, evitando o moderado/medíocre ou a barra que liga os dois pesos. Algo assim...

Por exemplo, em se tratando do Brasil, o Barbell poderia ser o seguinte: muito dinheiro em Tesouro Selic e pouco dinheiro, de maneira extremamente diversificada, em muito risco, como no ETF de Small Caps, o SMAL11.

A proporção pode seguir algo como 80/20 ou 75/25, respectivamente (em percentual sobre o total).

Tudo isso, claro, feito sob o devido dimensionamento das posições, conforme seu perfil de risco, e a devida diversificação de carteira, com as respectivas proteções associadas.

Evidentemente, por mais que a estratégia consiga abordar tanto o caráter conservador de um investimento (pouco risco), bem como a noção arrojada (muito risco), ainda carece de evidente sofisticação.

Por isso, costumo dizer que o Barbell Strategy é uma excelente ideia introdutória para as provocações práticas de Taleb. Suas derivações são muitas e sempre buscam contemplar uma carteira inteira, de maneira holística.

Poderíamos, inclusive, derivar sua aplicação para outras esferas, como o interior de uma carteira de ações: i) muito dinheiro em nomes tradicionais e robustos e pouco dinheiro em nomes sensíveis; ou ii) muito dinheiro em teses de value/income (valor/renda) e pouco dinheiro em teses de growth (crescimento).

E assim por diante.

O Barbell Strategy é uma condição necessária para solucionarmos o problema de uma abordagem alternativa, mas não suficiente. No Brasil, quem melhor entende como aprofundar e aprimorar este método é Felipe Miranda, estrategista-chefe e sócio fundador da Empiricus.

Em sua série best seller, Palavra do Estrategista, Miranda apresenta diferentes ideias para os mais variados perfis de investidor. Se você se interessou pela abordagem aqui proposta, com certeza é uma boa pedida.

Renda fixa para abril chega a pagar acima de 9% + IPCA, sem IR; recomendações já incluem prefixados, de olho em juros mais comportados

O Seu Dinheiro compilou as carteiras do BB, Itaú BBA, BTG e XP, que recomendaram os melhores papéis para investir no mês

Guerra comercial abre oportunidade para o Brasil — mas há chance de transformar Trump em cabo eleitoral improvável de Lula?

Impacto da guerra comercial de Trump sobre a economia pode reduzir pressão inflacionária e acelerar uma eventual queda dos juros mais adiante no Brasil (se não acabar em recessão)

Drill, deal or die: o novo xadrez do petróleo sob o fogo cruzado das guerras e das tarifas de Trump

Promessa de Trump de detalhar um tarifaço a partir de amanhã ameaça bagunçar de vez o tabuleiro global

110% do CDI e liquidez imediata — Nubank lança nova Caixinha Turbo para todos os clientes, mas com algumas condições; veja quais

Nubank lança novo investimento acessível a todos os usuários e notificará clientes gradualmente sobre a novidade

Inocentes ou culpados? Governo gasta e Banco Central corre atrás enquanto o mercado olha para o (fim da alta dos juros e trade eleitoral no) horizonte

Iminência do fim do ciclo de alta dos juros e fluxo global favorecem, posicionamento técnico ajuda, mas ruídos fiscais e políticos impõem teto a qualquer eventual rali

Felipe Miranda: Dedo no gatilho

Não dá pra saber exatamente quando vai se dar o movimento. O que temos de informação neste momento é que há uma enorme demanda reprimida por Brasil. E essa talvez seja uma informação suficiente.

Mais uma Super Quarta vem aí: dois Bancos Centrais com níveis de juros, caminhos e problemas diferentes pela frente

Desaceleração da atividade econômica já leva o mercado a tentar antecipar quando os juros começarão a cair no Brasil, mas essa não é necessariamente uma boa notícia

Felipe Miranda: Vale a pena investir em ações no Brasil?

Dado que a renda variável carrega, ao menos a princípio, mais risco do que a renda fixa, para se justificar o investimento em ações, elas precisariam pagar mais nessa comparação

XP rebate acusações de esquema de pirâmide, venda massiva de COEs e rentabilidade dos fundos

Após a repercussão no mercado, a própria XP decidiu tirar a limpo a história e esclarecer todas as dúvidas e temores dos investidores; veja o que disse a corretora

PGBL ou VGBL? Veja quanto dinheiro você ‘deixa na mesa’ ao escolher o tipo de plano de previdência errado

Investir em PGBL não é para todo mundo, mas para quem tem essa oportunidade, o aporte errado em VGBL pode custar caro; confira a simulação

De Minas para Buenos Aires: argentinos são a primeira frente da expansão do Inter (INBR32) na América Latina

O banco digital brasileiro anunciou um novo plano de expansão e, graças a uma parceria com uma instituição financeira argentina, a entrada no mercado do país deve acontecer em breve

XP Malls (XPML11) é desbancado por outro FII do setor de shopping como o favorito entre analistas para investir em março

O FII mais indicado para este mês está sendo negociado com desconto em relação ao preço justo estimado para as cotas e tem potencial de valorização de 15%

Dinheiro é assunto de mulher? A independência feminina depende disso

O primeiro passo para investir com inteligência é justamente buscar informação. Nesse sentido, é essencial quebrar paradigmas sociais e colocar na cabeça de mulheres de todas as idades, casadas, solteiras, viúvas ou divorciadas, que dinheiro é assunto delas.

Mata-mata ou pontos corridos? Ibovespa busca nova alta em dia de PIB, medidas de Lula, payroll e Powell

Em meio às idas e vindas da guerra comercial de Donald Trump, PIB fechado de 2024 é o destaque entre os indicadores de hoje

Debêntures da Equatorial se destacam entre as recomendações de renda fixa para investir em março; veja a lista completa

BB e XP recomendaram ainda debêntures isentas de IR, CRAs, títulos públicos e CDBs para investir no mês

Vencimento de Tesouro Selic paga R$ 180 bilhões nesta semana; quanto rende essa bolada se for reinvestida?

Simulamos o retorno do reinvestimento em novos títulos Tesouro Selic e em outros papéis de renda fixa

Estrangeiro “afia o lápis”, mas ainda aguarda momento ideal para entrar na bolsa brasileira

Segundo o Santander, hoje, os investidores gringos mantêm posições pequenas na bolsa, mas mais inclinados a aumentar sua exposição, desde que surja um gatilho apropriado

Em raro comentário, Warren Buffett critica as tarifas de Trump e diz que “não é a Fada do Dente que pagará”

Trata-se do primeiro comentário público de Warren Buffett acerca das políticas comerciais de Trump; veja o que o bilionário disse

Adeus, centavo: Após décadas de reclamações, Trump decreta fim do ‘penny’, a moeda de um centavo nos EUA

O presidente dos EUA anunciou no início de fevereiro que ordenou que o governo interrompesse a produção da moeda, cujo poder de compra ficou no passado

No país da renda fixa, Tesouro Direto atinge recorde de 3 milhões de investidores; ‘caixinhas’ e contas remuneradas ganham tração

Os números divulgados pela B3 mostram que o Tesouro IPCA e o Tesouro Selic concentram 75% do saldo em custódia em títulos públicos federais

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP