Estudei 15 bear markets históricos – e explico por que vejo grandes chances de a bolsa cair de novo

Todas as vezes que o índice Dow Jones caiu mais de 20% nos séculos XX e XXI, o fundo do poço foi testado mais de uma vez. A crise mais curta durou 63 dias e a mais longa se arrastou por 1029 dias

Hoje tomei a liberdade para ir direto ao ponto – sem o tradicional storytelling. O tema demanda objetividade e a devida diligência. Enquanto financista, meu maior anseio é levar a você, meu leitor, a informação mais apurada possível, de modo a tentar explorar oportunidade de se ganhar dinheiro com a máxima responsabilidade.

Recentemente, tive a oportunidade de me debruçar sobre a história e o comportamento dos bear markets ao longo do século passado, tudo alinhado e a pedido de Felipe Miranda, Estrategista-Chefe e Sócio-Fundador da Empiricus, e em conjunto do brilhante e excepcional trabalho de Leandro Petrokas, chefe da área de análise técnica da mesma casa de análise.

Pairava sobre nossas cabeças a dúvida sobre a duração temporal média dos mercados de baixa. Além disso, buscávamos entender, com o auxílio da análise fria dos dados históricos, como se desenhava o desempenho dos ativos de risco em momento conturbados.

Não é segredo para ninguém, como venho compartilhando neste espaço há algum tempo, que o momento atual demanda cautela e resiliência emocional. Vivemos um período idiossincrático nos mais diversos sentidos. Contudo, por mais que as premissas de todos nossos modelos tenham se abalado demasiadamente, ainda temos muito trabalho para fazer. Não é porque não vemos a resposta que ela não existe. Ausência de evidência não é evidência de ausência.

Desde a dispersão do coronavírus pelo mundo e a subsequente implementação dos modelos de quarentena ao redor do globo, os ativos de risco, notadamente as ações, se mostraram extremamente estressados. Tivemos o sell-off mais agudo em menos tempo da história e, ao que tudo indica, podemos não ter visto o fundo do poço ainda. Ou, se o vimos, devemos nos lembrar de que até o poço pode ter porão quando se trata de investimento - vide os valores do contrato futuro do petróleo indo para patamares negativos na semana passada, por exemplo.

Ao observarmos os contornos do Dow Jones Industrial Average (índice de ações mais tradicional dos EUA) ao longo do século XX e do século XXI, podemos constatar que, na maioria das vezes, a queda total de um bear market pode ser dividida em cinco movimentos, sendo três de baixa e dois de alta. Historicamente ainda, nota-se que o terceiro ou o quinto movimento tende a ser o mais expressivo.

Leia Também

A polarização do mercado financeiro, criptomoedas fecham semana no vermelho e outros destaques

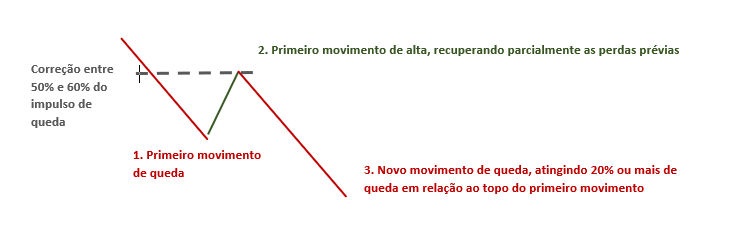

Também percebemos que, dentro dos bear markets, existem movimentos exuberantes de alta, mas que marcam topo abaixo do topo prévio. O primeiro movimento de alta, que é a correção após o impulso de queda inicial, costuma ser de 50% a 60% do movimento de queda prévio, algo como o que estamos testemunhando também no bear market atual. Tal movimento de alta é o que chamaos “pulo do gato morto”, ou, em inglês, “dead cat bounce”.

Grosso modo, assim, podemos estruturar imageticamente os mercados de baixa da seguinte forma:

Descritivamente, um bear market normal tem três fases claras. Na primeira (1), ocorre uma queda rápida e vigorosa, até um mínimo local. Então, inicia-se uma nova etapa (2), cujo tamanho corresponde, em módulo, a pelo menos metade da queda anterior (o segmento de reta batizado 2 tem ao menos metade do tamanho de 1). A partir daí, entramos numa terceira fase (3), em que se testa a mínima anterior ou algo ainda mais para baixo.

Hoje, é praticamente impossível prever os próximos passos do mercado. Entretanto, seguindo o comportamento usual dos bear markets, podemos esperar por mais movimentos de queda no gráfico semanal, tanto nas Bolsas americanas como na brasileira.

Reforço que não se trata de uma opinião o que observamos aqui, apenas de uma análise absolutamente fria da realidade concreta, de modo a tentar contextualizar historicamente o momento atual, no anseio de buscar entender o presente bear market a partir de experiências anteriores.

Para exemplificar um pouco melhor, a maior queda foi verificada entre setembro de 1929 e julho de 1932 (durante a Grande Depressão), quando o Dow Jones acumulou perdas de 89,26%. O bear market mais longo também foi o desse período, com duração de 1.029 dias. Já o mais curto se deu entre agosto e outubro de 1987, quando o índice do mercado americano caiu 40,09% em 63 dias.

Veja como o jogo é longo. O bear market mais curto da história ocorreu no pânico de 1987 e durou oito semanas. O segundo mais curto foi de 1961 a 1962, com 32 semanas.

Abaixo, o gráfico retratando o período de setembro de 1929 a julho de 1932:

A duração total do bear market, como disse, foi de 1.029 dias, com uma amplitude de queda da ordem dos 89,26%, sendo que o maior movimento de queda foi visto em um quinto instante (terceira pernada para baixo), acumulando 79,40% de correção. Poderia me estender por diversos gráficos, mas acredito que este, por si só, já consiga expressar o que passa em nossas cabeças.

Portanto, se o Ibovespa cai mais de 30% só em 2020, não podemos esperar que as coisas se resolvam em um piscar de olhos – se estamos na véspera de uma das crises mais agudas da história recente, não tem como tratar que o problema será resolvido rapidamente.

Pelo contrário, o investidor de sucesso deve estar consciente de que os investimentos em ativos de renda variável devem respeitar, grosso modo, o longo prazo. Só assim, como nos indica o estudo acima, poderíamos ter uma noção mais clara de formação das tendências mais bem definidas e consolidadas, em movimento sustentáveis.

Por mais que pareça o suficiente para tirarmos conclusões, não paramos por aí.

Note que, em meio à exacerbação do nível de incerteza, a tangibilidade dos preços se esvai. Devemos comprar as ações no auge do medo (da incerteza)? Se realmente devemos comprar ações no auge do medo, o ideal seria saber quando isso ocorre. Mas é muito difícil compreender tal verificação de medo.

Quem melhor consegue nos ajudar nesse sentido seria o VIX.

O VIX é o índice que mede a volatilidade das opções das 500 ações que compõe o índice americano S&P 500. Também é conhecido como índice do medo, devido ao fato de que quanto maior o índice, maior a volatilidade das opções; portanto, mais incerto os agentes estão em relação ao futuro.

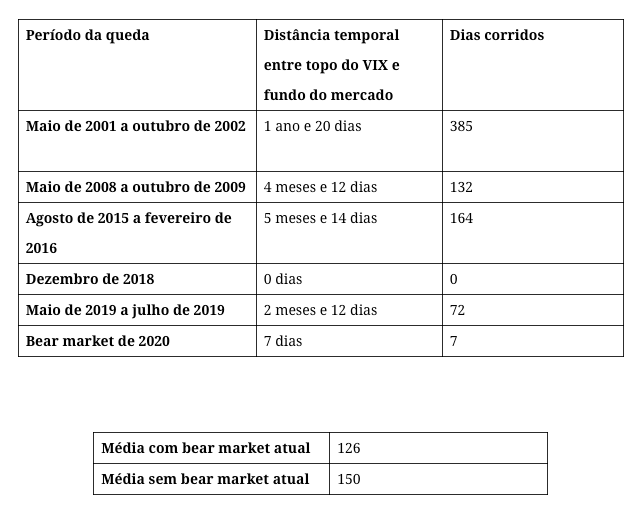

Estudamos seis quedas expressivas no mercado de capitais americano, representado pelo índice Dow Jones, e buscamos responder à seguinte pergunta: o mercado marca fundo, ou seja, encontra seu menor patamar, quando o VIX marca topo? Em outras palavras, o auge da volatilidade é, de fato, o auge da crise?

A resposta é não. O VIX costuma marcar seu topo (auge) em um dia de forte queda do mercado. Até aí, seria o comportamento natural e esperado. Contudo, tal movimento não necessariamente marca o fundo do movimento nas ações. Abaixo, uma tabela que compila os resultados consolidados do nosso estudo.

Aprendemos que, após o topo no VIX, enxergamos os mercados seguindo em queda até encontrar o fundo definitivo do movimento. Na verdade, o que acontece é que, na fase inicial de uma crise, ocorrem os grandes ajustes de portfólio, forçando uma abrupta desalavancagem do sistema e espalhando o pânico. Nesse momento inicial, não há diferenciação; isto é, tudo cai indiscriminadamente e acentuadamente. No pós-pânico, por sua vez, passa a haver a diferenciação e, então, questões particulares, das individualidades de países ou ativos, começam a ser relevantes.

Resumidamente, Bolsas costumam testar seus fundos ao menos uma vez em bear markets bem definidos e o pico de volatilidade não é indicativo de mínima dos mercados – os mercados atingem suas mínimas, em médias, 150 dias após o pico de volatilidade. Ou seja, o jogo é longo e ainda temos muito chão pela frente.

Agradeço muitíssimo a oportunidade concedida pelo Felipe Miranda e pelo Leandro Petrokas para que eu pudesse fazer parte desse fabuloso estudo tão bem conduzido por eles.

Pragmaticamente, finalizamos com a questão: quando comprar uma ação se estamos em um bear market como o atual? E se a ação que parece barata hoje cair mais 20%, 30% ou 50% nos próximos dias, como a história sugere que possa acontecer?

Nos parece claro que as Bolsas globais têm tudo para testar novas mínimas, incluindo o próprio Ibovespa. Isso é certeza? Negativo. Então como se preparar?

O grau de exposição parece ser chave aqui. Regular hoje uma posição líquida comprada a ativos de risco (ações) de até 15% do total, paralelamente a uma sólida posição com proteções clássicas (ouro e dólar) de até 30% do total, com uma internacionalização dos investimentos de até 15% do total e uma posição em caixa (risco zero e liquidez imediata) robusta parece ser uma solução interessante para o investidor local.

Tudo isso, claro, feito sob o devido dimensionamento das posições, conforme seu perfil de risco, e a devida diversificação de carteira, com as respectivas proteções associadas.

Semanalmente, por meio do Carteira Empiricus, nosso carro chefe entre as assinaturas, buscamos, sob a tutela de nossas Estrategista-Chefe, Felipe Miranda, procurar as melhores oportunidades para os mais diferentes tipos de mercado. Criamos uma alocação completa que contempla TUDO o que o investidor precisa saber para o momento atual. Para os que gostaram do estudo acima, convido-os para checar nossos conteúdos. Quem tenta, não se arrepende.

Por que a Gerdau acertou mais uma vez ao segurar aquele caminhão de dividendos que todos estavam esperando

Um ano depois, a Gerdau continua ensinando os analistas sobre a gestão disciplinada de recursos que diferencia as boas empresas do mercado

Precisamos falar sobre indicadores antecedentes: Saiba como analisar os índices antes de investir

Com o avanço da tecnologia, cada vez mais fundos de investimentos estão utilizando esses indicadores em seus modelos — e talvez a correlação esteja caindo

Rodolfo Amstalden: Encaro quase como um hedge

Tenho pensado cada vez mais na importância de buscar atividades que proporcionem feedbacks rápidos e causais. Elas nos ajudam a preservar um bom grau de sanidade

Day trade na B3: Oportunidade de lucro de mais de 4% com ações da AES Brasil (AESB3); confira a recomendação

Identifiquei uma oportunidade de swing trade baseada na análise quant – compra dos papéis da AES Brasil (AESB3). Saiba os detalhes

Setembro em tons de vermelho: Confira todas as notícias que pesam nos mercados e impactam seus investimentos hoje

O mês de setembro começa com uma imensa mancha de tinta vermelha sobre a tela das bolsas mundiais, sentindo o peso do Fed, da inflação recorde na zona do euro e do lockdown em Chengdu

A febre dos NFTs passou, mas esta empresa está ganhando dinheiro com eles até hoje

Saiba quem foram os vendedores de pás da corrida do ouro dos NFTs e o que isso nos ensina para as próximas ondas especulativas

Balanço de agosto, o Orçamento de 2023 e outros destaques do dia

A alta de 6,16% do Ibovespa em agosto afastou o rótulo de “mês do desgosto”, mas ainda assim deixou um sabor amargo na boca. Isso porque depois de disparar mais de 10% ainda na primeira quinzena, impulsionado pela volta do forte fluxo de capital estrangeiro, as últimas duas semanas foram comandadas pela cautela. Uma dupla […]

Day trade na B3: Oportunidade de lucro acima de 4% com ações da Marcopolo (POMO4); confira a recomendação

Identifiquei uma oportunidade de swing trade baseada na análise quant – compra dos papéis da Marcopolo (POMO4). Saiba mais detalhes

Tente outra vez: basta desejar profundo para ver a bolsa subir? Confira tudo o que mexe com os seus investimentos hoje

Em queda desde a sexta-feira, as bolsas de valores estrangeiras começaram o dia em busca de recuperação singela. Por aqui, investidores procuram justificativas para descolar o Ibovespa de Wall Street

Commodities derrubam Ibovespa, Itaú BBA rebaixa a Petrobras (PETR4) e as mudanças na WEG (WEGE3); confira os destaques do dia

As últimas levas de notícias que chegam de todas as partes do mundo parecem ter jogado os investidores dentro de um labirinto de difícil resolução em que apenas a cautela pode ser utilizada como arma. O emaranhado de corredores a serem percorridos não só são longos, como também parecem estar sempre mudando de posição — […]

Gringos estão de olho no Ibovespa, mas investidor local parece sem apetite pela bolsa brasileira. Qual é a melhor estratégia?

É preciso ir contra o consenso para gerar retornos acima da média, mesmo que isso signifique correr o risco de estar errado

Entenda por que você não deve acompanhar só quem possui teses de investimento iguais às suas

Parte fundamental do estudo de uma ação é entender não só a cabeça de quem tem uma tese que vá em linha com a sua, mas também a de quem pensa o contrário

Day trade na B3: Oportunidade de lucro acima de 11% com ações da Santos Brasil (STBP3); confira a recomendação

Identifiquei uma oportunidade de swing trade baseada na análise quant – compra dos papéis da Santos Brasil (STBP3). Saiba os detalhes

Uma pausa para respirar: Confira todas as notícias que movimentam os mercados e impactam seus investimentos hoje

A saída da atual crise inflacionária norte-americana passa necessariamente por algum sacrifício. Hoje, porém, as bolsas fazem uma pausa para respirar

Aperte os cintos: o Fed praticamente acabou com as teses de crescimento, e o fim do bear market rally está aí

Saída da atual crise inflacionária passa por algum sacrifício. Afinal, estamos diante de um ciclo econômico clássico e será preciso esfriar o mercado de trabalho

Ibovespa se descola da gringa, Itaú entra na disputa das vendas virtuais e a estratégia de Bolsonaro para os debates; confira os destaques do dia

Em Wall Street, o alerta do Federal Reserve de que o aperto monetário pode ser mais intenso do que o esperado penalizou as bolsas lá fora

Complacência: Entenda por que é melhor investir em ativos de risco brasileiros do que em bolsa norte-americana

Uma das facetas da complacência é a tendência a evitar conflitos e valorizar uma postura pacifista, num momento de remilitarização do mundo, o que pode ser enaltecido agora

Day trade na B3: Oportunidade de lucro acima de 5% com ações do Grupo Pão de Açúcar (PCAR3); confira a recomendação

Identifiquei uma oportunidade de swing trade baseada na análise quant – compra dos papéis do Grupo Pão de Açúcar (PCAR3). Veja os detalhes

Mercados, debate presidencial e um resultado inesperado: Confira todas as notícias que mexem com os seus investimentos hoje

Com a percepção de que o Fed optará pelo combate à inflação a todos os custos, os últimos dias de agosto não devem trazer alívio para os mercados financeiros. O Ibovespa ainda repercute o primeiro debate entre presidenciáveis

Por que saber demais pode tornar você um péssimo chefe

Apesar de desenvolvermos uma compreensão mais sofisticada da realidade como adultos, tendemos a cair em armadilhas com muito mais frequência do que gostaríamos de admitir

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP