Too big to sail?

Você percebe o iceberg de longe, guina o navio a bombordo com todas as caldeiras em funcionamento e, mesmo assim, não consegue evitar o contato de raspão a tempo. Infelizmente, o estrago pode ser grande

“Navegar é preciso. Mas e esse iceberg em que acabamos de esbarrar, comandante, você tem certeza que foi só de raspão ou é melhor eu verificar os andares de baixo?”

Pausa para ir ao banheiro e pegar alguma coisa para comer. Depois de assistir pela segunda vez à mesma versão da videolocadora do bairro, eu lembrava que a cena do iceberg no filme acontecia exatamente na metade das 3 horas e 14 minutos de projeção.

Isso significava que, há 20 anos, sem a Netflix para te empurrar automaticamente para o próximo episódio, você tinha que levantar a bunda do sofá, rebobinar a fita de número 1 – um crime se não o fizesse – e colocar a segunda fita no videocassete se quisesse acompanhar o início do naufrágio do Titanic.

Lembro de ter guardado duas dúvidas naquele momento de reflexão forçada: como é que milhares de pessoas, incluindo a tripulação, não viram o iceberg gigante à frente? E se o transatlântico fosse ligeiramente menor, teria desviado com segurança do bloco de gelo?

De volta ao presente, faço um paralelo com a preocupação que tenho com o tamanho de algumas estratégias em fundos de investimento. Afinal, não pode ser pequena demais a ponto de o gestor ainda não ter se provado em mar aberto nem grande demais a ponto de prejudicar sua movimentação, que deveria ser ágil.

Dos cerca de 30 mil fundos abertos no Brasil, 5 mil têm tamanho e presença relevantes para o investidor de varejo hoje. Desses, sugerimos um número pouco acima de 1% para nossos assinantes.

Leia Também

A polarização do mercado financeiro, criptomoedas fecham semana no vermelho e outros destaques

Um gestor de ações fundamentalista seleciona as melhores para sua carteira “descobrindo” o valor de uma empresa, isto é, assumindo que há um valor no modelo de negócio de uma companhia que o mercado ainda não percebeu – e que vai perceber, quando será seu momento de glória.

Mas a tarefa de selecionar os melhores fundos de investimento segue regras um pouco diferentes. O Santo Graal que buscamos aqui é a separação longe de ser perfeita, mas suficientemente ideal, do que é sorte e do que é habilidade no desempenho de um gestor.

Daí, derivam duas linhas complementares de análise. A primeira é extremamente subjetiva e envolve capturar, em dezenas de interações, aquilo que se destaca nas entrelinhas, no conjunto de experiências, na filosofia de investimento e na disciplina de processos de uma equipe de gestão capaz de torná-la diferenciada, com vantagens competitivas sólidas e ganhadora de dinheiro no longo prazo.

A segunda é “in-house” e requer que prestemos toda a atenção à verdade nua e crua narrada pelos números de desempenho, risco, consistência e assimetria. Será que um dos gestores mais tradicionais do mercado ainda merece essa alcunha, mesmo que seu desempenho seja mediano em relação aos concorrentes nos últimos cinco anos? E aquele que criticou a gestão de risco de um colega alguns anos atrás, será que também não cometeu esse mesmo erro nesta crise? Por fim, o fundo da moda que vem captando sem parar conseguirá manter o desempenho fora da curva que o destacou?

É sobre esse último ponto que eu gostaria de me aprofundar. Ser o artilheiro dos 1.000 gols na pelada do condomínio pode te fazer ganhar algumas apostas com os amigos – e perder outras tantas mais para o artilheiro dos 2.000 gols do time adversário –, mas certamente não te capacita para jogar no Maracanã.

É por isso que faz toda a diferença um fundo ganhar 20% ao ano quando passou vários anos tendo um patrimônio líquido próximo dos R$ 20 milhões e outro que o fez com alguns bilhões de reais sob gestão. A lancha é mais ágil do que o navio e consegue navegar por trechos menores, com maiores potenciais de retorno.

Porém, no comando do transatlântico, o jogo é outro. Você percebe o iceberg de longe, guina o navio a bombordo com todas as caldeiras em funcionamento e, mesmo assim, não consegue evitar o contato de raspão a tempo. Infelizmente, o estrago pode ser grande.

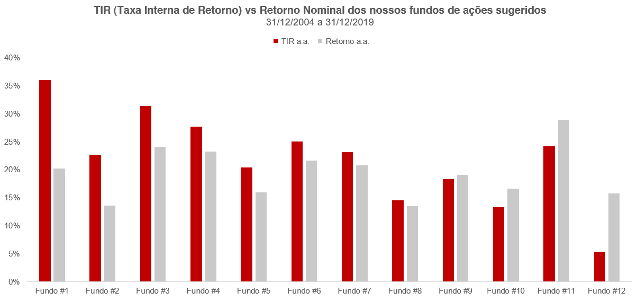

Compartilho, então, um exercício com os leitores. Entre os fundos de ações que sugerimos, medimos a tendência de os retornos piorarem (ou não) à medida que seus patrimônios ficam maiores.

Talvez você já conheça, mas é a Taxa Interna de Retorno (TIR) que vai nos ajudar aqui. Diferentemente da rentabilidade do fundo que você vê na lâmina ou na carta mensal e que mostra a variação entre as cotas do fundo em dois momentos diferentes, a TIR do fundo considera o tamanho e o momento das suas movimentações (aplicações e resgates).

Exemplo: vamos supor que você compre cem cotas de um fundo que tem cota de R$ 1 hoje, logo você tem R$ 100 investidos. Um mês depois e o fundo dobra de tamanho, te proporcionando um ganho de 100% e um novo saldo de R$ 200 investidos.

Neste momento, com a confiança lá em cima, você decide investir R$ 100 mil de uma só vez. Passa-se outro mês, mas desta vez o fundo não rende nada e você termina com os R$ 100,2 mil que já tinha no mês passado.

Caso pergunte ao gestor quanto o fundo dele rendeu em dois meses, ele irá dizer: “100%, dobramos a cota inicial!”.

Porém, sua percepção é outra, concorda? Afinal, apenas seus R$ 100 iniciais dobraram, enquanto o novo aporte de R$ 100 mil não rendeu absolutamente nada no mês seguinte, o que faz com que a sua TIR seja muito mais próxima de 0% do que de 100%.

Isso ocorre porque esse fundo hipotético teve um desempenho pior no período em que ele tinha maior patrimônio do que quando só tinha seus R$ 100 iniciais.

Portanto, caso a TIR seja menor do que o retorno nominal entre as cotas inicial e final para um fundo, ele ganhou mais dinheiro quando tinha um patrimônio menor do que maior, nossa hipótese principal. Caso o contrário ocorra, podemos estar diante de um gestor que obteve retornos ainda melhores com patrimônios maiores. E, por fim, retornos nominais próximos à TIR indicam uma grande consistência ao longo dos anos — o que também é um excelente sinal.

Qual foi, então, a TIR e os retornos nominais dos fundos de ações que sugerimos?

Lemos assim: quando a coluna vermelha é maior do que a cinza, o fundo teve uma TIR maior do que seu retorno nominal ao ano e, portanto, conseguiu ganhar mais dinheiro nos períodos de maior patrimônio do que naqueles em que ainda era pequeno.

Repare como, na nossa lista restrita de fundos de ações sugeridos e com exceção dos três últimos, tamanho não parece ser documento.

Esta nova abordagem para a rentabilidade dos seus fundos traz um nível extra de confiança nas nossas sugestões para aqueles mais à esquerda do gráfico e acende uma luz amarela para investigarmos mais a fundo o que explica o desempenho do fundo #12, por exemplo.

A inspiração, vale dizer, veio após uma ótima conversa recente com a equipe da Atmos, uma das gestoras de ações de maior sucesso do Brasil, que nos contou que um grande fundo de pensão canadense usa essa ferramenta para avaliar a consistência do gestor.

Os assinantes da série Os Melhores Fundos de Investimento, que recentemente conseguiram acesso à própria Atmos dentro da nossa principal carteira sugerida, passarão a contar também com essa abordagem para o retorno dos fundos sugeridos e, em breve, para toda a indústria brasileira de fundos de ações.

Daqui para a frente, quando você comprar passagem para uma viagem em um transatlântico, faço questão de te apresentar a licença para navegar em mar aberto do comandante do navio para que sua viagem nos fundos de investimento seja cada vez mais tranquila e responsável.

Por que a Gerdau acertou mais uma vez ao segurar aquele caminhão de dividendos que todos estavam esperando

Um ano depois, a Gerdau continua ensinando os analistas sobre a gestão disciplinada de recursos que diferencia as boas empresas do mercado

Precisamos falar sobre indicadores antecedentes: Saiba como analisar os índices antes de investir

Com o avanço da tecnologia, cada vez mais fundos de investimentos estão utilizando esses indicadores em seus modelos — e talvez a correlação esteja caindo

Rodolfo Amstalden: Encaro quase como um hedge

Tenho pensado cada vez mais na importância de buscar atividades que proporcionem feedbacks rápidos e causais. Elas nos ajudam a preservar um bom grau de sanidade

Day trade na B3: Oportunidade de lucro de mais de 4% com ações da AES Brasil (AESB3); confira a recomendação

Identifiquei uma oportunidade de swing trade baseada na análise quant – compra dos papéis da AES Brasil (AESB3). Saiba os detalhes

Setembro em tons de vermelho: Confira todas as notícias que pesam nos mercados e impactam seus investimentos hoje

O mês de setembro começa com uma imensa mancha de tinta vermelha sobre a tela das bolsas mundiais, sentindo o peso do Fed, da inflação recorde na zona do euro e do lockdown em Chengdu

A febre dos NFTs passou, mas esta empresa está ganhando dinheiro com eles até hoje

Saiba quem foram os vendedores de pás da corrida do ouro dos NFTs e o que isso nos ensina para as próximas ondas especulativas

Balanço de agosto, o Orçamento de 2023 e outros destaques do dia

A alta de 6,16% do Ibovespa em agosto afastou o rótulo de “mês do desgosto”, mas ainda assim deixou um sabor amargo na boca. Isso porque depois de disparar mais de 10% ainda na primeira quinzena, impulsionado pela volta do forte fluxo de capital estrangeiro, as últimas duas semanas foram comandadas pela cautela. Uma dupla […]

Day trade na B3: Oportunidade de lucro acima de 4% com ações da Marcopolo (POMO4); confira a recomendação

Identifiquei uma oportunidade de swing trade baseada na análise quant – compra dos papéis da Marcopolo (POMO4). Saiba mais detalhes

Tente outra vez: basta desejar profundo para ver a bolsa subir? Confira tudo o que mexe com os seus investimentos hoje

Em queda desde a sexta-feira, as bolsas de valores estrangeiras começaram o dia em busca de recuperação singela. Por aqui, investidores procuram justificativas para descolar o Ibovespa de Wall Street

Commodities derrubam Ibovespa, Itaú BBA rebaixa a Petrobras (PETR4) e as mudanças na WEG (WEGE3); confira os destaques do dia

As últimas levas de notícias que chegam de todas as partes do mundo parecem ter jogado os investidores dentro de um labirinto de difícil resolução em que apenas a cautela pode ser utilizada como arma. O emaranhado de corredores a serem percorridos não só são longos, como também parecem estar sempre mudando de posição — […]

Gringos estão de olho no Ibovespa, mas investidor local parece sem apetite pela bolsa brasileira. Qual é a melhor estratégia?

É preciso ir contra o consenso para gerar retornos acima da média, mesmo que isso signifique correr o risco de estar errado

Entenda por que você não deve acompanhar só quem possui teses de investimento iguais às suas

Parte fundamental do estudo de uma ação é entender não só a cabeça de quem tem uma tese que vá em linha com a sua, mas também a de quem pensa o contrário

Day trade na B3: Oportunidade de lucro acima de 11% com ações da Santos Brasil (STBP3); confira a recomendação

Identifiquei uma oportunidade de swing trade baseada na análise quant – compra dos papéis da Santos Brasil (STBP3). Saiba os detalhes

Uma pausa para respirar: Confira todas as notícias que movimentam os mercados e impactam seus investimentos hoje

A saída da atual crise inflacionária norte-americana passa necessariamente por algum sacrifício. Hoje, porém, as bolsas fazem uma pausa para respirar

Aperte os cintos: o Fed praticamente acabou com as teses de crescimento, e o fim do bear market rally está aí

Saída da atual crise inflacionária passa por algum sacrifício. Afinal, estamos diante de um ciclo econômico clássico e será preciso esfriar o mercado de trabalho

Ibovespa se descola da gringa, Itaú entra na disputa das vendas virtuais e a estratégia de Bolsonaro para os debates; confira os destaques do dia

Em Wall Street, o alerta do Federal Reserve de que o aperto monetário pode ser mais intenso do que o esperado penalizou as bolsas lá fora

Complacência: Entenda por que é melhor investir em ativos de risco brasileiros do que em bolsa norte-americana

Uma das facetas da complacência é a tendência a evitar conflitos e valorizar uma postura pacifista, num momento de remilitarização do mundo, o que pode ser enaltecido agora

Day trade na B3: Oportunidade de lucro acima de 5% com ações do Grupo Pão de Açúcar (PCAR3); confira a recomendação

Identifiquei uma oportunidade de swing trade baseada na análise quant – compra dos papéis do Grupo Pão de Açúcar (PCAR3). Veja os detalhes

Mercados, debate presidencial e um resultado inesperado: Confira todas as notícias que mexem com os seus investimentos hoje

Com a percepção de que o Fed optará pelo combate à inflação a todos os custos, os últimos dias de agosto não devem trazer alívio para os mercados financeiros. O Ibovespa ainda repercute o primeiro debate entre presidenciáveis

Por que saber demais pode tornar você um péssimo chefe

Apesar de desenvolvermos uma compreensão mais sofisticada da realidade como adultos, tendemos a cair em armadilhas com muito mais frequência do que gostaríamos de admitir

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP