Será o fim do “2 com 20” na indústria de fundos de investimento?

Com a taxa básica de juros em 3% e com a possibilidade de ir para 2,25% já na próxima reunião do Copom, a corda poderá esticar ainda mais para gestores de fundos que tomam pouco risco e entregam baixos retornos

Em tempos de juros baixos, o famoso esquema de cobrança em fundos de investimento “2 com 20” — que consiste em se cobrar 2% de taxa de administração e 20% sobre o alfa gerado no ano — será, efetivamente, questionado? Sim, está na hora de termos essa conversa.

Primeiro, permita-me contextualizar um pouco mais. Alfred Winslow Jones, um australiano de nascença, espião, sociólogo, editor e comunista, foi também o primeiro gestor de hedge fund da história.

Após trabalhar como estatístico em uma firma de investimentos nos EUA, Jones seguiu uma vida profissional nada ortodoxa. Na década de 1930, ele atuou como vice-cônsul dos EUA em Berlim e, depois, como um espião para grupos de extrema esquerda da época.

Talvez sua vida de espião não fosse eletrizante o bastante porque, em algum ponto, sua carreira apontou para o mercado de ações americano (não o julgo, pois o mercado pode ser instigante em alguns casos).

Ao concluir seus estudos e se tornar um PhD em sociologia pela Universidade Columbia, Jones teve sua tese publicada na revista Fortune, da qual se tornou editor posteriormente.

Não tenho dúvidas de que o artigo mais relevante de sua autoria foi um sobre previsões no mercado de ações, não pelo seu conteúdo em si, mas por ter despertado nele uma grande ideia durante as pesquisas sobre o tema.

Leia Também

Jones descobriu que duas posições especulativas, ou seja, ficar comprado e vendido em uma ação, poderiam gerar uma combinação mais conservadora do que se esse investimento fosse feito em uma das pontas simplesmente.

Levantou cerca de US$ 100 mil, sendo US$ 40 mil do próprio bolso (“skin in the game” é sempre importante na atividade de investir) e iniciou sua firma de investimentos, a A. W. Jones, em 1949.

Hoje todos conhecemos a estratégia de long and short, que começou a ser utilizada por Alfred W. Jones para reduzir a exposição direcional de sua carteira de ativos. Era uma forma de se proteger, ou, na língua dos financistas, fazer um hedge.

O fundo gerido por Jones permaneceu abaixo do radar por anos a fio, talvez uma habilidade adquirida de seus tempos de espionagem. Mas, em 1966, a revista Fortune o descobriu, exaltando a grande performance de 760% em dez anos do apelidado “hedged fund” do Sr. Jones — um belo desempenho frente ao mais bem-sucedido fundo da época, que rendera “apenas” 358% no mesmo período.

O artigo acabou por cunhar o termo “hedge fund” (soa melhor que “hedged fund”), que até hoje é um dos veículos de investimento mais conhecidos no mundo.

Calma, não só nascia aí a estrutura de um hedge fund, mas também particularidades na maneira de se cobrar taxas dos investidores. Os gestores da A. W. Jones tinham grande parte de seus ganhos proveniente de uma variável atrelada à performance obtida.

Relatos da época descreviam os gestores da empresa como “hard workers”, por se esforçarem mais que seus rivais, ligarem para mais contatos, estudarem mais profundamente os números e tomarem decisões mais rapidamente, ao mesmo tempo que eram mais cuidadosos com os riscos envolvidos, pois estariam colocando a própria pele em jogo.

Junto com o primeiro hedge fund do mundo, veio também a primeira cobrança de taxa de performance, de 20% já naquela época.

Jones disse uma vez que 20% era o percentual que as embarcações dos fenícios levavam do lucro obtido em navegações bem-sucedidas; já outros clamam que 20% foi uma escolha que diminuiria a carga tributária a ser paga pela gestora. Seja qual for a motivação, parecia um bom alinhamento de interesses, não?

Esse modelo funcionou muito bem enquanto essa modalidade de fundos, que possui um imenso grau de liberdade na gestão, foi capaz de entregar belos retornos para seus investidores.

Com o passar do tempo, a média da indústria de hedge funds começou a ter dificuldades de obter boas performances. Mais notadamente, isso passou a ser observado depois da crise financeira de 2008, quando os índices de renda variável obtiveram desempenhos excepcionais.

Abaixo, exponho a performance dos índices S&P 500, MSCI World e HFRI (que representa a média de retornos da indústria de hedge funds) desde o fundo dos mercados em 2009.

Com a performance em xeque e diante de uma economia com juros estruturalmente mais baixos, o modelo 2 com 20 passou a ser imediatamente contestado. Diante de uma situação dessa, o gestor tem três opções: i) diminuir as taxas cobradas; ii) destacar-se quanto à qualidade da gestão; ou iii) perseguir estratégias alternativas.

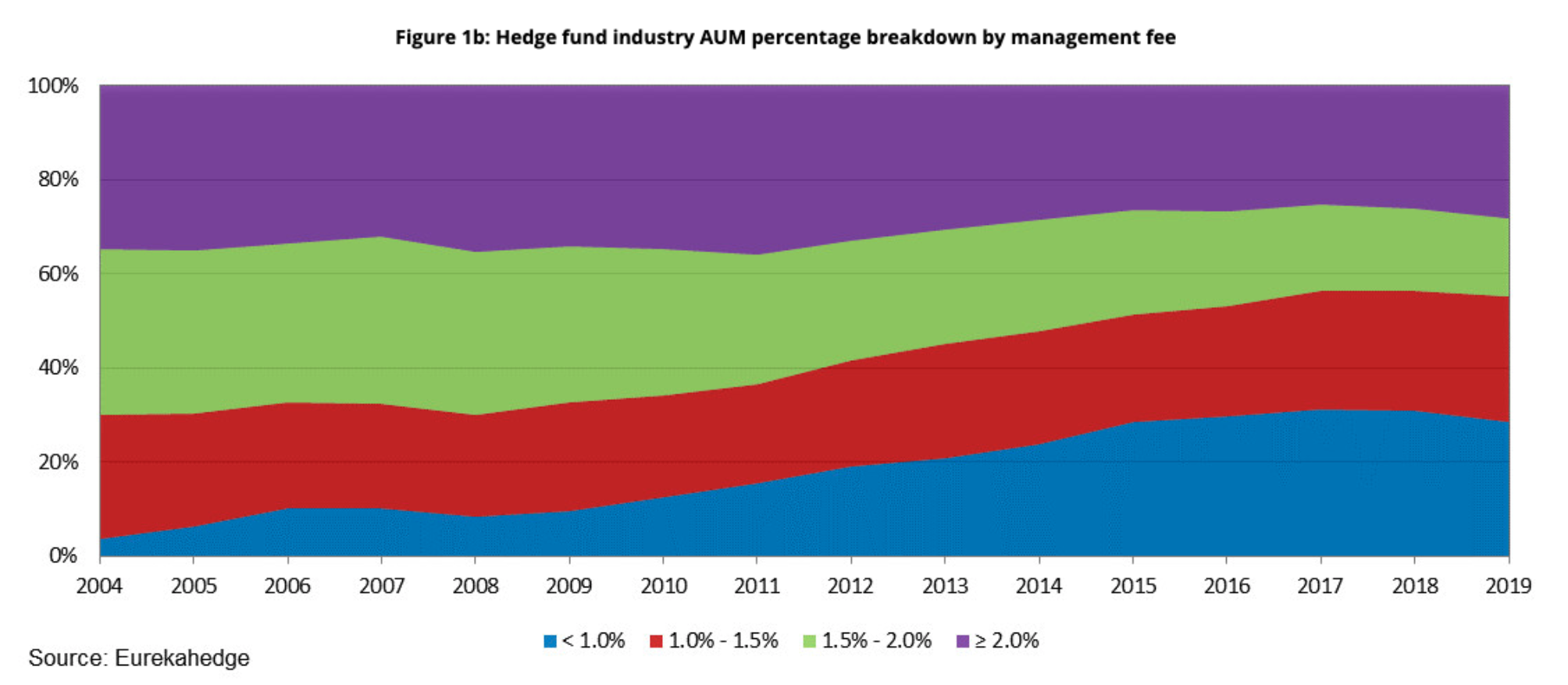

Boa parte da indústria começou a se movimentar, dando espaço cada vez maior para o surgimento de fundos que cobram taxas de administração e de performance menores.

Mas, curiosamente, o percentual de fundos que continuam cobrando 2% de administração resiste em diminuir, talvez indicando que bons fundos tenham liberdade para manter suas taxas inalteradas.

A taxa de performance caiu de forma mais acentuada que a taxa de administração (conforme exposto no gráfico abaixo), o que parece lógico, dado que justamente a performance entregue era o foco da contestação.

Quando os prêmios de risco estão cada vez mais comprimidos, parece sensato ajustar a taxa cobrada, de forma a manter o potencial de retornos interessante ao cliente final.

É importante ressaltar uma coisa: não estou dizendo que, se as taxas de juros e o prêmio de risco diminuem, as taxas dos fundos necessariamente devem cair, e sim que, se um gestor é capaz de manter o mesmo potencial de entrega ao longo do tempo, ele não deveria ter essa necessidade de cortar receita.

Um exemplo que corrobora esse argumento é o lendário fundo Medallion, do gestor Jim Simons. Mesmo cobrando 5% de taxa de administração e 44% de taxa de performance (tendo começado em 20%), o Medallion entrega, em média, 39,1% de rentabilidade líquida a seus investidores desde 1988.

Não tenho problema em pagar 2% ou mais se tenho um bom retorno. Esse pensamento continua válido quando transportamos o debate para o mercado brasileiro. Temos aqui um mercado muito mais ineficiente do que o americano, nos permitindo encontrar gestores que batem consistentemente o mercado, com maior facilidade.

No ano passado, nós da equipe da série Os Melhores Fundos de Investimento analisamos os fundos multimercado da indústria brasileira, e o resultado apontava que os fundos de menor volatilidade que cobravam “2 com 20” remuneravam mais a gestora do que seus próprios investidores.

Neste ano, com a taxa básica de juros em 3% e com a possibilidade de ir para 2,25% já na próxima reunião do Copom, a corda poderá esticar ainda mais para gestores que tomam pouco risco e entregam baixos retornos e, por isso, alguém precisa ser a voz desse movimento.

Nos bastidores da indústria de fundos, já temos feito essa provocação, nos casos em que se faz necessário.

O fato é que, considerando a consistência de retornos de alguns dos Melhores Fundos do mercado, talvez tenhamos, guardadas as devidas proporções, nossos Medallions tupiniquins, que poderiam se dar ao luxo de continuar cobrando 2 com 20.

Mas, se depender de nós, a grande maioria será obrigada a se mexer.

Boletim Focus mantém projeção de Selic a 15% no fim de 2025 e EQI aponta caminho para buscar lucros de até 18% ao ano; entenda

Com a Selic projetada para 15% ao ano, investidores atentos enxergam oportunidade de buscar até 18% de rentabilidade líquida e isenta de Imposto de Renda

Vale tudo na bolsa? Ibovespa chega ao último pregão de março com forte valorização no mês, mas de olho na guerra comercial de Trump

O presidente dos Estados Unidos pretende anunciar na quarta-feira a imposição do que chama de tarifas “recíprocas”

Protege contra a inflação e pode deixar a Selic ‘no chinelo’: conheça o ativo com retorno-alvo de até 18% ao ano e livre de Imposto de Renda

Investimento garimpado pela EQI Investimentos pode ser “chave” para lucrar com o atual cenário inflacionário no Brasil; veja qual é

Nova York em queda livre: o dado que provoca estrago nas bolsas e faz o dólar valer mais antes das temidas tarifas de Trump

Por aqui, o Ibovespa operou com queda superior a 1% no início da tarde desta sexta-feira (28), enquanto o dólar teve valorização moderada em relação ao real

Esporte radical na bolsa: Ibovespa sobe em dia de IPCA-15, relatório do Banco Central e coletiva de Galípolo

Galípolo concederá entrevista coletiva no fim da manhã, depois da apresentação do Relatório de Política Monetária do BC

Ato falho relevante: Ibovespa tenta manter tom positivo em meio a incertezas com tarifas ‘recíprocas’ de Trump

Na véspera, teor da ata do Copom animou os investidores brasileiros, que fizeram a bolsa subir e o dólar cair

Selic em 14,25% ao ano é ‘fichinha’? EQI vê juros em até 15,25% e oportunidade de lucro de até 18% ao ano; entenda

Enquanto a Selic pode chegar até 15,25% ao ano segundo analistas, investidores atentos já estão aproveitando oportunidades de ganhos de até 18% ao ano

Sem sinal de leniência: Copom de Galípolo mantém tom duro na ata, anima a bolsa e enfraquece o dólar

Copom reitera compromisso com a convergência da inflação para a meta e adverte que os juros podem ficar mais altos por mais tempo

Cuidado com a cabeça: Ibovespa tenta recuperação enquanto investidores repercutem ata do Copom

Ibovespa caiu 0,77% na segunda-feira, mas acumula alta de quase 7% no que vai de março diante das perspectivas para os juros

Inocentes ou culpados? Governo gasta e Banco Central corre atrás enquanto o mercado olha para o (fim da alta dos juros e trade eleitoral no) horizonte

Iminência do fim do ciclo de alta dos juros e fluxo global favorecem, posicionamento técnico ajuda, mas ruídos fiscais e políticos impõem teto a qualquer eventual rali

Felipe Miranda: Dedo no gatilho

Não dá pra saber exatamente quando vai se dar o movimento. O que temos de informação neste momento é que há uma enorme demanda reprimida por Brasil. E essa talvez seja uma informação suficiente.

Eles perderam a fofura? Ibovespa luta contra agenda movimentada para continuar renovando as máximas do ano

Ata do Copom, balanços e prévia da inflação disputam espaço com números sobre a economia dos EUA nos próximos dias

Juros nas alturas têm data para acabar, prevê economista-chefe do BMG. O que esperar do fim do ciclo de alta da Selic?

Para Flávio Serrano, o Banco Central deve absorver informações que gerarão confiança em relação à desaceleração da atividade, que deve resultar em um arrefecimento da inflação nos próximos meses

Co-CEO da Cyrela (CYRE3) sem ânimo para o Brasil no longo prazo, mas aposta na grade de lançamentos. ‘Um dia está fácil, outro está difícil’

O empresário Raphael Horn afirma que as compras de terrenos continuarão acontecendo, sempre com análises caso a caso

Não fique aí esperando: Agenda fraca deixa Ibovespa a reboque do exterior e da temporada de balanços

Ibovespa interrompeu na quinta-feira uma sequência de seis pregões em alta; movimento é visto como correção

Deixou no chinelo: Selic está perto de 15%, mas essa carteira já rendeu mais em três meses

Isso não quer dizer que você deveria vender todos os seus títulos de renda fixa para comprar bolsa neste momento, não se trata de tudo ou nada — é até saudável que você tenha as duas classes na carteira

Ainda sobe antes de cair: Ibovespa tenta emplacar mais uma alta após decisões do Fed e do Copom

Copom elevou os juros por aqui e Fed manteve a taxa básica inalterada nos EUA durante a Super Quarta dos bancos centrais

Renda fixa mais rentável: com Selic a 14,25%, veja quanto rendem R$ 100 mil na poupança, em Tesouro Selic, CDB e LCI

Conforme já sinalizado, Copom aumentou a taxa básica em mais 1,00 ponto percentual nesta quarta (19), elevando ainda mais o retorno das aplicações pós-fixadas

Copom não surpreende, eleva a Selic para 14,25% e sinaliza mais um aumento em maio

Decisão foi unânime e elevou os juros para o maior patamar em nove anos. Em comunicado duro, o comitê não sinalizou a trajetória da taxa para os próximos meses

A recessão nos EUA: Powell responde se mercado exagerou ou se a maior economia do mundo está em apuros

Depois que grandes bancos previram mais chance de recessão nos EUA e os mercados encararam liquidações pesadas, o chefe do Fed fala sobre a situação real da economia norte-americana

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP