Pearl Harbor: isso não é uma correção, é um bear market

A mensagem que gostaria de transmitir é que o comportamento dos mercados desde fevereiro não é uma simples correção. É um bear market. E isso muda tudo.

Você vai estar empregado daqui a dois meses? Ah, entendo. Você é um empresário. Então, seu negócio estará aberto em julho? Se sim, vendendo quanto? Como estarão seus gastos pessoais ali na frente? Se, por alguma razão ainda desconhecida, as coisas ficarem piores, você estará preparado? Como ficaria seu patrimônio diante da potencial materialização de um quadro mais negativo?

Quando ouço coisas como “os EUA viverão seu momento Pearl Harbor do século 21” ou “as próximas semanas serão muito duras em termos de mortes”, ou mesmo quando leio sobre o fechamento de 700 mil postos de trabalho norte-americano contra uma expectativa de 100 mil e sobre 9,9 milhões de pedidos de auxílio-desemprego nos EUA em duas semanas, penso que as perguntas pertinentes para o momento são as colocadas acima.

Ao observar certos comportamentos e estatísticas, porém, infiro que as preocupações — ou, ao menos, boa parte delas — são de outra natureza: as pessoas ainda estão focadas em rapidamente capturar a primeira oportunidade que aparece e multiplicar seu capital com algum atalho que lhes foi apresentado.

Essa dinâmica ganha contornos mais marcados em dias positivos para as Bolsas mundiais, como — ao menos até agora (e essa tem sido uma ressalva importante diante de tanta volatilidade) — parece ser esta segunda-feira. Interpretações sobre uma suposta superação da crise e uma iminente supervalorização do preço dos ativos começam a pipocar, a partir do primeiro dado favorável.

Não quero aqui diminuir a importância dos dados do fim de semana. A situação mais delicada na Europa começa a ser superada, e Nova York emitiu o primeiro sinal favorável, com diminuição notável do número de mortes no domingo. Contudo, há muitas adversidades ainda sobre a mesa e precisamos ponderar mais pesadamente sobre a possibilidade de materialização de um cenário mais negativo. Sabe por quê? Porque se vier o cenário positivo, então estaremos tautologicamente em situação positiva — ninguém precisa estar preparado para uma surpresa boa. É assimétrico, entende?

Deixe-me tentar colocar as coisas sob outro ângulo. A mensagem que gostaria de transmitir é que o comportamento dos mercados desde fevereiro não é uma simples correção. É um bear market. E isso muda tudo.

Leia Também

Rodolfo Amstalden: Escute as feras

Felipe Miranda: Do excepcionalismo ao repúdio

Como em “O Sonho de Cassandra”, de Woody Allen, também gostaria de estarmos todos num barco velho que nos levasse aos dias felizes de uma juventude longínqua e, infelizmente, superada. Com certo desgosto, não sei se vendo um momento Pearl Harbor ou a guerra de Troia, suspeito ser o portador de más notícias. Como a Cassandra original, incorro no risco de ser desacreditado e considerado louco, mas entendo que muitos analistas, gestores e investidores ainda estão em “denial mode”, querendo uma rápida e vertiginosa recuperação que não combina com comportamentos típicos de bear market — confesso um gosto amargo na boca quando soube do crescimento de 15% do número de pessoas físicas em março na base de cadastros da B3, para 2,24 milhões; são investidores que chegam numa hora muito dura, com extrema volatilidade e que, possivelmente, foram atraídos por um discurso de “oportunidade por barganhas”.

Na Folha, ontem, li um raciocínio tão simplista quanto: “segundo a Global Chief Investment Officer (CIO) do HSBC, Joanna Munro, em entrevista para o Financial Times nesta semana, a recuperação dos preços máximos anteriores demora cerca de duas vezes o tempo do declínio na crise. Como ela afirma, se isto se mantiver, podemos ver os preços voltando, ao patamar anterior, em menos de seis meses”.

Existem dois problemas óbvios com a construção. O primeiro é que a estatística em questão é construída para a média das recuperações — e pode sempre haver uma enorme dispersão em torno da média. Mas o pior sinceramente não é isso. Poderíamos até esquecer esse ponto. A questão central é que se parte de uma premissa de que o mercado já fez seu fundo. E isso não encontra qualquer sustentação epistemológica. Só conhecemos fundos de movimentos já realizados no passado; jamais podemos afirmar que os mercados já fizeram suas mínimas diante de um movimento ainda em construção. A História está sendo vivida.

Com efeito, se essa História não se repete, mas rima, como afirma Mark Twain, podemos (e devemos) viver novos fundos. Na recessão de 2000-01, por exemplo, antes de fazer sua “verdadeira mínima”, os índices de ações norte-americanos passaram por quatro altas superiores a 20%. Em 2008-09, a Lehman quebrou em 15 de setembro e o mercado só foi fazer um fundo em março do ano seguinte.

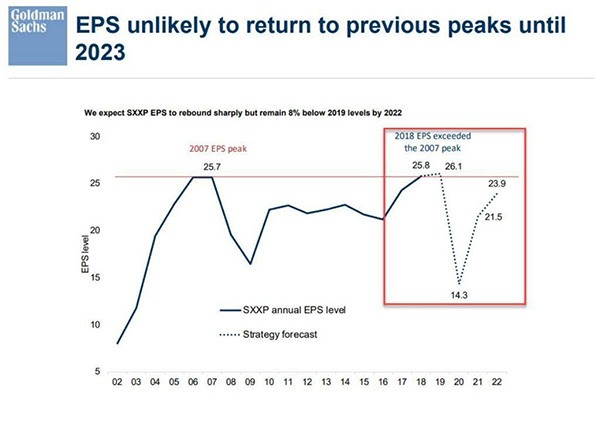

Afirmar que o mercado já fez um fundo é uma mera torcida, sem qualquer validade empírica ou mesmo da lógica. Nós não sabemos e precisaremos esperar para saber, só o benefício da retrospectiva poderá resolver essa questão. Há vários analistas, inclusive, alertando para a possibilidade de o S&P 500 fazer novos fundos no mês de abril, beliscando os 2.000 pontos — a Goldman Sachs tem sido bastante vocal nessa direção, André Esteves falou algo assim no papo comigo na sexta-feira, o Citi lembrou da regra de bolso sobre ações que acompanham a evolução dos lucros corporativos (enquanto projeta uma queda de lucros de 50%; ou seja, ainda teria bom espaço para desvalorização do S&P 500).

Há duas grandes ondas na crise atual. A primeira é humanitária, de saúde. Ainda que a curva de mortes pareça ter superado sua situação mais grave, há muitas dúvidas sobre sua volta. Em Nova York, tivemos um único dia de queda de mortes — infelizmente, um dado numa amostra não quer dizer muita coisa e, para desespero dos ansiosos, precisaremos de mais informação antes de pularmos diretamente para as conclusões (ainda que seja uma tendência enorme, queremos concluir antecipadamente sobre as coisas; a paciência é uma virtude).

A segunda é econômica e, sobre essa, temos pouca informação ainda sobre a profundidade e a extensão do problema, bem como sobre a forma de sua recuperação lá na frente. Com efeito, os poucos números disponíveis até agora foram alarmantes. Por conta do tuíte sobre o petróleo do jornalista especializado em furos Donald Trump, acabamos deixando o Initial Claims em segundo plano na quinta-feira passada, mas foram 6,6 milhões de pedidos de auxílio-desemprego numa única semana, muito além da pior estimativa. Na sexta, veio outra porrada com o Relatório de Emprego, que nem pegou ainda em cheio os dados da crise. Na esteira, os analistas do Morgan Stanley, que já estavam entre os pessimistas ao prever uma redução trimestral do PIB dos EUA de 30%, atualizaram sua projeção para uma queda de 38%.

Isso é absolutamente brutal e, no meu entendimento, engana-se quem projeta uma recuperação rápida, porque houve, de fato, uma destruição enorme de valor intrínseco propriamente dito. Muitos hábitos de consumo serão simplesmente postergados, mas outros mudarão mesmo, de forma definitiva e estrutural, com várias pequenas e médias empresas ficando pelo caminho.

Se esse for mesmo um bear market típico, teremos superada essa fase inicial de volatilidade mais aguda — dificilmente teremos altas e baixas como aquelas de 10% na sequência. A parte de ajuste agudo nos portfólios e de desalavancagem já aconteceu, evitando-se problemas maiores a partir da importante atuação dos bancos centrais e Tesouros Nacionais. Agora, iniciaremos um segundo momento, em que as notícias sobre economia e lucros corporativos passam a dominar os movimentos, com o enfrentamento de uma dura realidade. Em sendo essa a verdade, o jeito de se operar bear markets é aproveitar as altas para fazer novas vendas, e não encará-las como o início de uma tendência positiva vigorosa.

Eu, como Riobaldo, “ave, vi de tudo neste mundo! Já vi até cavalo com soluço — o que é a coisa mais custosa que há”. Mas bear market que não testa ao menos duas vezes o fundo ainda não vi. O jogo é longo.

Rodolfo Amstalden: As expectativas de conflação estão desancoradas

A principal dificuldade epistemológica de se tentar adiantar os próximos passos do mercado financeiro não se limita à já (quase impossível) tarefa de adivinhar o que está por vir

Felipe Miranda: Vale a pena investir em ações no Brasil?

Dado que a renda variável carrega, ao menos a princípio, mais risco do que a renda fixa, para se justificar o investimento em ações, elas precisariam pagar mais nessa comparação

Rodolfo Amstalden: Para um período de transição, até que está durando bastante

Ainda que a maior parte de Wall Street continue sendo pró Trump, há um problema de ordem semântica no “período de transição”: seu falsacionismo não é nada trivial

Tony Volpon: As três surpresas de Donald Trump

Quem estudou seu primeiro governo ou analisou seu discurso de campanha não foi muito eficiente em prever o que ele faria no cargo, em pelo menos três dimensões relevantes

Dinheiro é assunto de mulher? A independência feminina depende disso

O primeiro passo para investir com inteligência é justamente buscar informação. Nesse sentido, é essencial quebrar paradigmas sociais e colocar na cabeça de mulheres de todas as idades, casadas, solteiras, viúvas ou divorciadas, que dinheiro é assunto delas.

Rodolfo Amstalden: Na esperança de marcar o 2º gol antes do 1º

Se você abre os jornais, encontra manchetes diárias sobre os ataques de Donald Trump contra a China e contra a Europa, seja por meio de tarifas ou de afrontas a acordos prévios de cooperação

Rodolfo Amstalden: Um Brasil na mira de Trump

Temos razões para crer que o Governo brasileiro está prestes a receber um recado mais contundente de Donald Trump

Rodolfo Amstalden: Eu gostaria de arriscar um palpite irresponsável

Vai demorar para termos certeza de que o último período de mazelas foi superado; quando soubermos, porém, não restará mais tanto dinheiro bom na mesa

Rodolfo Amstalden: Tenha muito do óbvio, e um pouco do não óbvio

Em um histórico dos últimos cinco anos, estamos simplesmente no patamar mais barato da relação entre preço e valor patrimonial para fundos imobiliários com mandatos de FoFs e Multiestratégias

Felipe Miranda: Isso não é 2015, nem 1808

A economia brasileira cresce acima de seu potencial. Se a procura por camisetas sobe e a oferta não acompanha, o preço das camisetas se eleva ou passamos a importar mais. Não há milagre da multiplicação das camisetas.

Tony Volpon: O paradoxo DeepSeek

Se uma relativamente pequena empresa chinesa pode desafiar as grandes empresas do setor, isso será muito bom para todos – mesmo se isso acabar impactando negativamente a precificação das atuais gigantes do setor

Rodolfo Amstalden: IPCA 2025 — tem gosto de catch up ou de ketchup mais caro?

Se Lula estivesse universalmente preocupado com os gastos fiscais e o descontrole do IPCA desde o início do seu mandato, provavelmente não teria que gastar tanta energia agora com essas crises particulares

Rodolfo Amstalden: Um ano mais fácil (de analisar) à frente

Não restam esperanças domésticas para 2025 – e é justamente essa ausência que o torna um ano bem mais fácil de analisar

Rodolfo Amstalden: Às vésperas da dominância fiscal

Até mesmo os principais especialistas em macro brasileira são incapazes de chegar a um consenso sobre se estamos ou não em dominância fiscal, embora praticamente todos concordem que a política monetária perdeu eficácia, na margem

Rodolfo Amstalden: Precisamos sobre viver o “modo sobrevivência”

Não me parece que o modo sobrevivência seja a melhor postura a se adotar agora, já que ela pode assumir contornos excessivamente conservadores

Rodolfo Amstalden: Banda fiscal no centro do palco é sinal de que o show começou

Sequestrada pela política fiscal, nossa política monetária desenvolveu laços emocionais profundos com seus captores, e acabou por assimilar e reproduzir alguns de seus traços mais viciosos

Felipe Miranda: O Brasil (ainda não) voltou — mas isso vai acontecer

Depois de anos alijados do interesse da comunidade internacional, voltamos a ser destaque na imprensa especializada. Para o lado negativo, claro

Felipe Miranda: Não estamos no México, nem no Dilma 2

Embora algumas analogias de fato possam ser feitas, sobretudo porque a direção guarda alguma semelhança, a comparação parece bastante imprecisa

Rodolfo Amstalden: Brasil com grau de investimento: falta apenas um passo, mas não qualquer passo

A Moody’s deixa bem claro qual é o passo que precisamos satisfazer para o Brasil retomar o grau de investimento: responsabilidade fiscal

Tony Volpon: O improvável milagre do pouso suave americano

Powell vendeu ao mercado um belo sonho de um pouso suave perfeito. Temos que estar cientes que é isso que os mercados hoje precificam, sem muito espaço para errar.

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP