Onde está a bolha?

Muitos consideram um aumento vertiginoso no preço dos ativos como evidência de uma bolha, sob a ideia de que tudo que sobe uma hora precisa cair. Essa visão é, na melhor das hipóteses, simplista

Nova York, 15 de outubro de 2002

Ben Bernanke, então membro do Board of Governors of the Federal Reserve System e um dos maiores estudiosos de crises financeiras e bolhas especulativas, propõe título bastante interessante para sua palestra à National Association for Business Economics: “Asset-price bubbles and monetary policy”.

O foco de seu discurso recai resumidamente sobre duas perguntas: i) Poderia o Federal Reserve (ou qualquer outro banco central) identificar de forma confiável bolha no preço de alguma determinada classe de ativos, como ações ou imóveis?; ii) E, caso possa, o que deveria fazer a respeito?

Rebatendo o argumento dos defensores de ações dos banqueiros centrais contra as bolhas, Bernanke, em determinado momento, fala do chamado “problema da identificação”. Agir contra a bolha implicaria acreditar na capacidade de se identificar, com propriedade e antecipação, a tal bolha. Ben Bernanke alerta, porém: “identificar uma bolha em curso é intrinsecamente difícil”.

Na minha pobre tradução, segue algo assim — perdoe pelo longo trecho; vale a pena:

“Embora o preço de um ativo seja claramente observável, seus fundamentos correspondentes — como os dividendos que o investidor espera receber no futuro e o prêmio de risco exigido para carregar aquela ação, por exemplo — normalmente não são observáveis, mesmo após um determinado evento.

Leia Também

Rodolfo Amstalden: Escute as feras

Felipe Miranda: Do excepcionalismo ao repúdio

Evidentemente, sempre podemos estimar os fundamentos dos ativos financeiros. (…) Mas há a dificuldade adicional de que os preços das ações e de outros ativos são definidos em ambientes de mercados competitivos, que costumam ser bastante sofisticados e eficientes. Então, para declarar uma bolha, o Fed deve não somente ser capaz de estimar apropriadamente os fundamentos não observáveis ligados ao valuation das ações, mas também ter a confiança de que é capaz de fazê-lo melhor do que os profissionais de finanças, cujas informações coletadas estão refletidas nos preços das ações. Eu não acho que essa expectativa seja realista, mesmo para o Federal Reserve. Ademais, eu me preocupo com a estabilidade e a eficiência de longo prazo do sistema financeiro caso o Fed insista em substituir os julgamentos do mercado pelos seus próprios. Esse tipo de regime apenas aumentaria a tendência não saudável dos investidores de prestar mais atenção aos rumores sobre a atitude do formador de política monetária do que aos fundamentos da economia em si.

E se, mesmo assim, insistirmos em tentar medir as bolhas, quais indicadores podem nos ser úteis? Vários já foram sugeridos, incluindo a taxa de apreciação do preço dos ativos, vários múltiplos que tentam medir o retorno esperado das ações, o crescimento do crédito bancário. Nenhum deles produz um indicador confiável do desenvolvimento de uma bolha.

Muitos consideram um aumento vertiginoso no preço dos ativos como evidência de uma bolha, sob a ideia de que tudo que sobe uma hora precisa cair. Essa visão é, na melhor das hipóteses, simplista. Na verdade, embora nenhum bull market possa durar para sempre, historicamente não se encontra nenhuma evidência de que grandes bull markets terminam necessariamente em grandes depressões. Adicionalmente, o fato de que uma alta particular no preço dos ativos é seguida por um declínio não prova que o incremento inicial era irracional ou injustificável — em muitas vezes, estratégias que eram perfeitamente razoáveis ex-ante resultam em prejuízos. Isso porque a tomada de riscos é essencial para a dinâmica da economia. (…)

Economistas dispõem de um entendimento muito pobre sobre os determinantes do prêmio de risco de mercado (equity premium), sendo que uma pequena variação nesta variável pode representar uma profunda alteração nos julgamentos sobre os fundamentos dos ativos.”

Bernanke é um cético sobre nossa capacidade de identificar com precisão bolhas especulativas e sobre a possibilidade de os banqueiros centrais agirem sobre elas.

O que são exatamente as bolhas especulativas?

Apesar de todos nós termos uma ideia intuitiva sobre o tema, a verdade é que falta uma definição precisa e fechada a respeito. Segundo o Investopedia, “uma bolha especulativa é uma alta num determinado ativo ou indústria que é estimulada pela especulação, em vez de ser alimentada pelos fundamentos estritos do respectivo ativo ou da respectiva indústria”.

Há definições ligeiramente diferentes. Charles Kindleberger e Robert Aliber definem bolha como “um movimento para cima nos preços de forma estendida, seguido de uma implosão” — note que, neste caso, a definição parece um pouco tautológica, sendo possível de identificação somente a posteriori, pois só podemos caracterizar a bolha depois de verificar sua implosão, o que, em termos práticos, pode significar “tarde demais”.

Robert Shiller, outro grande estudioso de bolhas, definiu o termo como “uma situação em que as notícias sobre aumento de preços espraiam otimismo entre investidores, que, por sua vez, espalham, de pessoa para pessoa, o contágio psicológico, num processo de amplificar as histórias que podem justificar os aumentos de preços, trazendo ao movimento mais e mais investidores, a despeito de dúvidas sobre o real valor do investimento”.

Em versão parecida, outros economistas tentam conceituar uma bolha especulativa ligando-a a um crescimento do preço dos ativos que é superior à evolução do valor intrínseco do respectivo ativo. Peço que registre com carinho essa definição.

Na semana passada, a preocupação com uma bolha na Bolsa brasileira tomou as manchetes de jornais, após Luis Stuhlberger, gestor do mitológico fundo Verde, chamar atenção para o fenômeno.

Há uma bolha na Bolsa brasileira?

Volte à definição anterior: uma escalada nos preços mais rápida do que a evolução do valor intrínseco do ativo. Estamos claramente diante do problema apontado por Bernanke: nós podemos identificar a rápida escalada das ações brasileiras, pois ela é observável. Agora, não podemos observar o valor intrínseco dos ativos e isso, necessariamente, depende da subjetividade do observador. Se você estima fluxos de caixa crescendo rapidamente no futuro (e tem perfeitas condições para isso), possivelmente conclui que não há bolha alguma. Já se projeta baixo crescimento e aumento de juros (e também há elementos razoáveis para acreditar nesse cenário), deve pensar o contrário.

O que estou tentando dizer é que não há critérios objetivos e quantitativos capazes de nos fazerem afirmar se existe ou não uma bolha, se estamos ou não com preços sobrevalorizados. Cada vez mais, a boa análise deriva da capacidade analítica qualitativa e da adequada subjetividade do observador, não de um ou outro múltiplo pregado na tela da Bloomberg.

E o que diz a minha própria subjetividade?

A primeira ideia se relaciona ao próprio emprego da palavra “bolha” naquele contexto. Ali, não me parece que a intenção era alertar para uma iminente queda vigorosa do mercado acionário brasileiro — segundo a mesma apresentação, o Verde tem 20% comprado em Bolsa e uma posição importante em juro real longo, estando, portanto, bastante construtivo com Brasil (teste a correlação da cota do fundo com o kit Brasil e verifique na prática). Interpreto o alerta mais como uma certa preocupação com uma chegada desenfreada de “órfãos do CDI” à Bolsa, não necessariamente preparados para a volatilidade e o nível de risco da renda variável.

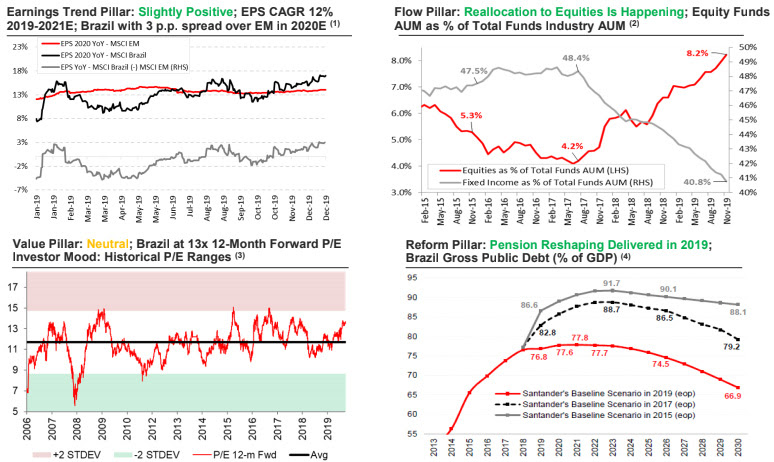

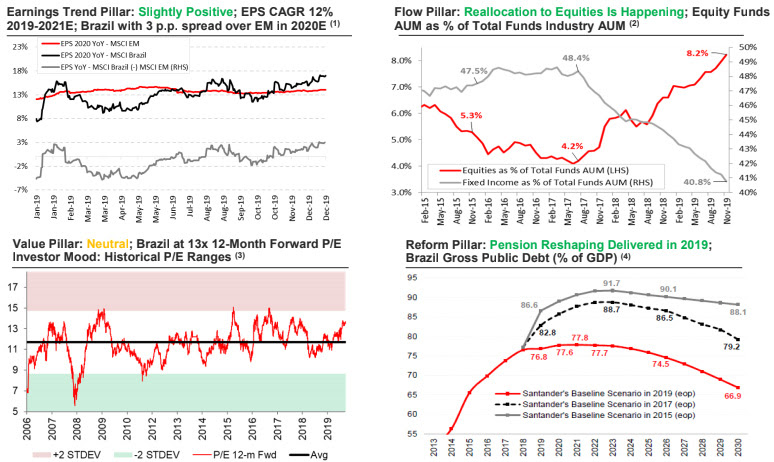

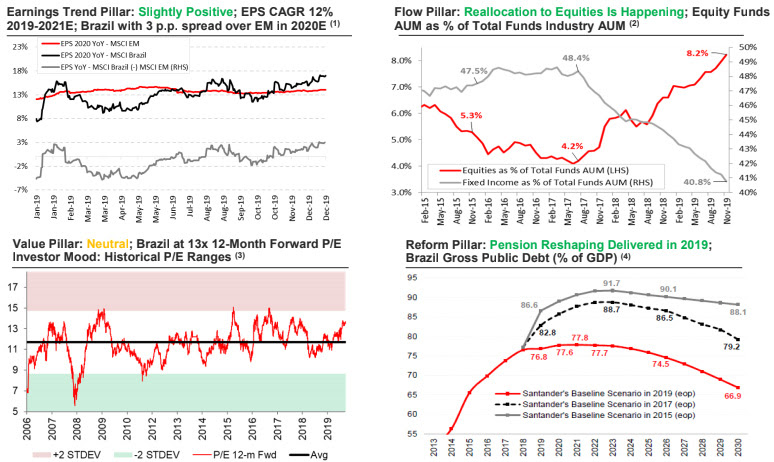

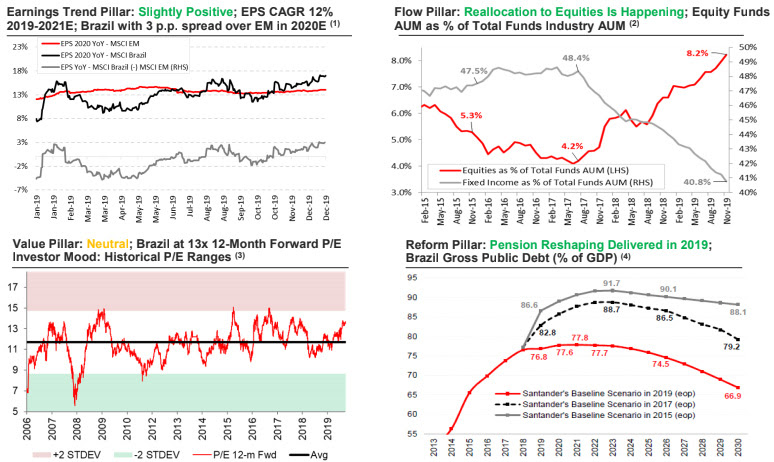

Depois, entendo que há boas evidências de que existe, sim, uma alteração dos fundamentos da economia brasileira e dos lucros corporativos. Pode até haver algum elemento especulativo aqui e ali, mas certamente não é só um elemento especulativo. O PIB volta a crescer, temos uma convergência da trajetória da dívida pública a partir da reforma da Previdência, os valuations podem não ser baratos, mas também não são absurdos, e a Selic está na mínima histórica, de onde não deve sair por um bom tempo. Com isso, é natural esperar uma migração de investimentos, seja de pessoas físicas, seja de fundos de pensão, para a Bolsa. Há um slide no relatório anual do Santander que resume bem a história:

Se existe uma bolha em curso, ela me parece mais clara em outros nichos de mercado do que propriamente nas ações. De forma simples e grosseira, os yields dos fundos imobiliários hoje circundam entre 4,5% e 5%, enquanto ações de dividendos estão pagando entre 6,5% e 7% com alguma tranquilidade. Parece haver um mercado desarbitrado em favor das ações de dividendos. Na comparação com as ações, os fundos imobiliários, em geral, me parecem ter corrido mais rápido do que deveriam, oferecendo pouco upside à frente. Exemplo claro está nos papéis da Alupar, que me parecem encontrar duas possibilidades: ou a empresa volta a alocar capital e atende, assim, um anseio de mercado; ou, negociando a 7%–8% de TIR contra um mercado na casa de 3%, aumenta dramaticamente seu payout e vai negociar em linha com Taesa e Transmissão Paulista.

Para mim, o aparente valuation esticado de algumas ações resulta apenas de uma condição mundial de taxas de juro zeradas, a existência de uma enormidade de dinheiro no planeta e de alguma estabilização da economia global — num cenário de juro zero e muita liquidez, qualquer crescimento mínimo leva os múltiplos para o infinito. E note que tudo isso é, sim, um fundamento. Aula 1 de política monetária: se você dobra a quantidade de moeda e mantém parada a quantidade de bens (ou ativos) de uma economia, o preço desses bens ou ativos deve dobrar mesmo, como uma condição de equilíbrio (de longo prazo, sim).

A minha grande preocupação nessa história toda é com uma dissonância entre expectativa dos investidores que estão chegando agora à Bolsa (ou mesmo de alguns que lá já estavam) frente à realidade concreta, com retornos que não vão atender a ansiedade dos entrantes. O mundo de juro muito baixo, muita liquidez e valuations elevados é também um mundo de baixo retorno. É um mundo caro, porque deve ser mesmo. Mas quando você paga caro, o espaço para alta é necessariamente menor.

Investidores estão comprando cotas de fundos e ações diretamente pautados numa rentabilidade histórica que, muito provavelmente, não vai se repetir. Para um mundo de baixos retornos, precisamos esperar baixos retornos. Não há mágica. A frustração de 2020 pode não ser por conta da explosão de uma grande bolha que não existe, mas, sim, de expectativas criadas além das possibilidades materiais.

Felipe Miranda: Dedo no gatilho

Não dá pra saber exatamente quando vai se dar o movimento. O que temos de informação neste momento é que há uma enorme demanda reprimida por Brasil. E essa talvez seja uma informação suficiente.

Rodolfo Amstalden: As expectativas de conflação estão desancoradas

A principal dificuldade epistemológica de se tentar adiantar os próximos passos do mercado financeiro não se limita à já (quase impossível) tarefa de adivinhar o que está por vir

Felipe Miranda: Vale a pena investir em ações no Brasil?

Dado que a renda variável carrega, ao menos a princípio, mais risco do que a renda fixa, para se justificar o investimento em ações, elas precisariam pagar mais nessa comparação

Rodolfo Amstalden: Para um período de transição, até que está durando bastante

Ainda que a maior parte de Wall Street continue sendo pró Trump, há um problema de ordem semântica no “período de transição”: seu falsacionismo não é nada trivial

Tony Volpon: As três surpresas de Donald Trump

Quem estudou seu primeiro governo ou analisou seu discurso de campanha não foi muito eficiente em prever o que ele faria no cargo, em pelo menos três dimensões relevantes

Dinheiro é assunto de mulher? A independência feminina depende disso

O primeiro passo para investir com inteligência é justamente buscar informação. Nesse sentido, é essencial quebrar paradigmas sociais e colocar na cabeça de mulheres de todas as idades, casadas, solteiras, viúvas ou divorciadas, que dinheiro é assunto delas.

Rodolfo Amstalden: Na esperança de marcar o 2º gol antes do 1º

Se você abre os jornais, encontra manchetes diárias sobre os ataques de Donald Trump contra a China e contra a Europa, seja por meio de tarifas ou de afrontas a acordos prévios de cooperação

Rodolfo Amstalden: Um Brasil na mira de Trump

Temos razões para crer que o Governo brasileiro está prestes a receber um recado mais contundente de Donald Trump

Adeus, centavo: Após décadas de reclamações, Trump decreta fim do ‘penny’, a moeda de um centavo nos EUA

O presidente dos EUA anunciou no início de fevereiro que ordenou que o governo interrompesse a produção da moeda, cujo poder de compra ficou no passado

Rodolfo Amstalden: Eu gostaria de arriscar um palpite irresponsável

Vai demorar para termos certeza de que o último período de mazelas foi superado; quando soubermos, porém, não restará mais tanto dinheiro bom na mesa

Rodolfo Amstalden: Tenha muito do óbvio, e um pouco do não óbvio

Em um histórico dos últimos cinco anos, estamos simplesmente no patamar mais barato da relação entre preço e valor patrimonial para fundos imobiliários com mandatos de FoFs e Multiestratégias

Felipe Miranda: Isso não é 2015, nem 1808

A economia brasileira cresce acima de seu potencial. Se a procura por camisetas sobe e a oferta não acompanha, o preço das camisetas se eleva ou passamos a importar mais. Não há milagre da multiplicação das camisetas.

Tony Volpon: O paradoxo DeepSeek

Se uma relativamente pequena empresa chinesa pode desafiar as grandes empresas do setor, isso será muito bom para todos – mesmo se isso acabar impactando negativamente a precificação das atuais gigantes do setor

Rodolfo Amstalden: IPCA 2025 — tem gosto de catch up ou de ketchup mais caro?

Se Lula estivesse universalmente preocupado com os gastos fiscais e o descontrole do IPCA desde o início do seu mandato, provavelmente não teria que gastar tanta energia agora com essas crises particulares

Rodolfo Amstalden: Um ano mais fácil (de analisar) à frente

Não restam esperanças domésticas para 2025 – e é justamente essa ausência que o torna um ano bem mais fácil de analisar

Rodolfo Amstalden: Às vésperas da dominância fiscal

Até mesmo os principais especialistas em macro brasileira são incapazes de chegar a um consenso sobre se estamos ou não em dominância fiscal, embora praticamente todos concordem que a política monetária perdeu eficácia, na margem

Rodolfo Amstalden: Precisamos sobre viver o “modo sobrevivência”

Não me parece que o modo sobrevivência seja a melhor postura a se adotar agora, já que ela pode assumir contornos excessivamente conservadores

Rodolfo Amstalden: Banda fiscal no centro do palco é sinal de que o show começou

Sequestrada pela política fiscal, nossa política monetária desenvolveu laços emocionais profundos com seus captores, e acabou por assimilar e reproduzir alguns de seus traços mais viciosos

Felipe Miranda: O Brasil (ainda não) voltou — mas isso vai acontecer

Depois de anos alijados do interesse da comunidade internacional, voltamos a ser destaque na imprensa especializada. Para o lado negativo, claro

Felipe Miranda: Não estamos no México, nem no Dilma 2

Embora algumas analogias de fato possam ser feitas, sobretudo porque a direção guarda alguma semelhança, a comparação parece bastante imprecisa

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP