O valor de uma estratégia consistente

Em fundos, também tenho visto alguns questionamentos com argumentos de que se poderia fazer por conta própria o que grandes gestores fazem e obter um desempenho melhor.

Quando meu pai decidiu largar o mercado de opções, após 25 anos de muita história para contar nos pregões do Rio e de São Paulo e nas mesas proprietárias de uma dezena de corretoras, esperávamos que a volatilidade lá em casa se reduzisse.

Parafraseando Cazuza, às vezes nossos meses eram de par em par, alternando porradas homéricas no mercado com tentativas frustradas de ajuste fiscal, afinal, as contas continuavam chegando, principalmente as dos meses de bons lucros.

“Esses robôs dominaram o mercado, está simplesmente impossível de operar”, justificou para, em seguida, completar o raciocínio: “Estou pensando em abrir um restaurante, o que você acha?”.

A verdade é que, em janeiro de 2014, mesmo com a Bolsa tendo caído 15% no ano anterior, ainda não eram nada óbvios os impactos na economia real do abandono do tripé macroeconômico no governo Dilma, o que levou, vale pontuar, à tese do Fim do Brasil.

Então, com as informações disponíveis à época, também achei uma ótima ideia.

Ao longo das conversas profundas que varavam a madrugada, porém, havia algo de que sempre discordávamos: o valor percebido de uma franquia para o negócio. Ele acreditava que cultura, pessoas e processos eram mais replicáveis do que as histórias de sucesso contavam e não via razão em dividir parte do faturamento e/ou dos lucros com um franqueador.

Leia Também

A polarização do mercado financeiro, criptomoedas fecham semana no vermelho e outros destaques

Além disso, o perfil de empreendedor com visão de dono (e nem sempre é assim), que faz questão de conhecer todos os clientes pelo nome, o fazia rejeitar ainda mais a ideia de um sócio capitalista, longe do dia a dia, sem a barriga no balcão.

Em fundos, também tenho visto alguns questionamentos nesse sentido, com argumentos de que se poderia fazer por conta própria o que grandes gestores fazem e obter um desempenho melhor.

É claro que é possível. Aliás, filosoficamente falando, a tudo pode ser atribuído um grau de possibilidade em um intervalo definido de tempo. Mas tenho dúvidas em relação à consistência e à aderência de uma estratégia assim.

Após o voo solo no restaurante japonês, que durou três anos e meio, abreviado mais pela conjuntura do que pela estrutura, algumas lições sobre gestão podem ser aprendidas e igualmente estendidas para fundos de investimentos.

A primeira ecoa no memorando mais recente de Howard Marks: sempre que nos encontrarmos em uma situação totalmente nova (como a crise atual), nós não apenas não temos informação suficiente sobre o novo cenário, como também não sabemos identificar quem a tenha de maneira qualificada.

Para contornar isso, considero um bom ponto de partida buscar uma análise independente e qualificada de equipes experientes. Essa é a primeira parte do nosso checklist na avaliação de fundos: entender as pessoas por trás de cada negócio.

A segunda trata de diversificação. Extremamente dependente dos colaboradores de dois grandes grupos de telefonia e auditoria que almoçavam na região, o restaurante não esperava que essas empresas decidiriam cortar custos mudando seus escritórios de lugar. Touché, perda permanente de receita na crise, com menor acesso a linhas de crédito, pode ser um golpe certeiro.

Em que ações você eventualmente pode estar concentrado que podem ter grandes somas de perdas permanentes ou até seus modelos de negócio “disruptados”?

Isso, claro, também vale para os fundos: jamais tenha mais do que 20% em um só gestor. Por mais que seja o maior ganhador de dinheiro do mundo, todos erram e você precisará estar com uma carteira diversificada quando isso acontecer.

Infelizmente, não basta acertar uma vez, ter uma semana boa de vendas ou um mês excepcional de ganhos no mercado. O que você quer é ter uma boa dose de confiança de que os bons resultados se repetirão, independentemente da janela de observação ou do cenário.

Consistência é o segredo do negócio e é onde vou me aprofundar brevemente para falar sobre fundos e uma aplicação desse conceito.

Talvez pela bipolaridade financeira com que cresci, eu tenha desenvolvido certa obsessão pela consistência para ser o fiel da balança de casa, em busca de algum modelo que ganhasse bons retornos ao longo do tempo com o maior nível de diversificação.

Nesse sentido, tenho dedicado parte do tempo livre nos últimos meses para um estudo sobre a indústria completa de fundos multimercados desde que ela existe no Brasil, há cerca de 24 anos, em várias janelas diferentes.

O cálice sagrado que busco é a carteira de fundos mais consistente ao longo do tempo e que, em paralelo, também gere um desempenho acima da média com baixo nível de risco. Por consistente, trato de uma carteira que independe do ponto de entrada do investidor, isto é, que não tenha diferenças relevantes de resultado para alguém que ficou investido nos últimos três anos e outro que ficou, por exemplo, entre 2013 e 2016.

Simples assim, fritas acompanha.

Para isso, há algumas abordagens para identificar os melhores fundos (com a devida observação de que estamos tratando apenas da parte quantitativa) e para alocar entre eles, considerando estilos diferentes de gestão, correlações entre si e seus respectivos pesos.

Sem entrar nos detalhes de cada estratégia, quero destacar a mais interessante, adaptada deste paper brilhante do professor, cientista e gestor de hedge funds quantitativos Marcos Lopez de Prado e que chegou a mim via Jojo, gestor da Vitreo, no qual ele propõe uma alternativa ao modelo tradicional de alocação de fundos.

Em poucas palavras, o paper afirma que montar uma alocação baseada no conceito de fronteira eficiente de Harry Markowitz, em que se busca o portfólio de maior Índice de Sharpe, isto é, maior relação entre retorno acima do CDI e volatilidade, tem duas falhas principais (entre outras, já criticadas nos últimos 60 anos) que devem ser corrigidas.

A primeira é que a volatilidade estimada para os fundos é simétrica, dando pesos iguais às oscilações boas (para cima) e ruins (para baixo), algo que já abordamos aqui nesta newsletter comentando sobre o Índice de Sortino.

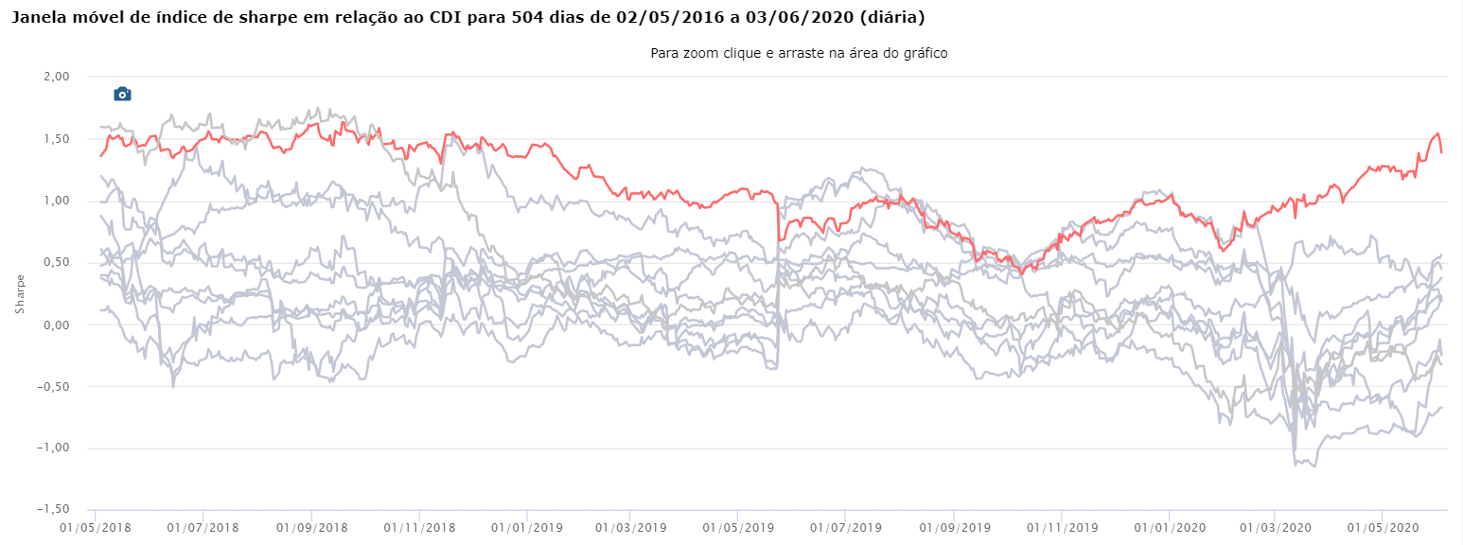

A segunda é que não basta apenas encontrar a carteira com o melhor Sharpe em um momento do tempo, mas o esforço deve ser direcionado para encontrar aquela que tem o maior histórico de Sharpe em níveis elevados e em diferentes janelas temporais, trazendo um componente probabilístico à medida. O filme é mais importante do que a foto.

Dito isso, há apenas um fundo de uma gestora bastante respeitada no mercado e com bilhões de patrimônio administrado que apareceu nos primeiros lugares de todas as métricas e em todos os períodos, inclusive no estudo do paper acima.

Para ser mais visual, repare na imagem abaixo a comparação do seu Índice de Sharpe de dois anos (em vermelho) contra vários outros fundos gestores renomados da indústria.

Fonte: Quantum Axis e Empiricus

No momento em que chegamos a essa conclusão, só restava um motivo para ele não ser sugerido aos assinantes do Melhores Fundos: o fundo estava fechado para o varejo, há muito tempo.

Em maio, a gestora decidiu abri-lo para captação e arrisco dizer que não deve ficar assim por muito tempo.

Para conhecer mais sobre a indicação do fundo multimercado que é, na minha opinião, o mais consistente de todos os tempos, venha por aqui.

Um abraço.

Por que a Gerdau acertou mais uma vez ao segurar aquele caminhão de dividendos que todos estavam esperando

Um ano depois, a Gerdau continua ensinando os analistas sobre a gestão disciplinada de recursos que diferencia as boas empresas do mercado

Precisamos falar sobre indicadores antecedentes: Saiba como analisar os índices antes de investir

Com o avanço da tecnologia, cada vez mais fundos de investimentos estão utilizando esses indicadores em seus modelos — e talvez a correlação esteja caindo

Rodolfo Amstalden: Encaro quase como um hedge

Tenho pensado cada vez mais na importância de buscar atividades que proporcionem feedbacks rápidos e causais. Elas nos ajudam a preservar um bom grau de sanidade

Day trade na B3: Oportunidade de lucro de mais de 4% com ações da AES Brasil (AESB3); confira a recomendação

Identifiquei uma oportunidade de swing trade baseada na análise quant – compra dos papéis da AES Brasil (AESB3). Saiba os detalhes

Setembro em tons de vermelho: Confira todas as notícias que pesam nos mercados e impactam seus investimentos hoje

O mês de setembro começa com uma imensa mancha de tinta vermelha sobre a tela das bolsas mundiais, sentindo o peso do Fed, da inflação recorde na zona do euro e do lockdown em Chengdu

A febre dos NFTs passou, mas esta empresa está ganhando dinheiro com eles até hoje

Saiba quem foram os vendedores de pás da corrida do ouro dos NFTs e o que isso nos ensina para as próximas ondas especulativas

Balanço de agosto, o Orçamento de 2023 e outros destaques do dia

A alta de 6,16% do Ibovespa em agosto afastou o rótulo de “mês do desgosto”, mas ainda assim deixou um sabor amargo na boca. Isso porque depois de disparar mais de 10% ainda na primeira quinzena, impulsionado pela volta do forte fluxo de capital estrangeiro, as últimas duas semanas foram comandadas pela cautela. Uma dupla […]

Day trade na B3: Oportunidade de lucro acima de 4% com ações da Marcopolo (POMO4); confira a recomendação

Identifiquei uma oportunidade de swing trade baseada na análise quant – compra dos papéis da Marcopolo (POMO4). Saiba mais detalhes

Tente outra vez: basta desejar profundo para ver a bolsa subir? Confira tudo o que mexe com os seus investimentos hoje

Em queda desde a sexta-feira, as bolsas de valores estrangeiras começaram o dia em busca de recuperação singela. Por aqui, investidores procuram justificativas para descolar o Ibovespa de Wall Street

Commodities derrubam Ibovespa, Itaú BBA rebaixa a Petrobras (PETR4) e as mudanças na WEG (WEGE3); confira os destaques do dia

As últimas levas de notícias que chegam de todas as partes do mundo parecem ter jogado os investidores dentro de um labirinto de difícil resolução em que apenas a cautela pode ser utilizada como arma. O emaranhado de corredores a serem percorridos não só são longos, como também parecem estar sempre mudando de posição — […]

Gringos estão de olho no Ibovespa, mas investidor local parece sem apetite pela bolsa brasileira. Qual é a melhor estratégia?

É preciso ir contra o consenso para gerar retornos acima da média, mesmo que isso signifique correr o risco de estar errado

Entenda por que você não deve acompanhar só quem possui teses de investimento iguais às suas

Parte fundamental do estudo de uma ação é entender não só a cabeça de quem tem uma tese que vá em linha com a sua, mas também a de quem pensa o contrário

Day trade na B3: Oportunidade de lucro acima de 11% com ações da Santos Brasil (STBP3); confira a recomendação

Identifiquei uma oportunidade de swing trade baseada na análise quant – compra dos papéis da Santos Brasil (STBP3). Saiba os detalhes

Uma pausa para respirar: Confira todas as notícias que movimentam os mercados e impactam seus investimentos hoje

A saída da atual crise inflacionária norte-americana passa necessariamente por algum sacrifício. Hoje, porém, as bolsas fazem uma pausa para respirar

Aperte os cintos: o Fed praticamente acabou com as teses de crescimento, e o fim do bear market rally está aí

Saída da atual crise inflacionária passa por algum sacrifício. Afinal, estamos diante de um ciclo econômico clássico e será preciso esfriar o mercado de trabalho

Ibovespa se descola da gringa, Itaú entra na disputa das vendas virtuais e a estratégia de Bolsonaro para os debates; confira os destaques do dia

Em Wall Street, o alerta do Federal Reserve de que o aperto monetário pode ser mais intenso do que o esperado penalizou as bolsas lá fora

Complacência: Entenda por que é melhor investir em ativos de risco brasileiros do que em bolsa norte-americana

Uma das facetas da complacência é a tendência a evitar conflitos e valorizar uma postura pacifista, num momento de remilitarização do mundo, o que pode ser enaltecido agora

Day trade na B3: Oportunidade de lucro acima de 5% com ações do Grupo Pão de Açúcar (PCAR3); confira a recomendação

Identifiquei uma oportunidade de swing trade baseada na análise quant – compra dos papéis do Grupo Pão de Açúcar (PCAR3). Veja os detalhes

Mercados, debate presidencial e um resultado inesperado: Confira todas as notícias que mexem com os seus investimentos hoje

Com a percepção de que o Fed optará pelo combate à inflação a todos os custos, os últimos dias de agosto não devem trazer alívio para os mercados financeiros. O Ibovespa ainda repercute o primeiro debate entre presidenciáveis

Por que saber demais pode tornar você um péssimo chefe

Apesar de desenvolvermos uma compreensão mais sofisticada da realidade como adultos, tendemos a cair em armadilhas com muito mais frequência do que gostaríamos de admitir

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP