O tamanho certo da sua proteção para este Carnaval

*Por Bruno Mérola

Daqui a dez dias, o ano começa extraoficialmente, com a mesma expectativa de expansão vigorosa do ciclo de alta estrutural iniciado em 2016 e, é claro, com a mesma possibilidade de errarmos feio qualquer previsão de curto prazo.

Somos constantemente surpreendidos pelo inesperado. Quando tudo indicava um primeiro bimestre do ano mais tranquilo, após negociações entre EUA e China, resolução do Brexit e melhora marginal de indicadores de atividade global, tivemos que lidar com a iminência de uma guerra e de uma pandemia, sem respirar entre uma e outra.

Obviamente, esse não era o planejado – nunca é, na verdade. Nossas mentes lineares vislumbraram o Ibovespa subindo em linha reta, totalmente alinhado com a expectativa (também linear) de maiores lucros para as empresas, a manutenção dos juros em patamares estruturalmente baixos e o investidor estrangeiro trazendo bilhões de dólares para o lado de cá do planeta.

Só deveríamos nos preocupar mesmo lá para março, quando as primárias do Partido Democrata nos EUA pudessem trazer algum ruído, com candidatos mais extremistas eventualmente aparecendo nas primeiras posições das pesquisas, mas não agora.

Sorte dos disciplinados, que tinham dólar e ouro na carteira nos primeiros dois meses do ano e puderam se proteger, pelo menos um pouco, do retorno negativo de 0,92% da Bolsa até este momento.

Aliás, mais do que a função de proteger, esses ativos bateram o mercado com folga. Enquanto o dólar fechou ontem em sua máxima histórica de R$ 4,39, acumulando alta de 8,89% no ano, o ouro já estica a trajetória iniciada em outubro de 2018 para uma alta acumulada de 37,5% — chegando a 60,5% se somada a variação cambial.

Leia Também

A polarização do mercado financeiro, criptomoedas fecham semana no vermelho e outros destaques

Por isso, retorno à importância imperativa de uma carteira diversificada, equilibrando ativos de risco com as proteções adequadas.

Naturalmente, você pode questionar o dólar nas máximas (um fato) ou considerá-lo caro no curto prazo (uma possibilidade), mas a verdade é que ele pode ficar “caro” por mais tempo do que você pode aguentar os trancos da Bolsa. Tem sido assim desde as eleições de 2018, quando a moeda estava a R$ 3,80, passando por R$ 4,00 e R$ 4,20, até chegar aos dias de hoje.

Por quanto tempo você deve dirigir seu carro novo sem seguro antes de precisar de um? Indo além: se há uma onda de assaltos ao modelo do seu carro na cidade, tornando seu seguro imediatamente mais caro, você ainda adiaria contratá-lo, mesmo sabendo que o risco de precisar dele agora é maior?

Nos EUA, onde o mercado de seguros é muito desenvolvido, você não sai da concessionária sem o seguro do carro. Para sua carteira, aplica-se o mesmo raciocínio: deveria também ter estruturalmente uma posição em dólar e ouro, assim que comprar ativos de risco.

Se você mantém, portanto, uma exposição relevante em Bolsa – e deveria mesmo, dado o cenário atual –, os fundos de dólar e de ouro são os instrumentos mais adequados para você dormir tranquilo, por terem um comportamento historicamente oposto ao dos mercados de renda variável.

Apesar de muitos fundos multimercados também operarem dólar e ouro, eles mudam a carteira o tempo inteiro, não sendo possível estabelecer uma relação direta sem atraso nas posições. E vale mencionar que a imensa maioria vem perdendo em posições vendidas em dólar desde as eleições de 2018.

Você precisa ter sua posição também por conta própria e quero trazer alguns tópicos que acho importantes para seu investimento em fundos de dólar e ouro.

Em primeiro lugar, só tope investir em fundos cambiais baratos e sem risco de crédito. Ainda existem muitos fundos por aí que cobram mais de 1% de taxa de administração ao ano, chegando a vergonhosos 3% em alguns bancos. Fuja desses e priorize aqueles com taxa abaixo de 1% ao ano.

É essencial também que eles não permitam, em regulamento, o investimento em crédito privado. Você não gostaria de descobrir que seu fundo cambial rendeu menos do que a variação do dólar porque o gestor emprestou dinheiro para uma empresa com dificuldades para honrar dívidas.

E tão importante quanto é comprar sua parcela de proteção no tamanho certo: nem muito pequena para o tamanho do seu risco, nem grande demais que possa comprometer seu patrimônio.

Em outras palavras, desconfie de um seguro de R$ 1 mil para uma Ferrari zero-quilômetro, e não aceite pagar R$ 5 mil por mês para assegurar seu Corsa 2012.

Qual deve ser, portanto, a proporção ideal entre o ativo de risco e sua proteção?

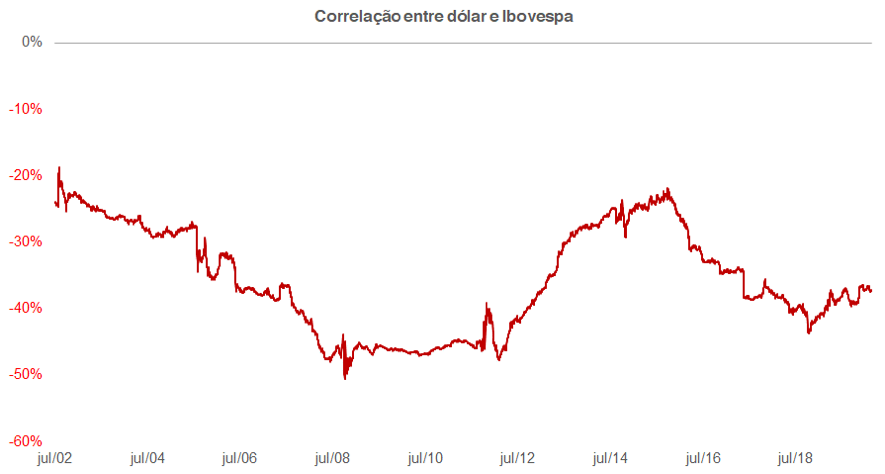

Como a maioria dos dados estatísticos históricos de mercado, a correlação entre o dólar e o Ibovespa também varia, mas se mantém dentro de um intervalo entre 20% e 50% pelos últimos 20 anos:

Se considerarmos 33% (ou 1/3) como uma média razoável, uma interpretação simples indica que, a cada 3% de queda da Bolsa, o dólar tende a subir 1%, compensando parcialmente as perdas em renda variável no longo prazo. A grande vantagem pode residir em prazos menores ou em momentos de crise, quando essa correlação tende a aumentar.

Daí, pode surgir uma regra de bolso: para uma alocação entre 15% e 30% em Bolsa, dependendo do seu perfil de risco, é interessante ter pelo menos de 5% a 10% em proteções com exposição ao dólar.

Se o investidor souber aproveitar a euforia atual com proteções e responsabilidade, verá o resultado não apenas daqui a nove meses, período posterior às eleições americanas, mas em alguns anos de multiplicação do seu capital.

Por que a Gerdau acertou mais uma vez ao segurar aquele caminhão de dividendos que todos estavam esperando

Um ano depois, a Gerdau continua ensinando os analistas sobre a gestão disciplinada de recursos que diferencia as boas empresas do mercado

Precisamos falar sobre indicadores antecedentes: Saiba como analisar os índices antes de investir

Com o avanço da tecnologia, cada vez mais fundos de investimentos estão utilizando esses indicadores em seus modelos — e talvez a correlação esteja caindo

Rodolfo Amstalden: Encaro quase como um hedge

Tenho pensado cada vez mais na importância de buscar atividades que proporcionem feedbacks rápidos e causais. Elas nos ajudam a preservar um bom grau de sanidade

Day trade na B3: Oportunidade de lucro de mais de 4% com ações da AES Brasil (AESB3); confira a recomendação

Identifiquei uma oportunidade de swing trade baseada na análise quant – compra dos papéis da AES Brasil (AESB3). Saiba os detalhes

Setembro em tons de vermelho: Confira todas as notícias que pesam nos mercados e impactam seus investimentos hoje

O mês de setembro começa com uma imensa mancha de tinta vermelha sobre a tela das bolsas mundiais, sentindo o peso do Fed, da inflação recorde na zona do euro e do lockdown em Chengdu

A febre dos NFTs passou, mas esta empresa está ganhando dinheiro com eles até hoje

Saiba quem foram os vendedores de pás da corrida do ouro dos NFTs e o que isso nos ensina para as próximas ondas especulativas

Balanço de agosto, o Orçamento de 2023 e outros destaques do dia

A alta de 6,16% do Ibovespa em agosto afastou o rótulo de “mês do desgosto”, mas ainda assim deixou um sabor amargo na boca. Isso porque depois de disparar mais de 10% ainda na primeira quinzena, impulsionado pela volta do forte fluxo de capital estrangeiro, as últimas duas semanas foram comandadas pela cautela. Uma dupla […]

Day trade na B3: Oportunidade de lucro acima de 4% com ações da Marcopolo (POMO4); confira a recomendação

Identifiquei uma oportunidade de swing trade baseada na análise quant – compra dos papéis da Marcopolo (POMO4). Saiba mais detalhes

Tente outra vez: basta desejar profundo para ver a bolsa subir? Confira tudo o que mexe com os seus investimentos hoje

Em queda desde a sexta-feira, as bolsas de valores estrangeiras começaram o dia em busca de recuperação singela. Por aqui, investidores procuram justificativas para descolar o Ibovespa de Wall Street

Commodities derrubam Ibovespa, Itaú BBA rebaixa a Petrobras (PETR4) e as mudanças na WEG (WEGE3); confira os destaques do dia

As últimas levas de notícias que chegam de todas as partes do mundo parecem ter jogado os investidores dentro de um labirinto de difícil resolução em que apenas a cautela pode ser utilizada como arma. O emaranhado de corredores a serem percorridos não só são longos, como também parecem estar sempre mudando de posição — […]

Gringos estão de olho no Ibovespa, mas investidor local parece sem apetite pela bolsa brasileira. Qual é a melhor estratégia?

É preciso ir contra o consenso para gerar retornos acima da média, mesmo que isso signifique correr o risco de estar errado

Entenda por que você não deve acompanhar só quem possui teses de investimento iguais às suas

Parte fundamental do estudo de uma ação é entender não só a cabeça de quem tem uma tese que vá em linha com a sua, mas também a de quem pensa o contrário

Day trade na B3: Oportunidade de lucro acima de 11% com ações da Santos Brasil (STBP3); confira a recomendação

Identifiquei uma oportunidade de swing trade baseada na análise quant – compra dos papéis da Santos Brasil (STBP3). Saiba os detalhes

Uma pausa para respirar: Confira todas as notícias que movimentam os mercados e impactam seus investimentos hoje

A saída da atual crise inflacionária norte-americana passa necessariamente por algum sacrifício. Hoje, porém, as bolsas fazem uma pausa para respirar

Aperte os cintos: o Fed praticamente acabou com as teses de crescimento, e o fim do bear market rally está aí

Saída da atual crise inflacionária passa por algum sacrifício. Afinal, estamos diante de um ciclo econômico clássico e será preciso esfriar o mercado de trabalho

Ibovespa se descola da gringa, Itaú entra na disputa das vendas virtuais e a estratégia de Bolsonaro para os debates; confira os destaques do dia

Em Wall Street, o alerta do Federal Reserve de que o aperto monetário pode ser mais intenso do que o esperado penalizou as bolsas lá fora

Complacência: Entenda por que é melhor investir em ativos de risco brasileiros do que em bolsa norte-americana

Uma das facetas da complacência é a tendência a evitar conflitos e valorizar uma postura pacifista, num momento de remilitarização do mundo, o que pode ser enaltecido agora

Day trade na B3: Oportunidade de lucro acima de 5% com ações do Grupo Pão de Açúcar (PCAR3); confira a recomendação

Identifiquei uma oportunidade de swing trade baseada na análise quant – compra dos papéis do Grupo Pão de Açúcar (PCAR3). Veja os detalhes

Mercados, debate presidencial e um resultado inesperado: Confira todas as notícias que mexem com os seus investimentos hoje

Com a percepção de que o Fed optará pelo combate à inflação a todos os custos, os últimos dias de agosto não devem trazer alívio para os mercados financeiros. O Ibovespa ainda repercute o primeiro debate entre presidenciáveis

Por que saber demais pode tornar você um péssimo chefe

Apesar de desenvolvermos uma compreensão mais sofisticada da realidade como adultos, tendemos a cair em armadilhas com muito mais frequência do que gostaríamos de admitir

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP