O paradoxo do tempo: como resolver sua vida com quatro botões

O problema não são as pessoas sem tempo, mas aquelas que acham que têm tempo suficiente, os doutores dos cursos de final de semana

O Curioso Caso de Benjamin Button não é filme, não. A coisa é real. E tenho dito.

Toda vez que vejo o Brad Pitt penso nisso. O camarada fica mais bonito a cada ano. Vivemos uns dez anos neste 2020 e o sujeito conseguiu parecer mais novo. Como pode? Que gente mais insuportável essa. Eu mesmo envelheci uns 47 anos nesses 11 meses e meio.

O tempo intriga as pessoas. Seria possível viajar para o passado? O tema ocupa filmes de ficção científica, mas também já foi alvo de estudos em série na academia. Seria nosso desejo de reviver experiências, como se aumentássemos o tempo por aqui? Ou alguma vontade de corrigir esses pregressos para supostamente viver uma vida mais plena agora? Quem sabe uma outra coisa?

Muita gente pede mais tempo… “Se sobrassem alguns minutos no meu dia, eu iniciaria uma academia.” “Adoraria ler um pouco mais, se me restasse alguma hora entre as minhas 24.” “Não tenho tempo para investir.”

Nunca comprei muito essa história. A gente encontra tempo para o que é prioridade. Vida financeira é prioridade. Família, saúde, carreira profissional também são. Vamos ter que resolver as quatro coisas. “Ah, mas não é fácil.” Quem disse que seria?

Nassim Taleb costuma dizer que, se você ligar num escritório (assumindo um tempo normal em que ainda há escritórios ocupados), a pessoa mais ocupada vai atender. A desocupação é condição de ser, não de estar.

Leia Também

Rodolfo Amstalden: Escute as feras

Felipe Miranda: Do excepcionalismo ao repúdio

Cuidar com propriedade de seus investimentos é mais uma decisão de mindset do que efetivamente de tempo. E me desculpe por essa palavra ridícula “mindset" — detesto esse corporate talking pseudo-descolado.

Há algo mais profundo nessa história, porém. Arrisco dizer que, superado um nível mínimo inicial, a dedicação de horas ou minutos adicionais pela pessoa física aos seus investimentos começa a ser destruidora de valor. Sobra tempo para fazer besteira.

Leve o raciocínio ao extremo. Se você dedicar muito do seu dia aos investimentos, isso quer dizer que aquilo está se tornando (ou já se tornou) sua atividade principal. Em outras palavras, você se tornou um profissional do mercado financeiro. Então, sozinho, sem muita experiência na área, você se dispõe a competir de igual para igual com equipes ultrassofisticadas de dezenas de pessoas, muito bem remuneradas para aquilo e equipadas com os melhores processos e tecnologia, com acesso ao research do mundo todo. É como se você, que é um bom motorista do seu Porsche Panamera, resolvesse disputar uma corrida de Fórmula 1 em Mônaco contra o Lewis Hamilton, na chuva. Ou como se fosse ao hospital Albert Einstein e pedisse para tomar o lugar do Dr. Sidney. A chance de isso funcionar existe, mas é baixa, vai?

Novamente citando Taleb, o problema no mundo não são as pessoas que não sabem, mas aquelas que não sabem o suficiente. Achar que sabe é um desastre.

Na minha adaptação, o problema não são as pessoas sem tempo, mas aquelas que acham que têm tempo suficiente. Os doutores dos cursos de final de semana. O sujeito que se dedica meia hora por dia, isoladamente, e passa a se achar um especialista. “Eu prefiro fazer sozinho.” Como somos carentes de humildade epistemológica… Você cuida da sua saúde sozinho? Você cuida das suas questões jurídicas sozinho?

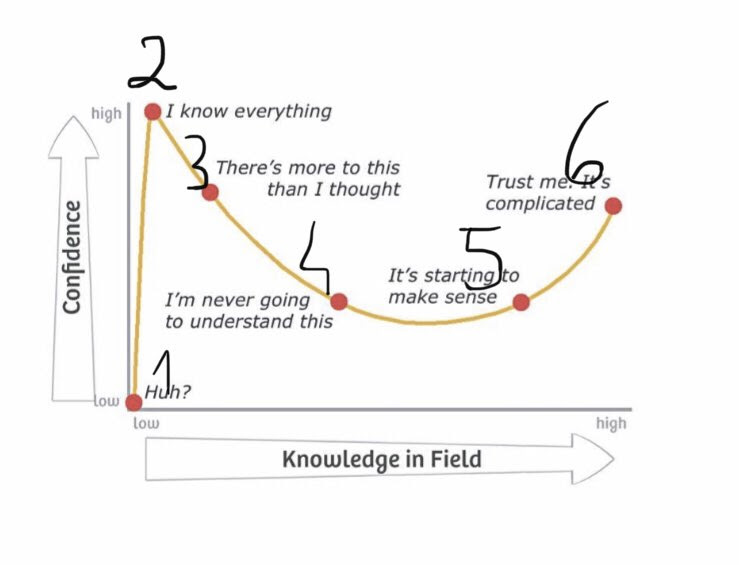

Não é apenas uma opinião pessoal aparentemente dura. A questão está bem-documentada no famoso “Dunning-Kruger Effect”, resumida na imagem abaixo:

Se esse gráfico fosse realmente absorvido, muitas tragédias financeiras poderiam ser evitadas. Na maior parte das situações, elas são resultado do excesso de confiança individual.

Você começa a estudar um campo do conhecimento e rapidamente passa a achar que sabe tudo a respeito. Passa um tempinho e alguma coisa dá errado. Você percebe que a parada é um pouco mais complicada do que você imaginava. Outros tropeços se seguem e você se percebe como um completo idiota, alguém que nunca será capaz de entender aquilo. Mas você é brasileiro e não desiste nunca. Persiste. Então, o negócio começa a fazer sentido para você. Depois de bastante tempo, percebe que o lance é mesmo difícil. É aí que você se tornou um expert. O ápice do conhecimento é o paradoxo socrático: saber que não sabe.

O investidor mais perigoso é aquele que acha que sabe.

Se você reconhece a própria ignorância (aqui no sentido mais puro da palavra, apenas de falta de conhecimento técnico num determinado campo ou de incapacidade de concorrer em igualdade de condições com quem está 24x7 dedicado na área), recorre a atalhos úteis. Você vai se consultar com um técnico de confiança e seguir suas prescrições. Ou vai delegar a terceiros competentes as decisões que impactam a sua vida. No primeiro caminho, o investidor assina relatórios de research ou se aconselha com um consultor. No segundo, recorre a fundos de investimento.

Já se você se vê como um expert, vai querer fazer sozinho. “Eu contra a rapa!” Veja só. Eu faço isso há 20 anos. Conto com uma equipe própria de 40 analistas. Converso todos os dias com alguns dos melhores gestores do país. Assino vários outros researches do mundo. E erro pra caramba, diariamente! Será que faz algum sentido você querer fazer isso sozinho?

A boa notícia é que você não precisa fazer sem ajuda. Com pouco dinheiro, você pode assinar uma casa de research independente. Pode ser a Empiricus ou qualquer outra. Teste todas e compare você mesmo.

Ou se você tiver sem tempo para isso ou indisposto a gastar dinheiro para se informar, pode recorrer aos gestores. Apertando quatro botões você resolve a sua vida, sem perder tempo algum.

Uma das formas de endereçar a gestão do patrimônio financeiro é por meio de uma divisão em quatro caixas. Isso é absolutamente ortodoxo e adotado em alguns dos private bankings por aí.

A primeira é seu colchão de liquidez, um dinheiro reservado para eventuais emergências. Besteiras acontecem. Esteja preparado para isso. Algo entre três e doze meses de seus gastos. Qualquer fundo DI de taxa zero resolve. BTG Pactual Digital, Pi, Órama, Rico, Vitreo… tanto faz, tudo igual.

A segunda é sua previdência, para se aproveitar de sólidos benefícios tributários e sucessórios. Alguma coisa em torno de 10% do seu patrimônio financeiro vai bem aqui. A minha e dos meus filhos eu divido entre Vitreo SuperPrevidência, Carteira Universa Previdência e NTN-B 2050 (Tesouro IPCA+ 2050).

A terceira se refere a seus investimentos no exterior. Eu também sei que Deus é brasileiro, mas Ele seria muito bairrista de colocar todas as boas oportunidades de investimentos neste país. Há boas opções também fora do Brasil e nós precisamos explorar isso. Você provavelmente entende a necessidade de não colocar todos os ovos na mesma cesta. Um pouco de imóveis, de renda fixa, de ações, de commodities… e, claro, de outras moedas e outras geografias. Pelo menos 15% de seu capital financeiro pode ir lá pra fora. Para isso, eu uso o fundo AWP, o FoF Melhores Fundos Global e o Money Rider Hedge Fund.

Por fim, falta, claro, a sua carteira local, como se você fosse um hedge fund que investisse no Brasil. O fundo Carteira Universa e o FoF Melhores Fundos endereçam a questão.

Obviamente, há várias outras formas de fazer. Essa aqui é só um exemplo, que funciona para mim e acho que poderia funcionar para você. Com alguns poucos botões, preenchem-se as quatro caixas e sua vida está resolvida. Falta de tempo não é problema. Se o patrimônio da sua família não é prioridade pra você, o que mais seria?

Rodolfo Amstalden: As expectativas de conflação estão desancoradas

A principal dificuldade epistemológica de se tentar adiantar os próximos passos do mercado financeiro não se limita à já (quase impossível) tarefa de adivinhar o que está por vir

Felipe Miranda: Vale a pena investir em ações no Brasil?

Dado que a renda variável carrega, ao menos a princípio, mais risco do que a renda fixa, para se justificar o investimento em ações, elas precisariam pagar mais nessa comparação

Rodolfo Amstalden: Para um período de transição, até que está durando bastante

Ainda que a maior parte de Wall Street continue sendo pró Trump, há um problema de ordem semântica no “período de transição”: seu falsacionismo não é nada trivial

Tony Volpon: As três surpresas de Donald Trump

Quem estudou seu primeiro governo ou analisou seu discurso de campanha não foi muito eficiente em prever o que ele faria no cargo, em pelo menos três dimensões relevantes

Dinheiro é assunto de mulher? A independência feminina depende disso

O primeiro passo para investir com inteligência é justamente buscar informação. Nesse sentido, é essencial quebrar paradigmas sociais e colocar na cabeça de mulheres de todas as idades, casadas, solteiras, viúvas ou divorciadas, que dinheiro é assunto delas.

Rodolfo Amstalden: Na esperança de marcar o 2º gol antes do 1º

Se você abre os jornais, encontra manchetes diárias sobre os ataques de Donald Trump contra a China e contra a Europa, seja por meio de tarifas ou de afrontas a acordos prévios de cooperação

Rodolfo Amstalden: Um Brasil na mira de Trump

Temos razões para crer que o Governo brasileiro está prestes a receber um recado mais contundente de Donald Trump

Rodolfo Amstalden: Eu gostaria de arriscar um palpite irresponsável

Vai demorar para termos certeza de que o último período de mazelas foi superado; quando soubermos, porém, não restará mais tanto dinheiro bom na mesa

Rodolfo Amstalden: Tenha muito do óbvio, e um pouco do não óbvio

Em um histórico dos últimos cinco anos, estamos simplesmente no patamar mais barato da relação entre preço e valor patrimonial para fundos imobiliários com mandatos de FoFs e Multiestratégias

Felipe Miranda: Isso não é 2015, nem 1808

A economia brasileira cresce acima de seu potencial. Se a procura por camisetas sobe e a oferta não acompanha, o preço das camisetas se eleva ou passamos a importar mais. Não há milagre da multiplicação das camisetas.

Tony Volpon: O paradoxo DeepSeek

Se uma relativamente pequena empresa chinesa pode desafiar as grandes empresas do setor, isso será muito bom para todos – mesmo se isso acabar impactando negativamente a precificação das atuais gigantes do setor

Rodolfo Amstalden: IPCA 2025 — tem gosto de catch up ou de ketchup mais caro?

Se Lula estivesse universalmente preocupado com os gastos fiscais e o descontrole do IPCA desde o início do seu mandato, provavelmente não teria que gastar tanta energia agora com essas crises particulares

Rodolfo Amstalden: Um ano mais fácil (de analisar) à frente

Não restam esperanças domésticas para 2025 – e é justamente essa ausência que o torna um ano bem mais fácil de analisar

Rodolfo Amstalden: Às vésperas da dominância fiscal

Até mesmo os principais especialistas em macro brasileira são incapazes de chegar a um consenso sobre se estamos ou não em dominância fiscal, embora praticamente todos concordem que a política monetária perdeu eficácia, na margem

Rodolfo Amstalden: Precisamos sobre viver o “modo sobrevivência”

Não me parece que o modo sobrevivência seja a melhor postura a se adotar agora, já que ela pode assumir contornos excessivamente conservadores

Rodolfo Amstalden: Banda fiscal no centro do palco é sinal de que o show começou

Sequestrada pela política fiscal, nossa política monetária desenvolveu laços emocionais profundos com seus captores, e acabou por assimilar e reproduzir alguns de seus traços mais viciosos

Felipe Miranda: O Brasil (ainda não) voltou — mas isso vai acontecer

Depois de anos alijados do interesse da comunidade internacional, voltamos a ser destaque na imprensa especializada. Para o lado negativo, claro

Felipe Miranda: Não estamos no México, nem no Dilma 2

Embora algumas analogias de fato possam ser feitas, sobretudo porque a direção guarda alguma semelhança, a comparação parece bastante imprecisa

Rodolfo Amstalden: Brasil com grau de investimento: falta apenas um passo, mas não qualquer passo

A Moody’s deixa bem claro qual é o passo que precisamos satisfazer para o Brasil retomar o grau de investimento: responsabilidade fiscal

Tony Volpon: O improvável milagre do pouso suave americano

Powell vendeu ao mercado um belo sonho de um pouso suave perfeito. Temos que estar cientes que é isso que os mercados hoje precificam, sem muito espaço para errar.

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP