Não tente se matar, pelo menos esta noite, não

Veja o seguinte: se até um ato grave como o suicídio depende de um método e de um contexto particular, o que dizer da decisão de compra e venda de ativos financeiros?

"O valor de um homem pode ser medido

Friedrich Nietzsche

pela quantidade de verdade que ele pode suportar.”

Enquanto a cidade enlouquece em sonhos tortos, proponho uma pergunta genuína para reflexão: você acha que o suicídio é algo determinístico e deslocado de circunstâncias particulares ou que ele depende de condições específicas para se materializar, como um determinado método e um lugar em específico?

Em outras palavras, carregaria o suicídio características ligadas ao coupling (comportamentos que requerem acoplamento a determinadas circunstâncias e condições) ou ao displacement (algo que aconteceria de qualquer jeito; ou seja, se você interrompesse um determinado método, o suicida encontraria um outro)?

Se você é como a maioria das pessoas, respondeu que, diante de um ato tão grave e representativo quanto o suicídio, não importam muito as condições e as circunstâncias. O suicida seria um sujeito bem determinado e, se lhes tirassem determinados métodos, lugares ou condições, ele encontraria outros para alcançar seu objetivo. Afinal, uma decisão tão definitiva não poderia se basear em critérios frívolos, circunstanciais e tênues, não é mesmo?

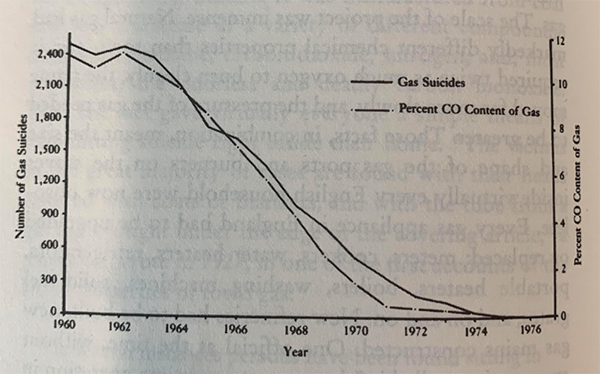

O criminologista Ronald Clark se debruçou sobre o tema e, em 1988, escreveu o artigo "The British Gas Suicide Story and Its Criminological Implications”, que depois viraria um clássico. Sua ideia foi bastante interessante.

Ele notou que, até o começo dos anos 70, a maior causa de suicídios no Reino Unido se dava por intoxicação por monóxido de carbono, substância liberada em quantidades expressivas pelo então adotado gás de cozinha — o suicídio por monóxido de carbono é indolor e o gás não tem cheiro, o que provavelmente explique a predileção por esse método para se tirar a própria vida à época; com efeito, em 1962, houve 5.588 suicídios na Inglaterra e no País de Gales, dos quais 2.469 por meio da intoxicação a partir do gás de cozinha.

Leia Também

Rodolfo Amstalden: Escute as feras

Felipe Miranda: Do excepcionalismo ao repúdio

A partir de 1965, o Reino Unido passou a substituir o tipo de gás, até então composto por hidrogênio, metano, dióxido de carbono, nitrogênio e monóxido de carbono. A transição para o gás natural — metano, etano, propano, nitrogênio, dióxido de carbono, sulfureto de hidrogênio e, mais importante, sem monóxido de carbono — estaria completa em 1977.

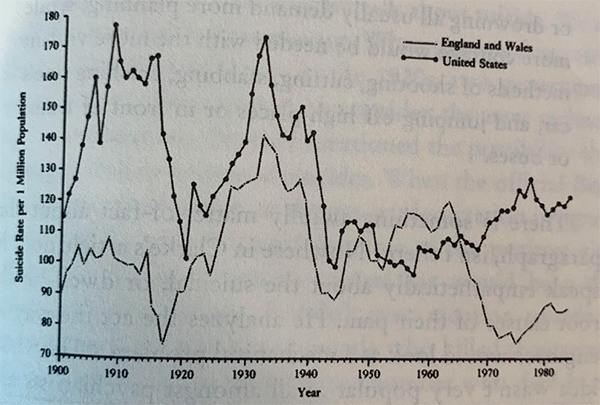

A proposta de Ronald Clarke era cruzar as duas coisas. Se o suicídio estivesse associado ao “displacement”, ou seja, não fosse dependente de circunstâncias e condições particulares, suas taxas não guardariam grande correlação com a substituição do gás de cozinha no Reino Unido. Os suicidas, desprovidos de seu método original favorito, apenas adotariam uma outra forma de tirar a própria vida. De nada adiantaria bloquear uma determinada alternativa. Já se fosse o contrário, se o suicídio estivesse ligado ao “coupling”, se dependesse de um método particular, de um contexto específico, teríamos observado uma alta correlação entre a substituição do gás de cozinha e a queda das taxas de suicídio. As imagens ilustram bem o comportamento:

Houve uma importante queda das taxas de suicídio no Reino Unido a partir da eliminação do monóxido de carbono do gás de cozinha nas residências dos britânicos. O suicídio, algo tão definitivo e aparentemente estrutural, está mais ligado ao “coupling”, normalmente depende de condições e circunstâncias particulares. Sua decisão e implementação são mais fugazes, tênues, ambíguas e complexas do que poderíamos supor ex-ante.

Os estudos de Clarke viriam a influenciar não somente o combate ao suicídio, mas também a criminologia em geral. Se até mesmo a decisão de tirar a própria vida dependeria de circunstâncias e condições específicas, outras atitudes mais frívolas deveriam depender também. Também o crime estaria bastante associado à noção do “coupling” e ligeiras alterações de contexto poderiam reduzir ou eliminar delitos graves. Uma sutil modificação de cenário e as decisões pragmáticas mudam completamente. O mundo é mais aleatório, complexo e ambíguo do que nosso maniqueísmo e nosso desejo de controle podem suportar.

Por isso, hoje, eu tenho uma proposta prática para você, talvez quase como os terapeutas cognitivos ou comportamentais, se operassem em Bolsa, poderiam sugerir-lhe nesta quarta-feira, literalmente, de cinzas (e de banho de sangue).

Depois de refletir e estudar bastante nesse Carnaval, concluí que a melhor orientação que eu poderia trazer aos assinantes e leitores do Seu Dinheiro hoje é: desinstale o app de sua corretora. E eu falo sério.

Veja o seguinte: se até um ato grave como o suicídio depende de um método e de um contexto particular, o que dizer da decisão de compra e venda de ativos financeiros? Não estaria ela também absolutamente ligada ao “coupling”?

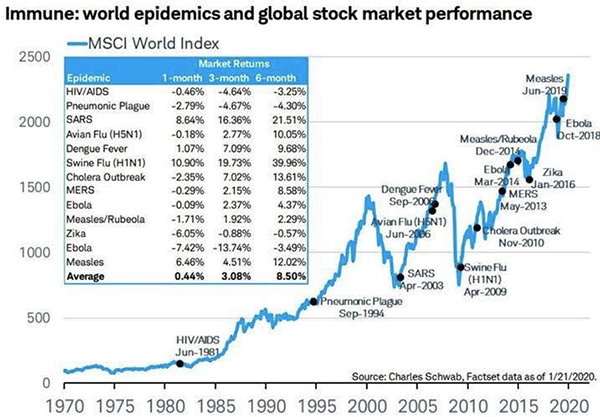

A julgar pelo comportamento dos ADRs brasileiros nos últimos dias (o EWZ caiu 6,33%, e os papéis de Vale e Petrobras perderam quase 10%), teremos um banho de sangue na abertura desta quarta-feira. Será, evidentemente, uma combinação da variação do dólar (em alta) e das ações (em baixa). De forma resumida, isso por conta da proliferação do coronavírus em países como Irã, Coreia e Itália, além do fechamento da fábrica da Samsung — o temor de pandemia e de seus impactos sobre a economia global cresce, enquanto eleva-se abruptamente a aversão a risco.

Em momentos de pânico, somos levados a agir pelo impulso. Você vê suas ações desabando e, com medo de que as coisas fiquem piores, toma uma decisão, por vezes, precipitada. Se você estiver sem seu app no celular, ao menos coloca um obstáculo mínimo, uma “piora das circunstâncias” para impedi-lo de agir emocionalmente, uma espécie de eliminação de seu monóxido de carbono para impedir seu suicídio financeiro.

Algumas considerações importantes:

- Quando os outros entrarem em pânico, você não pode entrar em pânico. O controle emocional é uma das características do investidor superior. Dilate o horizonte temporal de seus investimentos e, de uma vez por todas, entenda nossa insistência com a diversificação: suas posições em dólar e ouro vão ajudá-lo a reduzir as perdas nesta quarta-feira. Pense sempre — e também sempre — no consolidado da sua carteira e em quanto ela rende em períodos um pouco maiores, longe da escala diária ou semanal.

- Volatilidade e risco não são a mesma coisa. Risco se liga à chance de algo não ir conforme sua expectativa, à possibilidade de perda permanente de capital. O "permanente" é fundamental aqui. Isso não tem a ver com o quanto a coisa chacoalha no meio da trajetória. Como resumiu Warren Buffett em entrevista à CNBC no final de semana, “o coronavírus não muda o lucro das empresas americanas no longo prazo”. Então, não há motivos para arrefecer nosso ímpeto com as ações numa trajetória mais longa — e como investidores, não como especuladores, só nos resta apegar-nos a trajetórias mais longas.

- Mesmo os maiores bull markets da história passam por correções importantes no meio do caminho. Se você sai na hora ruim, você simplesmente perde o movimento. E dificilmente volta depois 10%/20% mais caro. Essa queda agora, inclusive, parece guardar semelhanças com o comportamento de 2018. Entre o dia 26 de janeiro e 9 de fevereiro daquele ano, a queda foi de 10,16% para o S&P (aqui descrito pelo SPX). Agora, entre 19 e 25 de fevereiro, a queda foi de 7,62%. Ainda que as coisas tenham demorado um pouco a voltar, esse bull market já enfrentou poucas e boas — é importante que enfrente, pois uma tendência de alta é definida como picos e vales ascendentes, ou seja, precisamos também dos vales, como forma de testar o modelo (ou a hipótese nula de que, de fato, o mercado é forte e comprador).

- Se a história não se repete, mas rima, conforme propõe Mark Twain, talvez valha olhar um resumo do comportamento das ações em situações anteriores de grandes epidemias:

O que faremos, então?

1- Hoje, não faremos absolutamente nada em termos sistêmicos. A rigor, estamos propondo uma alteração marginal na Carteira Empiricus e na carteira Oportunidades de uma vida, mas é algo bem pontual e idiossincrático, para aproveitar uma interessante alternativa no setor educacional brasileiro. Nada a ver com o sistêmico.

2 - Para os próximos dias, estudamos uma eventual modificação dos portfólios para capturar o que temos chamado aqui internamente de “A tale of two cities”, em referência ao clássico de Charles Dickens. Até o momento, estávamos forçados a escolher entre duas Bolsas dentro da Bolsa brasileira: de um lado, tínhamos ações boas e de crescimento razoavelmente caras pelas métricas de valuation convencional; e de outro, papéis considerados "ruins" e com lucros decrescentes (bancos e commodities; "ruins" aparece entre aspas porque não se trata necessariamente de empresas ruins, mas daquelas que enfrentam dificuldades ligadas ao baixo crescimento global e/ou à nova economia). Agora, com essa abrupta correção, talvez possamos comprar qualidade a preços muito descontados. Ainda não achamos que seja a hora de fazer uma rotação no sentido do “quality”, mas talvez ela esteja se aproximando.

Se o dia é daqueles que separam os meninos dos homens ou os homens dos lobos, aqui no sentido construtivo do termo, pois os investidores malvados me interessam muito mais do que os bonzinhos, a trilha sonora possivelmente poderia ser: “não tente se matar, pelo menos esta noite, não”. Lobão ainda toca o bom e velho rock’n’roll — acostume-se com o barulho da volatilidade.

Rodolfo Amstalden: As expectativas de conflação estão desancoradas

A principal dificuldade epistemológica de se tentar adiantar os próximos passos do mercado financeiro não se limita à já (quase impossível) tarefa de adivinhar o que está por vir

Felipe Miranda: Vale a pena investir em ações no Brasil?

Dado que a renda variável carrega, ao menos a princípio, mais risco do que a renda fixa, para se justificar o investimento em ações, elas precisariam pagar mais nessa comparação

Rodolfo Amstalden: Para um período de transição, até que está durando bastante

Ainda que a maior parte de Wall Street continue sendo pró Trump, há um problema de ordem semântica no “período de transição”: seu falsacionismo não é nada trivial

Tony Volpon: As três surpresas de Donald Trump

Quem estudou seu primeiro governo ou analisou seu discurso de campanha não foi muito eficiente em prever o que ele faria no cargo, em pelo menos três dimensões relevantes

Dinheiro é assunto de mulher? A independência feminina depende disso

O primeiro passo para investir com inteligência é justamente buscar informação. Nesse sentido, é essencial quebrar paradigmas sociais e colocar na cabeça de mulheres de todas as idades, casadas, solteiras, viúvas ou divorciadas, que dinheiro é assunto delas.

Rodolfo Amstalden: Na esperança de marcar o 2º gol antes do 1º

Se você abre os jornais, encontra manchetes diárias sobre os ataques de Donald Trump contra a China e contra a Europa, seja por meio de tarifas ou de afrontas a acordos prévios de cooperação

Rodolfo Amstalden: Um Brasil na mira de Trump

Temos razões para crer que o Governo brasileiro está prestes a receber um recado mais contundente de Donald Trump

Rodolfo Amstalden: Eu gostaria de arriscar um palpite irresponsável

Vai demorar para termos certeza de que o último período de mazelas foi superado; quando soubermos, porém, não restará mais tanto dinheiro bom na mesa

Rodolfo Amstalden: Tenha muito do óbvio, e um pouco do não óbvio

Em um histórico dos últimos cinco anos, estamos simplesmente no patamar mais barato da relação entre preço e valor patrimonial para fundos imobiliários com mandatos de FoFs e Multiestratégias

Felipe Miranda: Isso não é 2015, nem 1808

A economia brasileira cresce acima de seu potencial. Se a procura por camisetas sobe e a oferta não acompanha, o preço das camisetas se eleva ou passamos a importar mais. Não há milagre da multiplicação das camisetas.

Tony Volpon: O paradoxo DeepSeek

Se uma relativamente pequena empresa chinesa pode desafiar as grandes empresas do setor, isso será muito bom para todos – mesmo se isso acabar impactando negativamente a precificação das atuais gigantes do setor

Rodolfo Amstalden: IPCA 2025 — tem gosto de catch up ou de ketchup mais caro?

Se Lula estivesse universalmente preocupado com os gastos fiscais e o descontrole do IPCA desde o início do seu mandato, provavelmente não teria que gastar tanta energia agora com essas crises particulares

Rodolfo Amstalden: Um ano mais fácil (de analisar) à frente

Não restam esperanças domésticas para 2025 – e é justamente essa ausência que o torna um ano bem mais fácil de analisar

Rodolfo Amstalden: Às vésperas da dominância fiscal

Até mesmo os principais especialistas em macro brasileira são incapazes de chegar a um consenso sobre se estamos ou não em dominância fiscal, embora praticamente todos concordem que a política monetária perdeu eficácia, na margem

Rodolfo Amstalden: Precisamos sobre viver o “modo sobrevivência”

Não me parece que o modo sobrevivência seja a melhor postura a se adotar agora, já que ela pode assumir contornos excessivamente conservadores

Rodolfo Amstalden: Banda fiscal no centro do palco é sinal de que o show começou

Sequestrada pela política fiscal, nossa política monetária desenvolveu laços emocionais profundos com seus captores, e acabou por assimilar e reproduzir alguns de seus traços mais viciosos

Felipe Miranda: O Brasil (ainda não) voltou — mas isso vai acontecer

Depois de anos alijados do interesse da comunidade internacional, voltamos a ser destaque na imprensa especializada. Para o lado negativo, claro

Felipe Miranda: Não estamos no México, nem no Dilma 2

Embora algumas analogias de fato possam ser feitas, sobretudo porque a direção guarda alguma semelhança, a comparação parece bastante imprecisa

Rodolfo Amstalden: Brasil com grau de investimento: falta apenas um passo, mas não qualquer passo

A Moody’s deixa bem claro qual é o passo que precisamos satisfazer para o Brasil retomar o grau de investimento: responsabilidade fiscal

Tony Volpon: O improvável milagre do pouso suave americano

Powell vendeu ao mercado um belo sonho de um pouso suave perfeito. Temos que estar cientes que é isso que os mercados hoje precificam, sem muito espaço para errar.

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP