Duas lições de trading e investimentos

Quando Jack Schwager se encaminhava para o final da entrevista com Gary Bielfeldt para o livro “Market Wizards”, ele foi subitamente interrompido. Bielfeldt pediu para Jack desligar o gravador.

Ele gostaria de falar sobre a relevância e a aplicabilidade das estratégias do pôquer para o trading, mas não queria contribuir para a imagem dessa prática como alguma forma de aposta ou jogo. Schwager, no entanto, achou a analogia especialmente apropriada e conseguiu manter o diálogo “on the records”.

Ficou mais ou menos assim, na minha péssima tradução livre:

“Eu aprendi a jogar pôquer muito jovem. Meu pai me ensinou a jogar a partir das probabilidades de vitória, calculando as porcentagens. Você não participa de todas as rodadas e não joga até a última carta necessariamente, porque se você o fizer, você terá uma probabilidade muito maior de perder. Você deve jogar apenas as mãos boas, e desistir das mãos ruins, admitindo perder aquela aposta. Quando mais cartas estão na mesa e você tem uma mão muito forte — em outras palavras, quando nota que as probabilidades estão a seu favor — você aumenta a aposta e vai até o talo.

Se você aplica os mesmos princípios do pôquer para o trading, você aumenta significativamente suas chances de vitória. Eu sempre procurei me manter paciente esperando pelo trade certo, da mesma forma com que você espera por uma mão boa no pôquer. Se um trade não parece bom o suficiente, você sai fora e afere apenas uma pequena perda. Em contrapartida, quando as porcentagens estão bastante a seu favor, você deve ser agressivo e agir como se tivesse uma mão muito boa no pôquer.”

O ponto aqui, claro, não é a associação do trading ou do investimento com jogo ou aposta. Ao contrário até. Como explica Robert Rubin, o investimento, quando bem feito, na verdade tem uma conotação literalmente oposta àquela de uma ida ao cassino, porque as probabilidades ficam a seu favor, não a favor da banca.

Leia Também

Rodolfo Amstalden: Escute as feras

Felipe Miranda: Do excepcionalismo ao repúdio

Há duas lições fundamentais nessa analogia. A primeira é a necessidade de se aplicar um pensamento probabilístico ao investimento e ao trading. Não se trata de um ambiente de certezas e resultados futuros que possam ser antecipados concretamente. São situações probabilísticas e é assim que você deve encará-las.

Ou seja, o risco, a probabilidade de não dar certo ou de algo não correr conforme o esperado, faz parte do processo — a ideia é ser agressivo quando o risco de perda é baixo e o potencial de ganho é grande, maximizando suas chances de sucesso.

Decorre daí a segunda lição: erros e perdas fazem parte do jogo. Você não vai ganhar todas. Precisa se acostumar com isso. O segredo está em saber reconhecer quando se deve sair ou não participar, perdendo pouco, e ser agressivo quando as chances estão muito a seu favor. Lembrando George Soros, precisamos respeitar o mercado e admitirmos que ele está certo na maior parte do tempo; nas raras vezes, porém, em que estivermos diante de um diferencial, havemos de ir na jugular.

Quando você abandona a obsessão pelas certezas e admite estar vivendo num universo de probabilidades, está diante de um novo paradigma, de mentalidade e de resultados práticos. Essa, para mim, é a principal mensagem do livro “Market Wizards” — se eu posso tirar uma coisa boa desta Covid é o quanto estou podendo ler. Neste caso, reler, mas cada leitura, para mim, é como se fosse a primeira.

Eu tinha me esquecido, por exemplo, do quanto simpatizo com as ideias do Paul Tudor Jones. A certa altura, ele enfatiza algo muito simples, mas por vezes destruidor ao investidor, que se apega excessivamente aos seus preços de entrada num determinado ativo.

“Nunca procure fazer preço médio. Diminua seu volume de trading se você está numa sequência perdedora; aumente se você está indo bem. Nunca trade em situações em que você não tem controle. Por exemplo, não assuma riscos significativos às vésperas da divulgação de relatórios importantes, porque isso é aposta, não é trading.

Se você tem uma posição perdedora que está lhe causando desconforto, a solução é muito simples: saia fora, porque você sempre pode voltar se quiser. Não há nada melhor do que um recomeço renovado.

Não fique preocupado com o nível em que você entrou naquela posição. A única questão relevante é se você está otimista ou pessimista com a posição daquele dia para frente. Sempre pense em seu preço de entrada como sendo o preço do fechamento da véspera. Traders novatos sempre me perguntam ‘você está comprado ou vendido?’. Se eu estou comprado ou vendido, não deveria fazer diferença sobre a opinião dele sobre o mercado. Na sequência, eles questionam, assumindo que eu esteja comprado ‘desde qual preço você está comprado?’. Quem se importa desde qual preço estou comprado? O relevante é que estou comprado agora, achando que vai subir a partir do atual preço. O preço de entrada não tem importância sobre meu otimismo ou pessimismo a partir de agora, ou sobre o balanço de risco e retorno naquele momento.

(…)

Não seja um herói. Não tenha um ego. Sempre questione a si mesmo e sua habilidade. Nunca sinta que você é muito bom. No segundo em que você achar isso, você vai estar morto.”

Paul Tudor Jones, um dos maiores traders de todos os tempos, nunca se achou muito bom. Os day traders da quarentena estão convencidos de que são ótimos. Acho que podemos parar por aqui.

P.S.: Gostaria de convidá-lo para ouvir nosso podcast Empiricus Puro Malte. É um projeto super novo e já está entre os podcasts de negócios mais ouvidos do Brasil. Neste episódio, contamos um pouco dos bastidores da Empiricus, passando pelo nosso marketing, falamos de arrogância no mercado financeiro e falamos sobre investimentos, claro. Se puder ouvir e nos mandar feedbacks em puromalte@empiricus.com.br , ficaríamos muito felizes.

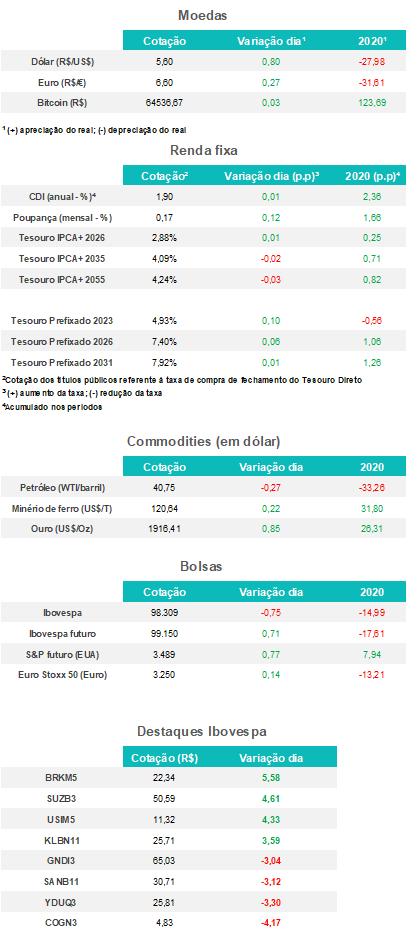

PRINCIPAIS INDICADORES

Rodolfo Amstalden: As expectativas de conflação estão desancoradas

A principal dificuldade epistemológica de se tentar adiantar os próximos passos do mercado financeiro não se limita à já (quase impossível) tarefa de adivinhar o que está por vir

Felipe Miranda: Vale a pena investir em ações no Brasil?

Dado que a renda variável carrega, ao menos a princípio, mais risco do que a renda fixa, para se justificar o investimento em ações, elas precisariam pagar mais nessa comparação

Rodolfo Amstalden: Para um período de transição, até que está durando bastante

Ainda que a maior parte de Wall Street continue sendo pró Trump, há um problema de ordem semântica no “período de transição”: seu falsacionismo não é nada trivial

Tony Volpon: As três surpresas de Donald Trump

Quem estudou seu primeiro governo ou analisou seu discurso de campanha não foi muito eficiente em prever o que ele faria no cargo, em pelo menos três dimensões relevantes

Dinheiro é assunto de mulher? A independência feminina depende disso

O primeiro passo para investir com inteligência é justamente buscar informação. Nesse sentido, é essencial quebrar paradigmas sociais e colocar na cabeça de mulheres de todas as idades, casadas, solteiras, viúvas ou divorciadas, que dinheiro é assunto delas.

Rodolfo Amstalden: Na esperança de marcar o 2º gol antes do 1º

Se você abre os jornais, encontra manchetes diárias sobre os ataques de Donald Trump contra a China e contra a Europa, seja por meio de tarifas ou de afrontas a acordos prévios de cooperação

Rodolfo Amstalden: Um Brasil na mira de Trump

Temos razões para crer que o Governo brasileiro está prestes a receber um recado mais contundente de Donald Trump

Rodolfo Amstalden: Eu gostaria de arriscar um palpite irresponsável

Vai demorar para termos certeza de que o último período de mazelas foi superado; quando soubermos, porém, não restará mais tanto dinheiro bom na mesa

Rodolfo Amstalden: Tenha muito do óbvio, e um pouco do não óbvio

Em um histórico dos últimos cinco anos, estamos simplesmente no patamar mais barato da relação entre preço e valor patrimonial para fundos imobiliários com mandatos de FoFs e Multiestratégias

Felipe Miranda: Isso não é 2015, nem 1808

A economia brasileira cresce acima de seu potencial. Se a procura por camisetas sobe e a oferta não acompanha, o preço das camisetas se eleva ou passamos a importar mais. Não há milagre da multiplicação das camisetas.

Tony Volpon: O paradoxo DeepSeek

Se uma relativamente pequena empresa chinesa pode desafiar as grandes empresas do setor, isso será muito bom para todos – mesmo se isso acabar impactando negativamente a precificação das atuais gigantes do setor

Rodolfo Amstalden: IPCA 2025 — tem gosto de catch up ou de ketchup mais caro?

Se Lula estivesse universalmente preocupado com os gastos fiscais e o descontrole do IPCA desde o início do seu mandato, provavelmente não teria que gastar tanta energia agora com essas crises particulares

Rodolfo Amstalden: Um ano mais fácil (de analisar) à frente

Não restam esperanças domésticas para 2025 – e é justamente essa ausência que o torna um ano bem mais fácil de analisar

Rodolfo Amstalden: Às vésperas da dominância fiscal

Até mesmo os principais especialistas em macro brasileira são incapazes de chegar a um consenso sobre se estamos ou não em dominância fiscal, embora praticamente todos concordem que a política monetária perdeu eficácia, na margem

Rodolfo Amstalden: Precisamos sobre viver o “modo sobrevivência”

Não me parece que o modo sobrevivência seja a melhor postura a se adotar agora, já que ela pode assumir contornos excessivamente conservadores

Rodolfo Amstalden: Banda fiscal no centro do palco é sinal de que o show começou

Sequestrada pela política fiscal, nossa política monetária desenvolveu laços emocionais profundos com seus captores, e acabou por assimilar e reproduzir alguns de seus traços mais viciosos

Felipe Miranda: O Brasil (ainda não) voltou — mas isso vai acontecer

Depois de anos alijados do interesse da comunidade internacional, voltamos a ser destaque na imprensa especializada. Para o lado negativo, claro

Felipe Miranda: Não estamos no México, nem no Dilma 2

Embora algumas analogias de fato possam ser feitas, sobretudo porque a direção guarda alguma semelhança, a comparação parece bastante imprecisa

Rodolfo Amstalden: Brasil com grau de investimento: falta apenas um passo, mas não qualquer passo

A Moody’s deixa bem claro qual é o passo que precisamos satisfazer para o Brasil retomar o grau de investimento: responsabilidade fiscal

Tony Volpon: O improvável milagre do pouso suave americano

Powell vendeu ao mercado um belo sonho de um pouso suave perfeito. Temos que estar cientes que é isso que os mercados hoje precificam, sem muito espaço para errar.

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP