Bife ancho on sale!

Um país com a trajetória fiscal em xeque mais todas as idiossincrasias tupiniquins deveria ser motivo mais do que suficiente para que todo investidor buscasse diversificação no exterior

Rodrigo, engenheiro formado em uma das melhores universidades do país, se destacou ante os amigos por ter rapidamente entrado em um programa de trainee de uma empresa multinacional enquanto a maioria deles ainda se preocupava em não ser reprovado em nenhuma matéria.

Graças a sua dedicação e, possivelmente, uma pitada de sorte — Taleb não me deixaria esquecer — foi promovido sucessivas vezes até receber uma proposta de transferência interna para a matriz em Buenos Aires. Uma passagem por mês paga pela empresa, salário quase que dobrado no câmbio da época, auxílio no aluguel para o primeiro ano, tudo o que tinha direito. Parecia um sonho, tanto para Rodrigo quanto para nós — amigos próximos — que o vimos partir para o país vizinho com uma conquista profissional que nos dava a famosa “inveja do bem”.

Meu amigo chega a Buenos Aires com um salário equivalente a 85 mil pesos argentinos — à época, algo em torno de R$ 16 mil ou US$ 5 mil. Com essa renda, ele levava uma vida tranquila, mas era inevitável perceber o poder de compra indo embora. Tudo o que ele consumia no dia a dia ficava progressivamente mais caro. Para manter constante a ajuda financeira que dava a seus pais, tinha que enviar uma remessa maior a cada mês que passava.

Ele tinha capacidade de poupar cerca de 15% da sua renda. Teve a brilhante ideia — assim como quase todo argentino — de separar parte do montante poupado para comprar dólares todos os meses. Ele conseguiu executar o plano por pouco tempo, até o início do “cepo cambial”, quando o governo limitou a compra de dólares a US$ 200 por mês para cada cidadão — o mercado paralelo de câmbio se tornava, então, uma das atividades mais lucrativas da cidade.

Apesar da dificuldade de comprar a moeda americana, ele havia decidido que não mais deixaria seu patrimônio ser corroído por conta de desvalorização cambial. Mexeu os pauzinhos até conseguir outra transferência interna para algum país que tivesse moeda forte. Apesar de a economia não estar indo de vento em popa, hoje Rodrigo recebe em euros trabalhando na Itália e prefere nem se lembrar das noites maldormidas na Argentina.

No período em que morou lá, da metade de 2017 até meados de 2019, seu salário em dólares havia caído pela metade, mesmo com os diversos aumentos salariais que teve ao longo desses quase dois anos.

Leia Também

Tony Volpon: Buy the dip

Rodolfo Amstalden: Buy the dip, e leve um hedge de brinde

Vamos imaginar que Rodrigo tivesse chegado a Buenos Aires com a mesma renda mensal de 85 mil pesos argentinos, porém, em agosto de 2015 — cinco anos atrás. Suponha agora que, diferentemente do que ocorreu enquanto estava trabalhando na multinacional, a progressão salarial ocorresse apenas pelo reajuste anual do salário mínimo argentino.

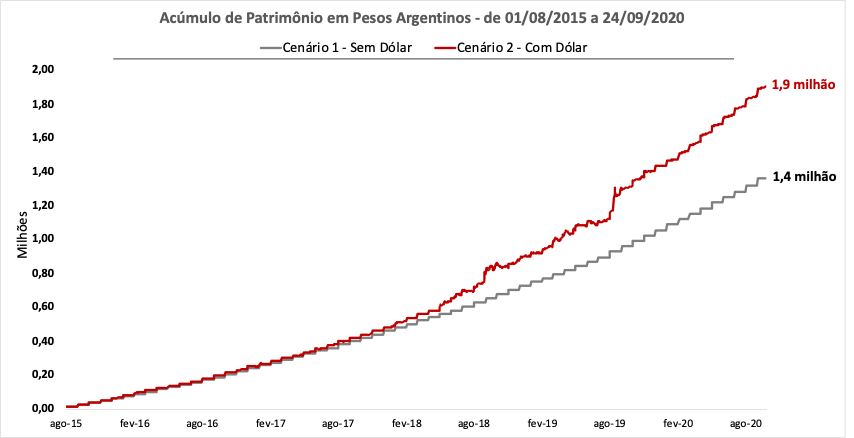

Vamos analisar como teria sido a acumulação patrimonial em dois cenários diferentes:

• Cenário 1: poupa 15% da renda todo mês e guarda debaixo do colchão — coisa que um assinante Empiricus nunca faria.·

• Cenário 2: poupa 15% da renda e, desse montante, usa 20% para comprar dólares todos os meses. Guarda os dólares e os pesos debaixo do colchão.

Ao longo de cinco anos temos uma grande diferença.

No período, a valorização cambial do dólar frente ao peso argentino foi de quase 707%, fazendo desaparecer o sonho do jovem argentino de conhecer a Disney. É claro que a situação de nossos hermanos foi bem mais grave do que aqui no Brasil, já que no mesmo período o dólar se valorizou cerca de 58% frente ao real.

Um país com a trajetória fiscal em xeque mais todas as idiossincrasias tupiniquins deveria ser motivo mais do que suficiente para que todo investidor buscasse diversificação no exterior. Neste exato momento estamos vendo o risco soberano brasileiro punir a rentabilidade do nosso suposto ativo “livre de risco”, o Tesouro Selic, com o mercado exigindo mais prêmio para financiar o governo.

Tenho quatro notícias: três boas e uma má. Comecemos pela má para depois terminarmos nosso papo de hoje possivelmente mais leves do que começamos, afinal, é sexta-feira.

A má notícia é que a legislação para investimentos no exterior via fundos é muito restritiva, permitindo apenas 20% de exposição em fundos destinados ao investidor geral. Para se obter exposição maior, é necessário ser investidor qualificado — aquele com mais de R$ 1 milhão em aplicações financeiras ou com certificações apropriadas.

A primeira boa notícia é para quem (ainda) não é considerado investidor qualificado: a CVM já avalia uma possível flexibilização para o investimento via fundos. A ideia, a princípio, seria passar para o patamar permitido de 40% de exposição no exterior. Ainda não é o cenário perfeito, mas já seria o dobro da exposição atual.

A segunda é para quem quer iniciar ou aumentar ainda mais a diversificação internacional: a oferta de fundos está mais quente do que nunca. Dezenas de novos fundos de investimento no exterior têm chegado ao Brasil nos últimos meses — alguns extremamente renomados, como o All Weather Portfolio, de Ray Dalio.

Por fim, a terceira, mas não menos importante: o fundo Vitreo FoF Melhores Fundos Global — que segue a carteira de fundos globais da série Os Melhores Fundos de Investimento — acaba de completar seis meses de vida com rentabilidade acumulada de 20,62% desde o início. Mais de 20% em seis meses é um belo de um alento para a carteira de um investidor brasileiro em 2020.

O fundo é destinado a investidores qualificados, mas há um meio de o investidor comum se expor à estratégia de maneira eficiente. A Vitreo lançou o FoF Melhores Fundos Blend, que investe 20% no FoF Global e os 80% restantes no FoF Melhores Fundos — que segue nossa carteira de fundos brasileiros.

A carteira conta com gestoras como Bridgewater, de Ray Dalio, Oaktree, de Howard Marks, AQR, de Cliff Asness, Pimco, Morgan Stanley, JP Morgan, Man Group, Vanguard, Schroder, Franklin Templeton, BlackRock — gigantes cujo patrimônio total sob gestão somado ultrapassa US$ 19,8 trilhões, ou 22 vezes o tamanho da indústria brasileira de fundos.

Meu amigo Rodrigo aprendeu a lição. Hoje, por morar no exterior, tem somente 20% de seu patrimônio no Brasil. Quando contei sobre o projeto do FoF Global ele me disse que desejava ter tido acesso a uma alternativa dessa enquanto estava na Argentina.

A lição foi aprendida de maneira dolorida, mas você não precisa correr o mesmo risco. Aliás, por falar em risco, temos lutado por maiores flexibilizações das regras de investimento no exterior justamente por entendermos que o risco maior é não estar diversificado globalmente, entre diferentes classes de ativos, gestoras, geografias e moedas.

Ao atingirmos a permissão de 40% de exposição no exterior via fundos, o próximo passo será brigar por 60%, 80% até chegarmos a 100%. Enquanto isso, seguimos com o mesmo mantra:

“Patrimônio não é sinônimo de proficiência e diversificação internacional não é risco, é proteção.”

XP rebate acusações de esquema de pirâmide, venda massiva de COEs e rentabilidade dos fundos

Após a repercussão no mercado, a própria XP decidiu tirar a limpo a história e esclarecer todas as dúvidas e temores dos investidores; veja o que disse a corretora

Contradições na bolsa: Ibovespa busca reação em dia de indicadores de atividade no Brasil e nos EUA

Investidores também reagem ao andamento da temporada de balanços, com destaque para o resultado da Casas Bahia

“As ações da nossa carteira têm capacidade para até triplicar de valor”, diz gestor de fundo que rende mais que o dobro do Ibovespa desde 2008

Cenário de juros em alta, risco fiscal e incerteza geopolítica parece pouco convidativo, mas representa oportunidade para o investidor paciente, diz Pedro Rudge, da Leblon Equities

Rodolfo Amstalden: Para um período de transição, até que está durando bastante

Ainda que a maior parte de Wall Street continue sendo pró Trump, há um problema de ordem semântica no “período de transição”: seu falsacionismo não é nada trivial

Sem exceções: Ibovespa reage à guerra comercial de Trump em dia de dados de inflação no Brasil e nos EUA

Analistas projetam aceleração do IPCA no Brasil e desaceleração da inflação ao consumidor norte-americano em fevereiro

É o fim da “era de ouro” da renda fixa? Investidores sacam quase R$ 10 bilhões de fundos em fevereiro — mas outra classe teve performance ainda pior, diz Anbima

Apesar da performance negativa no mês passado, os fundos de renda fixa ainda mantêm captação líquida positiva de R$ 32,2 bilhões no primeiro bimestre de 2025

Tony Volpon: As três surpresas de Donald Trump

Quem estudou seu primeiro governo ou analisou seu discurso de campanha não foi muito eficiente em prever o que ele faria no cargo, em pelo menos três dimensões relevantes

Dinheiro é assunto de mulher? A independência feminina depende disso

O primeiro passo para investir com inteligência é justamente buscar informação. Nesse sentido, é essencial quebrar paradigmas sociais e colocar na cabeça de mulheres de todas as idades, casadas, solteiras, viúvas ou divorciadas, que dinheiro é assunto delas.

Rodolfo Amstalden: Na esperança de marcar o 2º gol antes do 1º

Se você abre os jornais, encontra manchetes diárias sobre os ataques de Donald Trump contra a China e contra a Europa, seja por meio de tarifas ou de afrontas a acordos prévios de cooperação

Rodolfo Amstalden: Um Brasil na mira de Trump

Temos razões para crer que o Governo brasileiro está prestes a receber um recado mais contundente de Donald Trump

Rodolfo Amstalden: Eu gostaria de arriscar um palpite irresponsável

Vai demorar para termos certeza de que o último período de mazelas foi superado; quando soubermos, porém, não restará mais tanto dinheiro bom na mesa

Rodolfo Amstalden: Tenha muito do óbvio, e um pouco do não óbvio

Em um histórico dos últimos cinco anos, estamos simplesmente no patamar mais barato da relação entre preço e valor patrimonial para fundos imobiliários com mandatos de FoFs e Multiestratégias

Desaceleração econômica e desinflação à vista: a visão dos gestores dos fundos Itaú Janeiro e do BTG Asset para o Brasil

Em evento do BTG Pactual, Bruno Serra Fernandes, da Itaú Asset, diz ver desaceleração econômica e desinflação à frente, ao contrário do que muitos esperam

O desconto na bolsa que poucos falam: fundos isentos de infraestrutura (FI-Infra) negociam com desconto de até 43% na B3

De 21 FI-Infras na bolsa que aplicam em títulos de crédito, como debêntures, nada menos que 19 operam com cotas abaixo do valor patrimonial, segundo levantamento da Empiricus

Felipe Miranda: Isso não é 2015, nem 1808

A economia brasileira cresce acima de seu potencial. Se a procura por camisetas sobe e a oferta não acompanha, o preço das camisetas se eleva ou passamos a importar mais. Não há milagre da multiplicação das camisetas.

Taxação de FIIs e Fiagros? Não se depender de Haddad. Governo deve apresentar proposta para manter fundos isentos

O deputado federal Arnaldo Jardim afirma que o ministro da Fazenda e o da Advocacia-Geral da União se comprometeram a apresentar proposta que deixe claro que não haverá impostos sobre FIIs e Fiagros

Tony Volpon: O paradoxo DeepSeek

Se uma relativamente pequena empresa chinesa pode desafiar as grandes empresas do setor, isso será muito bom para todos – mesmo se isso acabar impactando negativamente a precificação das atuais gigantes do setor

Rodolfo Amstalden: IPCA 2025 — tem gosto de catch up ou de ketchup mais caro?

Se Lula estivesse universalmente preocupado com os gastos fiscais e o descontrole do IPCA desde o início do seu mandato, provavelmente não teria que gastar tanta energia agora com essas crises particulares

Taxar ou não taxar os fundos? Anbima pede a derrubada do veto presidencial; entenda os motivos

Lula assinou uma medida que retira os fundos do regime diferenciado na reforma tributária, o qual define que a classe poderia optar entre ser ou não contribuinte dos impostos sobre consumo

Fundos Imobiliários e Fiagros serão taxados? Entenda o impasse gerado pelo veto de Lula na reforma tributária

A lei complementar da reforma tributária trouxe a possibilidade da taxação dos fundos; entidades de investidores criticaram a medida, que pode afetar os fundos imobiliários e Fiagros

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP