Assimetrias ocultas no cotidiano de fundos

Se nossa dor de cabeça vem das surpresas negativas, das oscilações para baixo, devemos adotar uma medida que ataque apenas esse problema.

Temos o hábito esquisito de chamar de “mercado” essa entidade mitológica representada pelas decisões racionais e impulsos emocionais de investidores comuns — alguns brilhantes, mas ainda assim de carne e osso.

E, em algum momento do passado, o mercado escreveu na pedra que a volatilidade de um ativo era equivalente ao seu risco.

Porém, o mundo simétrico, aquele da distribuição normal de retornos, da curva em formato de sino e de onde vem a volatilidade dos investimentos, é feito de pura ilusão matemática.

Imagine que seu fundo de investimento tenha uma distribuição simétrica de retornos mensais, isto é, que tenha a mesma proporção de retornos acima e abaixo da média.

Se a média dos retornos for zero, por exemplo, a probabilidade de esse gestor ganhar 10% em um mês seria a mesma de ele perder 10%.

À primeira vista, você pode concluir que esse é um investimento neutro, sem ganhador nem perdedor.

Leia Também

Rodolfo Amstalden: Seu frouxo, eu mando te demitir, mas nunca falei nada disso

Rodolfo Amstalden: Escute as feras

No papel, a prática é outra. Suponha que você tenha R$ 100 no fundo A e perca 10% em um mês, ficando com R$ 90. No mês seguinte, se o seu investimento tiver uma alta de 10%, seu patrimônio final será de R$ 99. Repare que o resultado não é um jogo de soma zero, mas, sim, negativa: após dois meses de retornos iguais, mas em direções opostas, você perdeu 1% ou R$ 1 do seu dinheiro investido.

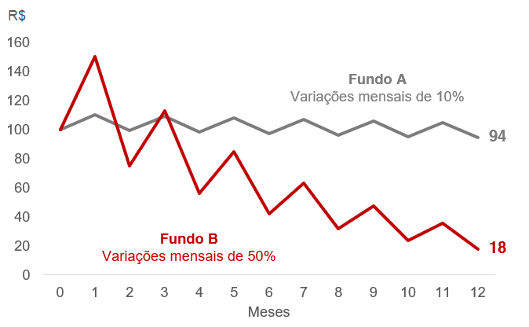

Mantenha esse investimento por um ano inteiro e terá 6% a menos. Troque os 10% por 50% na figura abaixo e você poderá ter uma perda de mais de 80% no mesmo período:

A primeira conclusão é que nenhum bom fundo de investimento deveria ter essa natureza simétrica entre os tamanhos de ganhos e de perdas com a mesma frequência, pois uma perda percentual penaliza mais o investidor do que um ganho de igual magnitude.

Vamos assumir então que o gestor consiga alcançar ganhos maiores do que perdas para ser lucrativo no longo prazo. É natural, portanto, que a cota do fundo tenha variações desiguais para cima e para baixo, oscilando muito mais do que o faria em torno de uma média.

Com tanta oscilação, a segunda conclusão é a de que a volatilidade do fundo dispara. Mas convido os leitores deste espaço a me acompanharem no raciocínio: qual é o verdadeiro problema de ter alta volatilidade quando o investimento oscila mais para cima do que para baixo?

Nenhum. Afinal, não deveríamos nos preocupar com “ganhos-surpresa”. Se o técnico da seleção prometeu para a torcida que ganharia de 2 a 0, mas faz 4 a 0, sem problema. Agora, se a vitória é conquista com um placar de 6 a 4, ele precisará dar uma atenção especial à área defensiva.

É por isso que a volatilidade não é a medida de risco mais adequada para um fundo: ela dá o mesmo peso para oscilações para cima e para baixo, o que acaba não sendo totalmente correto matemática e filosoficamente.

Sob a mesma ótica, o Índice de Sharpe, medida largamente utilizada para aferir a eficiência de um fundo através da relação entre o retorno adicional obtido e sua volatilidade, também não é adequada.

Se nossa dor de cabeça vem das surpresas negativas, das oscilações para baixo, devemos adotar uma medida que ataque apenas esse problema.

Entre as métricas que utilizamos para avaliar fundos na série Os Melhores Fundos de Investimento, priorizamos aquela conhecida como “downside risk” no lugar da volatilidade. Em poucas palavras, é o risco associado aos retornos de um fundo APENAS quando estes ficarem abaixo de um determinado índice de referência — CDI, para renda fixa e multimercados, e Ibovespa, para fundos de ações.

Daí, surge o Índice de Sortino, irmão caçula e mais assimétrico do Índice de Sharpe. Ambos fazem a mesma coisa: indicam se um fundo de investimento gerou retornos adicionais que compensem suficientemente o risco incorrido. Porém, se diferenciam na definição de risco: volatilidade para William Sharpe e “downside risk” para Frank Sortino.

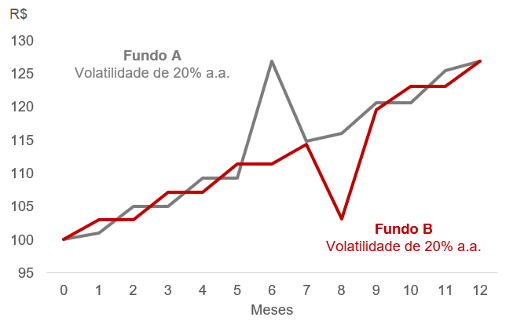

Pela didática, mãe de todos os conceitos, repare nesta outra figura:

Ambos os fundos A e B chegam ao mesmo lugar após 12 meses e compartilham da mesma volatilidade — medida de oscilação — de 20% ao ano. Portanto, pela métrica tradicional do Índice de Sharpe, os dois seriam considerados igualmente eficientes.

Mas existe uma diferença clara em suas trajetórias: o fundo A teve um mês muito positivo no meio do caminho, enquanto o B teve um mês muito negativo. Um investidor que, eventualmente, resgatasse do fundo B no momento errado (mês 8) poderia ter entregado todos os ganhos acumulados no ano.

E então, qual dos dois tem o risco menor? E qual deles você escolheria?

Para conhecer mais sobre o Índice de Sortino e outras métricas que utilizamos para avaliar o desempenho e o risco de todos os fundos de investimento da indústria, venha comigo por aqui.

Felipe Miranda: Dedo no gatilho

Não dá pra saber exatamente quando vai se dar o movimento. O que temos de informação neste momento é que há uma enorme demanda reprimida por Brasil. E essa talvez seja uma informação suficiente.

Rodolfo Amstalden: As expectativas de conflação estão desancoradas

A principal dificuldade epistemológica de se tentar adiantar os próximos passos do mercado financeiro não se limita à já (quase impossível) tarefa de adivinhar o que está por vir

Felipe Miranda: Vale a pena investir em ações no Brasil?

Dado que a renda variável carrega, ao menos a princípio, mais risco do que a renda fixa, para se justificar o investimento em ações, elas precisariam pagar mais nessa comparação

Rodolfo Amstalden: Para um período de transição, até que está durando bastante

Ainda que a maior parte de Wall Street continue sendo pró Trump, há um problema de ordem semântica no “período de transição”: seu falsacionismo não é nada trivial

Tony Volpon: As três surpresas de Donald Trump

Quem estudou seu primeiro governo ou analisou seu discurso de campanha não foi muito eficiente em prever o que ele faria no cargo, em pelo menos três dimensões relevantes

Dinheiro é assunto de mulher? A independência feminina depende disso

O primeiro passo para investir com inteligência é justamente buscar informação. Nesse sentido, é essencial quebrar paradigmas sociais e colocar na cabeça de mulheres de todas as idades, casadas, solteiras, viúvas ou divorciadas, que dinheiro é assunto delas.

Rodolfo Amstalden: Na esperança de marcar o 2º gol antes do 1º

Se você abre os jornais, encontra manchetes diárias sobre os ataques de Donald Trump contra a China e contra a Europa, seja por meio de tarifas ou de afrontas a acordos prévios de cooperação

Rodolfo Amstalden: Um Brasil na mira de Trump

Temos razões para crer que o Governo brasileiro está prestes a receber um recado mais contundente de Donald Trump

Rodolfo Amstalden: Eu gostaria de arriscar um palpite irresponsável

Vai demorar para termos certeza de que o último período de mazelas foi superado; quando soubermos, porém, não restará mais tanto dinheiro bom na mesa

Rodolfo Amstalden: Tenha muito do óbvio, e um pouco do não óbvio

Em um histórico dos últimos cinco anos, estamos simplesmente no patamar mais barato da relação entre preço e valor patrimonial para fundos imobiliários com mandatos de FoFs e Multiestratégias

Felipe Miranda: Isso não é 2015, nem 1808

A economia brasileira cresce acima de seu potencial. Se a procura por camisetas sobe e a oferta não acompanha, o preço das camisetas se eleva ou passamos a importar mais. Não há milagre da multiplicação das camisetas.

Tony Volpon: O paradoxo DeepSeek

Se uma relativamente pequena empresa chinesa pode desafiar as grandes empresas do setor, isso será muito bom para todos – mesmo se isso acabar impactando negativamente a precificação das atuais gigantes do setor

Rodolfo Amstalden: IPCA 2025 — tem gosto de catch up ou de ketchup mais caro?

Se Lula estivesse universalmente preocupado com os gastos fiscais e o descontrole do IPCA desde o início do seu mandato, provavelmente não teria que gastar tanta energia agora com essas crises particulares

Rodolfo Amstalden: Um ano mais fácil (de analisar) à frente

Não restam esperanças domésticas para 2025 – e é justamente essa ausência que o torna um ano bem mais fácil de analisar

Rodolfo Amstalden: Às vésperas da dominância fiscal

Até mesmo os principais especialistas em macro brasileira são incapazes de chegar a um consenso sobre se estamos ou não em dominância fiscal, embora praticamente todos concordem que a política monetária perdeu eficácia, na margem

Rodolfo Amstalden: Precisamos sobre viver o “modo sobrevivência”

Não me parece que o modo sobrevivência seja a melhor postura a se adotar agora, já que ela pode assumir contornos excessivamente conservadores

Rodolfo Amstalden: Banda fiscal no centro do palco é sinal de que o show começou

Sequestrada pela política fiscal, nossa política monetária desenvolveu laços emocionais profundos com seus captores, e acabou por assimilar e reproduzir alguns de seus traços mais viciosos

Felipe Miranda: O Brasil (ainda não) voltou — mas isso vai acontecer

Depois de anos alijados do interesse da comunidade internacional, voltamos a ser destaque na imprensa especializada. Para o lado negativo, claro

Felipe Miranda: Não estamos no México, nem no Dilma 2

Embora algumas analogias de fato possam ser feitas, sobretudo porque a direção guarda alguma semelhança, a comparação parece bastante imprecisa

Rodolfo Amstalden: Brasil com grau de investimento: falta apenas um passo, mas não qualquer passo

A Moody’s deixa bem claro qual é o passo que precisamos satisfazer para o Brasil retomar o grau de investimento: responsabilidade fiscal

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP