Os setores de fundos imobiliários que estão baratos e ainda valem a pena

Mesmo com a recuperação recente, alguns segmentos de FII ainda têm, na média, valor de mercado inferior ao valor dos ativos

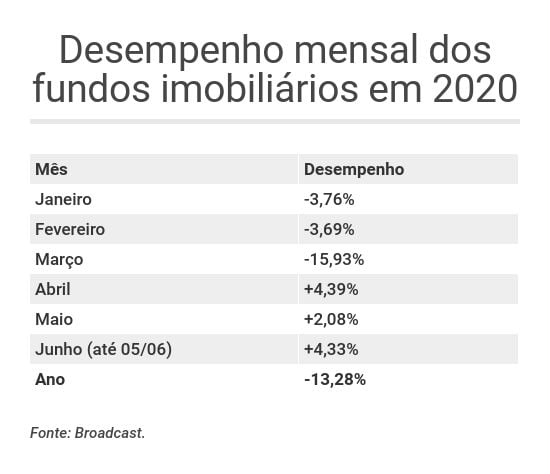

Após um começo de ano difícil, os preços dos fundos imobiliários negociados em bolsa vêm se recuperando nos últimos meses. O IFIX, índice que reúne os principais fundos de investimento imobiliário (FII), teve alta nos últimos dois meses e, apenas em junho, já sobe 4,33%.

Mas o forte tombo de quase 16% sofrido no famigerado mês de março, quando todos os ativos despencaram em meio ao avanço do coronavírus no mundo, ainda deixa marcas.

No ano, o IFIX ainda recua 13,28%, e alguns FII continuam baratos quando comparamos seu valor de mercado (os preços praticados em bolsa) com seu valor patrimonial (o valor dos seus ativos - os imóveis ou títulos que eles têm na carteira).

Em outras palavras, mesmo após a recuperação recente, eles continuam sendo negociados por um valor inferior ao valor dos seus ativos.

Mas, diante de uma recessão e de tantas incertezas, convém refletir o motivo de os fundos terem ficado tão baratos.

Afinal, seus ativos realmente ainda mantêm seu potencial de geração de receita e valorização? E o seu valor patrimonial - que é uma variável geralmente atualizada uma vez por ano com as informações disponíveis naquele momento - ainda faz sentido?

Leia Também

O agente do caos retruca: Trump diz que China joga errado e que a hora de ficar rico é agora

As únicas ações que se salvaram do banho de sangue no Ibovespa hoje — e o que está por trás disso

Ou os fundamentos mudaram com a crise, reduzindo o potencial daqueles ativos e talvez até deixando seu valor patrimonial defasado?

Em outras palavras, como está a relação risco-retorno daqueles ativos supostamente baratos? Eles estão baratos mesmo, ou se tornaram casos de “barato que sai caro”?

A RBR Asset Management, gestora focada no mercado imobiliário, fez um levantamento dos valores de mercado e valores patrimoniais dos FII por segmento, e avaliou quais estão realmente baratos (com preço bom e boas perspectivas, atrativos para compra); quais estão baratos, mas não estão atrativos (por estarem muito arriscados, dadas as perspectivas); e quais os que não estão baratos, apesar dos bons ativos.

A RBR atua tanto em incorporação imobiliária quanto na gestão de fundos de crédito imobiliário (os chamados fundos de papel), além de um fundo de tijolo (que investe nos imóveis propriamente ditos, para geração de renda) e um fundo de fundos (fundo multiestratégia), que investe em outros fundos imobiliários. Então eles estão constantemente monitorando o mercado em busca de bons negócios.

Ao analisar preço, a gestora não olha apenas a relação entre valor patrimonial e valor de mercado, pois prefere analisar o custo de reposição - quanto custaria para construir os imóveis da carteira. Mas diz que, atualmente, as duas variáveis estão caminhando de forma parecida.

A seguir, você confere os segmentos preferidos da RBR no momento e os comentários do sócio e portfolio manager da área de Multiestratégia da gestora, Bruno Santos:

Lajes corporativas

Número de fundos monitorados: 37 (25 fundos do IFIX e 12 fora do IFIX)

Valor patrimonial dos fundos: R$ 20,7 bilhões

Valor de mercado: R$ 19,7 bilhões

VM < VP

Valor patrimonial supera o valor de mercado em 5%

O maior setor do IFIX é hoje o preferido da RBR. O foco da gestora são os fundos voltados para imóveis de alta qualidade localizados nas principais regiões da cidade de São Paulo, como as regiões das avenidas Brigadeiro Faria Lima, Juscelino Kubitschek, Paulista e um pedaço da Engenheiro Luís Carlos Berrini, bem como o bairro do Itaim Bibi.

Estes ativos são vistos como mais seguros e resilientes neste momento incerto. “Em um cenário de estresse, regiões secundárias sofrem mais. Não temos investido em fundos com imóveis no Rio de Janeiro, por exemplo”, diz o gestor Bruno Santos.

Ele explica que as regiões de maior qualidade de São Paulo estão com uma taxa de vacância (taxa de imóveis vagos) de 5% a 10%, enquanto no Rio a vacância dos imóveis mais premium está na faixa dos 30%. Fora que a economia da capital fluminense é muito dependente dos setores de óleo e gás e do governo, que vêm sofrendo.

“Mesmo nos piores momentos, em 2015 e 2016, os escritórios em São Paulo continuaram sendo absorvidos, o que não ocorreu no Rio”, diz Santos.

E duas coisas são muito diferentes hoje, em relação àquela época, explica ele: a vacância é muito menor e a oferta está bem mais baixa.

Quanto à valorização dos aluguéis, o gestor admite que eles não devem subir como no ano passado, quando tiveram altas em torno de 30%, que era a expectativa inicial. Mas diz esperar uma alta na casa dos 15% a 20%, dado que faltam escritórios nas melhores regiões.

“Os locatários desses imóveis que nós gostamos também são de ótima qualidade. São inquilinos com maior capacidade de pagamento e que não sofrem tanto com a crise.”, complementa.

Mas e a questão do home office? A possível adoção permanente de trabalho remoto por algumas empresas não deve reduzir a demanda por escritórios?

A RBR acredita que de fato deve haver algum impacto, mas não é possível precisar o tamanho dele. Ainda assim, acha que as empresas que adotarem o home office não devem fazê-lo mais do que algumas vezes por semana.

Além disso, as empresas devem continuar com a necessidade de ter uma sede, “até porque é muito difícil formar uma cultura empresarial à distância”, diz Santos. Já os escritórios provavelmente precisarão de mais espaço entre as pessoas.

Ou seja, no fim das contas, ou as empresas vão precisar de escritórios maiores, ou manterão as áreas, rotacionando os funcionários em home office (no que a demanda permaneceria a mesma).

Outra questão é o custo: já existem discussões sobre a possível necessidade de as empresas pagarem parte dos custos domésticos dos empregados que trabalham em casa. Fora os custos de mudança para um espaço menor.

Galpões logísticos

Número de fundos monitorados: 21 (13 fundos do IFIX e oito fora do IFIX)

Valor patrimonial dos fundos: R$ 12,9 bilhões

Valor de mercado: R$ 14 bilhões

VM > VP

Valor de mercado supera o valor patrimonial em 8,5%

A gestora considera que os fundos de galpões logísticos já estão negociando acima do preço justo, tanto na comparação entre valor de mercado e valor patrimonial quanto no custo de reposição. “Entendemos que está caro”, diz Bruno Santos.

Ele reforça que, para a RBR, um preço atrativo é aquele que considera não só os dividendos futuros como também o potencial de valorização dos imóveis. E o que a gestora entende é que, se os imóveis logísticos estão pagando bons dividendos e estão caros, então não têm grande potencial de valorização.

Para Santos, os fundos de galpões estão valorizados não tanto pela resiliência do e-commerce durante a crise, mas porque boa parte dos imóveis desses FII têm locações com contratos atípicos, que são considerados mais seguros em tempos de crise.

“Entre os inquilinos dos imóveis logísticos, apenas cerca de um quarto são empresas que trabalham com e-commerce. Quanto aos demais locatários, tenho dificuldade de achar que a demanda por espaços logísticos vai aumentar em uma recessão”, diz o gestor.

Os contratos atípicos têm longo prazo - em geral de dez anos - e não preveem revisional de aluguel. O rendimento é apenas corrigido pela inflação. Assim, os dividendos são previsíveis por mais tempo, o que é interessante se existe risco de vacância ou de os aluguéis não subirem.

Já os contratos típicos em geral são de cinco anos, com uma revisional de aluguel no meio do contrato, além da correção pela inflação. E na hora da revisional, o aluguel pode tanto subir quanto cair, dependendo das condições de mercado. Esses contratos tendem a ser mais interessantes quando se espera um mercado aquecido com aluguéis em alta.

Shopping centers

Número de fundos monitorados: 18 (15 fundos do IFIX e três fora do IFIX)

Valor patrimonial dos fundos: R$ 12,8 bilhões

Valor de mercado: R$ 12 bilhões

VM < VP

Valor patrimonial supera o valor de mercado em 6,6%

Os FII de shopping centers foram os mais impactados pela crise, uma vez que os shoppings precisaram suspender as atividades como parte das medidas de isolamento social implementadas pelo poder público. Isso derrubou as receitas dos fundos, muito atreladas às vendas, e ameaçou a sobrevivência dos inquilinos.

Com isso, as cotas realmente sofreram um bocado na bolsa e os fundos acabaram ficando baratos diante do valor dos seus ativos. Porém, para a RBR, isso não foi o suficiente para deixá-los atrativos, uma vez que o risco ainda é alto.

“Já estamos vendo a reabertura gradual dos shoppings, mas ainda há muitas variáveis incertas. Quanto tempo vai levar para reabrir tudo? Será que eles não podem fechar de novo? Quantos lojistas não vão resistir e vão acabar quebrando?”, questiona Bruno Santos.

O gestor lembra que os inquilinos de shoppings em geral são lojistas com pouco capital de giro, normalmente em torno de 20 a 30 dias, o que dificulta nas crises.

Ele conta que a RBR tinha alguns fundos de shoppings no portfólio do seu fundo multiestratégia, que se desvalorizaram com a queda dos mercados. A opção da gestora foi não vender, mas também não aumentar a posição. “O risco-retorno ficou melhor nos segmentos corporativo e de recebíveis imobiliários”, diz Santos.

Recebíveis imobiliários

Número de fundos monitorados: 27 (18 fundos do IFIX e nove fora do IFIX) Valor patrimonial dos fundos: R$ 18,2 bilhões

Valor de mercado: R$ 18,1 bilhões

VM < VP

Valor patrimonial supera o valor de mercado em 0,5%

Para a RBR, este é o segmento mais resiliente de todos, e o menos arriscado no atual momento. Os fundos de papel, como são conhecidos os fundos de renda fixa lastreada em ativos imobiliários, como os Certificados de Recebíveis Imobiliários (CRI), também são considerados baratos e atrativos pela gestora.

Os títulos têm os imóveis como garantia, e se algum devedor tiver dificuldade de pagar, é possível aumentar as garantias ou renegociar de forma a adiar amortizações ou baixar juros. “As boas operações não estão tendo problemas”, assegura Bruno Santos.

Ele lembra, no entanto, que apesar da previsibilidade dos rendimentos, estes tendem a reduzir com a queda da Selic e da inflação, uma vez que os títulos geralmente são atrelados ou a uma taxa de juros ou a um índice de preços.

“Mas, na média, os fundos de CRI estavam pagando, em abril, algo como 7% ao ano, líquido de IR”, diz o gestor. Isso é quase 250% do CDI hoje.

Além da previsibilidade dos dividendos e das garantias, outro fator que torna o segmento atrativo é a alta diversificação dos fundos. “E quando o assunto é crédito privado, quanto maior a diversificação, melhor”, diz o sócio da RBR.

Para ele, os fundos imobiliários de papel com crédito high grade (menor risco de crédito e boa classificação de risco) deveriam ser o primeiro passo do investidor que está começando a diversificar para além da renda fixa conservadora de baixo risco.

E quanto ao aumento do risco de crédito em uma economia em recessão? “Depende muito do tipo de operação. No caso do CRI, o imóvel é a garantia, que também pode incluir os contratos de locação do imóvel. Isso reduz muito o risco de crédito”, diz Santos.

Ele conta que a RBR foca muito em analisar o imóvel que serve como garantia, e concentra 70% das suas operações de crédito no mercado imobiliário de São Paulo.

Um café e um pão na chapa na bolsa: Ibovespa tenta continuar escapando de Trump em dia de payroll e Powell

Mercados internacionais continuam reagindo negativamente a Trump; Ibovespa passou incólume ontem

Cardápio das tarifas de Trump: Ibovespa leva vantagem e ações brasileiras se tornam boas opções no menu da bolsa

O mais importante é que, se você ainda não tem ações brasileiras na carteira, esse me parece um momento oportuno para começar a fazer isso

Petrobras (PETR4) e Vale (VALE3) perdem juntas R$ 26 bilhões em valor de mercado e a culpa é de Trump

Enquanto a petroleira sofreu com a forte desvalorização do petróleo no mercado internacional, a mineradora sentiu os efeitos da queda dos preços do minério de ferro

Bitcoin (BTC) em queda — como as tarifas de Trump sacudiram o mercado cripto e o que fazer agora

Após as tarifas do Dia da Liberdade de Donald Trump, o mercado de criptomoedas registrou forte queda, com o bitcoin (BTC) recuando 5,85%, mas grande parte dos ativos digitais conseguiu sustentar valores em suportes relativamente elevados

Com portfólio do RELG11 na mira, fundo imobiliário GGRC11 anuncia emissão de cotas milionária — e já avisou que quer comprar ainda mais imóveis

A operação do GGRC11 faz parte do pagamento pelo portfólio completo do RELG11, que ainda está em fase de negociações

Obrigado, Trump! Dólar vai à mínima e cai a R$ 5,59 após tarifaço e com recessão dos EUA no horizonte

A moeda norte-americana perdeu força no mundo inteiro nesta quinta-feira (3) à medida que os investidores recalculam rotas após Dia da Libertação

O Dia depois da Libertação: bolsas globais reagem em queda generalizada às tarifas de Trump; nos EUA, Apple tomba mais de 9%

O Dia depois da Libertação não parece estar indo como Trump imaginou: Wall Street reage em queda forte e Ibovespa tem leve alta

Trump Day: Mesmo com Brasil ‘poupado’ na guerra comercial, Ibovespa fica a reboque em sangria das bolsas internacionais

Mercados internacionais reagem em forte queda ao tarifaço amplo, geral e irrestrito imposto por Trump aos parceiros comerciais dos EUA

Como declarar imóveis no imposto de renda 2025, incluindo compra, venda e doação

A posse de imóveis ou a obtenção de lucro com a venda de um imóvel em 2025 podem obrigar o contribuinte a declarar; mas qualquer um que entregue a declaração deve informar a posse ou transações feitas com bens imóveis

Tarifas de Trump levam caos a Nova York: no mercado futuro, Dow Jones perde mais de 1 mil pontos, S&P 500 cai mais de 3% e Nasdaq recua 4,5%; ouro dispara

Nas negociações regulares, as principais índices de Wall Street terminaram o dia com ganhos na expectativa de que o presidente norte-americano anunciasse um plano mais brando de tarifas

Rodolfo Amstalden: Nos tempos modernos, existe ERP (prêmio de risco) de qualidade no Brasil?

As ações domésticas pagam um prêmio suficiente para remunerar o risco adicional em relação à renda fixa?

Efeito Trump? Dólar fica em segundo plano e investidores buscam outras moedas para investir; euro e libra são preferência

Pessimismo em relação à moeda norte-americana toma conta do mercado à medida que as tarifas de Trump se tornam realidade

Em busca de zerar a vacância do fundo imobiliário, VPPR11 anuncia mais um contrato de locação de imóvel em Alphaville

Este é o segundo anúncio de locação de ativos do VPPR11 nesta semana. O FII recentemente lidou com a substituição da gestora XP Asset para a V2 Investimentos

Brasil não aguarda tarifas de Trump de braços cruzados: o último passo do Congresso antes do Dia da Libertação dos EUA

Enquanto o Ibovespa andou com as próprias pernas, o Congresso preparava um projeto de lei para se defender de tarifas recíprocas

Natura &Co é avaliada em mais de R$ 15 bilhões, em mais um passo no processo de reestruturação — ações caem 27% no ano

No processo de simplificação corporativa após massacre na bolsa, Natura &Co divulgou a avaliação do patrimônio líquido da empresa

Após mudança de nome e ticker, FII V2 Prime Properties ganha novo inquilino em imóvel em Alphaville — e cotistas comemoram

A mudança do XP Properties (XPPR11) para V2 Prime Properties (VPPR11) veio acompanhada de uma nova gestora, que chega com novidades para o bolso dos cotistas

Após problema com inadimplência, inquilina encerra contrato de locação do FII GLOG11 — mas cotistas (ainda) não vão sentir impactos no bolso

Essa não é a primeira vez que o GLOG11 enfrenta problemas de inadimplência com a inquilina: em 2023, a companhia deixou de pagar diversas parcelas do aluguel de um galpão em Pernambuco

Dólar dispara com novas ameaças comerciais de Trump: veja como buscar lucros de até dólar +10% ao ano nesse cenário

O tarifaço promovido por Donald Trump, presidente dos EUA, levou o dólar a R$ 5,76 na última semana – mas há como buscar lucros nesse cenário; veja como

Em busca de proteção: Ibovespa tenta aproveitar melhora das bolsas internacionais na véspera do ‘Dia D’ de Donald Trump

Depois de terminar março entre os melhores investimentos do mês, Ibovespa se prepara para nova rodada da guerra comercial de Trump

Tarifaço de Trump aciona modo cautela e faz do ouro um dos melhores investimentos de março; IFIX e Ibovespa fecham o pódio

Mudanças nos Estados Unidos também impulsionam a renda variável brasileira, com estrangeiros voltando a olhar para os mercados emergentes em meio às incertezas na terra do Tio Sam

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP