Mudança no Tesouro Direto melhorou retorno do Tesouro Selic, mas título ainda pode perder da poupança em algumas ocasiões

Pelos meus cálculos (e os de outras pessoas), Tesouro Selic ainda perde da poupança em situações específicas, mas já apresenta vantagem em mais cenários

A redução do spread entre as taxas de compra e venda do Tesouro Selic feita pelo Tesouro Nacional anunciada na quinta-feira (4) à noite foi muito bem-vinda pelos investidores. De fato, a redução da diferença entre as taxas de compra e venda do título mais conservador do Tesouro Direto de 0,04 ponto percentual para 0,01 ponto percentual melhorou o retorno do papel. Mas será que o título agora ganha da poupança em qualquer cenário?

A iniciativa do Tesouro Nacional é bacana, pois representa uma vitória para o investidor. Ela vem na esteira de uma matéria que eu publiquei aqui no Seu Dinheiro, baseada em queixas de investidores, mostrando que o Tesouro Selic perdia da poupança nas respectivas datas de aniversário desta quando resgatado antecipadamente em prazos inferiores a seis meses.

Como nesses casos a alíquota de IR é a mais alta (22,5%) e o spread entre compra e venda era elevado, o título não tinha fôlego para bater a poupança quando esta completava mês cheio, apenas nas datas "quebradas".

Pior que isso: se o título fosse vendido menos de dez dias depois da compra - ao menos no caso do Tesouro Selic 2025, o único à venda atualmente - o investidor teria retorno negativo!

O Tesouro Nacional se pronunciou, justificando que o spread é necessário por questões técnicas, para manter a estabilidade da plataforma de negociação e evitar perdas ao Tesouro. Mas reconheceu o problema e disse estar buscando uma solução. Meus olhos brilharam.

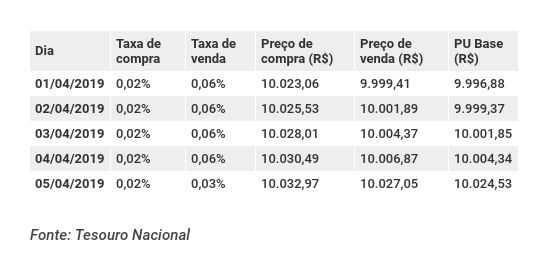

Ontem à noite, divulgou uma nota com o anúncio de que o spread tinha sido cortado, de 0,04 ponto percentual, o valor máximo praticado até então, para 0,01. Assim, o Tesouro Selic 2025, que era adquirido a uma taxa de Selic mais 0,02% e vendido a uma taxa de Selic mais 0,06% passou, a partir desta sexta (05), a ser vendido por uma taxa de Selic mais 0,03%.

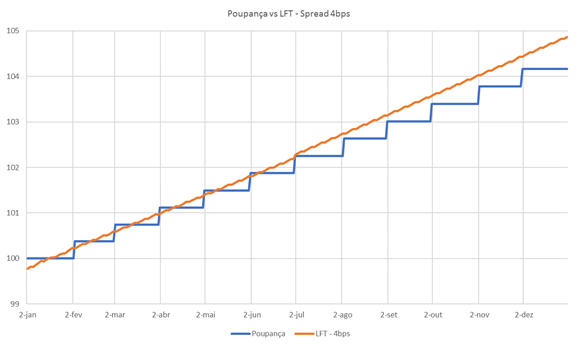

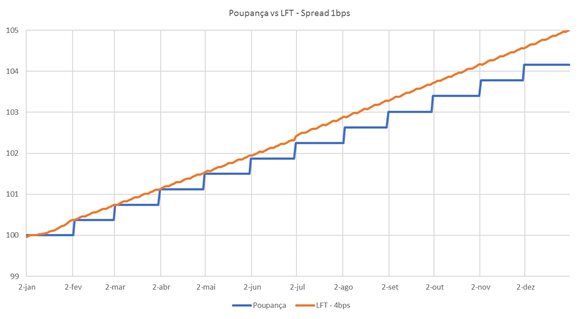

O Tesouro Nacional me enviou dois gráficos, uma espécie de antes e depois da redução do spread:

Antes

Depois

Repare que o retorno da poupança, por ser mensal, faz uma escadinha, enquanto o retorno do Tesouro Selic é contínuo, posto que é diário.

Em ambas as simulações, foi considerada uma Selic constante igual à meta atual, igual a 6,5% ao ano. No entanto, foram desconsiderados feriados, quando os títulos públicos não têm rentabilidade, para ficar o mais genérico possível.

O motivo é que, dependendo da data da compra do título, o investidor pega janelas diferentes de feriados, podendo ter retornos distintos em prazos equivalentes.

Por exemplo, um título comprado em 4 de junho de 2018 e vendido em 4 de dezembro do mesmo ano pode ter um retorno diferente de um título comprado em 10 de outubro de 2018 e vendido em 10 de abril de 2019, muito embora o prazo da aplicação seja o mesmo (seis meses).

Segundo o Tesouro Nacional, é verdade que quando o spread praticado era de 0,04 pontos percentuais, o Tesouro Selic não necessariamente era mais rentável que a poupança em todos os dias dos primeiros meses da aplicação, alternando momentos de melhor rentabilidade com momentos de pior rentabilidade, dependendo da data de resgate do investimento. Você pode verificar isso no primeiro gráfico.

Antes da mudança do spread, o retorno do Tesouro Selic era inferior ao da poupança até duas semanas após a data de aniversário desta, passando a ganhar da caderneta nas duas últimas semanas do mês.

Os motivos para tal diferença seriam o spread, a taxa de custódia e o imposto de renda de alíquota elevada no curto prazo, conforme eu já havia apontado na minha reportagem anterior.

Após a mudança do spread, como mostra o gráfico de baixo, o retorno do Tesouro Selic ou está superior ao da caderneta, entre uma data de aniversário e outra, ou está mais ou menos igual, nas datas de aniversário, ao menos nos primeiros meses. Apenas nos primeiros três dias, o Tesouro Selic tem performance pior.

A partir do quinto mês, mais ou menos, o Tesouro Selic se torna vantajoso em todas as datas, e esta vantagem em relação à poupança passa a crescer cada vez mais até a data de vencimento do título.

Mas o Tesouro Selic está mesmo ganhando da poupança em qualquer prazo?

A medida do Tesouro Nacional de fato trouxe melhorias. Uma delas foi bastante significativa: agora está levando bem menos tempo para o Tesouro Selic começar a dar retorno positivo. Se antes levava 10 dias para que o investidor conseguisse vender o título sem ter perdas nominais, os preços divulgados pelo Tesouro nesta sexta mostram que agora o prazo caiu para três dias. Nada mau.

Agora, apesar de os gráficos do Tesouro Nacional mostrarem que o Tesouro Selic está mais rentável que a poupança em qualquer prazo, parece que não é bem assim. Eu fiz umas simulações que constatam que de fato melhorou, mas que o Tesouro Selic ainda perde da poupança em certas circunstâncias bem específicas.

Outros especialistas que acompanham o tema fizeram cálculos constataram o mesmo resultado, como o Luiz Rogé, especialista em renda fixa (ele já escreveu sobre o problema dos spreads do Tesouro Direto em uma coluna especial para o Seu Dinheiro), e outros investidores atentos, como este youtuber.

Primeiro vamos ver como ficaria daqui para frente, para alguém que comprasse um Tesouro Selic hoje, 5 de abril de 2019, investindo mil reais, para ser didática. O único título desse tipo disponível no Tesouro Direto é o que vence em 2025.

Usando a própria calculadora do programa e os dados fornecidos pelo Tesouro Direto para retorno mensal da poupança (0,3715% ao mês) e Selic diária (over) de 6,40%, eu simulei duas situações, considerando uma Selic constante: uma com a Selic igual à meta de 6,50% ao ano e outra com a Selic igual à Selic diária de 6,40% ao ano, uma vez que é a Selic diária que indexa o Tesouro Selic. As tabelas a seguir mostram quanto o investidor teria na poupança nas suas datas de aniversário contra o que ele resgataria, líquido, no Tesouro Selic:

Repare que, considerada a Selic de 6,50% ao ano, o Tesouro Selic só começa a ganhar mesmo da poupança a partir do quarto mês. No primeiro mês, perde. E no segundo e terceiro meses fica mais ou menos a mesma coisa. Só que se considerarmos a Selic over, a vantagem só começa a aparecer mesmo no quinto mês.

E para quem já tinha Tesouro Selic na carteira?

Outra questão que precisamos abordar é a do estoque. Como ficam as pessoas que já compraram Tesouro Selic antes? Considerando o Tesouro Selic 2025, que só tem histórico de preços a partir de 2019, alguém que o tivesse adquirido em 5 de fevereiro, dois meses atrás, teria, se o vendesse hoje (já como o novo spread), um retorno líquido de 0,71%, enquanto que a poupança, no mesmo prazo, rendeu 0,74%. Estou considerando aqui não a simulação do site do Tesouro Direto, mas sim os preços históricos divulgados na seção "Balanços e Estatísticas" do site do programa.

Fiz também umas simulações para uma venda que ocorresse apenas no futuro usando a calculadora do Tesouro Direto, com os mesmos critérios da simulação anterior, mas considerando 5 de fevereiro de 2019 como a data de compra. O resultado foi o seguinte:

Ou seja, considerando a Selic meta, o Tesouro Selic comprado antes da mudança só começa a ganhar da poupança a partir do quinto mês. Já considerando a Selic over, o problema continua o mesmo de antes: só depois de seis meses, vencida a alíquota de 22,5%, é que o Tesouro Selic passa a ganhar da poupança. Não considerei uma aplicação de um mês porque esta teria se dado ainda com o spread antigo. Em outras palavras, para os títulos em estoque, a situação está um pouquinho pior que para os títulos comprados a partir de agora.

Conclusão e resposta do Tesouro Nacional

Comparei com estranheza os meus resultados com os gráficos do Tesouro Nacional e concluí que, dada a proximidade do retorno do Tesouro Selic com a remuneração da poupança em datas de aniversário, as duas rentabilidades aparecem no segundo gráfico como equivalentes nessas ocasiões.

Em outras palavras, por arredondamento até daria para dizer que a rentabilidade das duas aplicações é a mesma nas datas de aniversário da poupança (ao menos depois do primeiro mês), enquanto que, nas demais datas, o Tesouro Selic ganha da caderneta por ter rentabilidade diária.

Conversei na tarde desta sexta-feira (5) com técnicos do Tesouro Nacional que me disseram que de fato o retorno do Tesouro Selic ainda pode ficar um pouco abaixo da poupança em alguns poucos dias específicos nos primeiros meses, mas que a redução do spread de fato potencializou o retorno do Tesouro Selic no curto prazo.

Eles me explicaram, ainda, que nunca viram esses retornos eventualmente menores no curto prazo como um problema, pois a intenção não é que o Tesouro Selic renda mais que a poupança em absolutamente qualquer prazo. Mas sim que o Tesouro Direto atue como ferramenta de educação financeira que possibilita ao investidor ganhar retornos cada vez maiores à medida em que o tempo passa - o que de fato acontece e não ocorre na poupança.

"A gente nunca enxergou a rentabilidade menor nos primeiros meses como um problema. No caso de uma reserva de emergência, se o investidor não precisar resgatá-la nos três primeiros meses, por exemplo, ele vai ter chance de ganhar muito mais num prazo maior", me disse um dos técnicos.

Ainda segundo os técnicos do Tesouro, eles já estavam cientes desta questão envolvendo o spread, mas não foi possível fazer alterações antes por questões técnicas, pois havia "restrições no sistema".

Vitória do investidor

Sem dúvida a mudança anunciada pelo Tesouro Nacional foi uma vitória para o investidor. De maneira geral, agora ou o Tesouro Selic ganha da poupança ou dá uma rentabilidade próxima à da caderneta, dependendo da data de aplicação e de resgate. Ou seja, agora, de fato, o investidor de Tesouro Selic não está mais perdendo deslavadamente para a poupança, o que é ótimo.

Só não dá para afirmar, genérica e categoricamente como nós jornalistas e educadores financeiros gostamos de fazer, que "dá para trocar poupança por Tesouro Selic de olhos fechados porque sempre rende mais". Às vezes bem que a gente gostaria de uma receita de bolo, uma regra de bolso, mas não é bem assim.

Daqui para frente, você pode até manter a sua reserva de emergência no Tesouro Selic, desde que esteja disposto a ganhar mais ou menos o mesmo que a poupança (ou um pouquinho menos, como as contas mostram) em certos prazos específicos. Para quem está de olho na segurança de um título com garantia do governo e a facilidade de aplicar por conta própria no Tesouro Direto, é uma possibilidade.

Mas você também pode optar por fatiar a sua reserva de emergência. Deixar uma parte pequena na poupança, outra em fundo de renda fixa conservadora ou CDB com liquidez diária e outra em Tesouro Selic para prazos maiores, por exemplo. Ou então deixar tudo num fundo longo, se você não estiver muito "a fim de pensar".

Agora ao questionamento: será que a próxima etapa não deveria ser dar um novo corte na taxa de custódia do Tesouro Direto? Perguntados sobre isso, os técnicos do Tesouro disseram que sempre estão monitorando essa possibilidade e debatendo essa questão com a B3, responsável pela custódia do Tesouro Direto. Segundo eles, há sempre uma busca pelo equilíbrio, considerando todos os custos que a B3 tem pelo serviço, mas que a partir do momento em que o programa cresce, a probabilidade de ter um ajuste aumenta.

*A matéria foi atualizada após conversa da repórter com representantes do Tesouro Nacional na sexta-feira (5) por volta de 15h30.

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP