É hora de ir às compras (literalmente)? Ações de shoppings estão entre as apostas de analistas e gestores

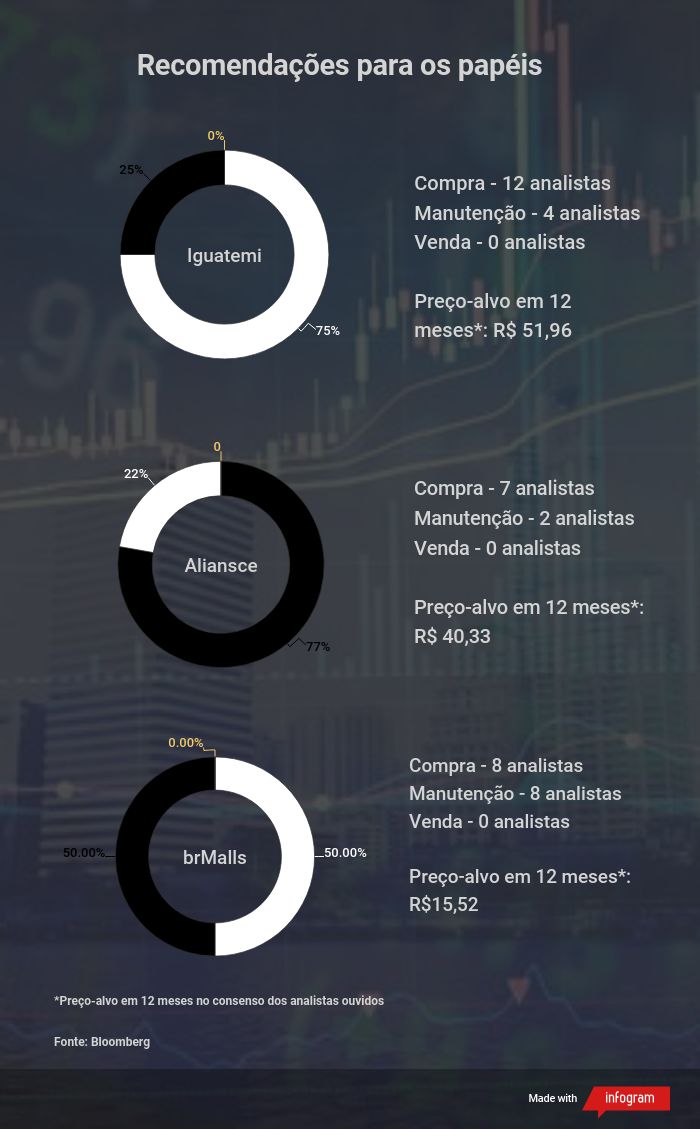

Entre as queridinhas do setor estão as ações da Iguatemi, brMalls e Aliansce Sonae, que possuem a maior quantidade de recomendações de compra, segundo os analistas ouvidos pela Bloomberg

Quem nasceu ali nos anos 80 e 90 em Brasília conheceu bem de perto o tal do parque "Divertilândia", que ficava em um shopping bastante conhecido da capital. Com estilo parecido a um parque de diversões com várias máquinas de fliperama, simuladores e bate-bate, ele era uma das minhas principais alegrias ao perambular pelos corredores do espaçoso lugar.

Depois de um tempo o "Divertilância" acabou morrendo e no seu lugar surgiu o "Hot Zone" que está lá até hoje. Em seguida, vieram outros empreendimentos para tornar a experiência do shopping cada vez mais completa. Exposições importantes como a do "Corpo" que rodou o Brasil alguns anos atrás, shows no meio da praça central, um cinema mais premium com poltrona que deita, entre outras coisas.

Ao contrário do que apostou muita gente, nem mesmo o desenvolvimento do comércio eletrônico fez com que os shoppings desaparecessem. Eu mesma continuo uma fã. Mas não é só em termos de oferta de serviços que os shoppings vêm chamando a atenção. Os analistas e gestores estão de olho no potencial que esse segmento pode voltar a ter.

Deixado de lado

As ações de shoppings passaram um tempo sem receber muita atenção, especialmente porque, no período pré-recessão, os shoppings estavam protegidos pela inflação e quando veio a crise tudo isso mudou.

Quem explica é André Vainer, sócio-fundador e CIO da Athena Capital, que escreveu uma carta semestral falando unicamente sobre o tema. Hoje, as principais posições da gestora estão no segmento, com papéis como Aliansce Sonae (código ALSO3) e Jereissati Participações (código JPSA3).

Segundo o especialista, com a crise os estabelecimentos tiveram que renegociar os contratos para abaixo da inflação, o que acabou criando uma distorção na avaliação de quanto verdadeiramente valiam as empresas, o chamado valuation.

Leia Também

"Agora, esperamos um crescimento acima da inflação. Não há mais oferta em excesso. O poder de barganha para negociar com os lojistas é maior com os juros mais baixos. Além disso, o nível de alavancagem está no menor patamar dos últimos cinco anos, o que permite um crescimento mais saudável das companhias", destaca Vainer.

Outro ponto interessante é que por aqui os shoppings ainda são muito fortes. O gestor pondera que, ao contrário dos Estados Unidos, aqui eles estão localizados nos grandes centros urbanos e possuem um público que não tem como foco unicamente o consumo, mas enxergam também no shopping uma opção de lazer e entretenimento. A situação é bem diferente da que vivem os norte-americanos.

As queridinhas dos analistas

Ao analisar as ações das companhias com base nas recomendações de compra, manutenção ou venda dos analistas ouvidos pela Bloomberg, as preferidas são as da Iguatemi (IGTA3), Aliansce Sonae (que recentemente mudou o código para ALSO3) e BRMalls (BRML3).

Mas o que será que esses papéis possuem de especial? Fui atrás de relatórios e conversei com analistas para entender os principais indicadores que têm chamado a atenção. O resultado, você confere a seguir:

Iguatemi: olho no retorno

Na hora de olhar para a gigante Iguatemi (IGTA3) que possui 17 shoppings em seu portfólio e uma área bruta (ABL) total de 758 mil m², um dos pontos que chamam a atenção é a taxa interna de retorno do investimento.

A preferidinha dos analistas também na lista dos top 5 papéis do Itaú BBA. De acordo com os analistas, as ações da administradora de shoppings poderiam ser as mais beneficiadas com maiores quedas nas taxas de juros.

Para o banco, as ações podem chegar a R$ 57,00. O montante representaria uma valorização de 24,3%, com relação ao valor de fechamento do pregão da última sexta-feira (30).

Os especialistas destacam que o principal motivo é que os papéis estão sendo negociados a uma taxa interna de investimento (TIR) de 6,8%, o que oferece um prêmio maior em relação à média das empresas do setor que estão trabalhando com TIRs de 6,5%.

Mas não é só isso. A administradora de shopping conseguiu ter a maior alta entre os seus concorrentes nas vendas nas mesmas lojas (SSS, na sigla em inglês), que passaram de -1,9% no segundo trimestre de 2018 para 6,9% no mesmo período deste ano e que ficou à frente de concorrentes como a Multiplan com 6,7% e a Aliansce com 4,5%.

Outro ponto é que há uma grande expectativa do mercado com relação ao seu projeto de marketplace (plataforma online capaz de reunir em um só lugar lojas de vários segmentos), conhecida como Iguatemi365.

Na prática, a ideia é que ela irá oferecer desde curadoria de moda até a possibilidade de comprar em lojas de marcas voltadas para o público mais A/B.

O projeto está em fase de testes, mas pode ser uma das apostas, juntamente com a parceira feita com a iFood. O interessante é que o acordo pode trazer venda marginal porque costuma ter uma ociosidade grande no período da noite durante a semana.

Aliansce Sonae: um casamento e tanto

A união recente da empresa com a antiga rival, a Sonae, aumentou e muito as expectativas dos analistas com a fusão das duas companhias. Mas não foi só isso.

Na opinião do banco Credit Suisse em relatório divulgado a clientes, a performance da empresa em termos de receita no segundo trimestre foi considerada "estelar" e uma "excelente surpresa" para os analistas da instituição que fazem a cobertura dos papéis. A ação permanece com a recomendação de compra.

De acordo com os últimos resultados da companhia, a Aliansce reportou um lucro líquido de R$ 37,3 milhões no segundo trimestre deste ano. Na avaliação do banco Credit Suisse, a parte operacional da companhia continua sólida e entre os destaques está o fato de que as vendas nas mesmas lojas (SSS, na sigla em inglês) aumentaram 4,5%, ante o mesmo período do ano passado.

Logo, isso demonstra uma maior produtividade da empresa. Outro ponto que obteve melhora foi o de aluguel nas mesmas lojas (SSR) que expandiu 8,9% em relação ao mesmo período do ano anterior, o que mostra que a variação das receitas de aluguel descontando o efeito do fechamento e abertura de novas lojas aumentou.

O banco ainda destaca como um dos pontos positivos o fato de que o fluxo de caixa proveniente das operações (FFO) teve um crescimento de 19,1% em relação ao mesmo período de 2018 e que alcançou o patamar de R$ 67 milhões, o que é extremamente positivo para o segmento de shoppings.

Mas, na opinião dos analistas, a chave do resultado está no fato de que as receitas aumentaram acima de dois dígitos (10,9%) ante o primeiro trimestre e que os custos foram reduzidos, assim como a inadimplência líquida também diminuiu durante o período.

E os bons resultados podem fazer com que o preço-alvo das ações em 12 meses chegue em R$ 40,33.

brMalls: "garage sale" e melhorias operacionais

Outra que está na lista são as ações da brMalls (BRML3). Depois de concluir a venda de participações em sete shoppings para o fundo imobiliário administrado pelo BTG, a companhia mostra que está a fim de fazer uma reciclagem em seu portfólio.

De acordo com alguns analistas que cobrem o setor, a expectativa é que mais dois ativos sejam vendidos, os shoppings São Luís e o Via Brasil.

Mas não é só a renovação do portfólio que vem chamando a atenção. Além de ter apresentado um aumento de 9,0% na receita líquida, de 17,7% no lucro líquido, a companhia fez uma parceria no começo deste mês com o Mercado Livre.

A ideia é conectar os empreendimentos ao varejo online. Com isso, os clientes poderão comprar produtos nos shoppings da brMalls por meio da plataforma do Mercado Livre. Toda a parte de logística será feita pela startup Delivery Center, que a gigante do setor de shoppings adquiriu uma participação.

Para Ilan Arbetman, analista da Ativa Investimentos, o interessante é que a parceria com o Mercado Livre pode trazer um poder operacional ainda maior à brMalls, especialmente pelo fato de que o gigante de entregas já possui um processo logístico bastante eficaz.

Na visão do especialista, isso ajudaria a diluir os custos com os estoques por meio de um melhor aproveitamento de espaços, e consequentemente poderia melhorar a eficiência operacional da empresa.

Ao olhar os números da administradora, as vendas nas mesmas lojas (SSS) também foram bastante positivas. Elas saltaram para 4,6% no segundo trimestre, ante os 1,5% do primeiro trimestre do ano. No mesmo período do ano passado, o indicador fechou negativo em 1,3%.

Já os aluguéis nas mesmas lojas (SSR) ficaram em 9,9% no segundo trimestre, ante os 5,7% no primeiro trimestre. O indicador também terminou o trimestre do ano passado negativo em 1,1%.

Se continuar com os bons números, a expectativa é que os papéis cheguem ao preço-alvo de R$ 15,52 em até 12 meses, segundo os analistas consultados pela Bloomberg.

Uma comparação entre as gigantes

E para quem vai fazer uma análise comparativa das empresas consideradas queridinhas dos gestores no segmento, uma opção é olhar indicadores que mostram a eficiência da empresa.

Ao verificar a margem líquida obtida com os dados fornecidos no balanço do segundo trimestre de 2019, a vencedora no quesito lucratividade é a brMalls (BRML3), com margem de 121,9%, seguida pelos papéis da Iguatemi (IGTA3), com margem de 34,8%.

Mas não é só isso que o investidor precisa olhar. Outro ponto que chama a atenção é o retorno sobre o patrimônio líquido (ROE) nos últimos 12 meses. Ao olhar os números, a companhia que vem criando a maior quantidade de valor com o patrimônio líquido é mais uma vez a brMalls, com 13,1%.

Na segunda colocação estão as ações da Iguatemi, com 8,9%. Na prática, quanto maior o ROE, maior é a eficiência que ela possui em gerar valor com o patrimônio dos sócios, o que é bastante interessante em termos de rentabilidade para os acionistas.

Atenção aos números

No quesito preço/lucro (P/E), a situação também não é muito diferente. O indicador mostra quantos anos seriam necessários para recuperar o preço pago com as ações, com base nos lucros apresentados pela empresa.

Uma olhada nos números diz que a empresa com o menor índice Preço/Lucro é a brMalls. Segundo os cálculos com base no fechamento de quinta-feira (29), seriam necessários 7,72 anos para que o acionista recuperasse o preço pago.

Em segundo lugar na fila estariam as ações da Iguatemi, em que o acionista levaria cerca de 31,33 anos para reaver o montante investido.

Ou seja, na prática seria mais interessante adquirir as ações da brMalls, por conta do tempo que o acionista levaria para obter de volta o preço pago pelo papel.

Ainda que os números da brMalls sejam bastante interessantes, uma das possíveis razões para que a preferência dos analistas pelos papéis da Iguatemi é a possibilidade que a empresa tem de crescer, em relação ao seu principal concorrente.

Outro ponto está no fato de que o lançamento de um marketplace pode fazer com que a companhia ganhe marginalmente com um segmento bastante focado no mercado de luxo. E com isso, talvez repetir o sucesso de plataformas estrangeiras, como a Farfatech - que se transformou em um império no quesito luxo e riqueza no mundo.

Vale (VALE3) garante R$ 1 bilhão em acordo de joint venture na Aliança Energia e aumenta expectativa de dividendos polpudos

Com a transação, a mineradora receberá cerca de US$ 1 bilhão e terá 30% da nova empresa, enquanto a GIP ficará com 70%

Trump preocupa mais do que fiscal no Brasil: Rodolfo Amstalden, sócio da Empiricus, escolhe suas ações vitoriosas em meio aos riscos

No episódio do podcast Touros e Ursos desta semana, o sócio-fundador da Empiricus, Rodolfo Amstalden, fala sobre a alta surpreendente do Ibovespa no primeiro trimestre e quais são os riscos que podem frear a bolsa brasileira

Michael Klein de volta ao conselho da Casas Bahia (BHIA3): Empresário quer assumir o comando do colegiado da varejista; ações sobem forte na B3

Além de sua volta ao conselho, Klein também propõe a destituição de dois membros atuais do colegiado da varejista

Ex-CEO da Americanas (AMER3) na mira do MPF: Procuradoria denuncia 13 antigos executivos da varejista após fraude multibilionária

Miguel Gutierrez é descrito como o principal responsável pelo rombo na varejista, denunciado por crimes como insider trading, manipulação e organização criminosa

Mais valor ao acionista: Oncoclínicas (ONCO3) dispara quase 20% na B3 em meio a recompra de ações

O programa de aquisição de papéis ONCO3 foi anunciado dias após um balanço aquém das expectativas no quarto trimestre de 2024

Ainda dá para ganhar com as ações do Banco do Brasil (BBAS3) e BTG Pactual (BPAC11)? Não o suficiente para animar o JP Morgan

O banco norte-americano rebaixou a recomendação para os papéis BBAS3 e BPAC11, de “outperform” (equivalente à compra) para a atual classificação neutra

Casas Bahia (BHIA3) quer pílula de veneno para bloquear ofertas hostis de tomada de controle; ação quadruplica de valor em março

A varejista propôs uma alteração do estatuto para incluir disposições sobre uma poison pill dias após Rafael Ferri atingir uma participação de cerca de 5%

Tanure vai virar o alto escalão do Pão de Açúcar de ponta cabeça? Trustee propõe mudanças no conselho; ações PCAR3 disparam na B3

A gestora quer propor mudanças na administração em busca de uma “maior eficiência e redução de custos” — a começar pela destituição dos atuais conselheiros

Não é a Vale (VALE3): BTG recomenda compra de ação de mineradora que pode subir quase 70% na B3 e está fora do radar do mercado

Para o BTG Pactual, essa mineradora conseguiu virar o jogo em suas finanças e agora oferece um retorno potencial atraente para os investidores; veja qual é o papel

TIM (TIMS3) anuncia pagamento de mais de R$ 2 bilhões em dividendos; veja quem tem direito e quando a bolada cai na conta

Além dos proventos, empresa anunciou também grupamento, seguido de desdobramento das suas ações

Nem tudo é verdade: Ibovespa reage a balanços e dados de emprego em dia de PCE nos EUA

O PCE, como é conhecido o índice de gastos com consumo pessoal nos EUA, é o dado de inflação preferido do Fed para pautar sua política monetária

Não existe almoço grátis no mercado financeiro: verdades e mentiras que te contam sobre diversificação

A diversificação é uma arma importante para qualquer investidor: ajuda a diluir os riscos e aumenta as chances de você ter na carteira um ativo vencedor, mas essa estratégia não é gratuita

Após virar pó na bolsa, Dotz (DOTZ3) tem balanço positivo com aposta em outra frente — e CEO quer convencer o mercado de que a virada chegou

Criada em 2000 e com capital aberto desde 2021, empresa que começou com programa de fidelidade vem apostando em produtos financeiros para se levantar, após tombo de 97% no valuation

JBS (JBSS3) pode subir 40% na bolsa, na visão de Santander e BofA; bancos elevam preço-alvo para ação

Companhia surpreendeu o mercado com balanço positivo e alegrou acionistas com anúncio de dividendos bilionários e possível dupla listagem em NY

110% do CDI e liquidez imediata — Nubank lança nova Caixinha Turbo para todos os clientes, mas com algumas condições; veja quais

Nubank lança novo investimento acessível a todos os usuários e notificará clientes gradualmente sobre a novidade

CEO da Americanas vê mais 5 trimestres de transformação e e-commerce menor, mas sem ‘anabolizantes’; ação AMER3 desaba 25% após balanço

Ao Seu Dinheiro, Leonardo Coelho revelou os planos para tirar a empresa da recuperação e reverter os números do quarto trimestre

Dividendos e JCP: Multiplan (MULT3) e Porto Seguro (PSSA3) vão pagar quase R$ 400 milhões em proventos

Valores serão depositados nas contas dos acionistas até março do ano que vem; saiba quem tem direito a receber os proventos

Oncoclínicas (ONCO3) fecha parceria para atendimento oncológico em ambulatórios da rede da Hapvida (HAPV3)

Anunciado a um dia da divulgação do balanço do quarto trimestre, o acordo busca oferecer atendimento ambulatorial em oncologia na região metropolitana de São Paulo

Braskem (BRKM5) salta na bolsa com rumores de negociações entre credores e Petrobras (PETR4)

Os bancos credores da Novonor estão negociando com a Petrobras (PETR4) um novo acordo de acionistas para a petroquímica, diz jornal

JBS (JBSS3): Com lucro em expansão e novos dividendos bilionários, CEO ainda vê espaço para mais. É hora de comprar as ações?

Na visão de Gilberto Tomazoni, os resultados de 2024 confirmaram as perspectivas positivas para este ano e a proposta de dupla listagem das ações deve impulsionar a geração de valor aos acionistas

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP