O que os primeiros encontros e os grandes negócios têm em comum? É convexo…

Nos seus investimentos e na vida de uma forma geral, a melhor coisa não é evitar tomar risco, é simplesmente usar o risco ao seu favor – se você evitar a ruína (e os psicopatas), pode se arriscar sem muito medo e chegar feliz, e rico, do outro lado.

Eu sempre tive uma certa dificuldade para decorar a diferença entre côncavo e convexo – por mais que me esforçasse, não foram poucas as vezes em que confundi as duas coisas.

Mesmo com todos os esforços e didatismo do Zubra, meu professor de geometria no colegial (sim, ensino médio é muito coisa de millenial), eu cresci com essa dúvida e nem música do Rei me ajudou a aprender.

Eu só fui pegar o conceito e absorver os seus efeitos muito mais tarde, quando comecei a ler a obra do Taleb. O escritor-matemático-trader-filósofo-chato é tão apaixonado pelo conceito que, segundo ele, é melhor se expor à convexidade do que perder tempo tentando entender o mundo (understanding is a poor substitute for convexity).

Em linhas gerais, bem gerais mesmo, a brincadeira é a seguinte: o futuro, por mais que se tente, é imprevisível. Você pode criar modelos e estudar dados à exaustão, mas uma hora vem o imprevisto e te pega no contrapé. Assim, mais do que entender e prever o comportamento dos mercados (ou de outras coisas na sua vida), é melhor se expor a ativos (ou situações) convexos.

Um gráfico convexo é aquele do sorriso (com a boquinha para cima). Quanto mais você anda para a direita no eixo “X”, mais rápido a você anda para cima no eixo “Y”. Ou seja, os ganhos são muito maiores do que as perdas, em termos relativos – também pode-se chamar de ganhos exponenciais.

Saindo um pouco dos exemplos mais clichês, vamos pensar no seu dia-a-dia.

Leia Também

Uma das coisas mais convexas que conheço são primeiros encontros. Um primeiro encontro pode ser péssimo, é verdade. Mas, para ser bem sincero, o máximo que você vai perder são umas duas horas da sua vida.

Então, sua perda máxima está definida e não é nada que vai afetar sua vida permanentemente, claro, assumindo que você tenha o mínimo de prudência de se encontrar em um local público e consiga manter distância de qualquer pessoa capaz de cozinhar o seu coelho.

A cada passo que se dá para a direita, as coisas vão melhorando. Você ganha algumas risadas, comida boa, beijos, sexo ruim, sexo bom, outras noites e risadas, histórias, um namoro, viagens...

No limite: um casamento com filhos e um cachorro em uma propaganda da Doriana.

Veja, todo relacionamento foi, eventualmente, um primeiro encontro. Nenhuma grande história (de amor ou não) começou com “era uma sexta à noite, eu estava em casa assistindo Netflix, tomando um Quick de morango e conversando com meus três gatos”.

Quando Taleb fala que o conhecimento é um substituto ruim para a convexidade, é exatamente isso que quer dizer: é impossível saber se um primeiro encontro vai ser bom ou não – melhor do que ficar tentando prever qual vai dar certo, o melhor é sair para conversar com um monte de gente. Certamente não é no sofá da sua casa que você vai encontrar alguém legal.

É exatamente assim que penso quando estou construindo uma carteira – é melhor se expor a ativos convexos do que cair na besteira de achar que os modelos financeiros são instrumentos confiáveis de precificação de ativos. Claro que ajuda fazer a lição de casa e tentar comprar as melhores ações (da mesma forma que você não precisa aceitar os convites de todo mundo que te chama para tomar um café).

Mas, da mesma forma que não dá para saber se a gatinha (ou gatinho) do Tinder escova os dentes regularmente, não tem como prever se um galpão da Marcopolo vai pegar fogo em um domingo qualquer.

A gente estuda, escolhe, pensa bem, mas aceita que uma parte grande do negócio é absolutamente imprevisível e, por isso, tenta levar uma vida mais convexa.

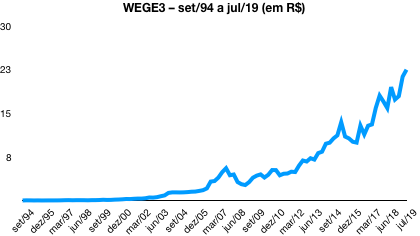

Ações são convexas e, não à toa, sou um entusiasta do mercado de renda variável. Quando alguém comprou algumas ações de Weg (WEGE3) logo depois da criação do real, em 1994, tudo o que você podia perder era o capital investido – pela Lei das S.A., a responsabilidade do acionista é limita e você só responde com aquilo que aportou na companhia.

Se tudo desse muito errado e a empresa desaparecesse do mapa com bilhões e bilhões em dívidas ambientais, condenação em processos de corrupção e um passivo trabalhista de fazer inveja a qualquer tecelagem que empregue refugiados bolivianos, o máximo de perda em seu nome seriam os R$ 1 mil que você investiu inicialmente.

Nada a perder além das duas horas do primeiro encontro.

Em contrapartida, caso as coisas dessem certo e a Weg se tornasse uma das principais fabricantes de motores elétricos do mundo, com crescimento, distribuição de dividendos e um histórico invejável de governança, o céu seria o limite. Literalmente, não há qualquer limitação para o ganho com ações.

Cachorros, crianças e comercial de Doriana.

Se duvida, dê uma olhada neste gráfico:

Ajustando por proventos, em agosto de 1994, você comprava uma ação da Weg por R$ 0,04. Hoje, a criança está cotada a R$ 22,52 – são quase de 550x ou 55.000%!!!!

A ideia, então, é comprar uma série de ativos convexos (participar de vários primeiros encontros). Alguns poucos, serão muito ruins (as empresas vão quebrar e você perde tudo que investiu).

A grande maioria vai ser ok – alguns sobem, outros ficam de lado ou caem. Mas uma pequena parcela vai multiplicar por diversas vezes ao longo de décadas e mais do que compensar os prejuízos (a Weg sozinha seria responsável por compensar o prejuízo de mais de 540 falências – hoje, não são nem 400 empresas listadas NO TOTAL.

E olha que ações nem são ciumentas – pode casar com várias delas e, quando se separa, não precisa se preocupar em pagar pensão.

Para Taleb (e eu tendo a concordar com ele), um bom portfólio é bastante diversificado (bastante mesmo!), com um “núcleo” de ativos robustos, de baixo risco, que preservam seu patrimônio. Para uma pequena parcela, ele vai “pras cabeças” e coloca as coisas mais convexas e arriscadas possíveis.

E aqui não estamos falando só de ações: vale título de dívida de empresa em calote, opções, swaps e, não sei particularmente qual sua visão sobre o tema, mas acho que até de criptomoedas ele deve gostar, ao menos em essência.

Essa ponta mais apimentada é, de fato, uma parcela pequena do seu patrimônio, valores que, se você perder, não tem muito problema, não vão mudar sua vida. Porém, se um deles explodir, pode te trazer para outro patamar.

Por exemplo: há pouco mais de dois anos eu comprei US$ 1 mil em bitcoins. Foi ali, no comecinho daquele estouro todo, quando até sua avó deve ter falado sobre o tema com você. Veja, eu não estou por aí rasgando dinheiro, mas confesso que minha vida segue mais ou menos a mesma se perder esses dólares.

Agora, se as previsões mais otimistas se concretizarem e o bitcoin virar, mesmo, a moeda do futuro, eu vou lá e dou uma entrada em um apartamento com meus trocados digitais (e eu nem quero comprar um apartamento).

Convexidade na veia!

Nos seus investimentos e na vida de uma forma geral, a melhor coisa não é evitar tomar risco, é simplesmente usar o risco ao seu favor – se você evitar a ruína (e os psicopatas), pode se arriscar sem muito medo e chegar feliz, e rico, do outro lado.

Aneel propõe devolver R$ 50,1 bi a consumidores em até cinco anos

Após processos judiciais que se arrastaram por mais de dez anos, a Justiça entendeu que a cobrança dos encargos era feita de forma irregular

Debate sobre autonomia do BC e auxílio emergencial são destaques do dia para o mercado

Auxílio emergencial, interferência na Petrobras e pacote de ajuda trilionário: o que você precisa saber hoje para estar preparado para o mercado

Petrobras conclui venda de participação na BSBios e recebe R$ 253 milhões

Além deste montante, serão mantidos mais R$ 67 milhões em conta vinculada para indenização de eventuais contingências e liberados conforme o previsto em contrato

Twitter registra alta de 87% em lucro do 4º trimestre; ação sobe

Número de usuários ativos diários monetizáveis do Twitter entre outubro e dezembro de 2020 subiu 27% e chegou a 192 milhões

Neoenergia tem lucro aos controladores de R$ 996 milhões, alta de 61%

No acumulado de 2020, o lucro atingiu R$ 2,809 bilhões, 26% superior em relação ao R$ 2,229 bilhões anotados no exercício anterior

O ‘robô’ vai vender R$ 1,5 bilhão aos tubarões

Com o Vinícius de férias, cá estou eu de volta nesta newsletter da manhã. Acho que nem deu tempo de você sentir saudade, afinal, passamos o sábado juntos. Espero não estar enferrujada. Eu sei que em dia de semana você está mais ocupado e é mais “responsa” trazer sugestões de leitura. Vamos lá… Há um […]

Reforma administrativa vai hoje à CCJ, afirma Lira

A Proposta de Emenda à Constituição (PEC) prevê a reestruturação do chamado RH do Estado

Auxílio sem compromisso fiscal e interferência na Petrobras devem desanimar Bolsa hoje

Pegue seu guarda-chuvas (ou sua regata) e confira os principais destaques do dia: inflação, ajuda fiscal nos EUA e auxílio emergencial

Nascida com foco na pessoa física, Warren agora também mira grandes fortunas e institucionais

Corretora e distribuidora tem previsão de R$ 1,5 bilhão em ofertas a serem estruturadas ou coordenadas por seu segmento B2B, e pretende chegar ao fim deste ano com R$ 15 bilhões sob custódia

Projeto de autonomia do BC é fundamental para estabilidade monetária, diz Guedes

Ministro da Economia lembrou, inclusive, que a autonomia do Banco Central era algo previsto desde a criação da autarquia

IPO, imóveis ou bancos: qual a melhor forma de ganhar dinheiro em 2021?

Nesta segunda-feira (08), às 19h, você pode acompanhar ao vivo o debate mais quente sobre os temas do mercado financeiro no Seleção Empiricus.

Bolsonaro deve se reunir com presidente da Câmara para discutir novo auxílio emergencial

O auxílio começou com R$ 600, foi para R$ 300 e as discussões querem a volta dele, mas com parcelas de R$ 200

“Devo Investir no fundo Verde?”

A pergunta-título deste Day One tem chegado com certa frequência pra mim, virtual ou presencialmente. As razões são conhecidas. Depois de bastante tempo fechado para novas captações, o mitológico fundo Verde, de Luis Stuhlberger, volta a reabrir no varejo. Se você procura uma resposta objetiva, eu a antecipo: sim, entendo que seja uma boa alternativa […]

Mercado questiona transparência na política de preços da Petrobras

A estatal alterou de trimestral para anual a sua comparação de preços ao mercado internacional, mas a medida só foi comunicada seis meses depois

Modalmais anuncia aquisição da Eleven Research

Do ponto de vista operacional, ambas permanecem autônomas, com escritórios e times separados

Brasil supera 231 mil mortes e 9,5 milhões de infectados por covid-19

Em geral, os registros de casos e mortes são menores aos domingos e segundas-feiras em razão da dificuldade de alimentação dos dados pelas secretarias de Saúde nos finais de semana

Suzano, Renner, Usiminas e BB divulgam resultados; saiba o que esperar

Números a serem divulgados são do quarto trimestre, período marcado pela alta das expectativas de inflação e pelo ambiente político conturbado nos EUA, mas também pela retomada de alguns setores da economia

União Europeia quer Brasil engajado em pauta ambiental

A Europa aposta na chegada de Portugal à presidência do conselho rotativo da União Europeia para acelerar a negociação e sensibilizar o governo brasileiro

Quer investir no Verde? Então corra… mais de 1.500 pessoas levaram quase metade da capacidade da Vitreo no 1º dia e fundo pode fechar

Fundo Verde, que acumula valorização de 18.703% desde a sua criação, está fechado há anos e só faz aberturas pontuais (da última vez, durou dois dias); veja como investir

Visite a cozinha

Será que alguém já exerceu essa possibilidade? Pediu para ir ver como os alimentos são preparados, se o estabelecimento segue as normas de higiene?

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP