Copom e Fed decidem juros. Se não tem corte, tem aceno, que é quase a mesma coisa

Decisões de política monetária centram atenção nos mercados. Reação pode ser positiva, mas o que motiva a atuação dos BCs não é nada animador

O Comitê de Política Monetária (Copom) e o Federal Reserve (Fed), banco central americano, apresentam suas decisões sobre taxa de juros nesta quarta-feira. Por aqui, a previsão é de manutenção da Selic em 6,5% ao ano, mas com expectativa de aceno de corte futuro. Por lá, a chance de corte hoje aumentou, mas se ele não vier, também teremos sinalização de redução em breve.

Para o bolso do investidor, Selic estável ou com chance de queda favorece a alocação em bolsa de valores, fundos imobiliários e títulos longos do Tesouro Direto. A reação ao Copom, no entanto, ficará para sexta, pois decisão sair após o fechamento dos mercados. O Fed sai às 15 horas.

Apesar do bom desempenho das bolsas aqui e lá fora em função dessa expectativa de juros menores, a motivação dos cortes não seria algo a se comemorar. O Fed atua em resposta à piora nas perspectivas de crescimento. A guerra comercial parece cobrar seu preço. Por aqui, a economia também não reage em meio a um quadro de incerteza que envolve a agenda de reformas.

Copom - cautela e credibilidade

Apesar de um discurso firme de que não troca crescimento de curto prazo por inflação, os últimos dados de atividade e a movimentação no cenário internacional levam boa parte do mercado a acreditar que o colegiado presidido por Roberto Campos Neto vai fazer uma mudança na sua comunicação.

O Copom já reconhece um aumento no risco de a inflação ficar abaixo do projetado em função da debilidade da atividade econômica. Mas fala que o balanço de risco segue simétrico, pois também pesa o quadro externo e a questão das reformas.

Com Fed acenando corte de juros e a reforma da Previdência caminhando no Congresso, parte do mercado acredita que o Copom passará a falar em balanço assimétrico, senha para futura redução.

Leia Também

A questão é quando o corte poderia ocorrer. As apostas se dividem e dois grandes grupos. Um acha que a Selic só será cortada depois que a reforma da Previdência for aprovada pela Câmara e Senado.

Outro grupo acredita que os cortes podem começar depois que o texto passar só pela Câmara. Há também aqueles que defendem, faz algum tempo, que o BC já teria de ter começado a cortar. Então, quanto antes melhor. Teremos reuniões em 31 de julho e 18 de setembro, janela temporal na qual já poderemos ver uma "solução" para a reforma.

Atenção também às projeções de inflação que já poderão ser feitas considerando o último boletim Focus, que deixou de estimar Selic a 6,5% no fim do ano e mostrou juro em 5,75%, no fim de 2019, e de 6,5% em 2020.

Em maio, com Selic a 6,5% e dólar a R$ 3,95, a inflação projetada era de 4,3% para 2019 e 4% para 2020. A meta deste ano é de 4,25%, de 4% em 2020 e de 3,75% em 2021.

As ações do Copom miram cada vez mais o ano de 2020 em função dos efeitos cumulativos e defasados que as ações de política monetária têm sobre o lado real da economia.

A comunicação deve perder o já tradicional “cautela, serenidade e perseverança”, que vinha sendo usado para descrever a melhor forma de condução da política monetária. Mas isso não deve ser visto como mudança de postura. O Copom disse que isso é um princípio bem assimilado.

O comunicado dessa decisão, bem como a ata a ser divulgada na próxima semana, servirão para embasar o Relatório de Inflação, que sai no dia 27, detalhando as projeções de inflação. O RI também deve trazer a nova projeção de crescimento do BC, que está em 2%, enquanto o mercado espera pouco menos de 1%.

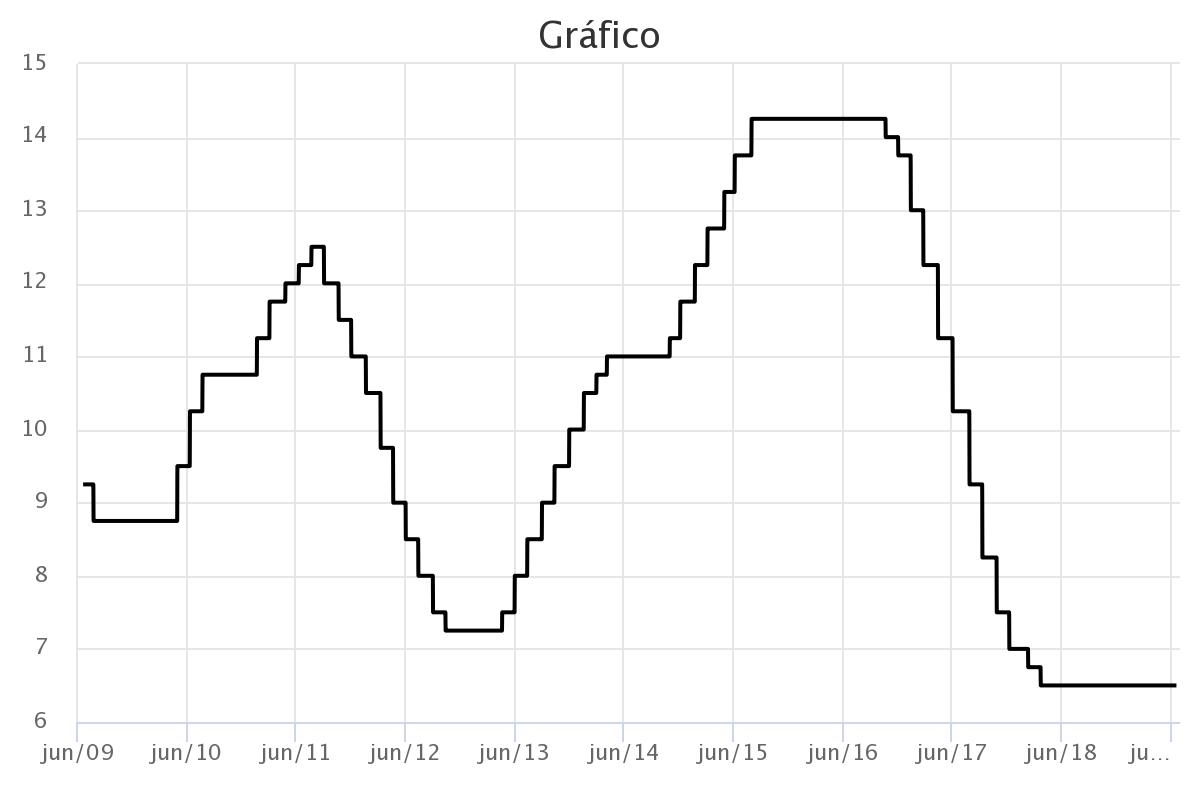

Também na próxima semana, o Conselho Monetário Nacional (CMN) define a meta de inflação de 2022 e há expectativa de redução para 3,5%. (aqui está o link para o gráfico interativo na página do BC)

Fed – pronto para atuar

O aceno informal para corte de juro nos EUA veio no dia 4 de junho, quando Jerome Powell disse que o Fed estava pronto para atuar caso os efeitos da guerra comercial afetassem a economia americana.

A fala de Powell chancelou as expectativas de redução de juros que estão estacionados entre 2,25% e 2,5% ao ano desde o fim do ano passado. No mercado, as previsões oscilam entre três ou quatro cortes.

A possibilidade de atuação do Fed já nesta quarta-feira aumentou depois que o Banco Central Europeu (BCE) acenou que também pode reduzir juros e tomar outras medidas de estímulo por lá.

Junto com a decisão, o Fed também apresenta as projeções de seus membros para crescimento, taxa de juros e inflação. Acompanharemos a entrevista de Jerome Powell, que certamente será perguntado sobre as habituais caneladas de Donald Trump.

Aliás, Donald Trump voltou seus canhões contra a União Europeia depois do aceno dado pelo BCE, falando que é uma forma injusta de competição comercial desvalorizar o euro.

O tuíte de Trump reacendeu preocupação de que a guerra comercial descambe para uma guerra cambial, com governos promovendo desvalorizações de suas moedas como forma de contornar tarifas comerciais.

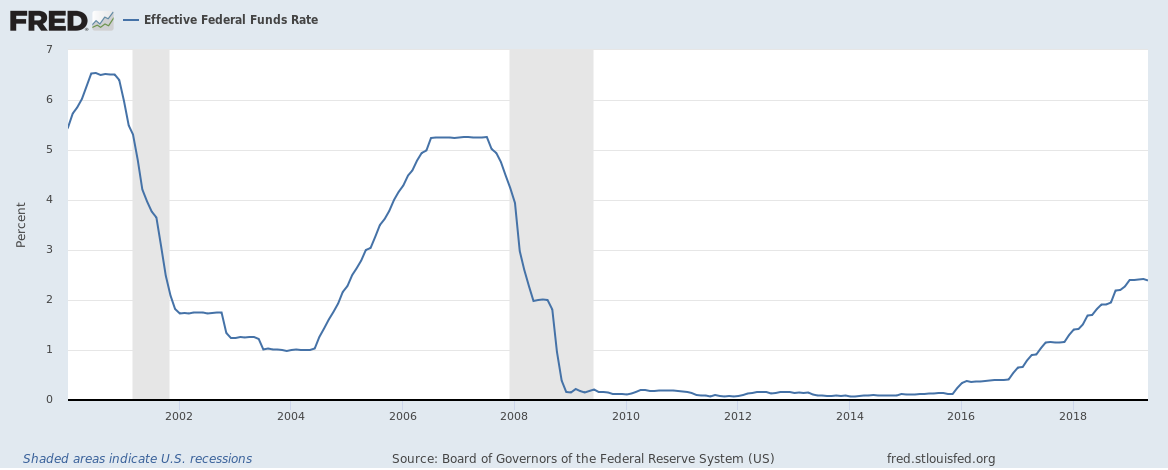

Desde o começo dos anos 2000, o Fed se engajou em dois grandes movimentos de redução de juros. Em 2001 e 2007, depois de crises notáveis. Os cortes, nesses dois casos, não evitaram uma recessão e um “bear market” (mercado de baixa). Será que desta vez é diferente? (aqui tem o link para o gráfico interativo do FRED)

Mark Zuckerberg e Elon Musk no vermelho: Os bilionários que mais perdem com as novas tarifas de Trump

Só no último pregão, os 10 homens mais ricos do mundo perderam, juntos, em torno de US$ 74,1 bilhões em patrimônio, de acordo com a Bloomberg

China não deixa barato: Xi Jinping interrompe feriado para anunciar retaliação a tarifas de Trump — e mercados derretem em resposta

O Ministério das Finanças da China disse nesta sexta-feira (4) que irá impor uma tarifa de 34% sobre todos os produtos importados dos EUA

Um café e um pão na chapa na bolsa: Ibovespa tenta continuar escapando de Trump em dia de payroll e Powell

Mercados internacionais continuam reagindo negativamente a Trump; Ibovespa passou incólume ontem

Petrobras (PETR4) e Vale (VALE3) perdem juntas R$ 26 bilhões em valor de mercado e a culpa é de Trump

Enquanto a petroleira sofreu com a forte desvalorização do petróleo no mercado internacional, a mineradora sentiu os efeitos da queda dos preços do minério de ferro

Embraer (EMBR3) tem começo de ano lento, mas analistas seguem animados com a ação em 2025 — mesmo com as tarifas de Trump

A fabricante de aeronaves entregou 30 aviões no primeiro trimestre de 2025. O resultado foi 20% superior ao registrado no mesmo período do ano passado

Trump Day: Mesmo com Brasil ‘poupado’ na guerra comercial, Ibovespa fica a reboque em sangria das bolsas internacionais

Mercados internacionais reagem em forte queda ao tarifaço amplo, geral e irrestrito imposto por Trump aos parceiros comerciais dos EUA

Tarifas de Trump levam caos a Nova York: no mercado futuro, Dow Jones perde mais de 1 mil pontos, S&P 500 cai mais de 3% e Nasdaq recua 4,5%; ouro dispara

Nas negociações regulares, as principais índices de Wall Street terminaram o dia com ganhos na expectativa de que o presidente norte-americano anunciasse um plano mais brando de tarifas

Não haverá ‘bala de prata’ — Galípolo destaca desafios nos canais de transmissão da política monetária

Na cerimônia de comemoração dos 60 anos do Banco Central, Gabriel Galípolo destacou a força da instituição, a necessidade de aprimorar os canais de transmissão da política monetária e a importância de se conectar com um público mais amplo

Trump-palooza: Alta tensão com tarifaço dos EUA força cautela nas bolsas internacionais e afeta Ibovespa

Donald Trump vai detalhar no fim da tarde de hoje o que chama de tarifas “recíprocas” contra países que “maltratam” os EUA

Brasil não aguarda tarifas de Trump de braços cruzados: o último passo do Congresso antes do Dia da Libertação dos EUA

Enquanto o Ibovespa andou com as próprias pernas, o Congresso preparava um projeto de lei para se defender de tarifas recíprocas

Vale (VALE3) garante R$ 1 bilhão em acordo de joint venture na Aliança Energia e aumenta expectativa de dividendos polpudos

Com a transação, a mineradora receberá cerca de US$ 1 bilhão e terá 30% da nova empresa, enquanto a GIP ficará com 70%

Michael Klein de volta ao conselho da Casas Bahia (BHIA3): Empresário quer assumir o comando do colegiado da varejista; ações sobem forte na B3

Além de sua volta ao conselho, Klein também propõe a destituição de dois membros atuais do colegiado da varejista

Ex-CEO da Americanas (AMER3) na mira do MPF: Procuradoria denuncia 13 antigos executivos da varejista após fraude multibilionária

Miguel Gutierrez é descrito como o principal responsável pelo rombo na varejista, denunciado por crimes como insider trading, manipulação e organização criminosa

Boletim Focus mantém projeção de Selic a 15% no fim de 2025 e EQI aponta caminho para buscar lucros de até 18% ao ano; entenda

Com a Selic projetada para 15% ao ano, investidores atentos enxergam oportunidade de buscar até 18% de rentabilidade líquida e isenta de Imposto de Renda

Mais valor ao acionista: Oncoclínicas (ONCO3) dispara quase 20% na B3 em meio a recompra de ações

O programa de aquisição de papéis ONCO3 foi anunciado dias após um balanço aquém das expectativas no quarto trimestre de 2024

Ainda dá para ganhar com as ações do Banco do Brasil (BBAS3) e BTG Pactual (BPAC11)? Não o suficiente para animar o JP Morgan

O banco norte-americano rebaixou a recomendação para os papéis BBAS3 e BPAC11, de “outperform” (equivalente à compra) para a atual classificação neutra

Casas Bahia (BHIA3) quer pílula de veneno para bloquear ofertas hostis de tomada de controle; ação quadruplica de valor em março

A varejista propôs uma alteração do estatuto para incluir disposições sobre uma poison pill dias após Rafael Ferri atingir uma participação de cerca de 5%

Tanure vai virar o alto escalão do Pão de Açúcar de ponta cabeça? Trustee propõe mudanças no conselho; ações PCAR3 disparam na B3

A gestora quer propor mudanças na administração em busca de uma “maior eficiência e redução de custos” — a começar pela destituição dos atuais conselheiros

Vale tudo na bolsa? Ibovespa chega ao último pregão de março com forte valorização no mês, mas de olho na guerra comercial de Trump

O presidente dos Estados Unidos pretende anunciar na quarta-feira a imposição do que chama de tarifas “recíprocas”

Protege contra a inflação e pode deixar a Selic ‘no chinelo’: conheça o ativo com retorno-alvo de até 18% ao ano e livre de Imposto de Renda

Investimento garimpado pela EQI Investimentos pode ser “chave” para lucrar com o atual cenário inflacionário no Brasil; veja qual é

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP