O que Paulo Guedes quer dizer com “desestatizar o mercado de crédito”?

Fim do crédito direcionado resultaria em aumento do PIB e da produtividade segundo novo estudo publicado pelo Banco Central

O ministro da Economia, Paulo Guedes, quer desestatizar o mercado de crédito e já fez duras críticas ao “dirigismo econômico” e às políticas de crédito do Banco Nacional de Desenvolvimento Econômico e Social (BNDES) e seus “campeões nacionais”.

Diversos estudos já mostraram os impactos negativos do crédito direcionado na economia, aquele determinado pelo governo, e mais um trabalho de pesquisadores da Universidade de São Paulo, Banco Central do Brasil e University of British Columbia mostrou que “a extinção dos programas de crédito direcionado geraria diversos efeitos positivos, como aumento do produto e da produtividade, redução de desigualdade e inclusão financeira”.

A disposição do governo em seguir acabando com essas distorções no mercado de crédito, aliada às perspectivas de reformas e melhor desempenho da economia, ajudam a explica o bom desempenho das ações dos bancos desde o período eleitoral no fim do ano passado.

Meia Entrada

O mercado de crédito no Brasil é dividido entre recursos livres e recursos direcionados, que são créditos que seguem lógicas de alocação e custo determinados pelo governo de plantão. Os mais conhecidos são os recursos do BNDES, o crédito imobiliário e o crédito agrícola.

Os dados mais recentes do BC, sobre novembro de 2018, mostram que o crédito soma R$ 3,2 trilhões no país, sendo R$ 1,715 trilhão no mercado livre e outros R$ 1,487 trilhão no crédito direcionado. O juro médio do crédito livre é de 37,9%, enquanto no direcionado a taxa cai a 8,3% ao ano.

Uma forma de entender as distorções desse modelo é pensar no conceito da meia entrada do cinema. Essa figura já foi usada pelo próprio BC e por outros economistas como Marcos Lisboa e Samuel Pessôa.

Leia Também

Quem tem acesso ao crédito direcionado paga meia entrada no mercado de crédito, ou seja, juros menores. Já o restante da população tem que pagar o equivalente ao ingresso inteiro e mais pouco. A lógica é simples, se tem alguém pagando menos do que deveria, tem alguém arcando com essa conta.

No mercado de crédito, a meia entrada é garantida aos empresários e pessoas que têm acesso ao crédito direcionado por serem de setores eleitos pelo governo, como os “campeões nacionais”, por serem “amigos do rei” ou por conseguirem fazer lobby no Congresso para ter essas vantagens constando em leis. A lógica é a de sempre: benefícios concentrados e custos difusos.

O estudo

No trabalho “Impactos do Direcionamento de Crédito Sobre a Economia Brasileira: uma abordagem de equilíbrio geral” os pesquisadores Gabriel A. Madeira, Mailliw Serafim, Sergio Mikio Koyama e Fernando Kuwer fizeram um intricado estudo para saber quais seriam os impactos da retirada do crédito direcionado.

As sofisticadas estimações matemáticas mostram aumentos do PIB, do número de empresários na população, do salário recebido pelo trabalhador, e redução na desigualdade de renda. Há também redução do juro para os demais tomadores de fora do crédito direcionado.

Segundo os autores, os maiores beneficiados pelos programas de direcionamento de crédito foram as empresas antigas, grandes e avessas ao risco. Eles notam que além de tais firmas serem capazes de obter crédito a taxas de juros mais altas no mercado privado, o acesso às menores taxas presentes nas linhas de crédito direcionado não se traduz em aumento de investimento por parte delas, mas sim em uma maior lucratividade. Está aí um exemplo de “perversa” transferência de renda.

Estudo anterior já tinha demonstrado que o BNDES selecionava firmas com alta capacidade de repagamento, assim como o sistema bancário privado. No entanto, também foram encontrados indício de favorecimento a empresas com maior conexão política, medida pela contribuição a campanhas eleitorais.

Segundo o estudo, cerca de 40% do crédito às empresas não é gerido em função dos mecanismos de mercado usuais, mas sim em atendimento a um vasto conjunto de normas e políticas governamentais. E há uma grande concentração, pois cerca de 18% das firmas formais são beneficiadas por empréstimos direcionados e essas empresas recebem cerca de 80% do total do crédito bancário a empresas.

Os pesquisadores também fizerem exercícios estimando variações nas políticas de direcionamento, avaliando os impactos de dar maior foco a empreendedores mais pobres ou mais produtivos. Conclusão: os ganhos seriam menores que a remoção dos programas de direcionamento.

Cabe a ressalva de que o estudo não necessariamente reflete a visão do Banco Central sobre o tema. A íntegra do trabalho está disponível aqui.

Bancos públicos x bancos privados

De volta aos números do BC, temos que os bancos privados caminham para fechar 2018 com a maior expansão de suas carteiras de crédito desde 2011. Já os bancos públicos devem amargar o terceiro ano de contração. Captando mudança de orientação ocorrida em 2016, no governo de Michel Temer.

Começando pelos bancos privados e olhando o comportamento em 12 meses, que ajuda a tirar volatilidade de curto prazo, o saldo de crédito registra uma alta de 11,7%, até novembro. O movimento de recuperação acontece desde julho de 2017, mas ganhou tração em março de 2018.

O crédito como um todo tem crescimento de 4,4% em 12 meses, somando R$ 3,2 trilhões ou 46,8% do PIB. Assim, 2018 caminha para se firmar como melhor ano para o mercado desde 2015 ao menos em termos nominais. Já que considerando a inflação, o mercado não tem crescimento real desde 2014.

Os bancos públicos seguem perdendo espaço, mas ainda respondem por R$ 1,65 trilhão do crédito, ou 52% do total. Essa fatia vem caindo depois de marcar 57% durante boa parte de 2016. Não por acaso ano em que se teve início uma reorientação na política de uso os bancos públicos como vetores do crescimento econômico. Olhando as variações em 12 meses, os bancos públicos, mostram retração de 1,6% até novembro. E não registram expansão de carteira nessa métrica desde agosto de 2016.

A queda é puxada pela carteira do BNDES, que encolhe 10,3% em 12 meses até novembro. No auge das políticas anticíclicas essa carteira crescia acima de 40%. O banco de fomento é o principal responsável pelo crédito direcionado no país, que recua 1,8% em 12 meses, enquanto o crédito livre total sobe 10,4%.

Tirando o BNDES do grupo de instituições públicas, conseguimos captar o comportamento agregado dos demais bancos estatais, como Banco do Brasil e Caixa. O que se observa é um movimento tímido, mas de recuperação. O saldo tem variação positiva de 2,2% em 12 meses até novembro, melhor leitura desde novembro de 2016.

Os dados do BC mostram que já há uma reorganização do mercado de crédito decorrente da decisão de deixar de fazer política anticíclica e parafiscal com ajuda dos bancos públicos, tomada no governo Michel Temer. O BNDES vem devolvendo parte dos R$ 500 bilhões que recebeu do Tesouro e deve acelerar a devolução de recursos.

Além disso, a Taxa de Longo Prazo (TLP) que substituiu a Taxa de Juro de Longo Prazo (TJLP) também mostra o efeito previsto e desejado de fazer as empresas buscarem recursos no mercado de capitais e a taxas de mercado. A TLP segue parâmetros de mercado (Notas do Tesouro Nacional Série B), enquanto a TJLP era arbitrada pelo governo, ficando, por vezes, em patamares muito distantes do custo de captação do Tesouro, gerando uma elevada conta de subsídios implícitos que era (e ainda é) arcada por todos nós para dar dinheiro barato aos "amigos do rei".

O que novo governo pretende é tornar o mercado de crédito cada vez mais focado em recursos livres e que direcionamentos e subsídios, para programas de casa própria e outros, constem no Orçamento, deixando claro para a sociedade que setores queremos beneficiar e a que custo.

Luis Stuhlberger: ‘Brasil saiu muito beneficiado’ após tarifas de Trump; dos ativos globais, bitcoin e ouro saem ganhando, e uma moeda se destaca

Em evento da Icatu Seguros, o gestor do fundo Verde analisou o impacto das tarifas recíprocas anunciadas ontem nos mercados globais e apontou ganhadores e perdedores

Trump Day: Mesmo com Brasil ‘poupado’ na guerra comercial, Ibovespa fica a reboque em sangria das bolsas internacionais

Mercados internacionais reagem em forte queda ao tarifaço amplo, geral e irrestrito imposto por Trump aos parceiros comerciais dos EUA

Rodolfo Amstalden: Nos tempos modernos, existe ERP (prêmio de risco) de qualidade no Brasil?

As ações domésticas pagam um prêmio suficiente para remunerar o risco adicional em relação à renda fixa?

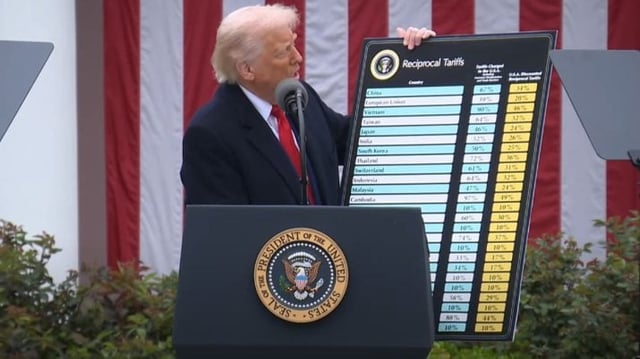

As tarifas de Trump: entenda os principais pontos do anúncio de hoje nos EUA e os impactos para o Brasil

O presidente norte-americano finalmente apresentou o plano tarifário e o Seu Dinheiro reuniu tudo o que você precisa saber sobre esse anúncio tão aguardado pelo mercado e pelos governos; confira

Três museus brasileiros estão entre os 100 mais visitados em 2024, mas nenhum deles é o MASP

Pesquisa feita pelo jornal especializado The Art Newspaper mostra que 2024 parece ter sido a volta aos níveis “normais” de visitações para muitos museus

Não haverá ‘bala de prata’ — Galípolo destaca desafios nos canais de transmissão da política monetária

Na cerimônia de comemoração dos 60 anos do Banco Central, Gabriel Galípolo destacou a força da instituição, a necessidade de aprimorar os canais de transmissão da política monetária e a importância de se conectar com um público mais amplo

Trump-palooza: Alta tensão com tarifaço dos EUA força cautela nas bolsas internacionais e afeta Ibovespa

Donald Trump vai detalhar no fim da tarde de hoje o que chama de tarifas “recíprocas” contra países que “maltratam” os EUA

O Brasil pode ser atingido pelas tarifas de Trump? Veja os riscos que o País corre após o Dia da Libertação dos EUA

O presidente norte-americano deve anunciar nesta quarta-feira (2) as taxas contra parceiros comerciais; entenda os riscos que o Brasil corre com o tarifaço do republicano

O Super Bowl das tarifas de Trump: o que pode acontecer a partir de agora e quem está na mira do anúncio de hoje — não é só a China

A expectativa é de que a Casa Branca divulgue oficialmente os detalhes da taxação às 17h (de Brasília). O Seu Dinheiro ouviu especialistas para saber o que está em jogo.

Petrobras faz parceria com BNDES e busca rentabilidade no mercado de créditos de carbono

Protocolo de intenções prevê compra de créditos de carbono de projetos de reflorestamento na Amazônia financiados pelo Banco

SP–Arte 2025: ingressos, programação e os destaques da maior feira de arte da América Latina

Pavilhão da Bienal será ocupado com mostras de artistas brasileiros e estrangeiros contemporâneos e históricos dos séculos 20 e 21

Em busca de proteção: Ibovespa tenta aproveitar melhora das bolsas internacionais na véspera do ‘Dia D’ de Donald Trump

Depois de terminar março entre os melhores investimentos do mês, Ibovespa se prepara para nova rodada da guerra comercial de Trump

Últimos dias para se inscrever na Tenaris, Shopee, Ingredion, Dürr e Aon; confira essas e outras vagas para estágio e trainee com bolsa-auxílio de até R$ 7 mil

Os aprovados nos programas de estágio e trainee devem começar a atuar até o segundo semestre de 2025; as inscrições ocorrem durante todo o ano

Vale tudo na bolsa? Ibovespa chega ao último pregão de março com forte valorização no mês, mas de olho na guerra comercial de Trump

O presidente dos Estados Unidos pretende anunciar na quarta-feira a imposição do que chama de tarifas “recíprocas”

Agenda econômica: Payroll, balança comercial e PMIs globais marcam a semana de despedida da temporada de balanços

Com o fim de março, a temporada de balanços se despede, e o início de abril chama atenção do mercado brasileiro para o relatório de emprego dos EUA, além do IGP-DI, do IPC-Fipe e de diversos outros indicadores

Conab abre concurso para 403 vagas, com salários de até R$ 8,1 mil; veja como participar

Novo edital abre oportunidades em todas as unidades da Conab; inscrições vão de 14 de abril a 15 de maio

Nem tudo é verdade: Ibovespa reage a balanços e dados de emprego em dia de PCE nos EUA

O PCE, como é conhecido o índice de gastos com consumo pessoal nos EUA, é o dado de inflação preferido do Fed para pautar sua política monetária

110% do CDI e liquidez imediata — Nubank lança nova Caixinha Turbo para todos os clientes, mas com algumas condições; veja quais

Nubank lança novo investimento acessível a todos os usuários e notificará clientes gradualmente sobre a novidade

Esporte radical na bolsa: Ibovespa sobe em dia de IPCA-15, relatório do Banco Central e coletiva de Galípolo

Galípolo concederá entrevista coletiva no fim da manhã, depois da apresentação do Relatório de Política Monetária do BC

Da Verde ao Itaú, FIDCs para pessoas físicas pipocam no mercado; mas antes de se empolgar com o retorno, atente-se a esses riscos

Os fundos de direitos creditórios foram destaque de emissões e investimentos em 2024, com a chegada dos produtos em plataformas de investimento; mas promessa de rentabilidade acima do CDI com baixa volatilidade contempla riscos que não devem ser ignorados

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP