Como os nuggets do McDonald’s deram origem a estratégia de Ray Dalio, que gerencia mais de US$ 150 bilhões

A história de Ray Dalio, que salvou a rede de fast-food de um problema e, de quebra, levou para casa sua galinha dos ovos de ouro

Quando o McDonald’s decidiu acrescentar nuggets em seu cardápio, deparou-se com um problema: as variações no custo do frango poderiam forçá-los a mexer com frequência nos preços do menu de toda a rede ou aceitar eventualmente uma margem menor.

O McDonald’s gostaria de proteger a operação, assim como fazia com o restante do cardápio, travando os custos por um período. Mas, infelizmente, não havia mercado futuro de frango e nenhum criador estava disposto a fechar um preço fixo para longos períodos com o nosso amigo Ronald, porque poderia ser pego de surpresa com a alta em seus próprios custos.

A resposta veio de Ray Dalio, à época um trader de commodities, moedas e crédito que prestava consultoria a empresas. Ele defendeu que o preço do frango era nada mais do que o preço do pintinho (que é barato) mais o do milho e o do farelo de soja.

As únicas variáveis que deveriam tirar o sono do produtor de frango que fechasse um contrato com o McDonald’s eram, portanto, os preços do milho e do farelo de soja. Dalio sugeriu combinar os dois em um contrato futuro sintético que iria proteger a exposição do produtor a flutuações de preço, permitindo a ele vender frango a um preço fixo à rede de lanchonetes.

Ou seja, mesmo que os preços dos dois insumos subissem, o criador ganharia a diferença no mercado financeiro, travando na largada sua margem.

E foi assim que os nuggets — minha refeição favorita no McDonald’s desde a tenra infância — foram parar em todos os cardápios do mundo em 1983. E ali nasciam também alguns dos fundamentos para a estratégia All Weather, gerida desde 1996 por Ray Dalio, hoje à frente da maior gestora de hedge funds do mundo, a Bridgewater.

Leia Também

110% do CDI e liquidez imediata — Nubank lança nova Caixinha Turbo para todos os clientes, mas com algumas condições; veja quais

Felipe Miranda: Dedo no gatilho

Conto tudo isso para que você entenda a dimensão da revelação que vou fazer agora: um passarinho me contou que a HMC Itajubá está prestes a criar no Brasil a possibilidade de acesso ao famoso All Weather — no qual está investido o patrimônio do trust do próprio Ray Dalio.

A estratégia All Weather é o resultado de uma busca por uma alocação de ativos confiável, que pode ser carregada para o longo prazo. É o filhote da procura por uma estratégia facilmente replicável, já que deveria sobreviver ao próprio Ray Dalio. Afinal, o objetivo era alocar seu próprio trust, ou seja, o patrimônio que sua família vai herdar quando ele faltar.

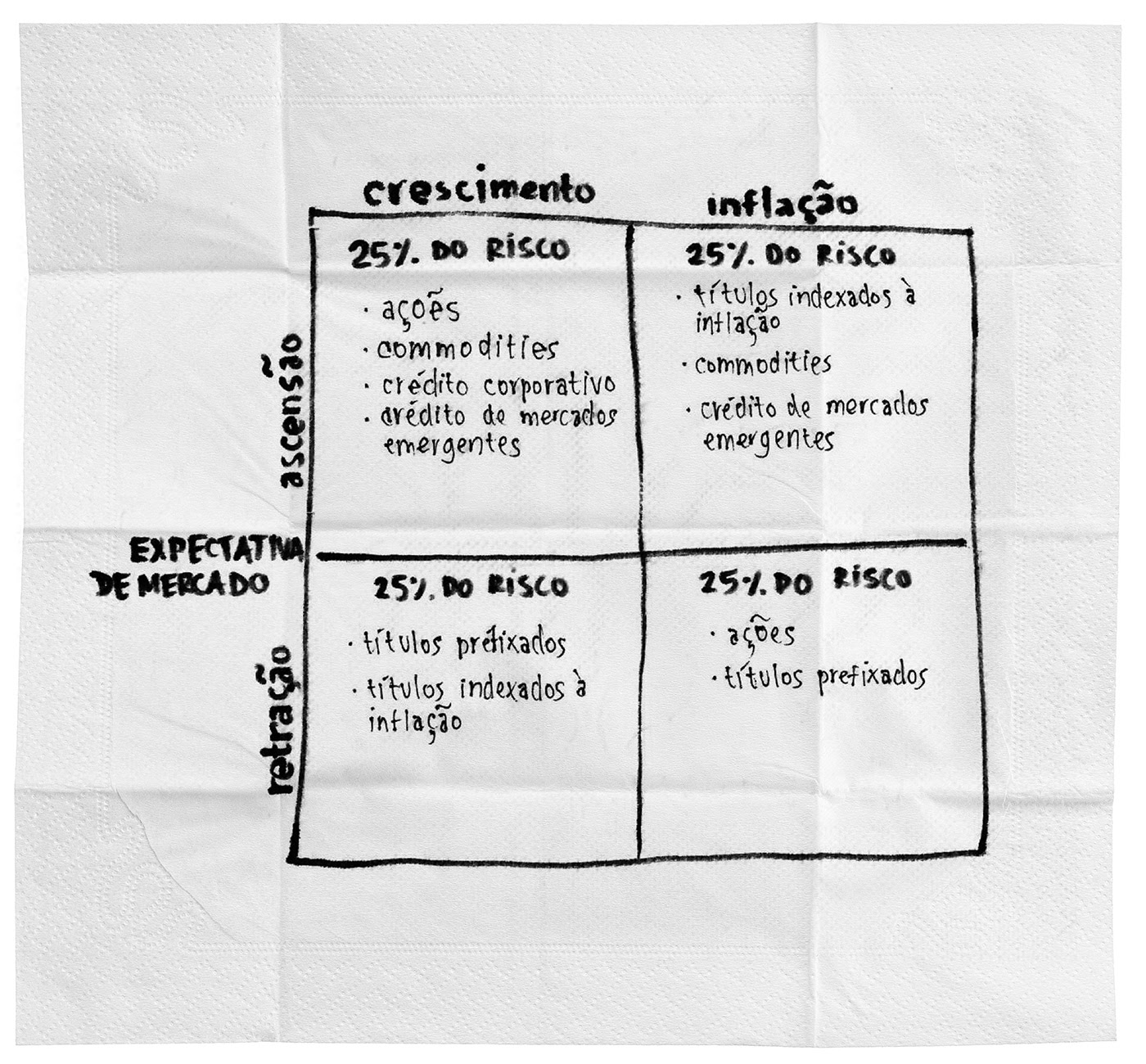

A equipe da Bridgewater diz, em um dos textos que descreve a estratégia, que ela pode ser esquematizada em um guardanapo de papel. Foi o que tentei fazer abaixo, com uma livre tradução para o idioma tupiniquim (na verdade, pedi ao colunista Nicholas Sacchi, cuja habilidade para caligrafia só não é maior do que o dom para escolher criptomoedas):

O princípio é simples: aceitamos que não sabemos o que o futuro nos reserva e, por isso, devemos dar pesos iguais para qualquer cenário e investir para ganhar com qualquer um deles. Por isso, o risco é dividido de forma igual no diagrama acima. E daí o nome do fundo: All Weather, ou seja, para todos os climas.

A ideia que viabilizou os nuggets do McDonald’s também está na alma do fundo: se qualquer ativo podia ser quebrado em diferentes componentes e, a seguir, somados para formar um todo com sentido, a equipe da Bridgewater entendeu que um portfólio também poderia.

Pelo que apuramos aqui, o retorno médio anualizado do All Weather é próximo a 9,3 por cento em dólar — o que pode não brilhar aos olhos de quem ainda não acordou para o mundo de juros de um dígito, mas é uma dádiva em moeda forte.

Cota murcha

Não tenho mais detalhes por enquanto, mas o produto local que investirá no All Weather de Ray Dalio deve nascer acessível somente a investidores qualificados, ou seja, que declarem mais de 1 milhão de reais em investimentos financeiros.

É nesse formato que têm sido lançadas as estratégias globais no mercado brasileiro.

Lamento que um investidor de menor porte não possa dedicar ao menos uma pequena fatia de seu patrimônio a esse tipo de fundo. Eu, na verdade, acho muito mais arriscado deixar todo o patrimônio investido no Brasil.

E, cá entre nós, acho que as regras são um pouco incoerentes. O investidor de qualquer porte de patrimônio pode alocar em fundos recheados de BDRs (recibos de ações de empresas estrangeiras negociados na Bolsa brasileira); em fundos indexados atrelados ao S&P 500 (índice da Bolsa americana); e até em COEs (Certificados de Operações Estruturadas) que oferecem o retorno alavancado de fundos lá de fora.

Por que os fundos locais que investem ao menos 67 por cento em produtos no exterior e que, para serem oferecidos aqui, já se enquadram em um monte de regras locais, não podem ser oferecidos a qualquer um também?

Cota cheia

Você deve ter lido por aí que o ministro da Economia, Paulo Guedes, planeja criar uma superagência juntando CVM, Susep e Previc. Do meu ponto de vista, uma padronização das regras para fundos de investimento, PGBLs, VGBLs e fundos de pensão facilitaria muito a vida.

Hoje as regras de cada regulador formam um grande quebra-cabeça. Investimento no exterior? Fundos oferecidos no varejo só podem 20 por cento, mas se for previdência aberta, apenas 10 por cento. Fundos de pensão? Até 10 por cento, desde que não respondam por mais de 15 por cento do patrimônio do fundo em que investem lá fora.

As regras também variam para alavancagem, fatia máxima investida em ações e outros infinitos temas.

Não é à toa que o mercado brasileiro é um dos maiores do mundo em número de fundos. Seria tão mais fácil pra todo mundo se o mesmo fundo pudesse ser acessado por FoFs dentro e fora da previdência aberta ou fechada...

Hoje nem se uma gestora cria um fundo adaptado às regras de fundos de pensão ele serve também necessariamente à previdência aberta, o que cria uma enorme ineficiência, já que cada produto novo parte de custos fixos altos.

Uma unificação das regras seria muito bem-vinda, mas, se não for pedir demais, gostaria que a referência fosse a CVM, mais flexível em seus limites.

De Minas para Buenos Aires: argentinos são a primeira frente da expansão do Inter (INBR32) na América Latina

O banco digital brasileiro anunciou um novo plano de expansão e, graças a uma parceria com uma instituição financeira argentina, a entrada no mercado do país deve acontecer em breve

XP Malls (XPML11) é desbancado por outro FII do setor de shopping como o favorito entre analistas para investir em março

O FII mais indicado para este mês está sendo negociado com desconto em relação ao preço justo estimado para as cotas e tem potencial de valorização de 15%

Mata-mata ou pontos corridos? Ibovespa busca nova alta em dia de PIB, medidas de Lula, payroll e Powell

Em meio às idas e vindas da guerra comercial de Donald Trump, PIB fechado de 2024 é o destaque entre os indicadores de hoje

Debêntures da Equatorial se destacam entre as recomendações de renda fixa para investir em março; veja a lista completa

BB e XP recomendaram ainda debêntures isentas de IR, CRAs, títulos públicos e CDBs para investir no mês

Vencimento de Tesouro Selic paga R$ 180 bilhões nesta semana; quanto rende essa bolada se for reinvestida?

Simulamos o retorno do reinvestimento em novos títulos Tesouro Selic e em outros papéis de renda fixa

Estrangeiro “afia o lápis”, mas ainda aguarda momento ideal para entrar na bolsa brasileira

Segundo o Santander, hoje, os investidores gringos mantêm posições pequenas na bolsa, mas mais inclinados a aumentar sua exposição, desde que surja um gatilho apropriado

Em raro comentário, Warren Buffett critica as tarifas de Trump e diz que “não é a Fada do Dente que pagará”

Trata-se do primeiro comentário público de Warren Buffett acerca das políticas comerciais de Trump; veja o que o bilionário disse

No país da renda fixa, Tesouro Direto atinge recorde de 3 milhões de investidores; ‘caixinhas’ e contas remuneradas ganham tração

Os números divulgados pela B3 mostram que o Tesouro IPCA e o Tesouro Selic concentram 75% do saldo em custódia em títulos públicos federais

Banco de investimentos antecipa pagamento de precatórios para até 5 dias úteis; veja como sair da fila de espera

Enquanto a fila de espera dos precatórios já registrou atraso de até 30 anos, um banco de investimentos pode antecipar o pagamento para até 5 dias úteis; veja como

Ultrapar (UGPA3) pretende investir até R$ 2,5 bilhões em 2025 – e a maior parte deve ir ‘lá para o posto Ipiranga’

Plano apresentado pela Ultrapar (UGPA3) prevê investimentos de até R$ 2,542 bilhões este ano, com 60% do valor destinados à expansão do grupo

A queda da Nvidia: por que empresas fantásticas nem sempre são os melhores investimentos

Por mais maravilhosa que seja uma empresa — é o caso da Nvidia —, e por mais que você acredite no potencial de longo prazo dela, pagar caro demais reduz drasticamente as chances de você ter um bom retorno

O raio-x da Moody’s para quem investe em empresas brasileiras: quais devem sofrer o maior e o menor impacto dos juros altos

Aumento da Selic, inflação persistente e depreciação cambial devem pressionar a rentabilidade das companhias nacionais em diferentes graus, segundo a agência de classificação de risco

Onde investir R$ 10 mil? Simulador de investimentos indica as melhores oportunidades de acordo com o seu perfil

Seja você conservador, moderado ou arrojado, saiba onde investir com a ajuda do simulador de investimentos da EQI Research

Vale mais do que dinheiro: demanda por ouro bate recorde em um ano e investimentos explodem

Os preços mais elevados do metal precioso, no entanto, têm afetado em cheio do mercado de joias, que deve continuar em baixa em 2025

Em mais uma etapa da reestruturação financeira, Azul (AZUL4) aprova aumento de capital em até R$ 6,1 bilhões – mercado reage e ação cai

Conselho de administração da Azul aprova aumento de capital da companhia em até R$ 6,1 bilhões; ação fica entre maiores quedas do Ibovespa nesta manhã (5)

Braskem (BRKM5) quer voltar a gerar caixa — e decidiu parar de gastar dinheiro com a Oxygea; entenda a decisão da petroquímica

De acordo com comunicado, a suspensão dos investimentos no negócio está alinhada ao novo direcionamento estratégico da empresa

Ambipar (AMBP3) alcança mercado internacional e capta US$ 400 milhões em green notes – e a empresa já sabe o que fazer com o dinheiro

Os green notes, ou títulos de dívida verdes, da Ambipar foram oferecidos a investidores institucionais qualificados no exterior

O ano dos FIIs de papel? Confira os fundos imobiliários que tiveram os maiores retornos de dividendos em 2024

A alta dos juros prejudicou o desempenho dos fundos imobiliários em 2024, que impactaram no desempenho dos FIIs na bolsa. Assim, os ativos que tiveram grandes retornos podem se tornar dores de cabeça para os cotistas

Deixando R$ 100 mil na mesa: abrir mão da liquidez diária na renda fixa conservadora pode render até 40% a mais no longo prazo

Simulação do banco Inter com CDBs mostra quanto é possível ganhar a mais, no longo prazo, ao se optar por ativos sem liquidez imediata, ainda que de prazos curtos

Renda fixa, ações, FIIs e ativos internacionais: quais são os melhores investimentos para 2025? Ferramenta dá o veredito de onde investir

Com as incertezas do mercado sobre quais ativos são promissores em 2025, a EQI desenvolveu uma ferramenta que ajuda o investidor a saber onde investir

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP